相続で寄与分が認められるポイントと介護等の寄与分を主張する方法

- 相続手続き

「親の介護や身の回りのお世話を日々献身的にしてきたから、寄与分をもらいたい」

他の兄弟よりも貢献してきた苦労を、多くの財産を相続することで報われたいとお考えでしょう。

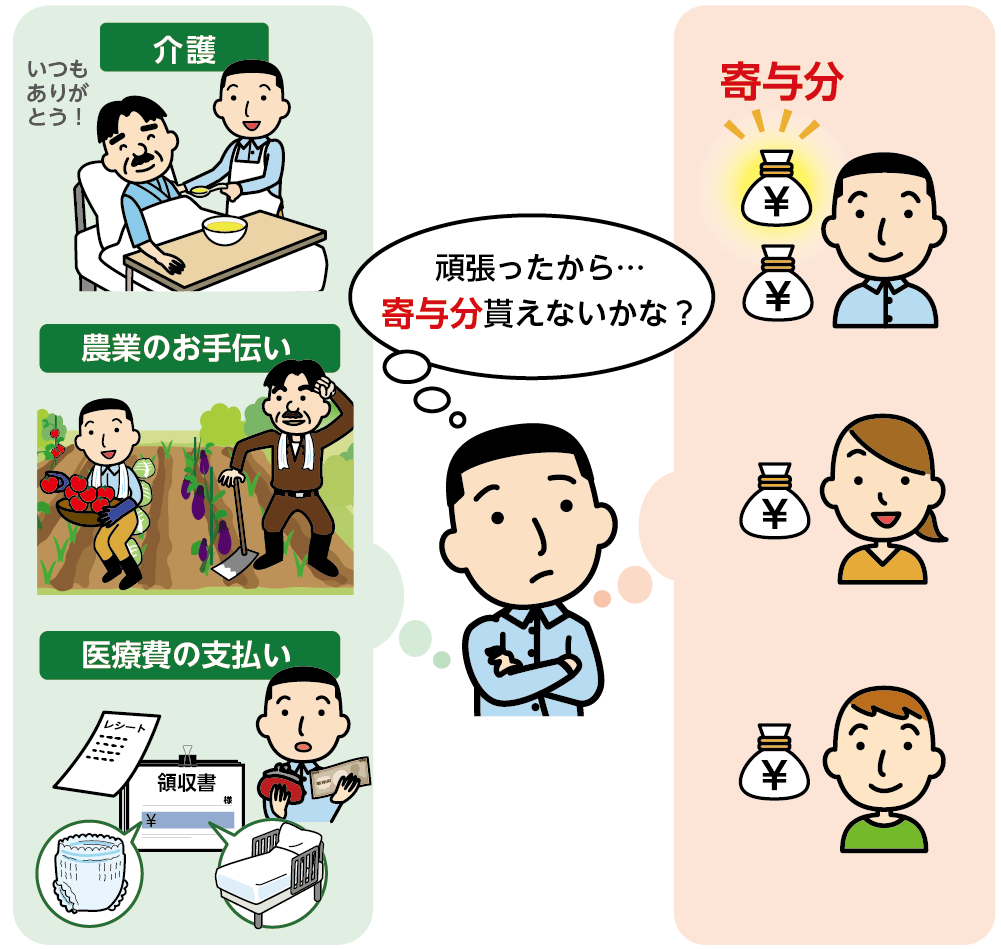

寄与分とは、相続人の中で、亡くなられた方の財産の維持または増加に特別の寄与をした方がいらっしゃる場合に、他の相続人よりも多く相続分をもらえる制度です。

ただし寄与分を認めてもらうことは簡単ではありません。「子が親の世話をするのは当然」という考え方がありますので、通常の介護を理由としては、相続分は多くもらえない可能性があります。

本記事では、相続で寄与分が認められる判断ポイントと寄与分の主張の仕方、また寄与分を取得するためにできる対策についてご説明いたします。

介護をしたときの寄与分の計算方法についても参考にしていただければと思います。

目次

1.寄与分が認められれば相続分が増える

寄与分とは、特定の相続人が亡くなられた方の財産の維持または増加について特別に貢献した事実がある場合に、遺産分割で法定相続分に財産を上乗せする制度です。寄与分は相続人全員の遺産分割協議で決めます。

寄与分を主張できる方は相続人のみです。

相続人以外の親族は、2019年法改正により特別寄与料として寄与分を主張できるようになりました。亡くなられた方の長男の配偶者が介護に寄与した場合等は特別寄与料の対象になります。

※特別寄与料について詳しくはこちらをご覧ください。(当サイト内)

図1:寄与分が認められると相続分が増える

2.寄与分が認められる3つのポイント

寄与分が認められるかどうかは、亡くなられた方の財産の維持または増加につながったのか、通常期待される程度を大幅に超えた特別な貢献であるかがポイントとなります。

親の介護をした、身の回りのお世話をしたということだけであれば、寄与分は考慮されません。また貢献に対して報酬を受けていたときには寄与分は認められません。

図2:寄与分が認められるポイント

3.寄与分が認められる5つのケース

子が親の面倒を見る、夫婦が支えあうのは当たり前であるという考えが前提としてあるので、寄与分が認められるのが難しい場合も多いです。親の介護や食事のお世話、病院の送迎は、通常のお世話であり特別な貢献には当てはまりません。

法律上、寄与分が認められる具体的な行為を説明します。

3-1.家業従事型

例えば親の農業などの家業を無償で手伝って利益を上げた、事業拡大に貢献したケースです。家業には医者、弁護士、会計士、税理士、司法書士などの職業も含まれます。

報酬を受けていた場合には寄与分は認められません。

3-2.金銭等出資型

亡くなられた方の借金を肩代わりした、医療費や介護費を負担したなど金銭を提供したケースです。

3-3.療養看護型

親の介護や食事のお世話、病院受診の付き添いをご自身で行うことにより外部からのサービスを利用することなく介護費の費用を削減することができたケースです。

介護をする代わりに親の貯金や年金からご自身の生活費や住居費などで恩恵を受けている場合は認められません。

ご自身の仕事を辞めてまで介護に尽くした、介護が長期にわたり著しく大変だったなど特別であると認められるかがポイントです。また貢献した期間が短期間ではなく長期間継続しておこなったという実績が必要です。

3-4.扶養型

ご自身が生活費を支出したため親の年金をほぼ使うことなく財産を維持・増加させることができた場合は寄与分が認められます。

一般的に考えられる扶養の範囲内であれば寄与分は認められません。

3-5.財産管理型

亡くなられた方が所有していた不動産の管理や賃貸アパートの経営を手伝った、不動産を修繕することで財産の維持ができた場合は寄与分として認められます。

4.相続で寄与分を主張する方法

寄与分は相続人全員で行われる遺産分割協議で決定されます。遺産分割協議が成立すれば寄与分を加えた相続分を取得できます。協議がまとまらない場合には、家庭裁判所に遺産分割調停の申し立てをして寄与分を請求することになります。

寄与分を主張する際は、他の相続人や裁判所に特別な寄与があったことを納得してもらう必要があります。確定申告書や税務書類、明細書、領収書、通帳、介護の内容がわかる日記など寄与した事実を証明できる記録を用意しておきましょう。

寄与分の時効について、2021年民法改正により、令和5年4月1日以降、「相続開始時から10年を経過した後にする遺産分割は、(寄与分を考慮した)具体的相続分ではなく、法定相続分による」という規定が設けられました(新民法904の3)。相続開始から10年が経つと寄与分の主張ができなくなり、法定相続分に従って相続財産を分割することになります。

寄与分を主張する方法を段階的にご説明いたします。

図3:寄与分を主張する流れ

4-1.遺産分割協議で主張

まずは、相続人同士の遺産分割の話し合いである遺産分割協議で寄与分を主張します。

遺産分割の割合は、相続人全員で遺産分割協議を行うことにより決めることができるため、他の相続人に寄与分を認めてもらえば、寄与分を加えた相続分を取得できます。

遺産分割協議で解決しない場合は、遺産分割調停で寄与分の主張をすることになります。

4-2.家庭裁判所に調停の申立て

遺産分割協議で認められなかった場合には家庭裁判所に「寄与分を定める処分調停」の申立てができますが、通常は「遺産分割調停」の中で話し合われます。

調停は相続人同士が直接話し合うことはなく、調停委員が相続人の間に入って解決できるように進めていきます。調停が不成立になった場合は遺産分割審判に移ります。

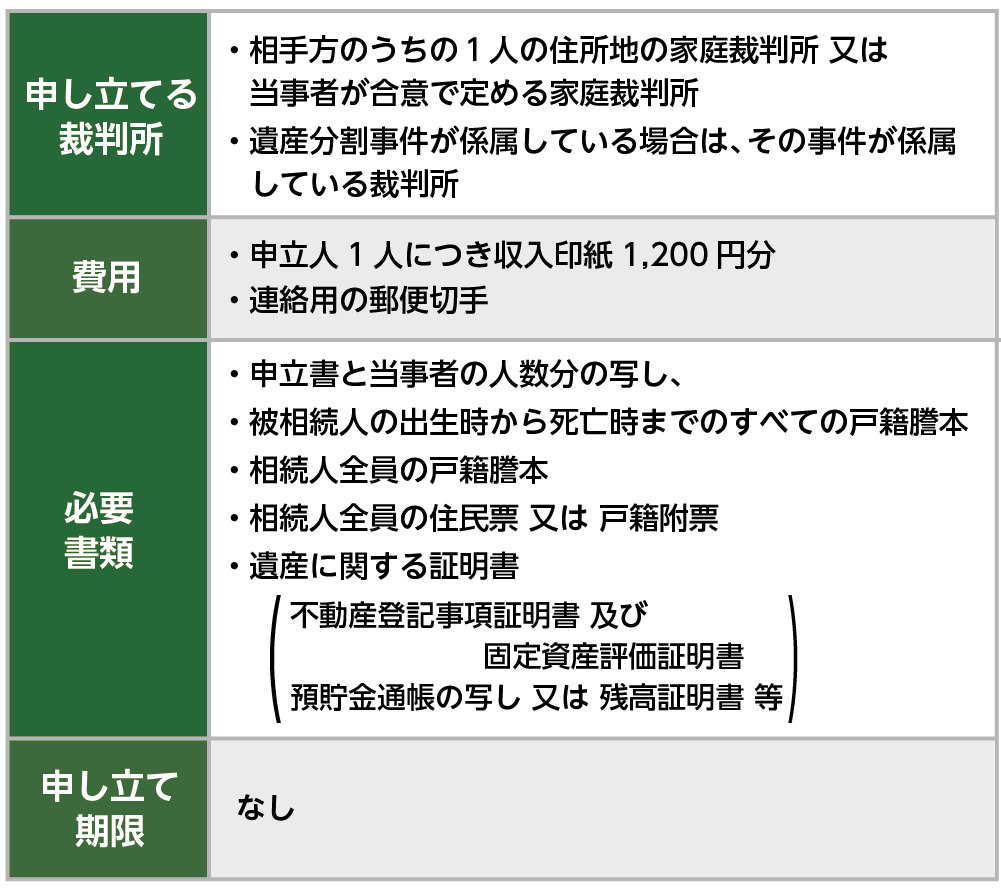

表1:寄与分を定める処分調停

4-3.調停が不成立のとき審判に移行

調停で話し合いをしてもまとまらない場合は、家庭裁判所に「寄与分を定める処分の審判」が自動的に申立てられることになります。遺産分割審判は話し合いで解決する方法ではなく、裁判所が寄与した事実がわかる書面等の証拠や双方の事情を考慮して判断を示します。

審判まで進んだ場合は最終的な決定まで1年程度かかることもあり、費用もかかります。相続人同士の関係性にも影響がでる可能性が高いので、できれば話し合いで解決することが望ましいと言えます。

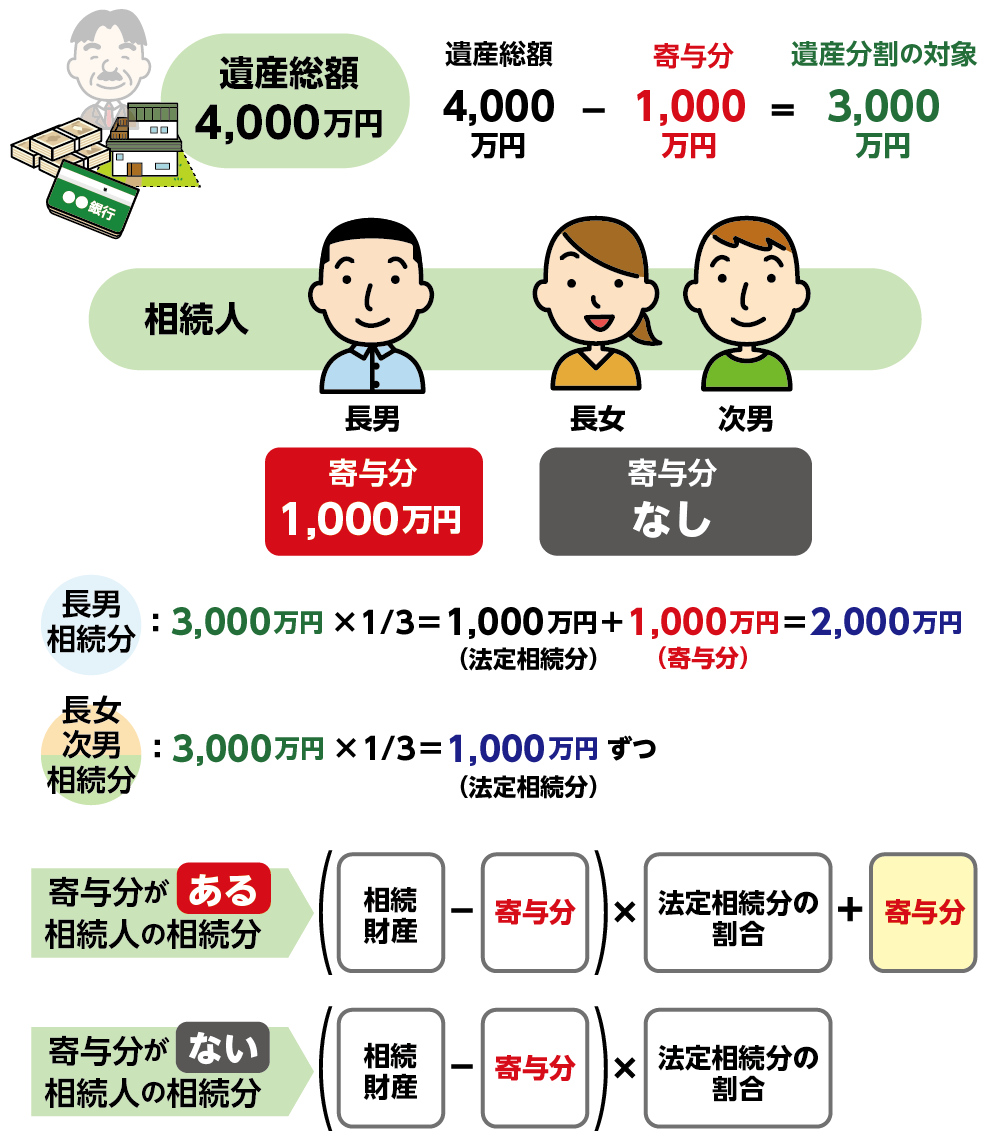

5.相続で寄与分がある場合の相続分の計算方法

寄与分が認められた方は法定相続分に寄与分を加えた金額を取得することができます。寄与分の金額は相続人全員の合意で決めます。

寄与分を取得できる相続人の相続分は「(相続財産-寄与分)×法定相続分の割合」が相続分となり、それに寄与分を足して計算します。

図4:寄与分があるときの相続分の計算例

5-1.介護の寄与分の目安

療養看護に該当する寄与であれば実際にペルパーに依頼した場合にかかる費用を目安にして寄与分を決めます。計算式は下記の通りです。介護者を雇った場合にかかる日当の金額は、介護の資格を持った方が介護に従事した場合の金額ですので、実際には0.6~1の範囲で設定された「裁量的割合」を乗じて調整をおこないます。

介護者を雇った場合にかかる日当分×療養看護を行った日数×裁量的割合

5-2.寄与分は遺留分を考慮する

遺産相続は、相続人が最低限相続できる割合である遺留分の権利があります。

寄与分についても他の相続人の遺留分を考慮して、相続人間の公平を図ることが大切です。

寄与分は遺留分侵害額請求の対象にならないため、寄与分が他の相続人の遺留分を侵害していたとしても遺留分の請求は主張できないということに注意が必要です。

※遺留分について詳しくはこちらをご覧ください。(当サイト内)

5-3.遺産総額を超える寄与分は認められない

寄与分は遺産から分配されるものであるため、遺産総額を上限として寄与分を計算します。まずは遺産総額を正確に把握しましょう。

5-4.遺贈がある場合は寄与分より優先される

遺言書により遺贈する場合は、寄与分があっても遺贈が優先されます。寄与分は、相続財産の総額から遺贈の価額を差し引いた金額が上限となるため、もし全ての財産を他の相続人に引き継がせるという遺言内容であったとしたら寄与分はゼロになります。この場合は遺言で遺留分が侵害されているため、遺留分侵害額請求をすることができます。

※遺贈と遺留分について詳しくはこちらをご覧ください。(当サイト内)

6.生前に寄与分を考慮した遺言書を作成してもらうことをおススメ

寄与分より遺贈が優先されるため、生前に寄与分に配慮した遺言書を作成してもらうことをおススメ致します。ただし、遺言書に「寄与分として○○に○○円相続させる」など寄与分を定めることはできません。遺言書の書き方に注意が必要です。

遺言書は相続において第一に優先されますが、偏った遺言内容の場合は、他の相続人から遺留分侵害額請求をされる可能性があります。

※遺留分の請求について詳しくはこちらをご覧ください。(当サイト内)

7.まとめ

日常おこなわれる食事の世話、身の回りのお世話、病院への送り迎えなど介護をしていただけでは「特別の寄与」には該当しないため、法律上は寄与分として認められません。親御さんの面倒をみることはある程度当たり前と考えられており、寄与分として認められるのはかなりハードルが高いと言えるでしょう。いくら療養看護に尽くしたとしても法定相続分では考慮されることはないので、ご自身に寄与分があることを他の相続人に主張して、納得させるしかないのです。

そのため、長年の貢献に対する見返りを得たい場合は、生前の対策として寄与分に配慮した遺言書の作成をしてもらうことや寄与を証明するための領収書等を残しておくことがとても大切です。

また、生前に親御さんを含めて話し合いをおこない、寄与分を決めて、しっかりと他の相続人と共通認識を持っておくとよいでしょう。遺産分割協議で初めて自分の貢献を主張するよりも、お互い納得のいく結果が生まれやすいです。

相続が開始している場合は、遺産分割協議だけで解決することが望ましいのですが、裁判所を通して調停や審判になり長期戦となる可能性が高いです。相続によるトラブルを防ぐためにも、なるべく早い段階で専門家へご相談されることをお勧めいたします。