相続で子供たちが困らない様に対策しておくべき親の役割と責任

- 相続手続き

「子供たちに私たちの財産をどのように相続してもらおうか・・・」

ご夫婦で築き上げた大切な財産は、いずれお子さんたちに引き継ぐことになります。

できることならお子さんたちが揉めることなく、相続税にも悩まされることなく、円満に相続してほしいものです。そのためには「財産をどのように分割するか」について考え、早めに対策をとっておくことが最善です。

大切なお子さんたちが相続争いをしないためにも、本記事を参考にじっくり考えてみてはいかがでしょうか?

※相続のトラブル事例について詳しくは、こちらを参考にしてください。(当サイト内)

図1:子供たちへの相続を思い悩むイメージ

目次

1.子供たちの相続を考えたら知っておきたい3つの基本

相続の基本的なルールは民法で定められています。その中に「法定相続人」という亡くなられた方との関係性によって誰が相続の対象となるか。という相続順位を定義したものがあります。

さらに「法定相続分」といって相続する割合も定められています。同居していても、介護をしていても法定相続分の考え方の中では平等であるため、まずは基本となる考え方を知ってどう分割すべきか検討していきましょう。

1-1.対策がなければ法律に沿って財産を分割

生前対策や遺言などの相続対策がなければ、法定相続分という民法で定められた割合で財産を分割して相続をしていきます。

相続財産をどうするか考える上で、最も基本となる内容ですので押さえておきましょう。もちろん相続人の話し合いで合意が取れれば自由な割合で相続をすることができます。

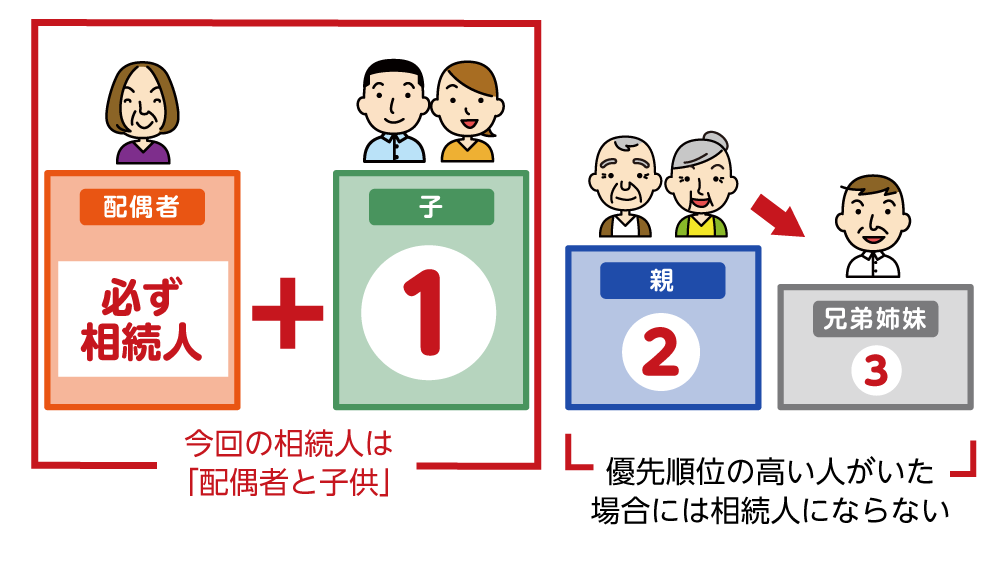

1-1-1.子供たちが相続の対象となることを相続順位で確認

お子さんたちが相続できる順位は「1番目」となります。

旦那さまが亡くなられた際は、配偶者であるご自身は必ず相続人となりますが、お子さんたちも必ず相続人となります。その後、ご自身が亡くなられた際には、お子さんたちだけが相続人となります。

※相続順位の考え方について詳しくは、こちらを参考にしてください。(当サイト内)

図2:旦那さまが亡くなられた場合の相続順位

表1:相続の順位と範囲

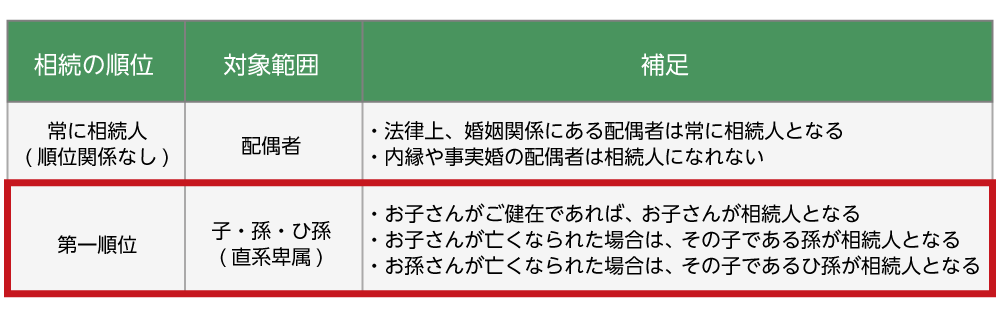

1-1-2.子供たちが相続する割合を法定相続分で確認

お子さんが1人の場合には、配偶者であるご自身とお子さんは相続財産を1/2ずつ相続をします。

お子さんが複数名いる場合には、お子さんの相続分である1/2をさらに均等な割合で分けていきます。2人であれば1/4、3人であれば1/6となっていきます。これが、法定相続分の基本的な考え方となります。

表2:法定相続人に応じた法定相続分

1-1-3.ご自身と子供2人が相続するイメージ

旦那さまが亡くなられた際の、ご自身とお子さんたちの相続する割合を確認します。

旦那さまが亡くなられた際にご自身への相続割合を増やしたい場合には生前の対策が有効的です。

また、その後にご自身が亡くなられた際には、ご自身が相続した財産をお子さんたちにどう分割するのか、こちらも早めに検討が必要となります。

<例>

法定相続分の割合 配偶者:1/2、お子さん:1/2

お子さんが2人のためそれぞれの相続分は

配偶者(ご自身) 1/2

長男 1/4

長女 1/4

図3:ご自身とお子さん2人が相続するイメージ

※法定相続分について詳しくは、こちらを参考にしてください。(当サイト内)

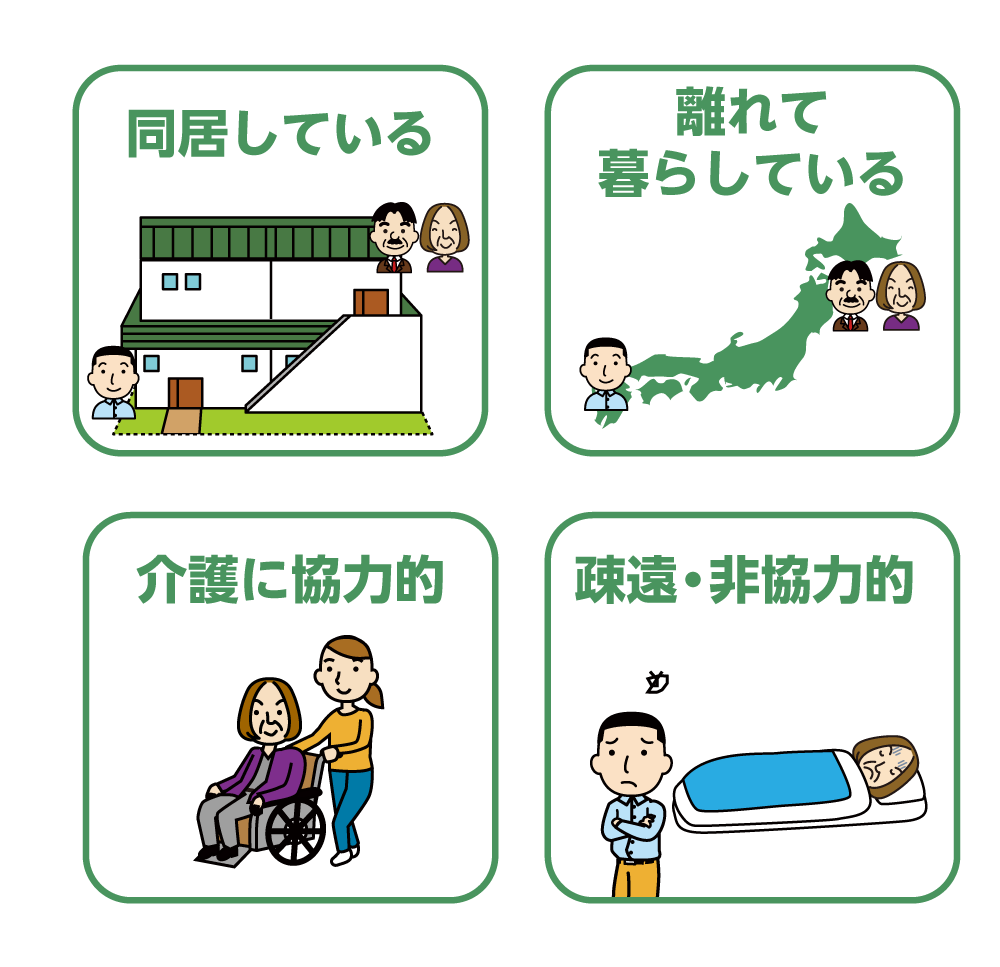

1-2.同居や介護をしてくれる子供への配慮

法定相続分のルールではお子さん2人は平等ですが、実際の分割では必ずしも均等に分ける必要はありません。

相続対策がされている場合や、円満に解決する場合には、法定相続分以外の割合で分割しても構いません。

「子供たちには均等に財産を分けたい」「同居をしてくれた長男には多くあげたい」など、お子さんたちの状況によっては分け方に配慮した方がよい場合もあります。特に苦労をかけたお子さんには多くの財産を遺してあげることは、兄弟の関係を円満にしていくでしょう。成人して独立した生活をするお子さんたちとの関わりあい方、その関係性は必然的に差が生じてしまうため、相続も平等にはならないことも多くあります。

図4:お子さんたちとの関係性のイメージ

1-3.生前贈与をした場合に考えておくこと

「家を購入する資金を長男だけ援助した」「長女の子供だけ教育資金(塾・習い事)を援助した」といったことは一般的によくあることです。

しかし、お子さんやお孫さんへの援助は、実は生前贈与という考え方に該当します。こういったことをしている場合には、次のことに注意しておきましょう。

※子供への贈与について詳しくは、こちらを参考にしてください。(当サイト内)

※孫への贈与について詳しくは、こちらを参考にしてください。(当サイト内)

1-3-1. 子供たちへの贈与の偏りを再認

お子さんたちに対して総額で平等となるような金額を援助していれば問題はありませんが、関係性からどうしても偏った贈与になる傾向が強くなります。

贈与は日ごろの生活の中では分かりづらいですが、相続の際にその事実が明るみに出ることが多く、偏った贈与をしている場合には贈与を受けていないお子さんや贈与額が少ないお子さんから不満が出て相続争いになる可能性が高くなります。

相続は亡くなられた方の意思を尊重するため本来問題はありませんが、亡くなられたあとに贈与を受けたお子さんからは説明しづらいため、偏りがある場合には曖昧にせず贈与する理由など後のトラブルにならないように明確にしておきましょう。

1-3-2.贈与したら契約書と納税を忘れずに

ある程度まとまったお金を生前贈与した場合には、たとえ親子間であっても贈与税が発生します。

贈与税を納めていないと税務署からのちに指摘を受けて大きなペナルティーを支払う可能性がありますので、贈与をした際には必ず贈与契約を取り交わし、お子さんに贈与税の納税をするように伝えましょう。

また、贈与税の未申告も相続が発生した際に見つかることが多くなりますので、バレないという考え方はやめましょう。

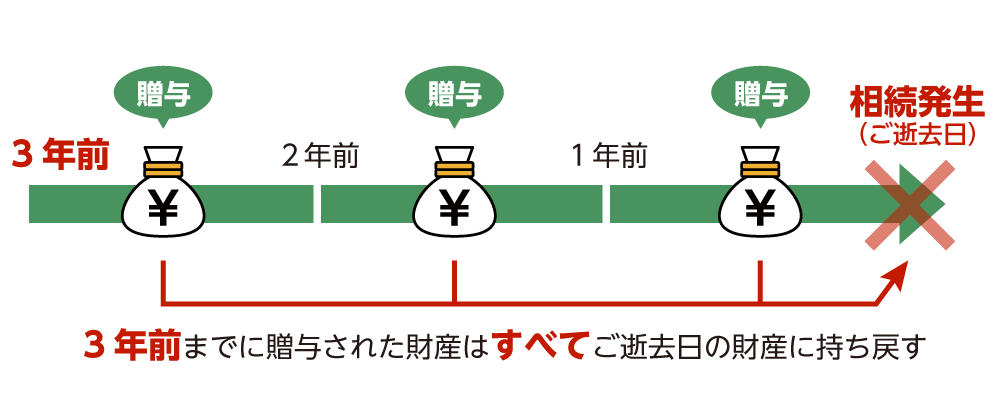

1-3-3.亡くなる3年前までの贈与は相続財産となる

亡くなる3年前までに生前贈与をしていた場合は、亡くなられた方の財産として戻しいれて相続税の計算をするという相続税法上の決まりがあります。

暦年贈与等の制度を利用して贈与をしている場合には、非課税で贈与したつもりが相続税の対象財産となって戻ってきてしまうので、贈与は元気なうちに早めの対策が必要となります。

図5:相続における生前贈与の考え方

2.子供たちへ上手に財産を遺すための4つのパターン

お子さんたちに財産を遺すことを考える際には、まず旦那さんとご自身が遺してあげられる財産を確認しましょう。

現金を分割するだけのように分けやすい財産が多い場合には簡単ですが、現金にできない状態の財産を分割することは非常に難しい問題となります。

具体的な事例で確認しながら、上手にお子さんへ財産を遺していきましょう。

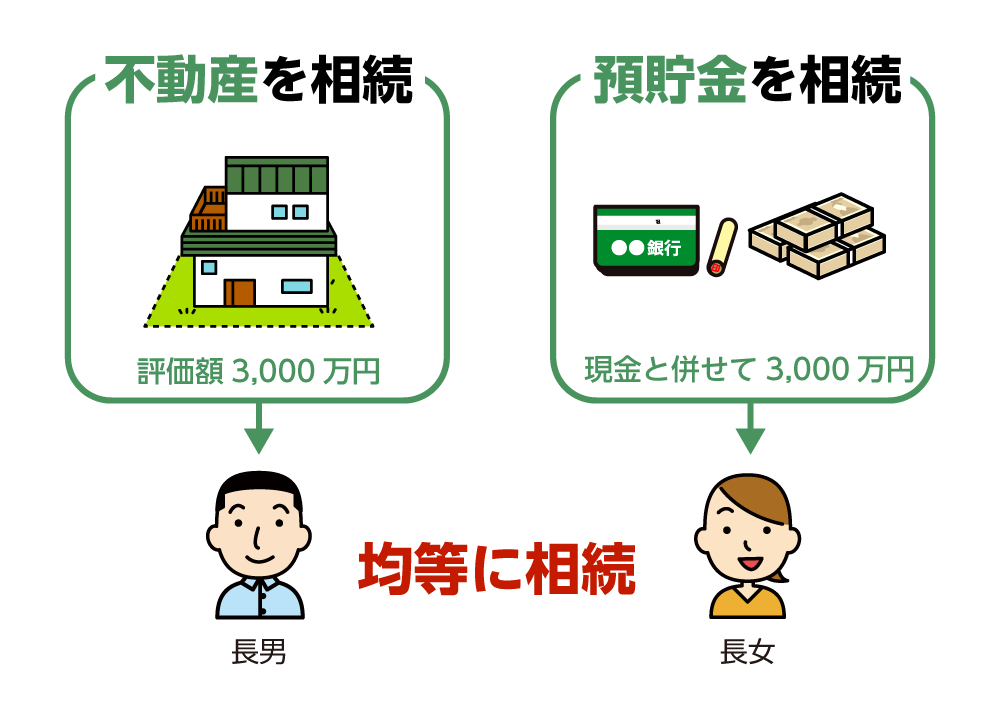

2-1.分割しやすい財産が多いパターン

「財産が現金のみ」「不動産があるが同等の価値の現金がある」など、お子さんたちに平等に財産を分割できる場合にはトラブルが少なく、円満に相続を終えることができます。

<事例>

財産内容:不動産3,000万円(土地+家/同居なし)

現預金3,000万円

相続人:長男、長女

パターン①:不動産の評価額と同じくらいの預金があって、2人で平等に分割する場合

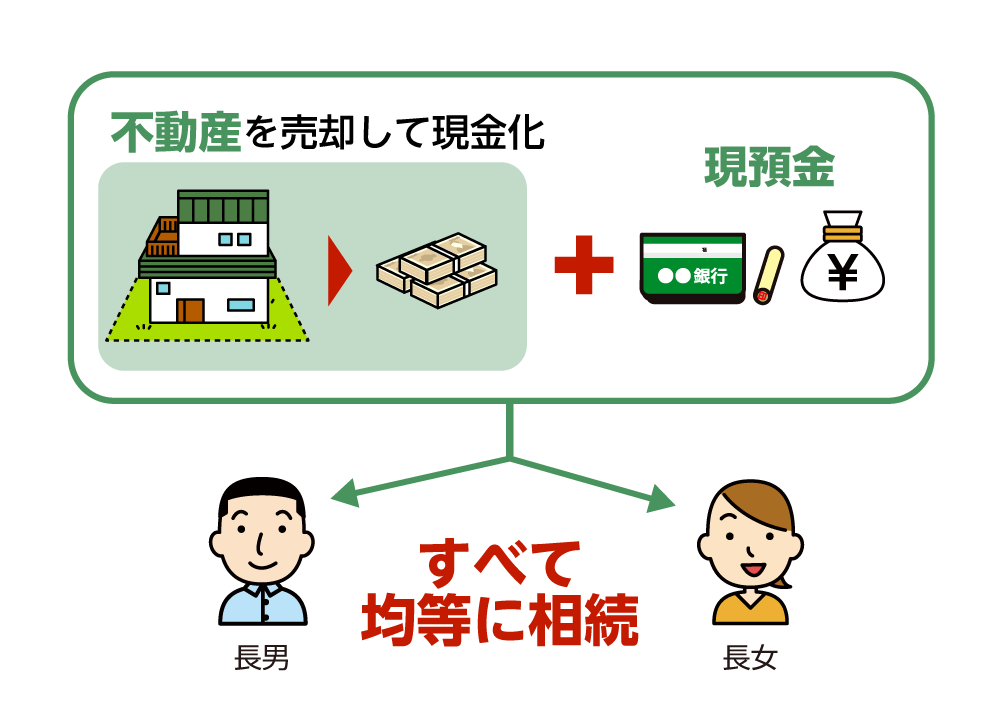

パターン②:不動産を売却して、2人で現金を平等に分割する場合

【パターン①】

図6:不動産は長男が相続、現預金は長女が相続する

【パターン②】

図7:不動産を売却して現預金とともに分割

2-2.分割しにくい財産が多いパターン

「財産が不動産のみ」「不動産があるが現金が少額である」など、お子さんたちが平等に財産を分割しづらい場合、「不動産を共有名義にする」などのとりあえず平等な相続にしておくことは後のトラブルになるため工夫する必要があります。

もちろん、長男が同居をしている場合には不動産を売却して現金化することができないことから別の対策を検討する必要が生じます。

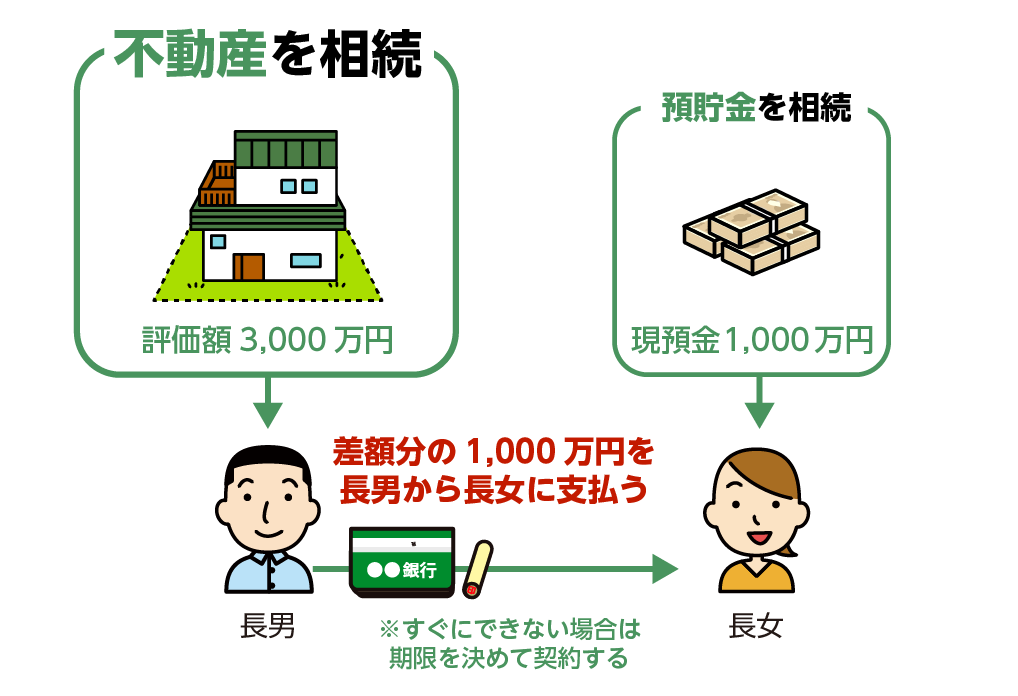

<事例>

財産内容:不動産3,000万円(土地+家/長男夫婦と同居)

現預金1,000万円

相続人:長男、長女

パターン①:長男が不動産を相続し、差額を貯蓄から補てん

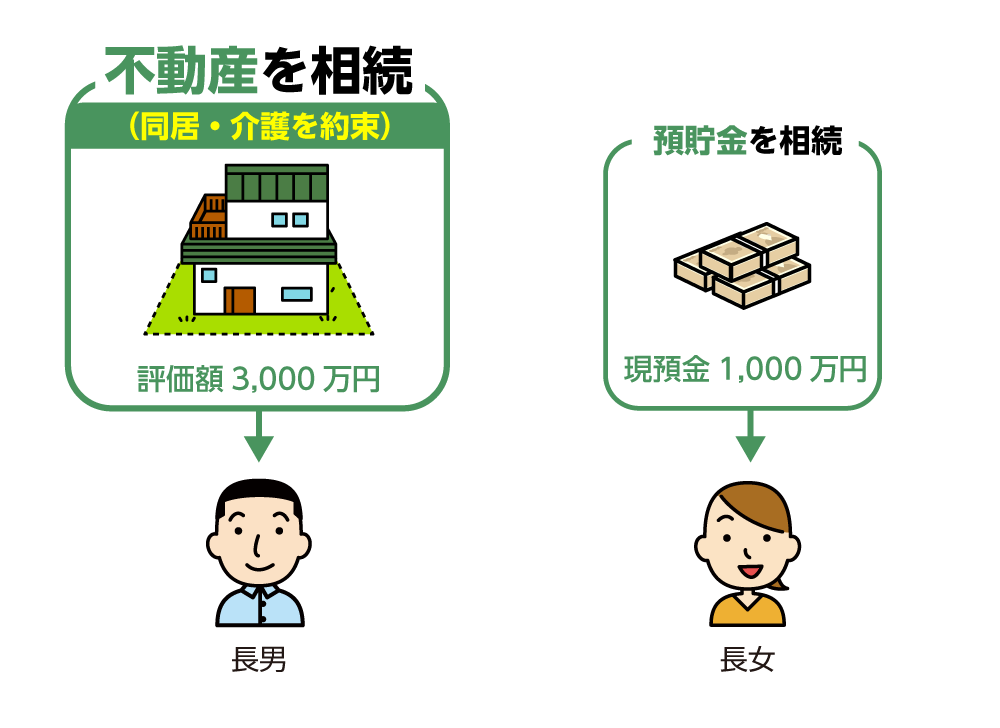

パターン②:同居の継続と将来の介護を約束して長男が多く相続する場合

【パターン①】

※すぐに貯蓄から補てんできない場合は、期間を決めて分割して支払う。

図8:長男が不動産を相続し、差額を貯蓄から補てん

【パターン②】

※同居を続けること、将来は両親の介護をすることを長男と約束する

図9:同居の継続と将来の介護を約束して長男が多く相続する場合

2-3.保険金の受取人を決めてしまうパターン

相続は特に対策が無ければ平等に分割することになりますが、生命保険はちょっとした便利な対策ができます。

死亡保険金は相続税を計算する場合に課税の対象となりますが、財産の分割をする際の対象となりません。保険を契約した際の受取人が全額受け取ることができます。

このルールを活用して対策をすれば、財産を平等に分割したとしても、生命保険分だけ多く相続をすることができます。

また生命保険は別途非課税枠があるため、現金を生命保険に変えることで相続税を減らす対策にもなります。可能であれば、2人のお子さんがそれぞれ受け取れる保険を準備しましょう。

※生命保険対策について詳しくは、こちらを参考にしてください。(当サイト内)

2-4.上手な贈与で生前に分けてしまうパターン

生前に贈与しておけば子供さん同士が相続の際にもめることもなくなりますし、旦那さまとご自身の意思を大切にして子供さんたちに財産を分けることができます。

また、年間110万円までの非課税枠のある暦年贈与の考え方を活用することで相続税を減らすことができます。

相続税が発生する金額の財産を所有している場合、この対策を繰り返すことにより無税になるケースもありとても有効な手段です。

ただし、生前贈与(特に暦年贈与)は、税務署からの指摘の対象となることがありますので、十分な知識を持って対応をしましょう。

※暦年贈与について詳しくは、こちらを参考にしてください。(当サイト内)

3.子供たちが円満な相続をするための5つのポイント

相続は旦那さんとご自身の財産を自分たちの意思でお子さんたちに遺すものですが、平等にもらえるものなど権利を主張するお子さんがいると、なかなか円満に進まずお子さんの誰かに迷惑をかけてしまう可能性があります。

だからこそ、お子さんたちが相続を原因としてもめないように、準備しておきたい5つのポイントをご紹介します。

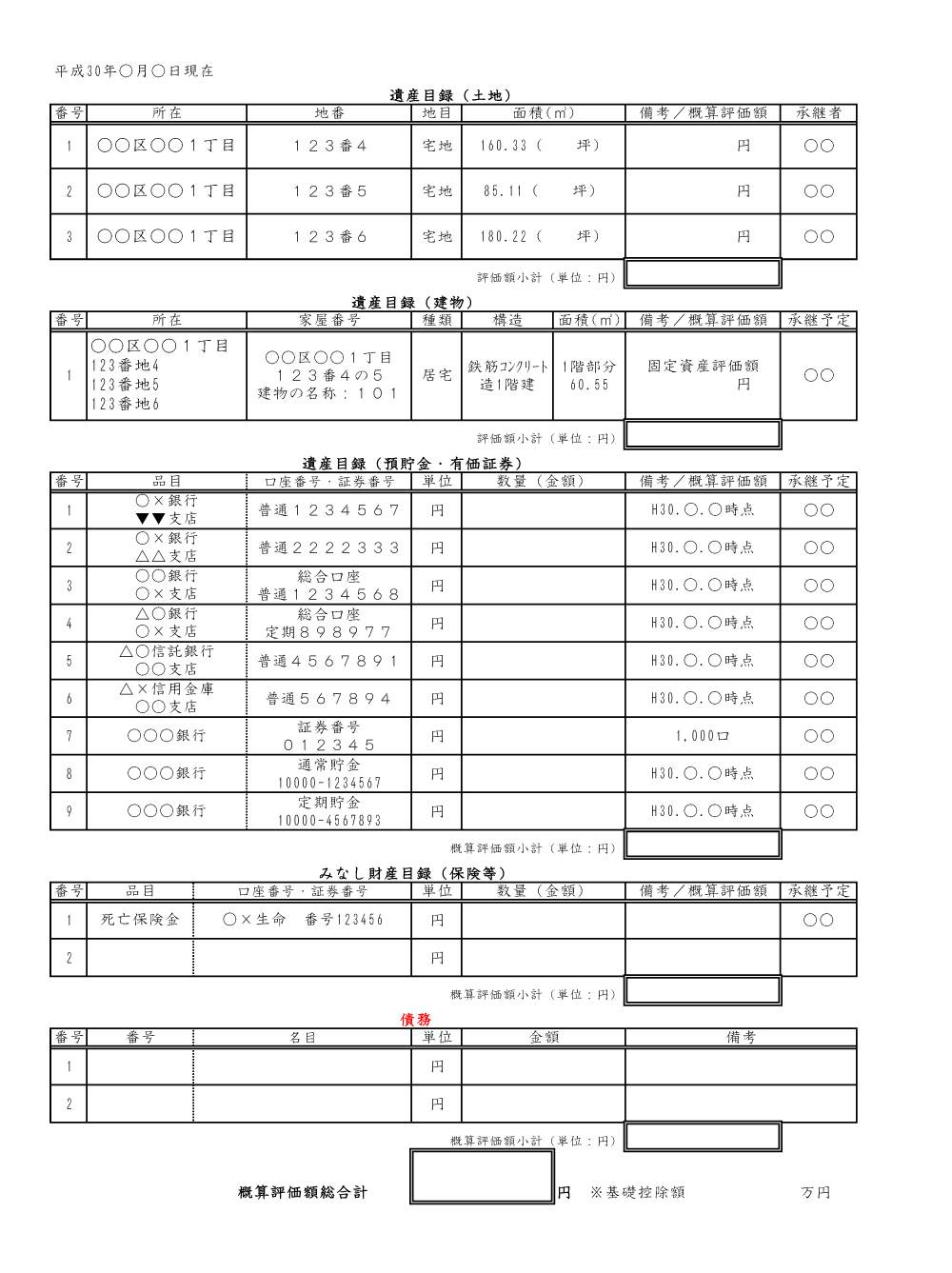

3-1.ポイント① 財産を整理しておこう

いざ相続となって一番困ることは、「財産が把握できない、財産の詳細が分からず手続きができない」という状態です。

相続税の申告期限が10カ月であることから、把握できずにいるとペナルティを受けたり、相続税の軽減措置を受けられないなどデメリットも増えてきます。

すぐに相続財産がわかるように、財産内容を整理して一覧にまとめておくことをお勧めします。また「財産目録」などを作成しておくことは、手続き関係がスムーズに進むためオススメです。

また、財産を整理してみて、使っていない銀行口座があれば解約したり、保険契約の見直しなども適宜しておくと、相続の際に無駄な手続きがなく、お子さんたちは本当に必要な財産を効率よく引き継ぐことができます。

図10:財産目録のイメージ

3-2.ポイント② 節税への配慮もしておこう

財産が把握できれば、おおよそ相続税の対象となるか試算をしておきましょう。その上で相続税を少しでも少なくできる対策をしておきましょう。

対策は、現金だけでなく、不動産でも可能です。すでにご説明をした暦年贈与や生命保険への加入、その他不動産の購入や住み換え、自宅の評価を下げる「小規模宅地等の特例」の活用など、ポイントはたくさんあります。

ただし、どれも間違えると利用できないため、相続税に強い税理士へご相談されることをオススメします。

3-3.ポイント③ お子さんたちと相続について話し合う機会を作ろう

「相続は両親が亡くなったあとの話」として、ご両親がご健在なうちはお子さんたちからも「不謹慎」として相続の話題が出てこないことが一般的です。

ご家庭の事情もあると思いますが、お子さんたちにとって円満な相続を実現するには、ご両親の立場からお子さんたちに声をかけて気持ちを確認した上で「どのように相続をしてもらうのが良いことなのか」を決めておくことが得策です。

お盆やお正月など、家族が集まるときには、ぜひ将来の相続のことを話しておくとよいでしょう。現金等は今後の生活もあるので、なかなか明らかにできないこともあると思いますが、まずはできるところから話し合っておきましょう。

図12:家族の話し合いイメージ

3-4.ポイント④ 伝えたい思いがあるならば遺言書を作ろう

話し合いも大切ですが、しっかりと財産分割やその分割に込めた想いを伝えるためには遺言が有効的です。

遺言は亡くなられた方の意思として取り扱われるため、法定相続分での分割より優先されます。遺言には自筆証書遺言や公正証書遺言など種類があり、亡くなられた方がどの方法で作成したかによって取り扱い方法が変わります。できることなら公正証書遺言で正しい形式で作成することをオススメします。

また、遺言を残す場合、相続人には遺留分という最低限相続できる権利がありますので、その内容を侵害しないよう、配慮しておきましょう

※自筆証書遺言について詳しくは、こちらを参考にしてください。(当サイト内)

※遺留分について詳しくは、こちらを参考にしてください。(当サイト内)

3-5.ポイント⑤ 認知症への対策も考えよう(任意後見人・家族信託)

相続とあわせて考えておきたいことは、万が一、ご自身が認知症のような病に倒れてしまい、身の回りのことが一切できなくなってしまったらどうするか、についてです。

認知症を患い、悪化していってしまうと、ご自身の預金でも銀行から自由に引き出すことができなくなったり、ご自身名義の不動産でも簡単には売却できなくなります。急にお金が必要な事態になった時に、お子さんたちに迷惑をかけてしまうことになりかねません。

認知症の主な対策としては、「任意後見制度の利用」や、「家族信託契約を結ぶ」ことが効果的です。

※認知症の対策について詳しくは、こちらを参考にしてください。(当サイト内)

(参考)

【任意後見制度】

ご自身が元気なうちに、財産管理に関する支援を誰に託したいのか、予め支援者と支援内容を決めておくことができる制度です。

認知症は、周囲の方も気づきにくいような、徐々に病状が悪化してしまうことがありますが、判断能力がしっかりされているうちにご自身の意思を尊重した内容で後見人を決めておくことができるので、万が一の事態になったとしても周りに迷惑をかけることなく、スムーズに支援を受けることができるのでとても安心です。

【家族信託】

特にご自身が賃貸物件を所有され、収入を管理されているような場合、認知症などの病に侵され、金融機関の口座に制限がかかってしまったり、不利な条件内容で契約させられてしまうような事態を避けるため、予め財産を預け、管理運用全般を託してしまう契約を結ぶことです。

財産を預けるご自身が「委託者」となり、信頼できるご家族に「受託者」となってもらい、財産の管理全般を託し、収益物件のような預けた財産から得られる利益がある場合は、委託者ご自身が「受益者」として受け取る契約を結びます。

受益者はご自身なので、予め不動産の所有権を受託者に変更し、売却処分してもらった場合でも、売却益を受益者であるご自身が受け取れるので、受託者に贈与税がかかるようなことはありません。

4.おわりに

相続のことはまだ先のこと、と思いがちで、だれもが問題を先送りしてしまいがちですが大切なご家族の将来を守るためには、ご自身がお元気なうちにしっかりと対策を取られておくことが何より重要なことなのです。

病に倒れてご自身の意思を伝えることができなくなってしまってからでは取り返しはつきません。

早め早めの対策が、あらゆる相続問題を回避できる秘訣と捉え、ご自身が築きあげた大切な財産を引き継ぐ最善策をぜひ見つけて頂ければと思います。