親の介護が必要になる前に考えておきたい相続・財産のこと

- 相続手続き

「私が苦労して親の介護をしたのだから、相続の時には皆よりも多くもらえるよね」

この考え方、実は「介護」と「相続トラブル」を結ぶ大きな要因になることをご存知でしょうか。

介護をした方は多くの財産を相続することを主張し、それ以外の方は平等に相続することを主張するなど認識が異なりトラブルに発展していきます。

相続を考えた時に、法律上では特に介護をする方に配慮すべき特例等はありませんが、介護にかかる負担を考えると相続をする方同士で配慮があってもよいものです。ここで大切なことはご両親が健康なうちにご意向を確認してご家族全員が合意し、いざ介護が必要となった際には合意した内容をもとに進めていくことです。

ところで、「介護」「財産」「相続」と聞くと、漠然とした不安があるもののまだまだ先のことだから考えなくても良い、と思いがちではないでしょうか。

厚生労働省が発表した「国民生活基礎調査(平成25年)」によると要介護・要支援が必要となった理由の上位4つは次のとおりです。これをみてみると、ある日突然やってくる介護には十分な備えが必要だとあらためて感じます。

・脳血管疾患(脳卒中)

・認知症

・高齢による衰弱

・骨折・転倒

図1:要介護・要支援が必要となった理由

目次

1.「親の介護で生じる家族間の認識のズレ!」が思わぬトラブルを招く

ご両親の介護をするということは、介護をしている期間中は、少なからずご自身の時間が犠牲になったり、精神的にも肉体的にも大変な思いをします。「親の介護だから仕方ない」と思う一方で、「将来的には両親の財産は、他の兄弟より多くもらう」という考えもでてきます。

介護を基点として家族内に別々の想いが生じて、相続時に一度にぶつかることがトラブルを招きますので、ご両親が健康なうちに将来の話し合いをしておき、認識のズレが無いことを確認しながら進めていくことが大切です。

図2:介護・相続について準備をした場合としない場合のイメージ

1-1.介護が理由で家族内のトラブルが生じる3つの理由

図2のポイントとして、介護が理由でトラブルが生じる主な3つの理由は次のとおりです。これらに対して対策をしっかりしましょう。

・健康な時期:介護が必要なるのはまだ先だと思って準備をしていない

・介護期間中:介護・相続について考え方がバラバラでギャップがある

・相続時:介護をしたら相続の際に配慮するかどうか話し合いができていない

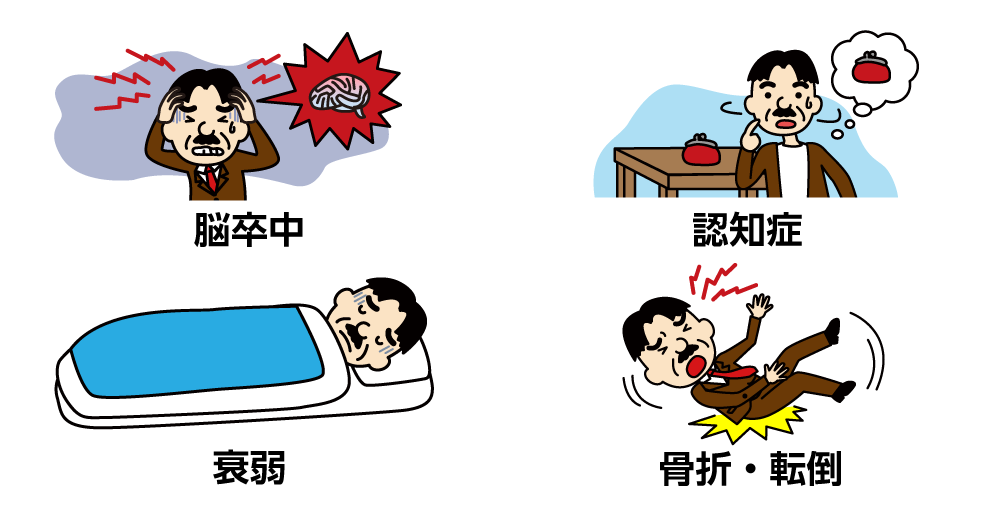

1-2. 要介護認定者が10年で約190万人増

要介護(要支援)の認定者が、平成17年から10年の間に約190万人増の620万人となりました。

このデータから誰もが介護が身近になりつつあることが分かります。

図3.要介護(要支援)認定者数の全国統計の推移(厚生労働省 平成27年度介護保険事業状況報告より)

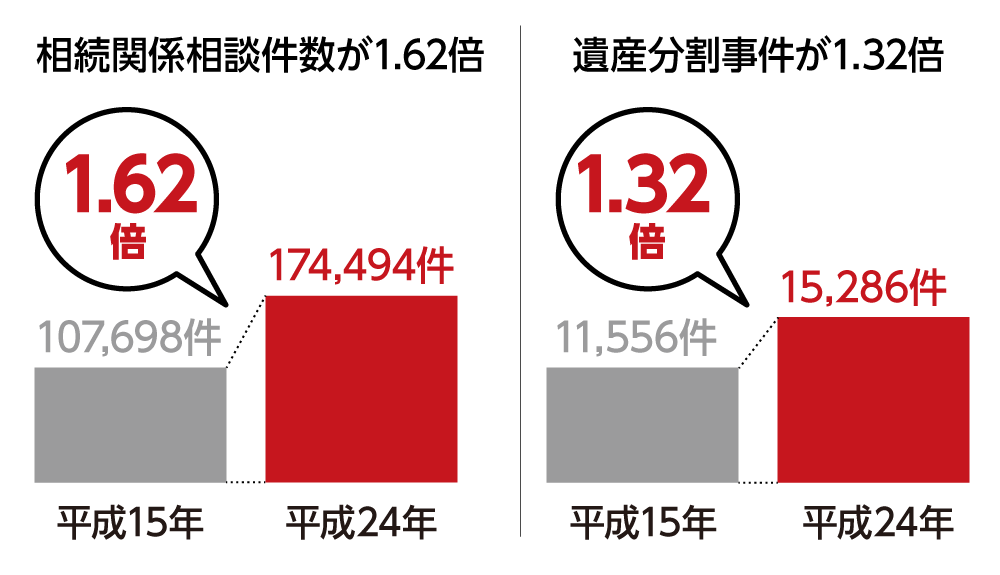

1-3.相続トラブルの相談件数は10年で1.62倍

相続に関するトラブルは年々増加傾向にあります。このデータの中で介護が原因のトラブルの割合は発表されていませんが、この事件が増加している原因の一つに介護が入っていることは相続の現場に携わる税理士として間違いないと言えます。しっかりした備えが、相続トラブルにならない最善の方法です。

図4:相続に関する家庭裁判所への相談・事件(審判+調停)の増加 ※司法統計より自社で作成

2.「介護が原因」で相続時にトラブルにならないための6つのステップ

ご両親にはいつまでも元気でいてほしいし、介護や相続のことを元気なうちに話をするのは気が引けるところもありますが、将来、介護や相続等でもめて家族がバラバラになってしまうことも避けたいものです。適切なタイミングで話し合いをしたいと考えるところですが、まだまだ大丈夫と思っていると思わぬタイミングで病気やケガなど様々な要因で介護が必要となり、早めに対応しておけば、、、という後悔につながっていきます。

結局、ベストなタイミングで考えようと思っても、ベストなタイミングが無いのが現状です。

よって、早めの対策こそ問題を生じさせない秘訣といえます。

次のステップを踏んで介護が原因で相続トラブルにならないようにしましょう。

2-1.STEP1:まずは「ご両親の想い(介護・財産)」をきちんと聞こう

ご両親の介護が発生したら、相続が発生したら、という将来のリスクに関する話題は、なかなか切り出せないものです。

また、日常のあわただしい生活に追われて時間が過ぎ去り、後まわしになりがちです。

介護や相続・財産を考える際に一番大切なことは、ご両親の意思を尊重することです。突然ケガをして入院した場合には意思を確認することは容易かもしれませんが、突然認知症や脳卒中など判断力が乏しい状態になってしまうと意思を確認できなくなってしまいます。「まだ大丈夫」と思わずに、ご両親が元気な今だからこそできることや確認すべきことを話し合ってみてください。

図5:ご両親がご健在なうちに想いを聞こう

2-1-1.ご両親の想いを上手に聞き出す3つの準備

(1)子も真剣に受け止める準備と場の設定

ご両親のことは「同居しているのだから長男が考えるだろう・・・」といった人任せ、というわけにはいきません。ご兄弟みんなでご両親の将来について真剣に考えて多少の話し合いをしたり、お正月やお盆など皆が集まるタイミングで場を設けるなど、ご両親の想いはご自身が考えていた内容と異なるかもしれませんが、受け止める準備をしましょう。

(2)ご両親に不測の事態に対する準備の必要性を分かってもらう

「子どもには将来迷惑を掛けないように準備しているから大丈夫」といったご両親の言葉も良く耳にしますが、身体の不調は、ある日突然やってくることもあります。こういった不測の事態に備える意味でも、ご両親が子どもたちに意思を伝えておく必要性を分かってもらいましょう。

図6:ご両親の不測の事態に備えた話をしょう

(3)ご両親の介護と子の生活の両立の必要性も分かってもらう

近年は、晩婚化の影響もありご両親の介護と子育てを同時にしなければならないという状況に追い込まれる場合もあります。介護のために仕事を辞めたり、引っ越しをすることになっては大変です。子どもにも守らなければならない生活、家族がいますので、最悪な事態の時にどのようにするか、これはご両親だけの問題では無いこともわかってもらいましょう。

図7:ご両親の不測の事態に子どもたちの生活も大変になることを分かってもらおう

2-1-2.介護が必要になった際に入居する施設やお金を考えておく

ご自身もしくはご兄弟が介護のために通ったり、同居したりすることが難しい場合には、老人ホームや介護施設等への入居を検討することになります。

施設は大きく「公共型」と「民間型」に分かれており、費用は様々です。即入居できるところもあれば、希望者が多く入居待ちになりなかなか入居できないところもあります。また、自立している方のみを対象とした施設や、介護の度合いに応じて受け入れが制限される施設の種類もあります。介護の度合いが重いほど施設への入居が難しくなると考えておいた方がよいでしょう。

表1:.介護施設の種類 ※2017年11月当社調べ

| 種類 | 介護の度合い | 費用(1人分) | ||

|---|---|---|---|---|

| 自立 | 軽度 | 重度 | ||

| 民間型 | ||||

| 介護付有料老人ホーム | 〇 | 〇 | 〇 | 費用は様々 (入居一時金+月額使用料あり) |

| 住宅型有料老人ホーム | 〇 | 〇 | 〇 | 入居金は様々 +月額使用料は10~30万円 |

| 健康型有料老人ホーム | 〇 | 入居一時金高め +月額使用料は20~40万円 |

||

| グループホーム | 〇 | 〇 | 月額使用料が数万~30万円 ※入居一時金はないことも |

|

| シニア向け分譲マンション | 〇 | 〇 | 〇 | 所有権を持つ資産 |

| サービス付高齢者住宅 | 〇 | 〇 | 賃貸形式で費用は様々 | |

| 高齢者専用賃貸住宅 | 〇 | 〇 | 初期費用数十万円 +家賃と管理費は様々 |

|

| 公共型 | ||||

| 特別養護老人ホーム | 〇 | 10~15万円の月額使用料のみ | ||

| 介護老人保健施設 | 〇 | 〇 | 数万~15万円の月額使用料のみ | |

| 介護療養型医療施設 | 〇 | 〇 | 10~20万円の月額使用料のみ | |

| 養護老人ホーム | 〇 | 10万円程の月額使用料のみ (生活困窮者対象) |

||

| ケアハウス | 〇 | 〇 | 数万~20万円の月額使用料 +入居一時金等数十万円 |

|

施設に入るためには、月々の費用もそれなりにかかってきますので入居が長期になることも想定した上で、資金計画をたてる必要があります。また、今後の介護需要からも自分たちの希望した施設へ入居したい場合には早めに手続きが必要です。

図8:介護施設へ入居しているイメージ

2-1-3.ご両親の財産状況を把握するため「エンディングノート」をすすめてみよう

話し合いの場を持っても、ご両親も財産のことをいきなり話をするには抵抗があります。

最近では、「終活」に対する意識が非常に高くなり、マクロミル社のインターネットリサーチ(終活に関する調査2016年)によると「終活」という言葉の認知率は60代、70代とも80%以上である、という結果になっています。セミナーや勉強会の開催回数もインターネットや新聞の折り込み広告でもよく目にするようになり、関心の高い方が参加されていると推測ができます。

そこで注目されているのが「エンディングノート」です。書店でも販売されていますが、遺言と違って項目に従って内容を自由に書いていくことができるため、ご両親も気負わずに財産を書きだすことができます。

このエンディングノートが書き終われば、大筋相続についての話し合いも進めていくことができるので、次のステップに進んでいくことができます。

図9. エンディングノートイメージ

2-1-4.ご両親の財産と一緒に確認しておきたい「お墓」と「借金」

財産の確認の際に忘れがちなのが「お墓」と「借金」です。

(1)お墓の相続について確認しよう

お墓のことも、何となく知っているだけで、詳しいことは意外に知らないものです。

お墓の管理にもお金はかかりますし、種類や形態によって決まりごとも様々です。

⇒ お墓の相続に関する詳しい内容はこちら ※当サイト内

図10:お墓を相続するイメージ

(2)借金が残っていないかも確認しておこう

借金があったのに、それを知らないまま相続が発生してしまうと大変です。借金を放棄したい場合「相続があったことを知ってから3カ月以内に家庭裁判所に申し立てる」必要があります。期限内に放棄する判断をして、申し立ての準備を整えることは、時間的にもとても難しいため事前の把握が必要です。

⇒ 借金の相続に関する詳しい内容はこちら ※当サイト内

図11:ご両親の借金で困っているイメージ

2-2.STEP2:「介護が発生したら誰が面倒をみるのか」決めておく

ご両親の介護が必要となった場合には、誰が介護を担うのか、どこの施設に入居するのかなど決めておく必要があります。

これは、ご自身をはじめとした子どもたちの生活にも関わるとてもデリケートな話題になります。すでに同居している場合にも

介護が始まると時間的な制限や、肉体的な負担などが始まります。

また、忘れてはいけないのが、一緒に相続のことを考えておく必要性です。介護をしたから相続財産を多くもらえるものでは

ないため、介護をする方を決める場合には、相続財産を分ける際に介護をする方に配慮するかどうか先に決めておくと後に

問題に発展しません。

図12:介護をしたら財産を多くもらえると勘違いする例

2-2-1.介護と相続を考える際に知っておきたい「寄与分」

寄与分を簡単に説明すると「ご両親の財産を維持することや、増加させることに貢献した場合は、その分、他の相続人よりも多めにご両親の財産を相続できるように優遇しよう」というものです。これは公平性を図るためであり「相続人のみ」に認められた制度です。介護をしていたことによって、寄与分が認められるケースはまれであることに注意しましょう。

(該当する例)

例えば、ご両親の介護をしながら、生活費や医療費を子が援助し、その結果、ご両親の財産を減少させずに維持できた場合やご両親の事業を長年手伝い、事業拡大、財産形成に大きく貢献した場合などが該当。

(該当しない例)

単に介護をしていた、サラリーマンをしながら事業を手伝っていたというだけでは該当しない。

義理のご両親の介護をしていた配偶者の立場では、相続人ではないので該当しない。

2-2-2.介護と相続を考える際に知っておきたい「特別受益」

前述の寄与分とは逆に、生前にご両親から特別な利益(贈与や生活費等の援助など)を得ていた場合には、相続時にその分を差し引いて分割するべきという考え方があります。ご両親の財産を平等に受け取るための制度となります。気をつけたい点としては、ご両親の介護をしていると、ご両親から感謝の気持ちをこめて、生活費の支援をうけたり、車を買って もらったりと、特別な利益にあたるものを受け取ることがあります。この場合には、相続のときに特別受益として判断されてしまう可能性があることも知っておきましょう。

2-2-3.寄与分・特別受益を考慮して「誰が介護をするか」決めておこう

寄与分・特別受益を理解していただいたうえで、誰が介護をするのか、どのように相続をするのかを決めていきます。これらを加味せずに進んでしまい相続が発生すると、介護における寄与分の主張など相続トラブルの火種になる話題がでてきます。寄与分や特別受益を理解して進めることができれば、ご両親の想いを反映し、家族で話し合った相続内容であれば、認識のズレも少なく、相続トラブルに発展する可能性が大きく減少します。

図13:介護が円満にされているイメージ

2-3.STEP3:介護が必要になる前に「ご両親の想いを遺言に残そう」

遺言が「ある」と「ない」では、相続手続きを進める上で大きな違いがあります。遺言があれば、遺言の内容に従って相続手続きを進めていくことができます。遺言には法的な効力がありますので、ご両親が元気なうちにご自身の意思で書いていただければ、その効力をめぐって揉めごとに発展しづらくなります。介護が必要になる前に誰が介護を担ってて、どのような相続を望むのか遺言に残していただけるとスムーズです。

図14:遺言を作成するイメージ

2-3-1.遺言は「最優先されるべきもの」、その思いを家族で認識しておこう

遺言が遺されていれば、ご両親の思いは「最優先されるべきもの」として尊重されます。つまり、家族内で決めた介護をする人やその役割、その後の相続について、遺言に記してもらうことができれば、いざという時にはその内容に沿った対応をすることで家族内のトラブルが無くなります。ただし、家族の誰かかがご両親の想いと異なる内容を書かせてしまうと無効になりますので、話し合いの結果として合意した状態を基にして最後はご自身の意思で書いていただきましょう。

2-3-2.公正証書遺言の内容はいつでも変更することができる

ご自身で筆をとり作成する遺言を自筆証書遺言といいます。一方で、公証役場で公証人に間違いなく作成をしていただくものを公正証書遺言といいます。公正証書遺言を作るということには、まだ抵抗を感じてしまう方は多くいらっしゃると思います。公正証書遺言は、正しい形で残ることから無効になったり、見つからないといったリスクが少ないためとても有効的な手段です。また「一度書いてしまったら、書き直すことができない・・・」という誤った認識を持たれている方もいると思いますが、費用はかかるものの公正証書遺言も内容を修正することが可能で、難しいことではありません。

2-3-3.子だけで相続の話になるともめてしまう可能性がある

「うちの子は仲がよいから、きっと大丈夫。」 皆が話し合って納得しているから、わざわざ遺言など作成しなくてもいい。と話をされる場合もありますが、皆さん立場や状況が変わると主張も変わってきます。合意した内容を確実に実行に移すには法的効力のある遺言に記すことがとても大切になります。

図15:遺言を作成したことで円満な相続ができたイメージ

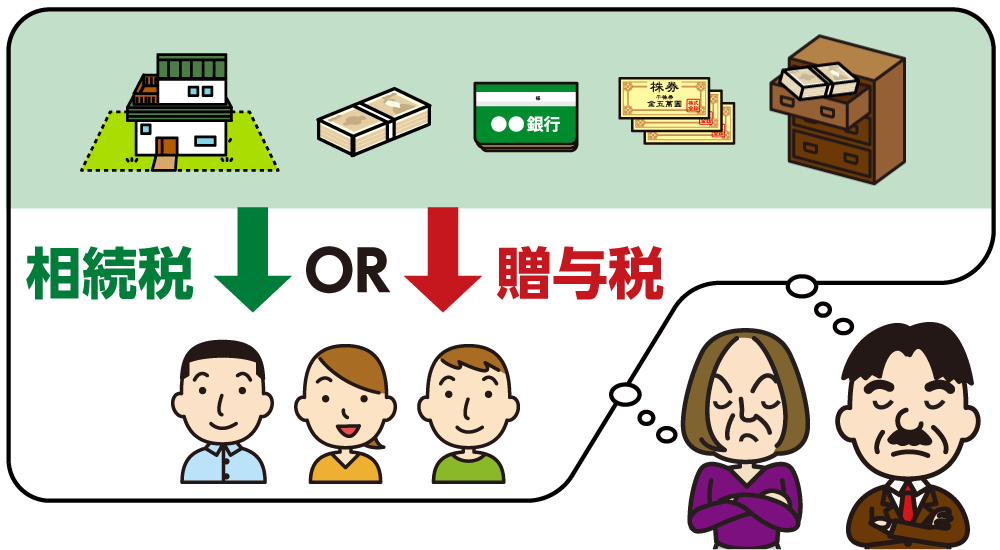

2-4.STEP4:介護が必要になる前に「相続税の節税対策をしよう」

平成27年度の相続税の非課税枠である基礎控除額が4割減となり、今まで相続税とは無縁だろうと思い込んでいた人も、不動産と預貯金があれば、相続税がかかってしまうという場合が多くなってきています。土地の評価の決め手となる「路線価」もここ数年上昇傾向にあります。相続する相手と割合を決めたら、生前の相続対策も不可欠です。

⇒ 相続税の改正についてはこちら ※当サイト内

図14:相続税の改正があり、税金が重くなった

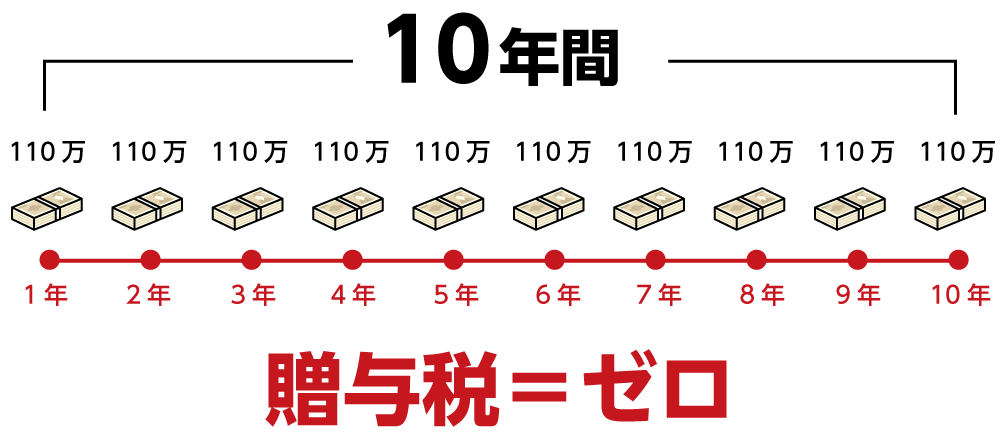

2-4-1.預金が多ければ贈与税のかからない年110万円の控除を活用

単純に預金額が多ければ、贈与税の年間110万円までの基礎控除額を上手に活用し、現金の贈与を数年かけて実行していけば、大きな節税効果になります。

図15:10年間に渡って贈与の非課税枠を活用するイメージ

注意点が2つあります。

(1)毎年同時期に同額贈与すると、あらかじめ贈与する額が決まっていたとみなされ、定期金として一括の贈与と判断されることもありますので、その都度時期や金額の工夫が必要です。

(2)相続税を計算する時には、亡くなる3年前までに贈与した財産(生前贈与)は戻し入れて計算しなければならないという決まりがあります。よってこの手法を用いると、亡くなる3年前の贈与分(このケースだと330万円)を戻し入れることになります。

2-4-2.不動産は数年かけて少しずつ贈与することもできる

財産評価の大半を不動産が占める方が多いです。不動産は、一部のエリアを除き、路線価(国が決める道路の値段)でその評価額が決まります。路線価がどのように推移するかは予測しづらいことですが、不動産の所有権割合をご両親からお子さんへ動かすなど、持分を減らして、財産価格を抑える対策をとることが可能です。

図16:贈与するか相続するか、迷っているイメージ

2-4-3.「家なき子」は不動産を引き継ぐメリットがある

相続する不動産に関しては、引き継ぐ人が減額の要件にあえば、最高で80%分の土地の評価額(居住用の土地であれば 330㎡まで)を下げることができます。土地(家=建物の評価額が下がりません)の評価を下げることができる要件を簡単に ご説明します。下表に該当した方がいらっしゃる場合には、あえて自宅を購入せず節税メリットを得ることも大切な節税対策となります。

表2:相続する土地の評価を下げる引き継ぐ人の要件

| 区分 | 特例適用の要件 | ||

|---|---|---|---|

| 引き継ぐ人 | 引き継ぐ人ごとの要件 | ||

| 亡くなった人が居住していた土地 | 1 | 亡くなった人の配偶者 | 要件なし |

| 2 | 亡くなった人と同居していた親族 | 相続発生前から、相続税申告期限まで引き続きその家に居住し、土地を有していること | |

| 3 | 亡くなった人と同居していない親族 | 亡くなった方の配偶者がいない、かつ、亡くなった人が居住していた家に同居していた相続権のある親族がいないこと さらに、 相続発生前3年以内に日本国内において自己、もしくはその配偶者の持家がないこと、相続税の申告期限までその土地を所有すること、相続発生時に日本国内に住んでいる、又は日本国籍があること |

|

| 亡くなった人と生計を一にしていた親族が住んでいた土地 | 1 | 亡くなった人の配偶者 | 要件なし |

| 2 | 亡くなった人と生計を一にしていた親族が住んでいた土地亡くなった人と生計を一にしていた親族 | 相続発生前から、相続税申告期限まで引き続きその家に居住し、土地を有していること | |

図17:実家を引き継ぐイメージ

2-5.STEP5:判断力があるうちに「財産に対する対策をしよう」

今や認知症は「まだまだ若いから・・・」などと安心してはおられず、今後65歳以上の7人に1人が発症すると推計されています。最近ご両親と話をしたが、以前よりもだいぶ忘れっぽくなったな、と感じるようなことがあったら、早めに対策を考えることをオススメします。

2-5-1 親が認知症になる前に対策したいこと

ご両親が認知症になってしまうと、判断力がなくなったことから契約や贈与・遺言などご両親の財産に関する対応が一切できなくなってしまいます。そんな場合に、成年後見人が活躍します。

⇒ 親が認知症になる前にやっておきたいこと ※当サイト内

2-6.STEP6:相続が発生したら「遺言に基づいて手続きを進めよう」

ご両親が遺言を遺されていれば、その気持ちを最優先として相続の際には手続きを進めるだけとなります。たとえ遺言がなくても、ご両親の介護や相続について十分な話し合いを繰り返していれば、皆さんで共通の認識が生まれることから不公平さ等の揉めごとが生じることも減ってきます。介護が必要となる前から、介護や財産・相続についてしっかり話し合って決めておくと、相続トラブルが無くスムーズな相続となります。

3.まとめ

親はまだ元気だから、介護や相続のことを心配するなんて今は必要ないかな。

兄弟(姉妹)は仲が良い方だから、介護も相続問題もきっと大丈夫。

そう思っていても、いざ介護や相続に直面してみると

「こんな思いをするなんて・・・、こんなはずではなかったのに・・・」と

やるせない気持ちになるかもしれません。

ご両親の老いと共に、ご自身の生活、守っていかなければならない人々への責任、仕事で求められるポジション・・・等

取り巻く環境の変化において担う役目はどんどん大きく重くのしかかってきますが、逃げ出すことはできません。

介護や相続の問題は、今や他人事にはできない深刻な「現代の問題」です。問題意識を早めに持つことが大切です。

後悔することがないよう、できることは早めに、家族みんなで対策を講じていくしかありません。

「今からできることを少しずつ」家族の将来を守るために、まずは話し合いから始めてみてはいかがでしょうか。