【代襲相続できる兄弟の子どもの条件】相続できる割合と注意すること

- 相続税

「叔父を亡くしたばかりだった叔母が後を追うように亡くなってしまった。叔母には子供がいない。自分は甥の立場だが、本来相続人となるはずの父がすでに亡くなっているため、代襲相続して、叔母の財産を相続する権利を引き継ぐのだろうか。」

代襲相続とは、本来相続人になるはずの方が、すでに亡くなられていた場合、その子が相続権を引き継ぐことです。相続人となるご兄弟がすでに亡くなられていた場合、そのお子さんである甥姪の方は相続権を引き継ぐことになります。

しかし、他にも相続人の方がいらっしゃった場合 「代襲相続はできるの?」 「相続できる割合はどのくらいなの?」 といったことを、詳しく知りたいと思われているのではないでしょうか。

本記事では、ご兄弟のお子さんである甥姪の方が、代襲相続できる条件や相続できる割合などについて、詳しくご説明いたします。

目次

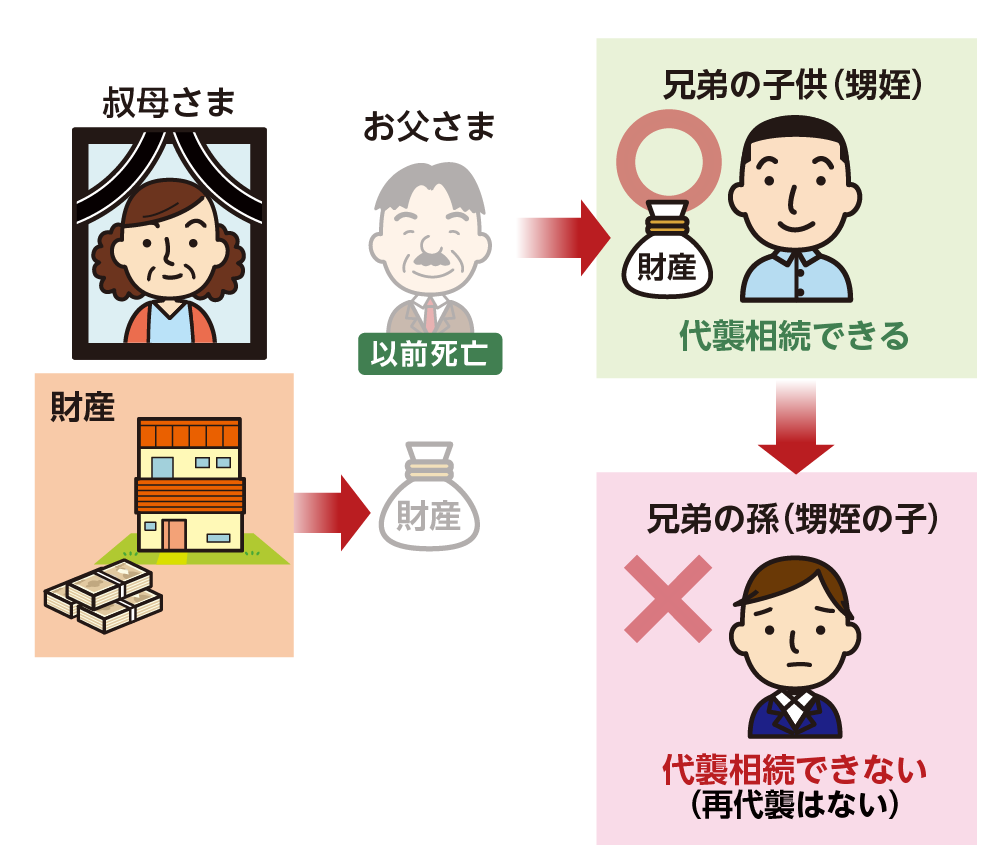

1.兄弟の子である甥姪は代襲相続できるが再代襲することはない

ご自身の叔母さま(もしくは、叔父さま)にあたる方が亡くなられ、相続人となるはずだったご自身の親御さんがすでに亡くなられていた場合、甥姪の立場のご自身が、代襲相続して相続権を引き継ぐことができます。

代襲相続する方を「代襲相続人」といいます。

亡くなられた方のお孫さんが代襲相続人となることをご存知の方はいらっしゃると思いますが、兄弟のお子さんである甥姪の立場の方が、代襲相続できることを知らない方は多くいらっしゃると思います。

代襲相続では、代襲相続人からさらに下の世代に相続権が移ることを「再代襲」といいます。しかし、兄弟相続における代襲相続は「甥姪まで」と法律で決まっています。代襲相続する甥姪の方がすでに亡くなられていた場合、そのお子さんに「再代襲」されることはありません。

図1:代襲相続は兄弟の子である甥姪まで

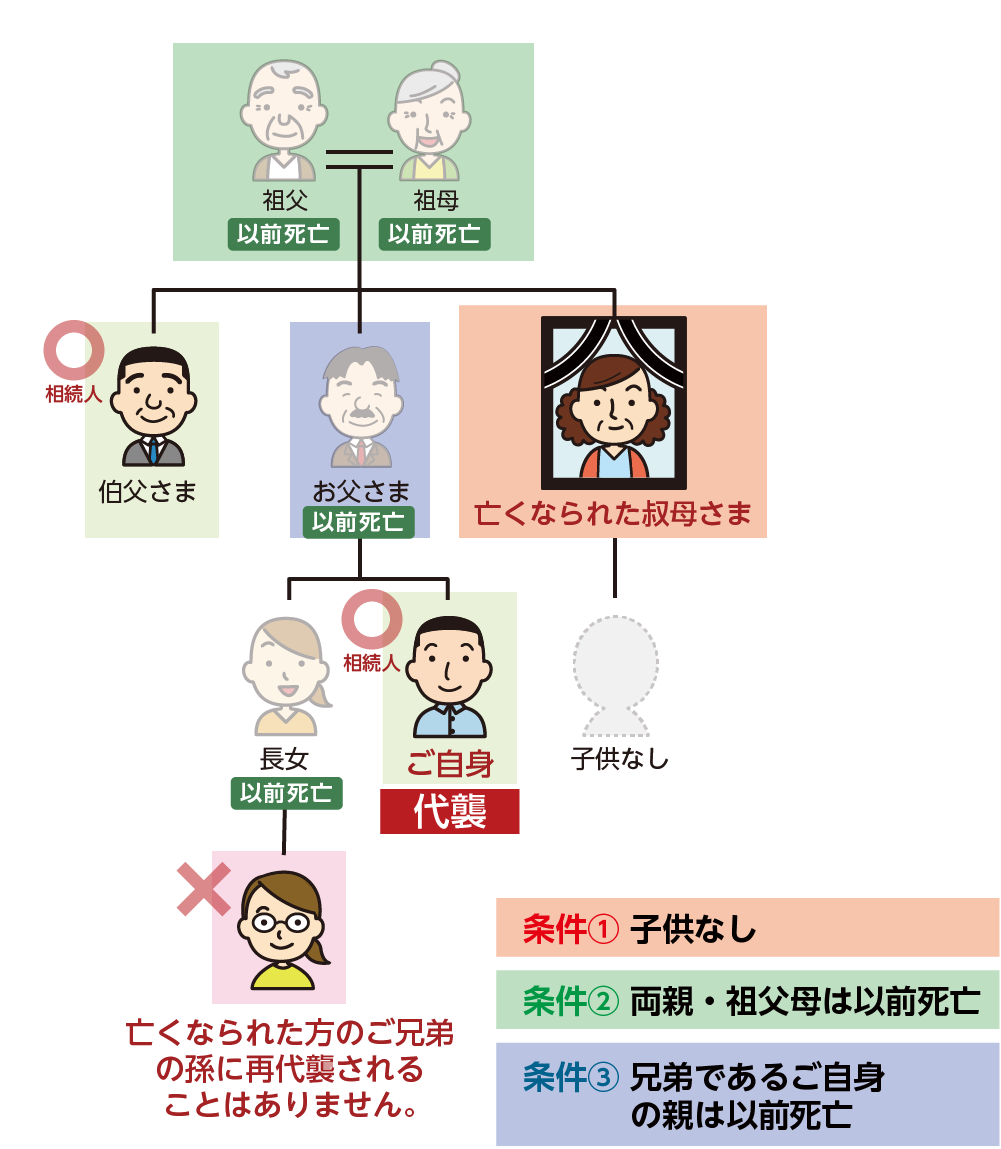

2.兄弟の子が代襲相続するための3つの条件

亡くなられた方の甥姪の立場の方が、代襲相続できる条件を確認してみましょう。

以下3つの条件がすべて揃った場合に、兄弟相続における代襲相続となり、甥姪の方が財産を引き継ぐことになります。

正確な相続人を把握するには、亡くなられた方の出生から逝去されるまでの繋がった戸籍謄本を取得して、養子縁組や認知されたお子さんがいらっしゃらないかどうか、詳しく確認する必要があります。

【兄弟相続における代襲相続の3つの条件】

条件1:亡くなられた方にお子さんやお孫さんがいない

条件2:亡くなられた方のご両親、祖父母はすでに亡くなられている

条件3:亡くなられた方の兄弟姉妹はすでに亡くなられているがお子さんがいる

図2:相続関係説明図でみる代襲相続

3.亡くなられた方に配偶者がいても代襲相続はできる

配偶者の方がいる場合、「代襲相続はできないのではないか?」と思われる方もいらっしゃると思いますが、配偶者の有無に関係なく、代襲相続することができます。

相続できる権利のある方を「法定相続人」といい、配偶者は常に法定相続人です。配偶者以外の法定相続人に関しては、相続人になれる順番が法律で決まっています。前の順位の方が全員いない場合、次の順位の方が法定相続人になります。

表1:相続順位

| 配偶者は「常に法定相続人」 | |

| 第一順位 | お子さん(お子さんがすでに亡くなっている場合は、お孫さんが代襲相続、再代襲もあり) |

| 第二順位 | ご両親(ご両親がすでに亡くなっている場合は、祖父母) |

| 第三順位 | ご兄弟(ご兄弟がすでに亡くなっている場合は、甥姪に代襲相続、再代襲はなし) |

| 第四順位以降は「なし」 | |

※法定相続人について詳しくは、こちらを参考にしてください。(当サイト内)

4.兄弟の子が代襲相続するケース別の相続割合

実際に代襲相続で引き継げる相続割合がどのようなものか、法定相続人のケース別で確認してみます。

相続できる割合を「法定相続分」といい、法定相続人の順位や、人数に応じて変化します。代襲相続の場合は、本来相続するはずの法定相続分をそのまま引き継ぐことになります。

代襲相続人が複数いた場合には、引き継いだ割合を均等に分けることになります。

※法定相続分について詳しくは、こちらを参考にしてください。(当サイト内)

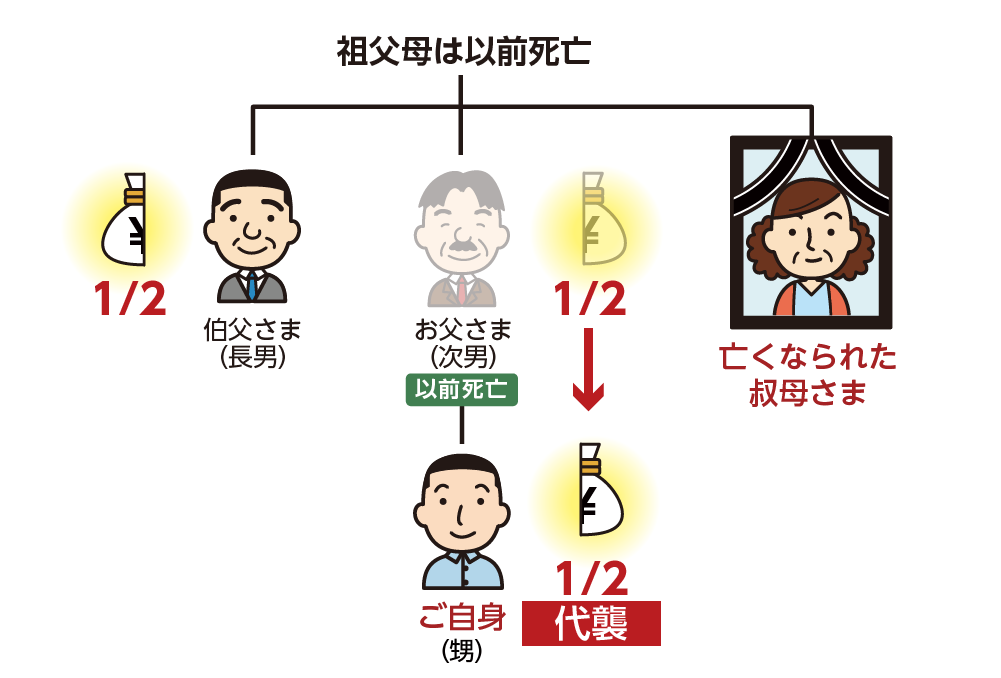

4-1.ケース1:兄弟と代襲相続人が相続する場合

法定相続人の兄弟1人と、代襲相続人1人が相続する場合の相続割合を確認してみましょう。

本来、法定相続人となるご兄弟は2人だったため、法定相続分は同等の2分の1ずつとなります。代襲相続人は、その2分の1の権利をそのまま引き継ぐことになります。

図3:兄弟間の法定相続分は均等

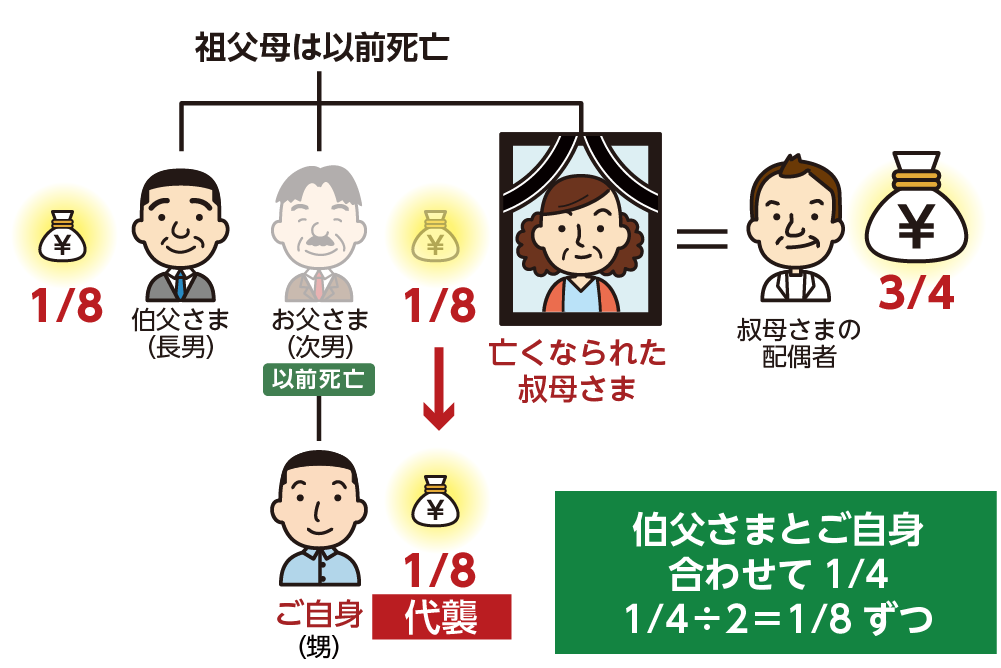

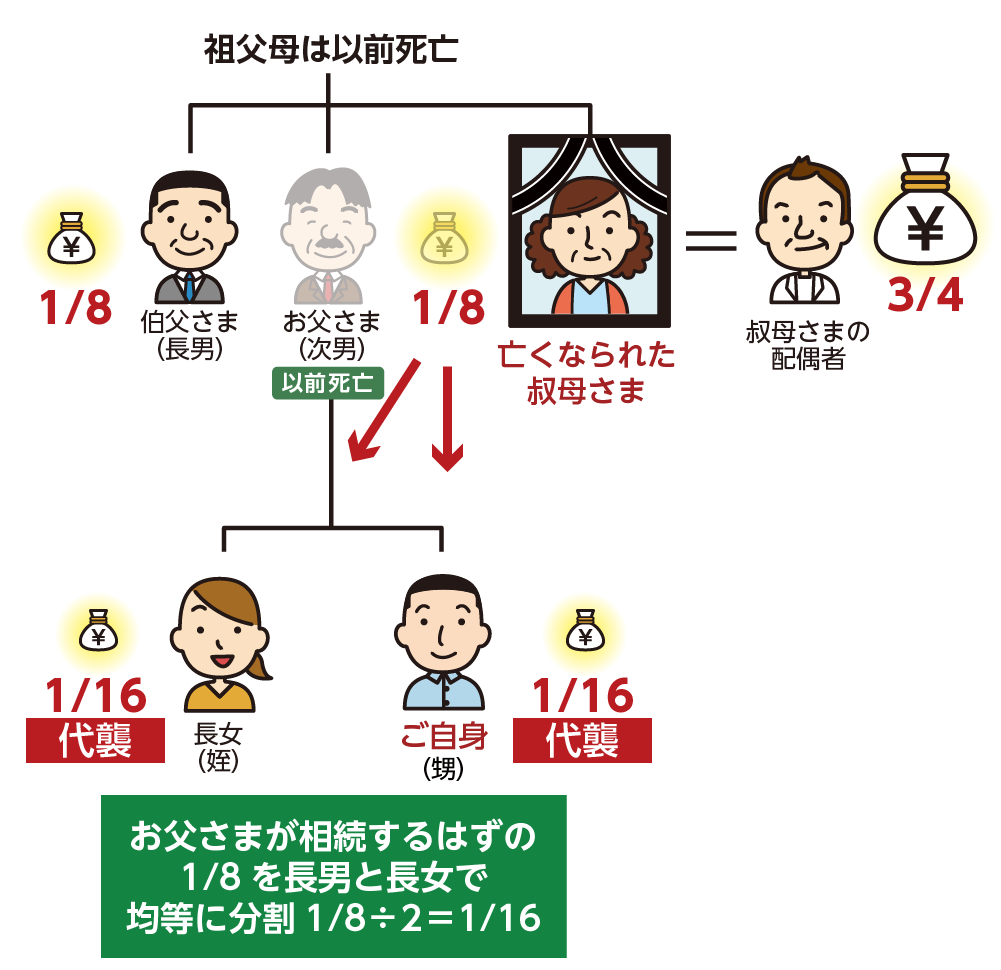

4-2.ケース2:配偶者と兄弟と代襲相続人2人が相続する場合

亡くなられた方の配偶者の方がご存命の場合、法定相続分が変わります。配偶者の方が4分の3を相続し、残りの4分の1を兄弟間で均等に分けることになります。

図4:配偶者と兄弟(代襲あり)が相続する場合

4-3.ケース3:代襲相続人が2人の場合

代襲相続人が複数いる場合には、代襲相続した相続割合を、代襲相続人の数で均等に分けます。

図5:甥姪が代襲相相続する場合

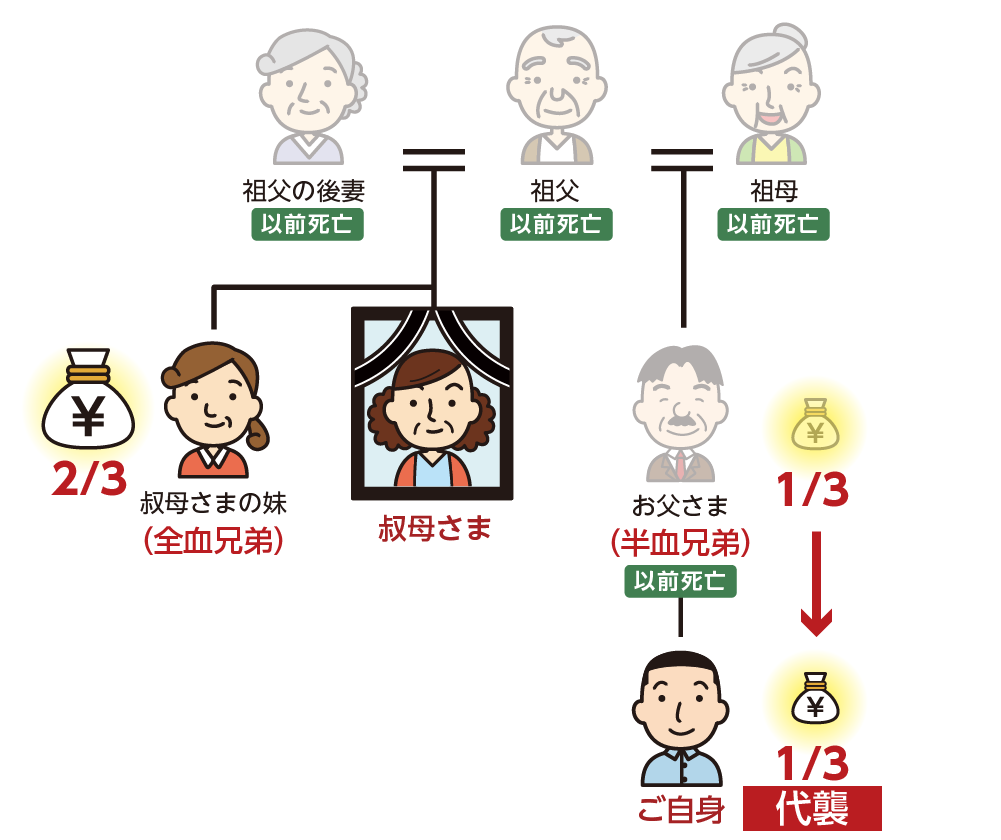

4-4.ケース4:半血兄弟の代襲相続人が相続する場合

半血兄弟とは、両親のどちらか一方のみを同じくする兄弟のことをいい、全血兄弟は両親がともに同じの兄弟姉妹のことをいいます。

本来、相続人となるはずだったご自身の親御さんが、亡くなられた方と半血兄弟だった場合、他の兄弟の方が全血兄弟であれば、兄弟間の相続割合に差が生じます。

全血兄弟の方と半血兄弟の方は、2:1の割合で相続することになります。

図6:半血兄弟の場合の代襲相続の割合

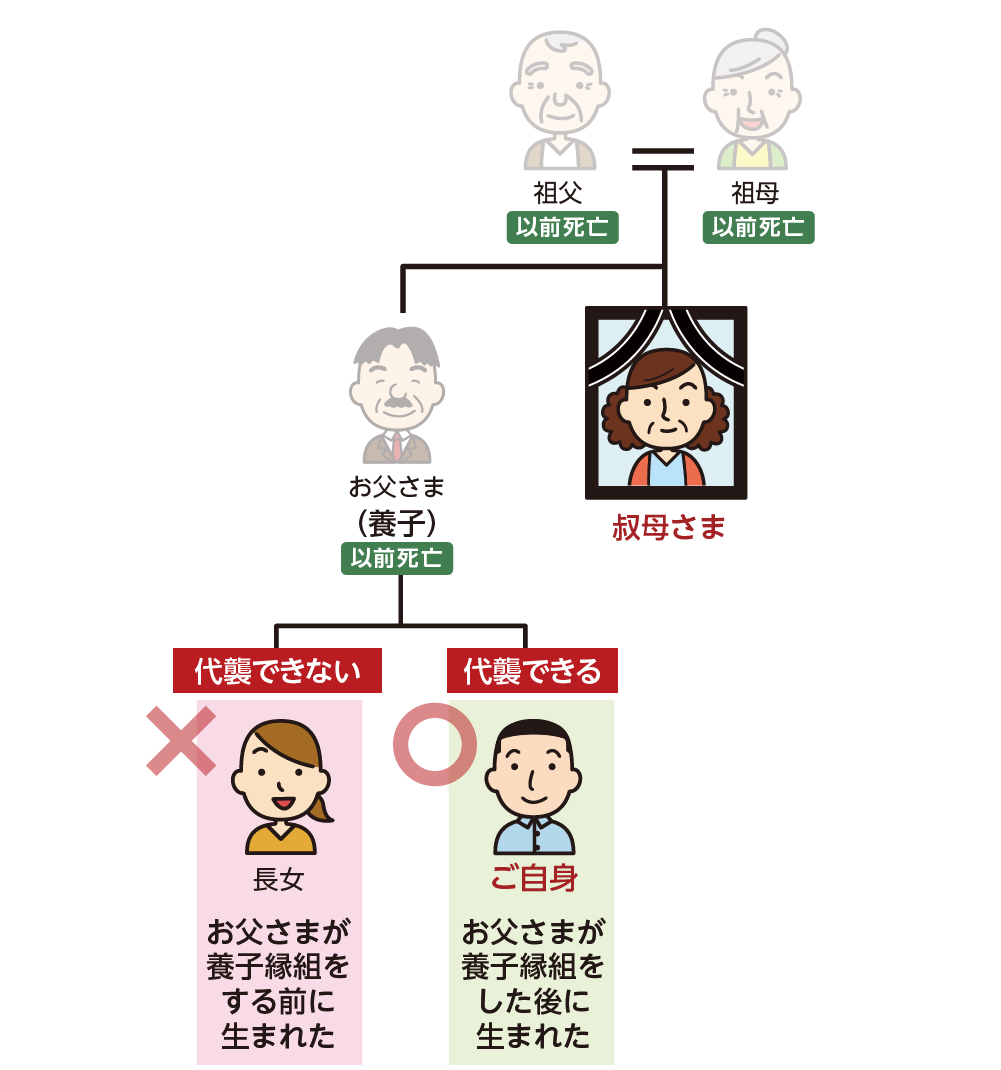

4-5.ケース5:養子の代襲相続人が相続する場合

代襲相続される親御さんが養子であるケースを確認したいと思います。

現在の法律では、養子縁組をすると、養子のお子さんは実のお子さんと同等の権利を持ち、相続できる割合も同じになります。しかし、養子の方の相続権を代襲相続する場合、代襲相続人となる予定のお子さんが生まれた時期によっては、代襲相続ができない場合があります。

【養子の代襲相続は生まれた時期で判断をする】

・養子縁組前に生まれたお子さん → 代襲相続できない

・養子縁組後に生まれたお子さん → 代襲相続できる

図7:養子の代襲相続に関する考え方

5.兄弟の子が代襲相続するときの3つの注意点

ご兄弟のお子さんである甥姪の方が代襲相続する場合に、特別に気を付けておきたい注意点を3つ、ご説明いたします。「こんなはずではなかった」ということにならないよう、しっかりご確認いただければと思います。

5-1.相続税がかかる場合は2割増し

甥姪の方が代襲相続で引き継いだ財産に相続税がかかる場合、支払うべき相続税の額は2割加算となります。

相続税は、そもそも亡くなられた方のご兄弟の方が相続して、相続税を納める場合、「2割加算」になることが決まっています。兄弟の方は、亡くなられた方の財産形成においてはあまり貢献していない、という考え方からこのように定められたようです。

兄弟の方の相続分を代襲相続するため、甥姪の方にかかる相続税も「2割加算」の対象となります。具体的には、相続税額が100万円であった場合、2割加算だと、実際には120万円の納税が必要となります。

※相続税の2割加算について詳しくは、こちらを参考にしてください。(当サイト内)

5-2.遺言書で相続できなくなっていても遺留分の主張はできない

亡くなられた方が遺言書を作成されていた場合、遺言書の内容が最優先されることになります。代襲相続人の方を含め、相続人の方全員が、遺言書の指定とは異なる分割割合で引き継ぐことに同意しない限り、原則、遺言書どおりに相続することになります。

本来、相続人には遺留分といって、最低限相続できる権利が保障されていますが、亡くなられた方のご兄弟が相続人となる場合、遺留分を主張する権利は認められていません。ご兄弟の権利を代襲相続する甥姪の方にも遺留分を主張する権利はありません。

遺言書の内容によっては、代襲相続する甥姪の方は、法定相続人であっても財産を引き継ぐことができない可能性もあります。

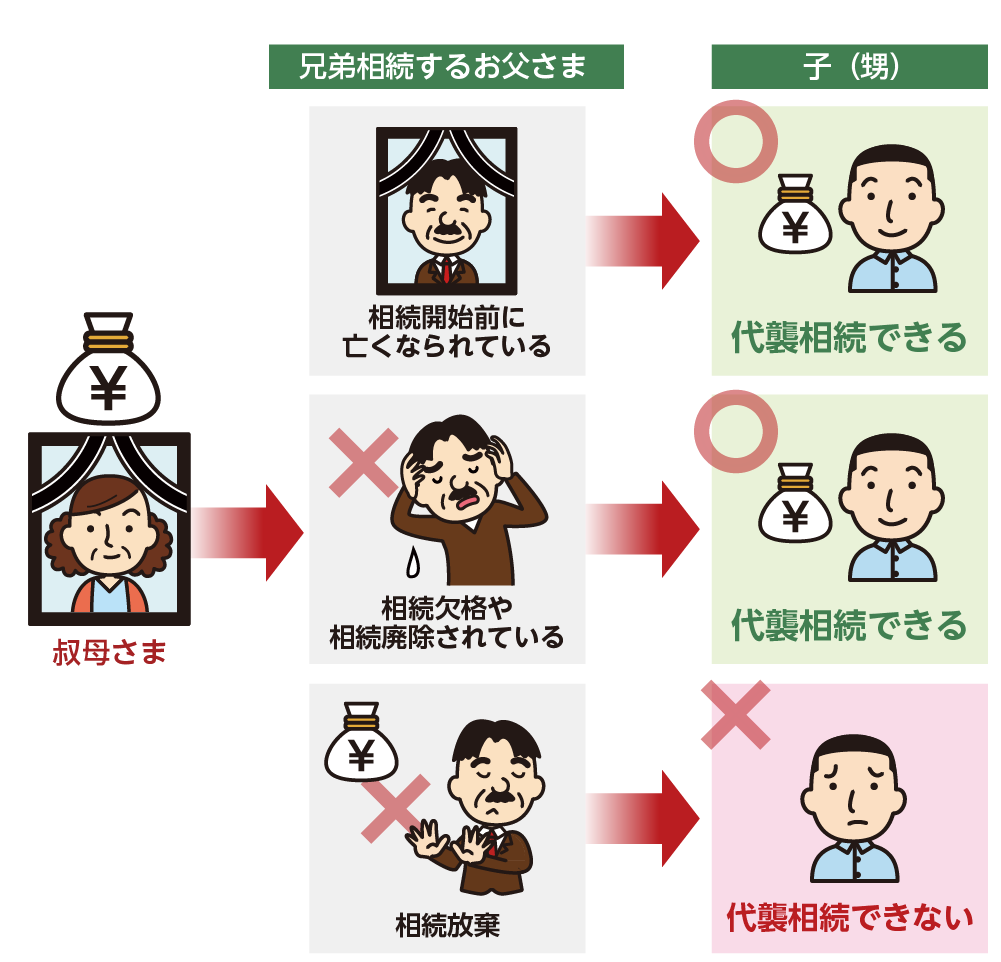

5-3.本来の相続人の方が相続放棄をした場合は代襲相続にはならない

相続人であるご兄弟の方が「相続放棄」をされた場合は、代襲相続することはできません。相続放棄が認められると、「初めから相続人ではなかった」ということになります。相続人ではなかったので、もちろん代襲相続にはならない、ということです。

代襲相続になるのは、本来の相続人の方が先に亡くなられている場合のみです。

また、本来の相続人の方が、相続欠格や、相続廃除に該当された場合には、代襲相続が可能となります。

図8:相続放棄の場合は代襲相続しない

※相続欠格について詳しくは、こちらを参考にしてください。(当サイト内)

※相続廃除について詳しくは、こちらを参考にしてください。(当サイト内)

6.まとめ

ご兄弟のお子さんである甥姪の方が、代襲相続できる条件や相続できる割合について、ご理解いただけましたでしょうか。

お子さんがいらっしゃらないおじさまやおばさまの相続を代襲相続する場合、普段はあまり関わることのないご親戚の方々と協力しながら、相続手続きを進めていくことになります。相続する割合については、必ずしも法定相続分である必要はなく、他の相続人の方々と話し合いをして割合を決めることもできます。

遺言書が残されていれば、原則、遺言書どおりの内容で分けることになります。ご兄弟の代襲相続人の方には遺留分を主張する権利は、法律で認められていないことをご理解ください。

代襲相続の場合は、相続人同士の関係性がうすいことなどを理由に、話し合いが上手くまとまらず、トラブルが生じることも少なくありません。代襲相続に関し、悩まれることがあれば、相続の経験豊富な弁護士や税理士などの専門家に、一度ご相談されることをおススメいたします。