相続税申告書作成ガイド! 知っておくべき4つの手順

- 相続税

ご家族が亡くなられたからと言って、すべての方に相続税の申告が必要なわけではありません。

相続税の申告が必要なのは、遺産総額が相続税の基礎控除額(3,000万円+法定相続人の数×600万円)を超えるときです。

「我が家のケースは相続税の申告が必要だということが分かったが、申告書の書き方が分からない」

「専門家に頼む前に、申告書の書き方には何が必要なのか知りたい」

「相続税の申告書を自分で作成してみたい」

という方もいらっしゃるでしょう。

相続税の申告には期限があり、亡くなられたことを知った日の翌日から10ヶ月以内です。申告期限内に手続きが間に合わない場合には、延滞税などのペナルティ税がかかる場合があります。

当記事では、作成手順のステップに従って相続税申告書の書き方をわかりやすく解説しています。

表ごとに記入時に必要な書類もご紹介していますので、是非作成時の参考になさって期限内に申告手続きを済ませましょう。

相続税の申告書はお近くの税務署または国税庁のホームページから入手することが可能です。

目次

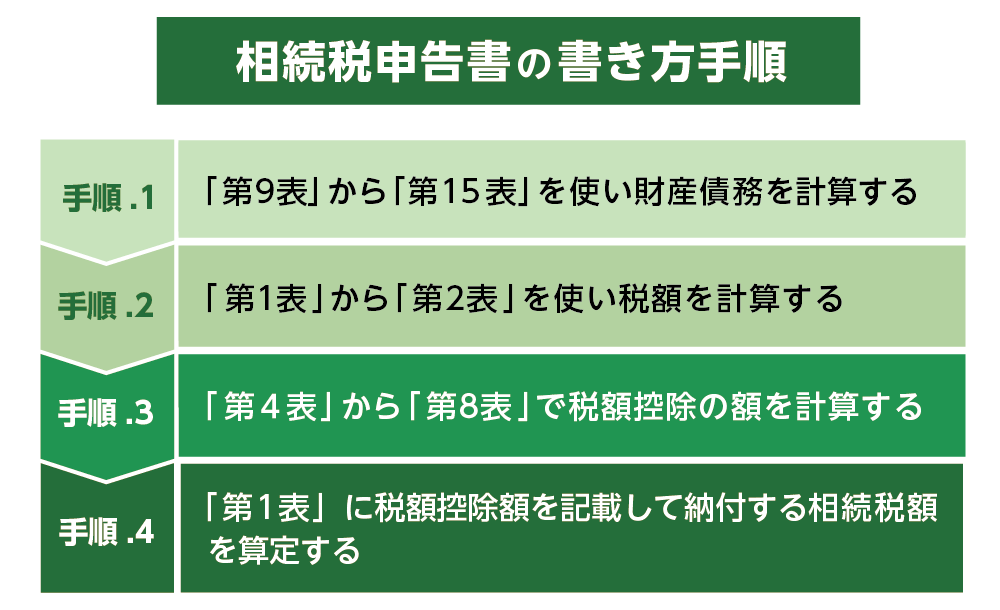

1.相続税申告書は書き方4つの手順で完成

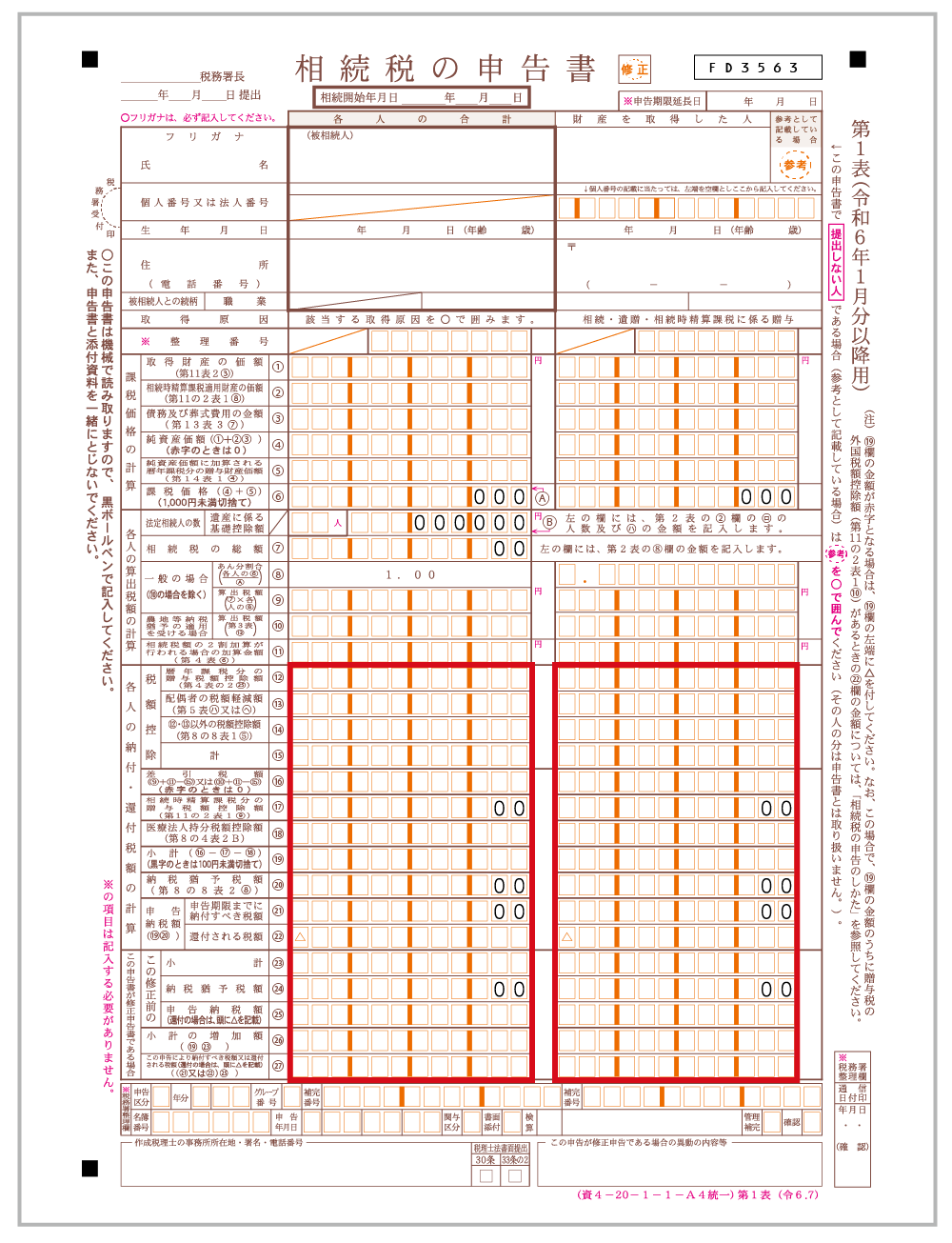

相続税の申告書は「第1表」から「第15表」で構成されています。大きく分けると、「第1表」から「第8表」までが税額を計算するための、「第9表」から「第15表」までが財産や債務を計算するための表になっています。「第9表」から4つの作成手順に沿って進めていけば完成します。

なぜ手順①が「第9表」からなのでしょうか?

「第1表」には最終的に相続する額や相続税の額を記入する表です。これを記入するためには、まずは亡くなられた方の財産や、債務を計算する事から始めるため「第9表」から作成を始めていきます。「第2表」以降を作成することで「第1表」を記入することができるのです。

それでは手順を参考に、次の章より作成をしていきましょう。

各表の具体的な記入例は下記の国税庁ホームページをご参照ください。

https://www.nta.go.jp/taxes/shiraberu/sozoku-tokushu/sozoku-shinkokukisairei30.pdf(国税庁HP)

https://www.nta.go.jp/publication/pamph/sozoku/shikata-sozoku2023/index.htm (国税庁HP)

2.手順①相続税がかかる財産と債務等を記載(第9表~15表)

はじめに相続税のかかる財産(課税財産)と亡くなられた方の債務などについて、「第9表」から「第15表」を作成します。

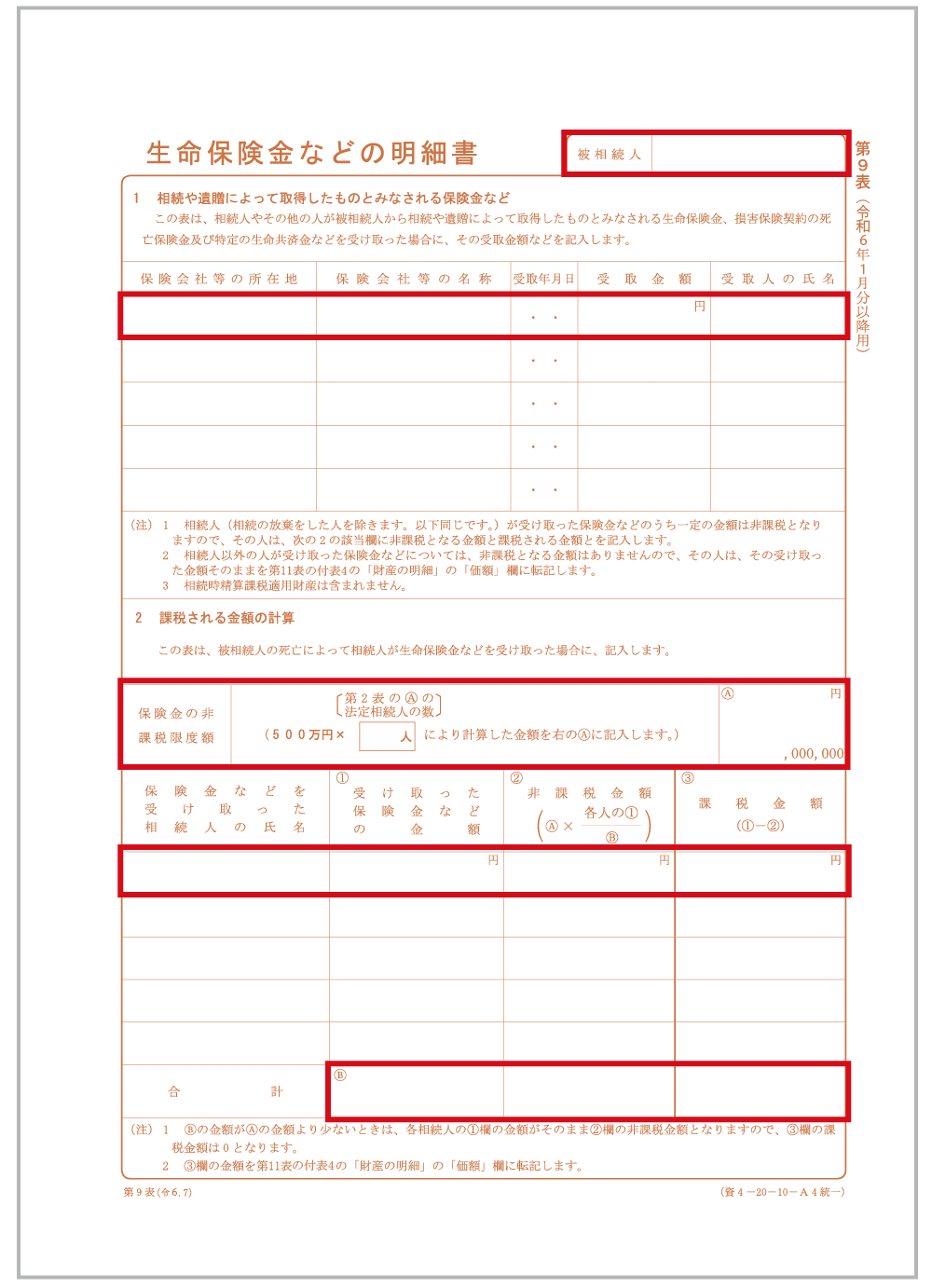

2-1.生命保険金などみなし相続財産の課税価格(第9表・10表)

みなし相続財産と言われている死亡保険金や死亡退職金は相続財産となり、相続税の課税対象となりますので受け取る場合には記入が必要になります。

表1:生命保険金などみなし相続財産の課税価格

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第9表 |

生命保険金などの名車遺書 |

生命保険金の支払い明細書 |

|

第10表 |

退職手当金などの明細書 |

退職手当金支給明細書など |

第9表には、亡くなられた方の名前を記入し、生命保険金が出た場合支払通知書を確認し、誰がいくら受け取ったのか金額などを記入します。

生命保険金には、非課税枠があるので(500万円×法定相続人の数)、それを計算して記入します。

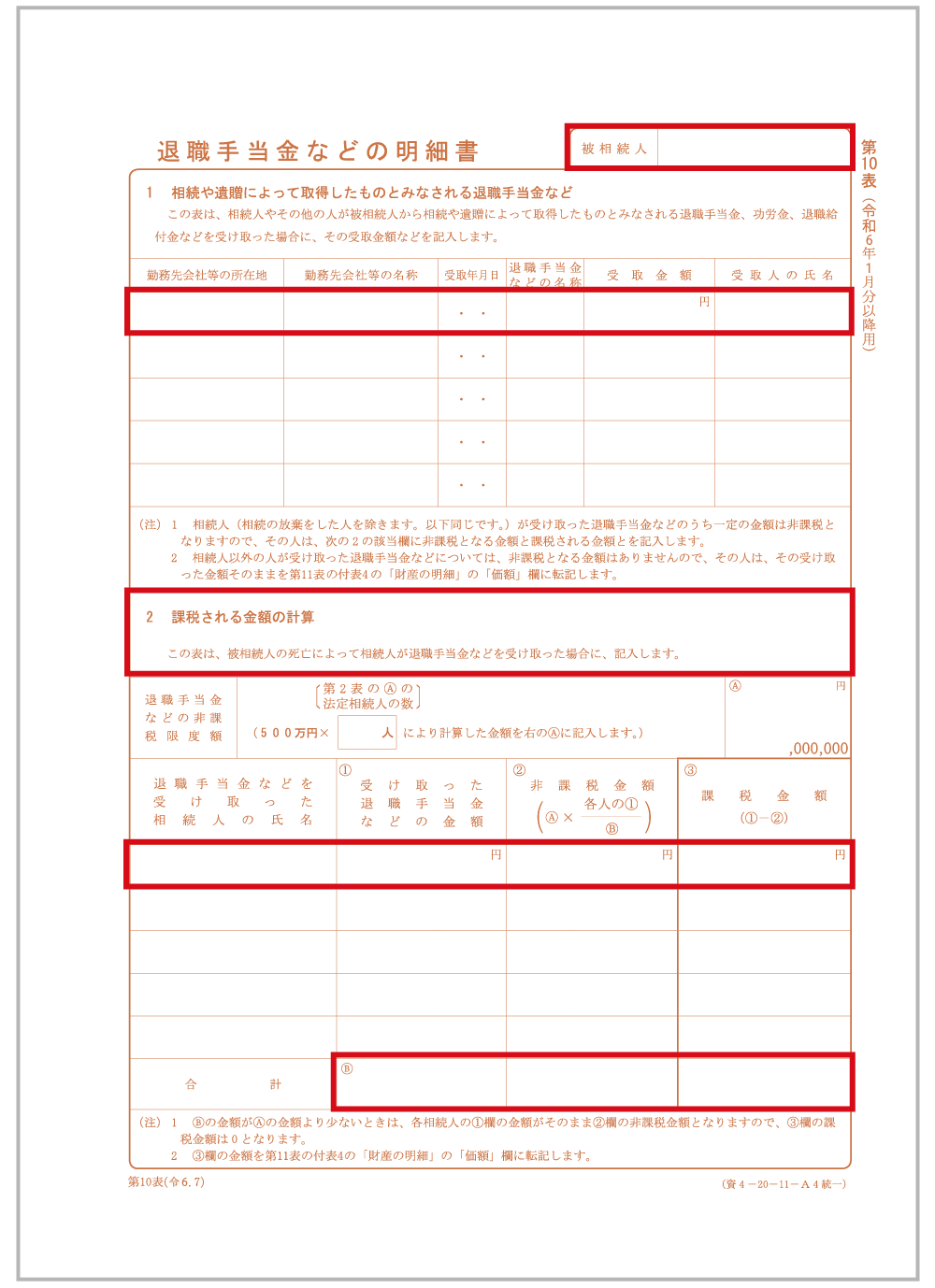

退職手当金、功労金、退職給付金の支給などを受ける場合には第10表に誰がいくら受け取ったのかを記入します。退職手当金にも非課税限度枠(500万円×法定相続人の数)がありますので、非課税金額を除いた課税金額を算出して記載します。

※生命保険と退職金手当の非課税枠について詳しくはこちらをご覧ください。

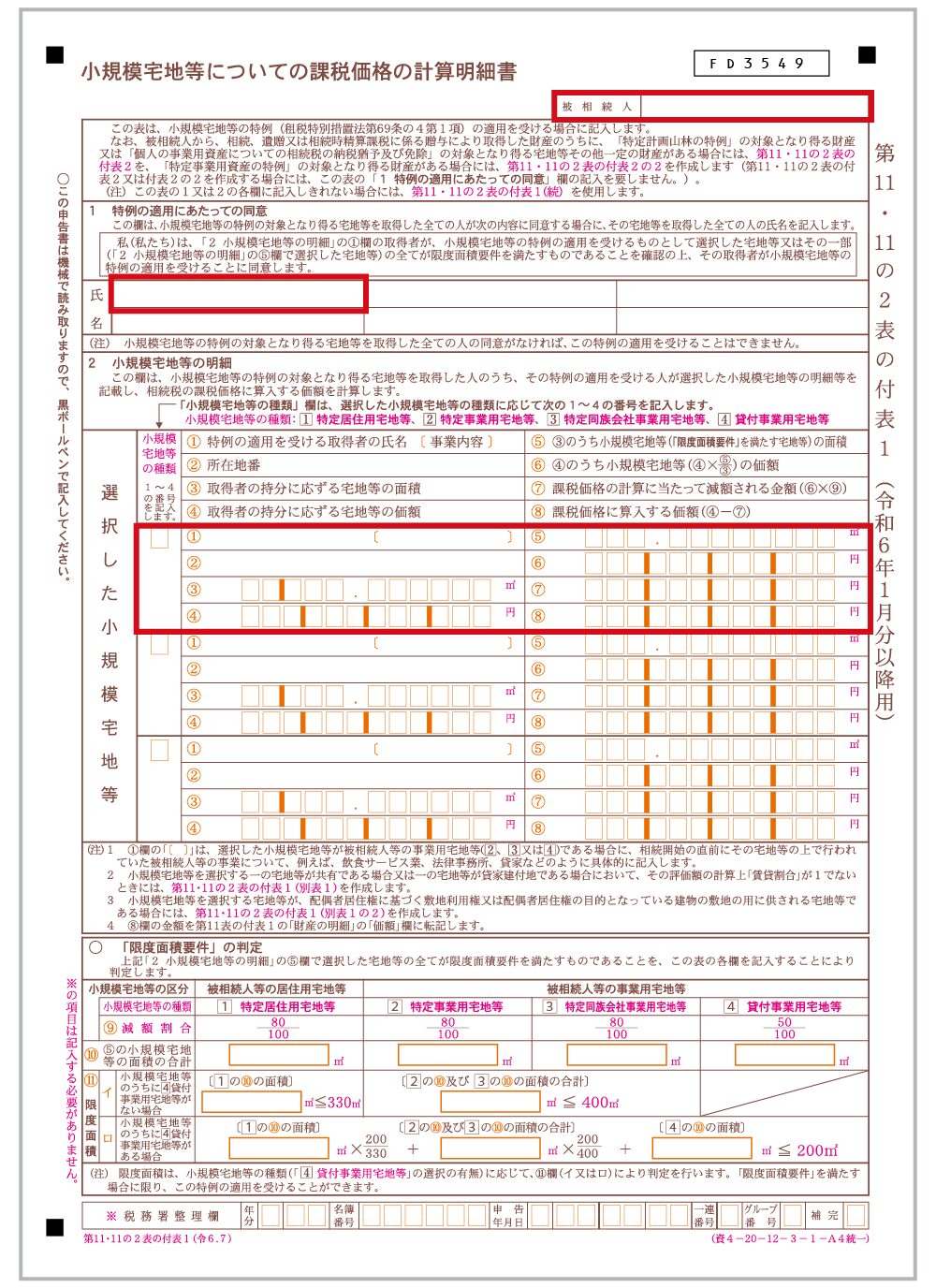

2-2.課税価格の特例の適用を受ける場合(第11・11の2の付表1)

小規模宅地等の特例等、課税価格の計算に特例を適用する場合には、それぞれの各種表に記入します。特例を適用した後の課税価格を計算して記入します。

表2:課税価格の特例の適用を受ける場合

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第11・11の2の付表1 |

小規模宅地等についての課税価格の計算明細書 |

土地の評価明細書 |

図4:所規模宅地等についての課税価格の計算明細書 第11・11の2の付表1

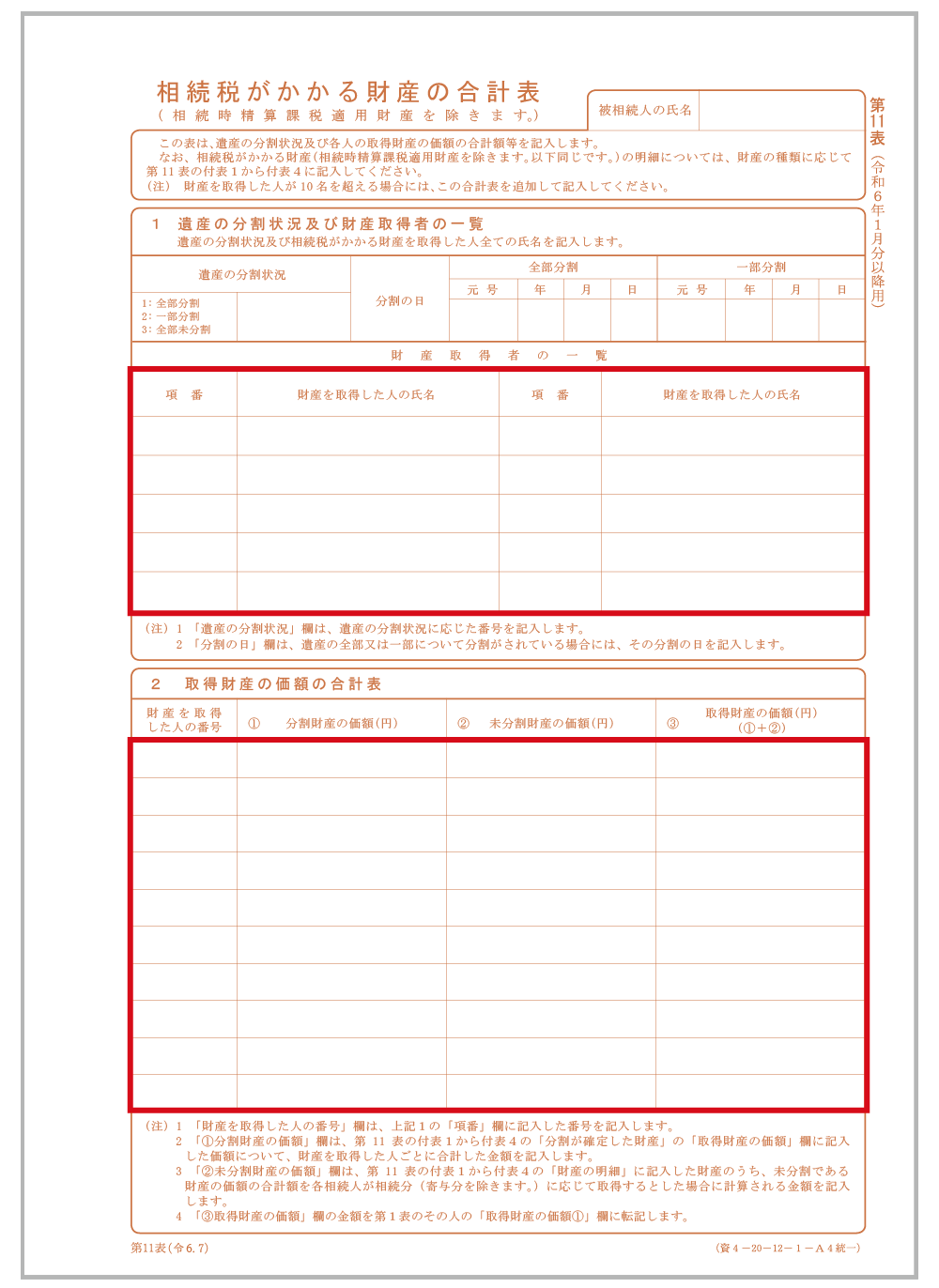

2-3.相続税がかかる財産の算出(第11表)

相続財産がかかる全ての相続財産を記入します。遺産の分割方法や方式、分割後に誰がどれだけ財産を取得するのか、相続人それぞれ明細と合計金額を記入します。

表3:相続税がかかる財産の算出

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第11表 |

相続税がかかる財産の合計表 |

財産目録や遺産分割協議 |

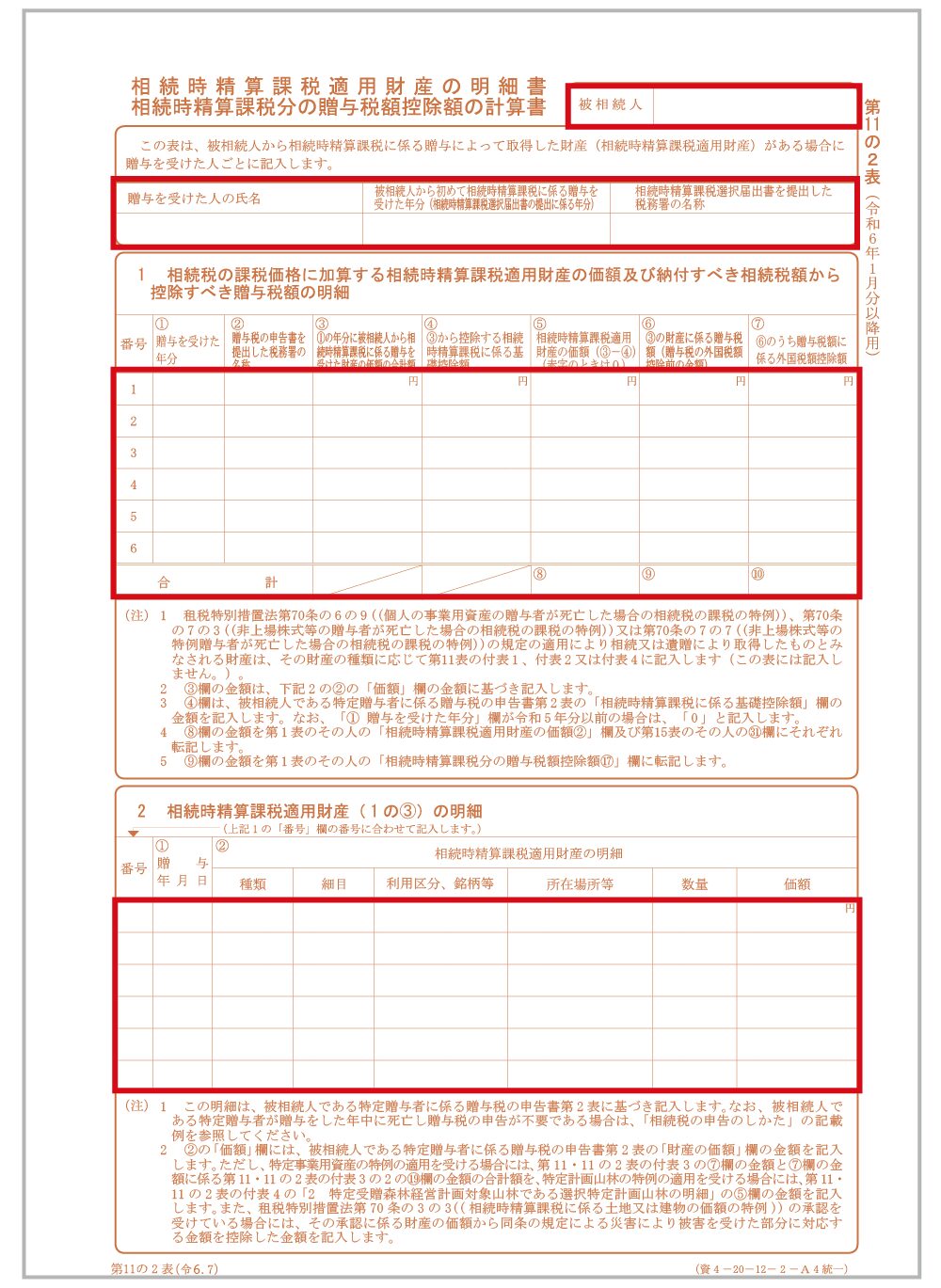

2-4.相続時精算課税制度を適用した財産の明細と贈与税税額控除額の計算書(第11の2表)

贈与税の課税方式には「暦年課税」と「相続時精算課税」の2つがあります。相続時精算課税を選択して生前に贈与を受けられている場合には、相続によって財産を引き継がなかった場合でも相続税の申告が必要です。

相続時精算課税の適用財産の明細を記入し、控除すべき控除税額(既に納めた贈与税相当額)を計算します。

表4:相続時精算課税制度を適用した財産の明細と贈与税税額控除額の計算書

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第11表の2 |

相続時精算課税適用財産の明細書・相続時精算課税分の贈与税額控除の計算書 |

贈与税の申告書 |

図6:相続時精算課税適用財産の明細書

相続時精算課税分の贈与税控除額の計算書 第11の2表

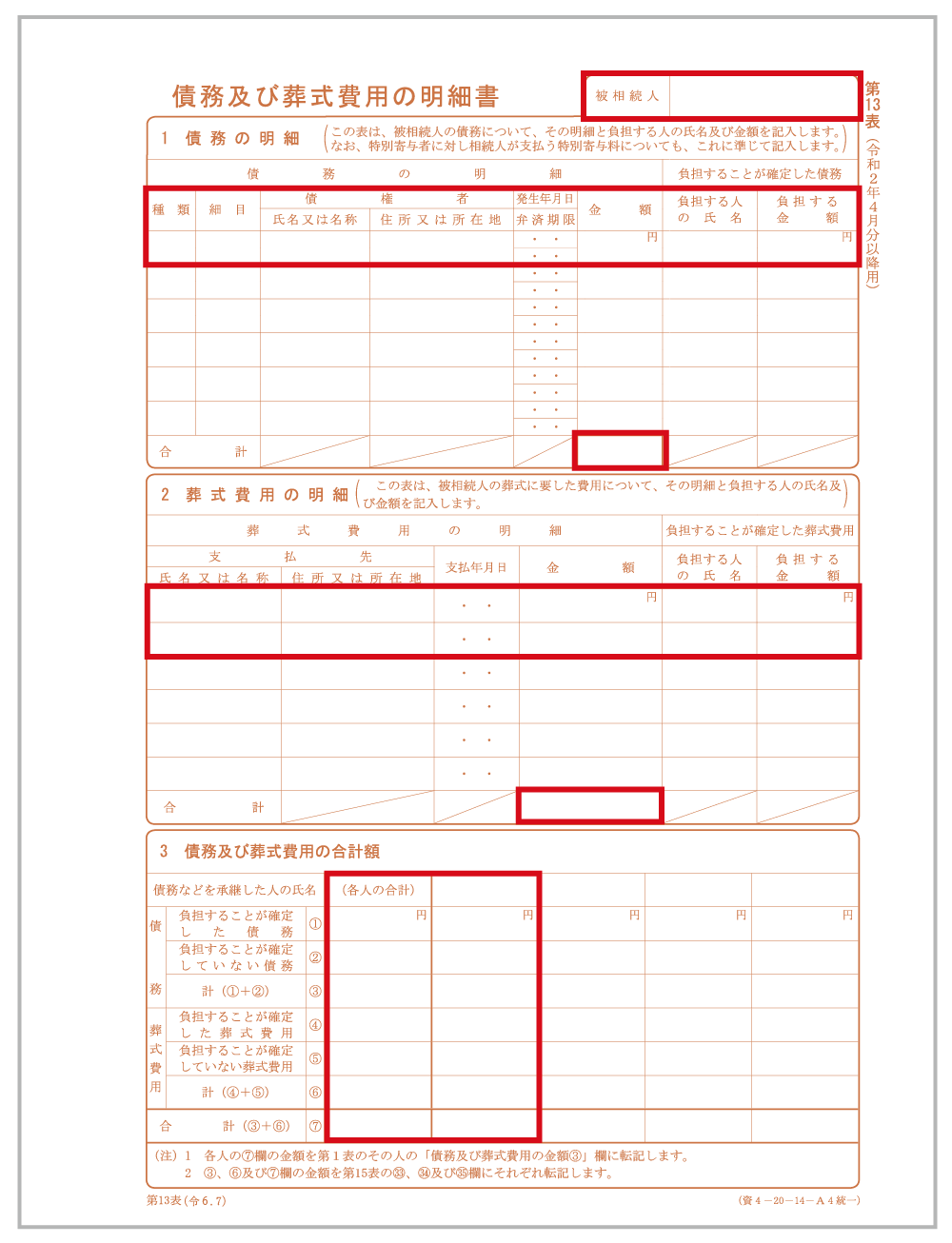

2-5.債務及び葬儀費用の明細書(第13表)

亡くなられた方の債務や、その方の葬儀費用などは相続財産から控除することができますので、その明細を記入します。

表6:債務及び葬儀費用

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第13表 |

債務及び葬儀費用の明細書 |

相続開始直後に支払った公租公課や未払い金など領収書、葬儀費用の領収書 |

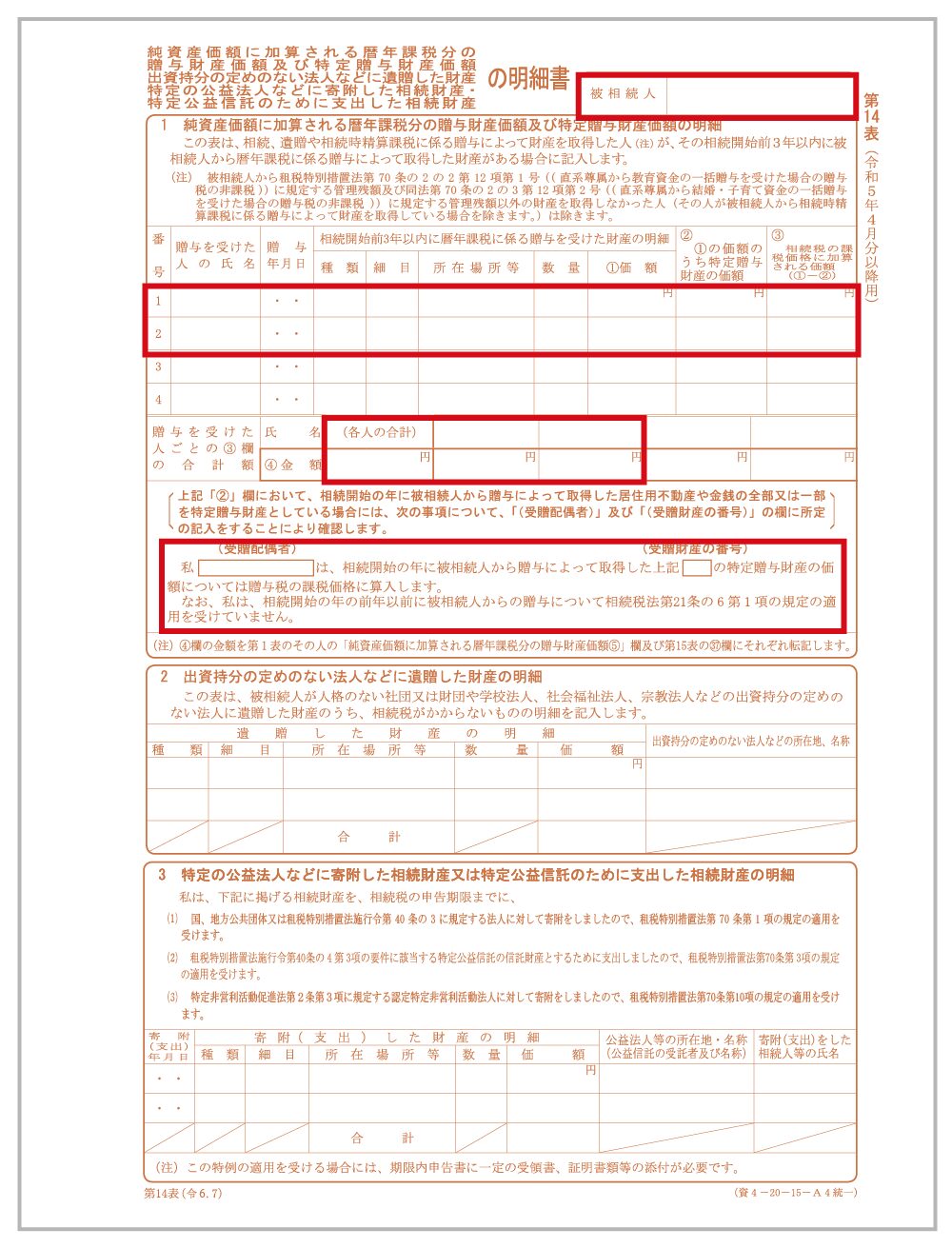

2-6.純資産額に加算される暦年贈与分の贈与財産額(第14表)

今回の相続が発生した時点より前3年以内に贈与を受けていた場合にはその方の相続税課税価格に贈与を受けた財産を加算します。贈与税が課されていたかどうかには関係なく加算する必要があるため、基礎控除額(110万円)以下の財産も加算します。

令和6年1月1日以降の贈与から、7年以内の贈与の持ち戻しが適用になりました。しかし、令和6年1月1日以降の相続から7年前の持ち戻しになるというわけではありません。この日より、相続開始前7年以内の持ち戻しの対象となるという意味です。

表7:純資産額に加算される暦年贈与分の贈与財産額

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第14表 |

純資産価額に加算される暦年課税分の贈与財産価額の明細書 |

贈与契約など贈与の事実が確認できる書類 |

<下記の贈与税が非課税となる財産は記入不要>

・贈与税の配偶者控除の適用により非課税となった金額

・直系尊属から贈与を受けた住宅取得等資金の非課税

・直系尊属から受けた教育資金の一括贈与の非課税

・直系尊属から受けた結婚・子育て資金の一括贈与の非課税

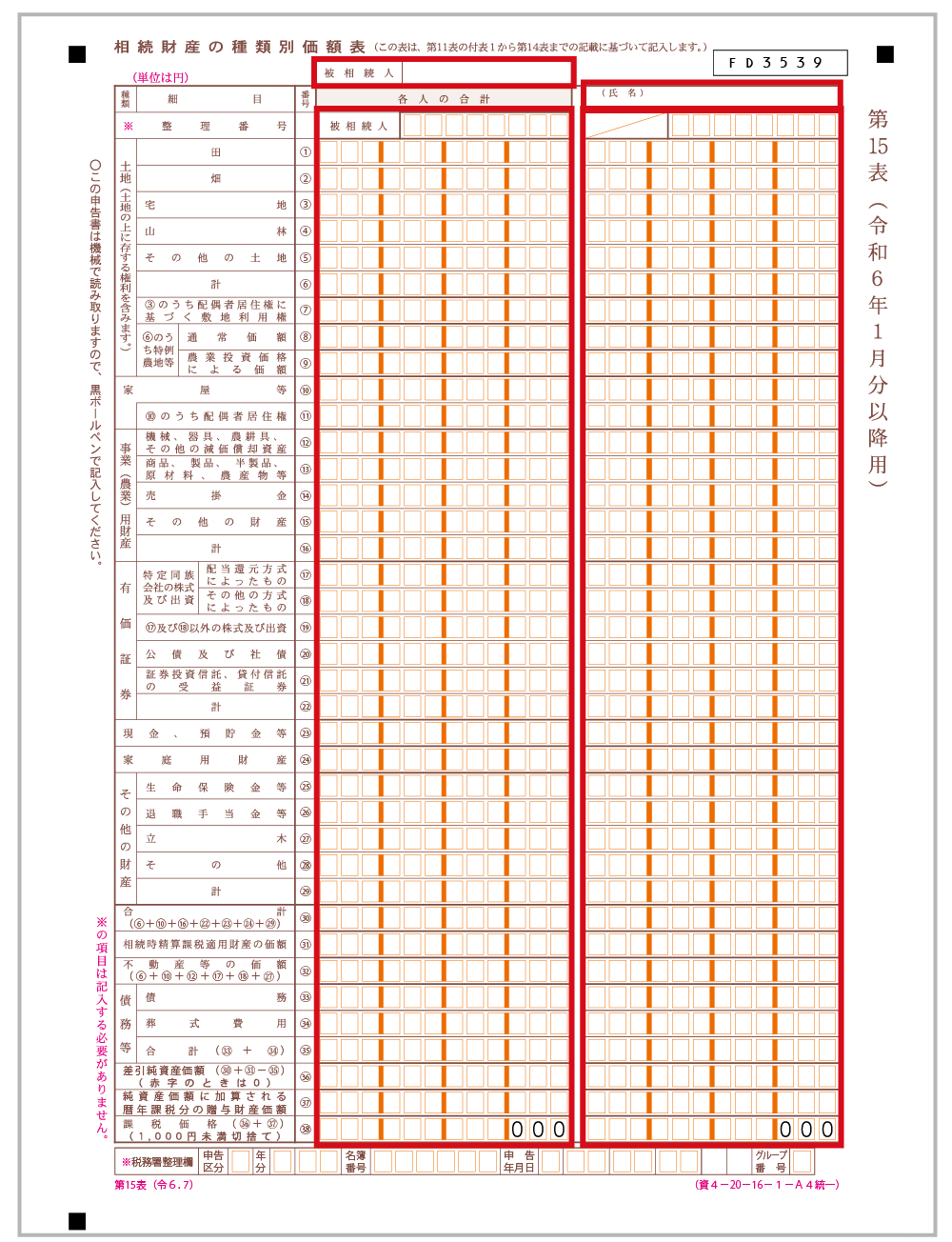

2-7.相続財産の種類別価額表(第15表)

ここまで必要事項の記入を終えたら、これまで記載した内容に基づき相続財産の種類別価額表を作成します。第11表に記入した「相続税がかかる財産」、第13表に記入した債務及び葬儀費用を記入し、課税価格を計算します。

表8:相続財産の種類別価額表

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第15表 |

相続財産の種類別価額表 |

第11表、第13表 |

3.手順②課税価格の合計と相続税の総額を計算(第1表~第2表)

手順①により、相続税がかかる課税価格を出すことができました。ここでは第1表、第2表を作成することで課税価格の合計、相続税の総額を計算します。

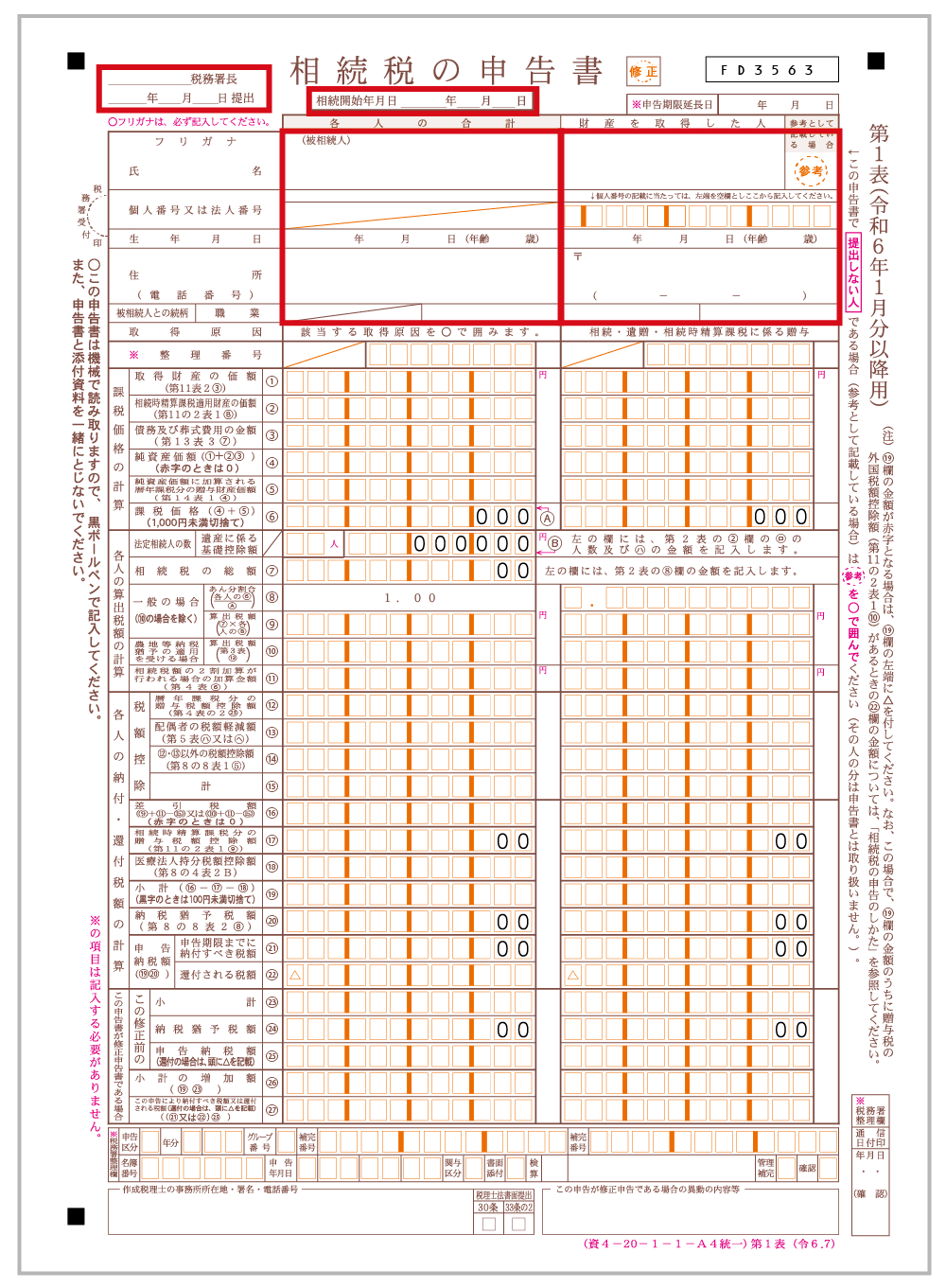

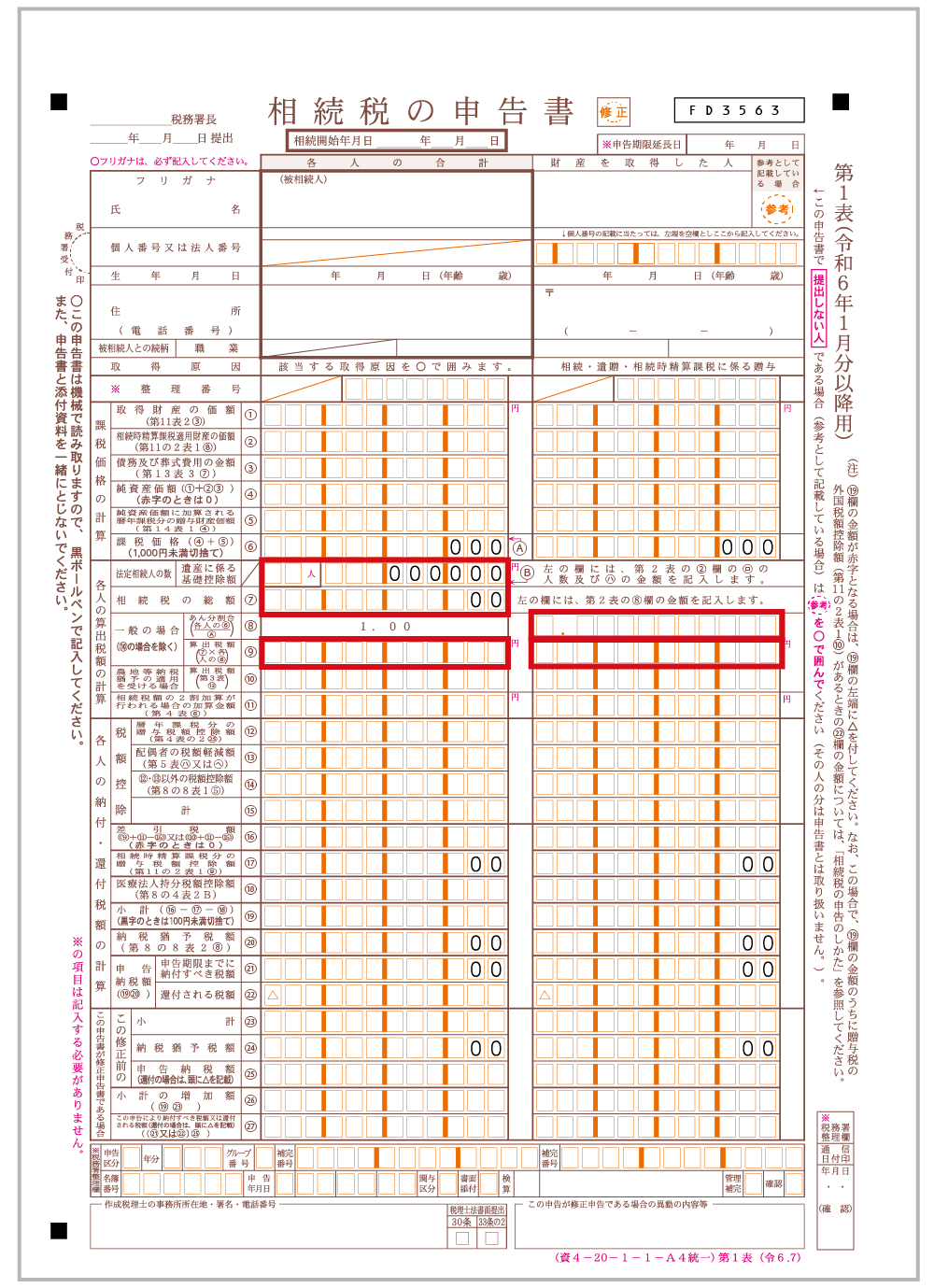

3-1.相続税の課税対象となる財産の合計額の計算(第1表)

下記の基本事項を記入します。手順①で計算した取得財産の価額(第11表)や債務、葬儀費用の金額(第13表)などを記入し、相続税の課税対象となる財産の合計額を計算します。

<記入する基本事項>

・提出先税務署

・提出年

・相続開始日

・亡くなられた方、相続人に関する基本事項

※提出先税務署は原則として亡くなられた方の住所地を所轄する税務署です。

表9:相続税の課税対象となる財産の合計額の計算

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第1表 |

相続税の申告書 |

亡くなられた方や相続人の住所、生年月日、職業などが分かる資料 |

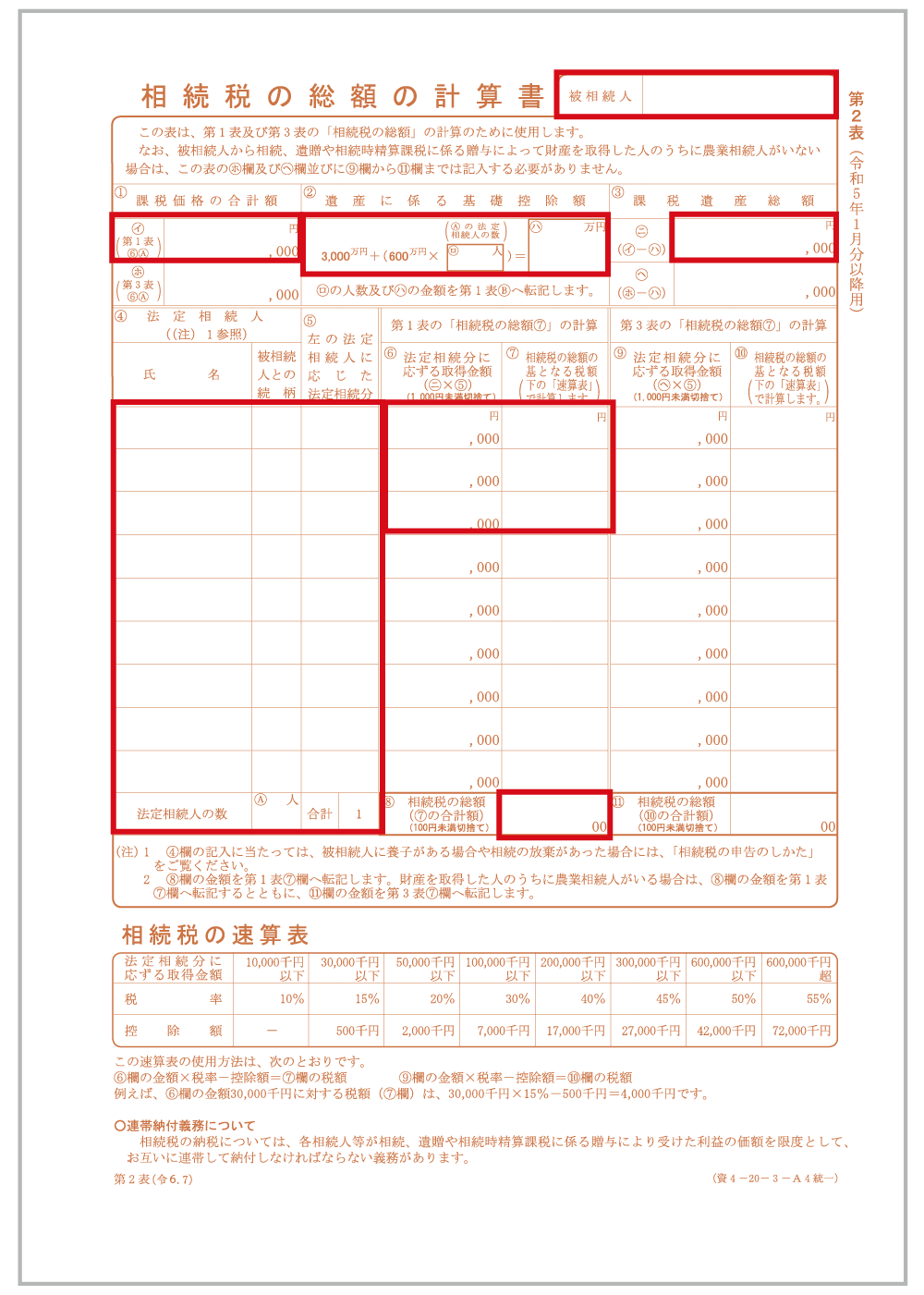

3-2.相続税の総額の計算(第2表)

相続税の総額を計算します。第1表で計算した課税価格の合計から、相続税の基礎控除額(3,000万円+(法定相続人の数)×600万円)を差し引きます。そこに法定相続分に応じた取得金額に相続税率を乗じて相続税の総額を計算します。

表10:.相続税の総額の計算

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第2表 |

相続税の総額の計算書 |

相続関係図など |

3-3.各人の算出税額の計算(第1表)

第1表に戻ります。第2表で記入した法定相続人の数や基礎控除額、相続税の総額を記載します。そして、財産を引き継いだ方の按分割合を記入し、各人それぞれの相続税額を計算します。それから、各人の相続税額の合計額を記入します。

相続人が2人以上いる場合には、それぞれの相続税額を計算した後に合計した金額を記入します。

表11:各人の算出税額の計算

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第1表 |

相続税の申告書 |

第2表 |

4.手順➂税額控除の計算(第4表~第8表)

ここでは税額控除の額を計算するため、第4表~第8表までを作成します。

相続税には、配偶者の税額軽減などのように、適用されると税額控除の措置が受けられる特例があります。それら特例の適用を受ける場合には、控除額を計算する必要があります。

税額控除には次の6種類があります。控除順が決められているので、先順位のものから控除をしていきます。

<相続税額控除の先順位>

①贈与税額控除

②拝具者の税額軽減

➂未成年者控除

④障害者控除

⑤相次相続控除

⑥外国税額控除

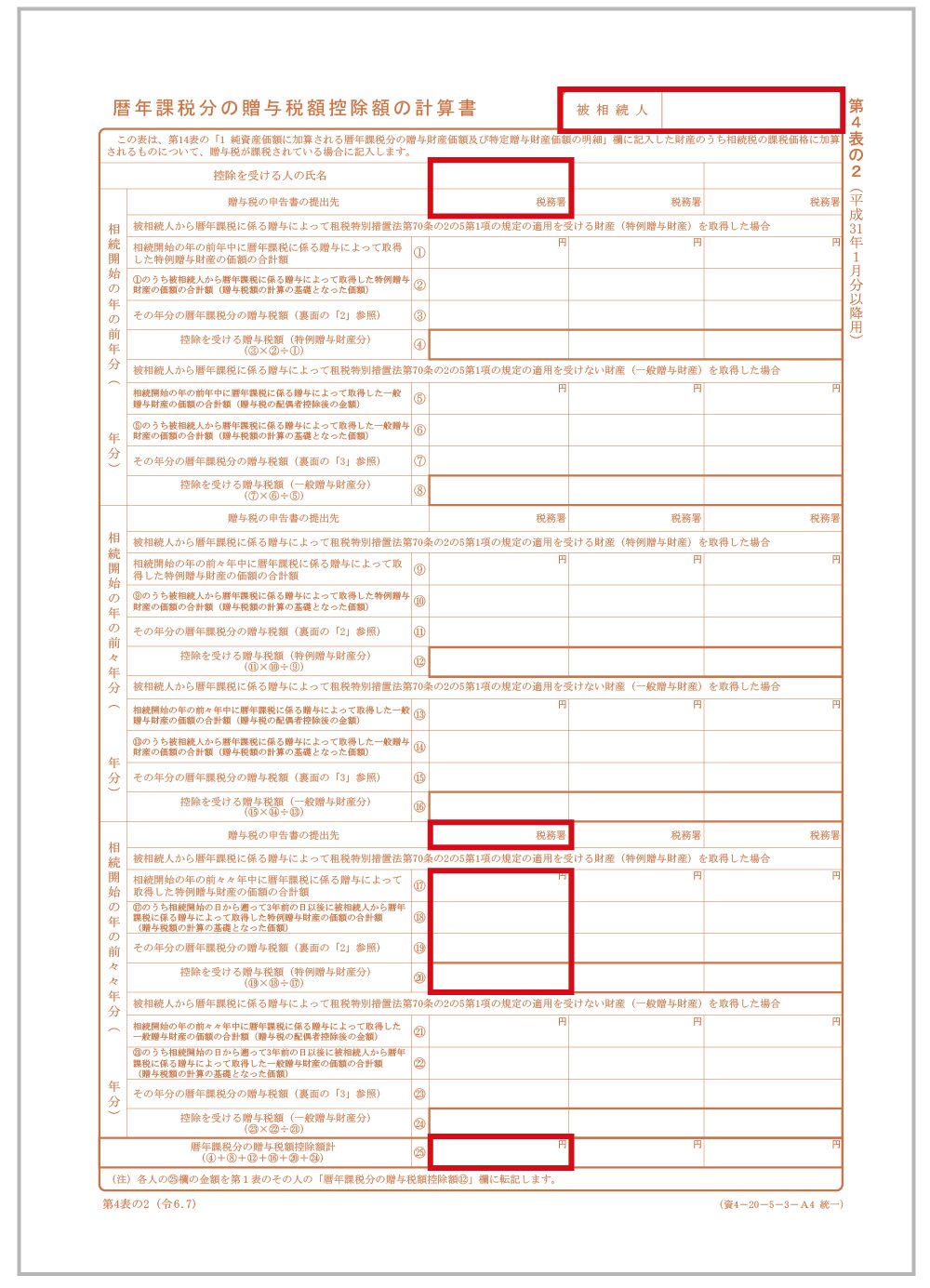

4-1.贈与税額控除の計算書(第4の2)

贈与された財産に対して贈与税を納めていた場合には、同じ財産に対して贈与税と相続税の二重課税になってしまうため、贈与税額控除により相続税からすでに納めた贈与税を差し引くことができます。

贈与税額控除は、「相続や遺贈により財産を受け取ること」「亡くなられた方から相続開始前3年以内に贈与を受けたこと」「贈与税をすでに納めていること」という3つの条件をすべて満たした場合に適用されます。

表12:贈与税額控除の計算書

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第4表の2 |

暦年課税分の贈与税額控除額の計算書 |

贈与税の申告書 |

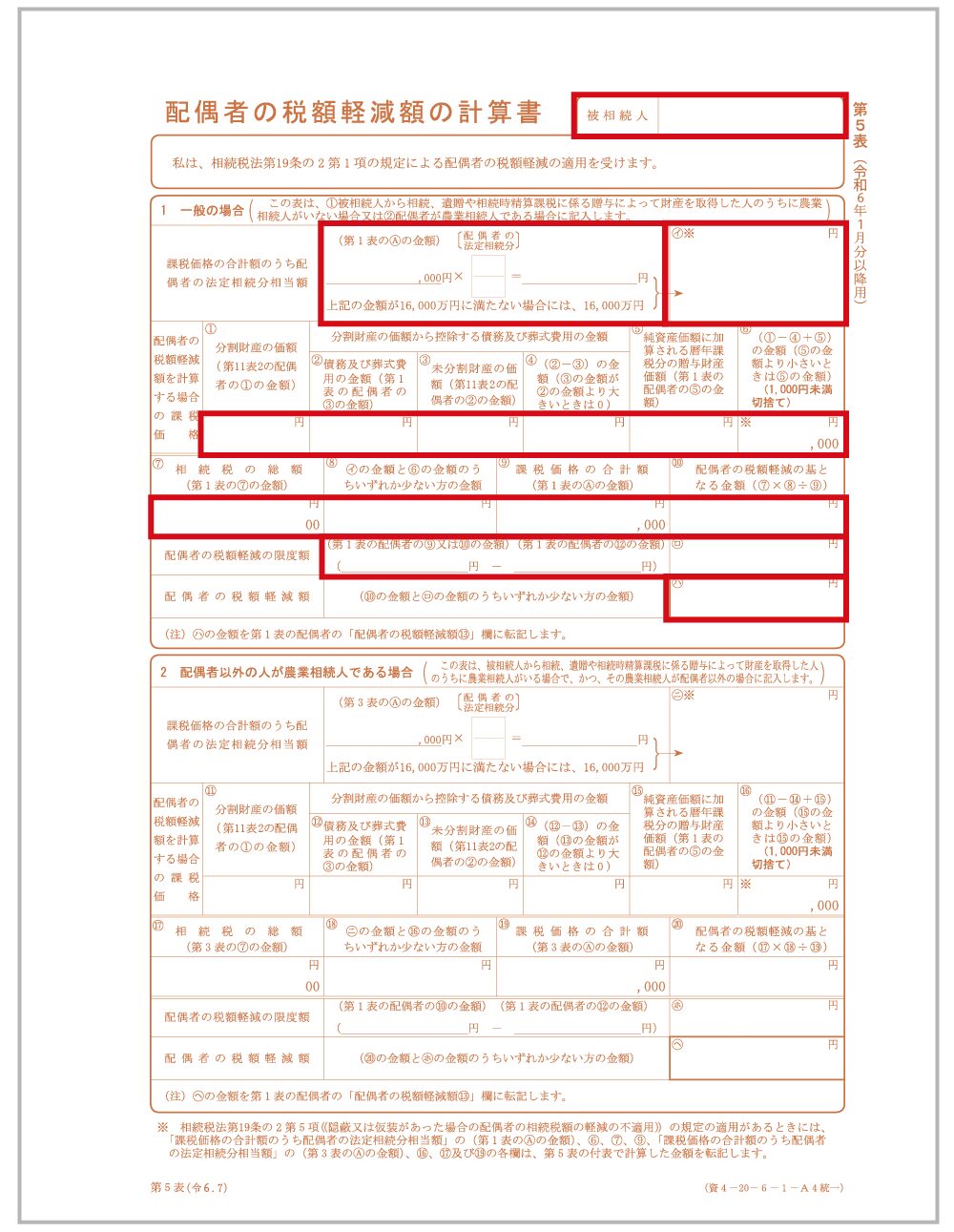

4-2.配偶者の税額軽減の計算書(第5表)

配偶者の相続税の優遇措置として配偶者の税額軽減(配偶者控除)があります。配偶者が引き継ぐ財産が1億6,000万円以下、もしくは法定相続分相当額のいずれかで、多い金額まで相続税が0円になります。適用により相続税が0円になる場合でも、必ず相続税の申告が必要です。

表13:配偶者の税額軽減の計算書

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第5表 |

配偶者の税額軽減額の計算書 |

第1表・第11表 |

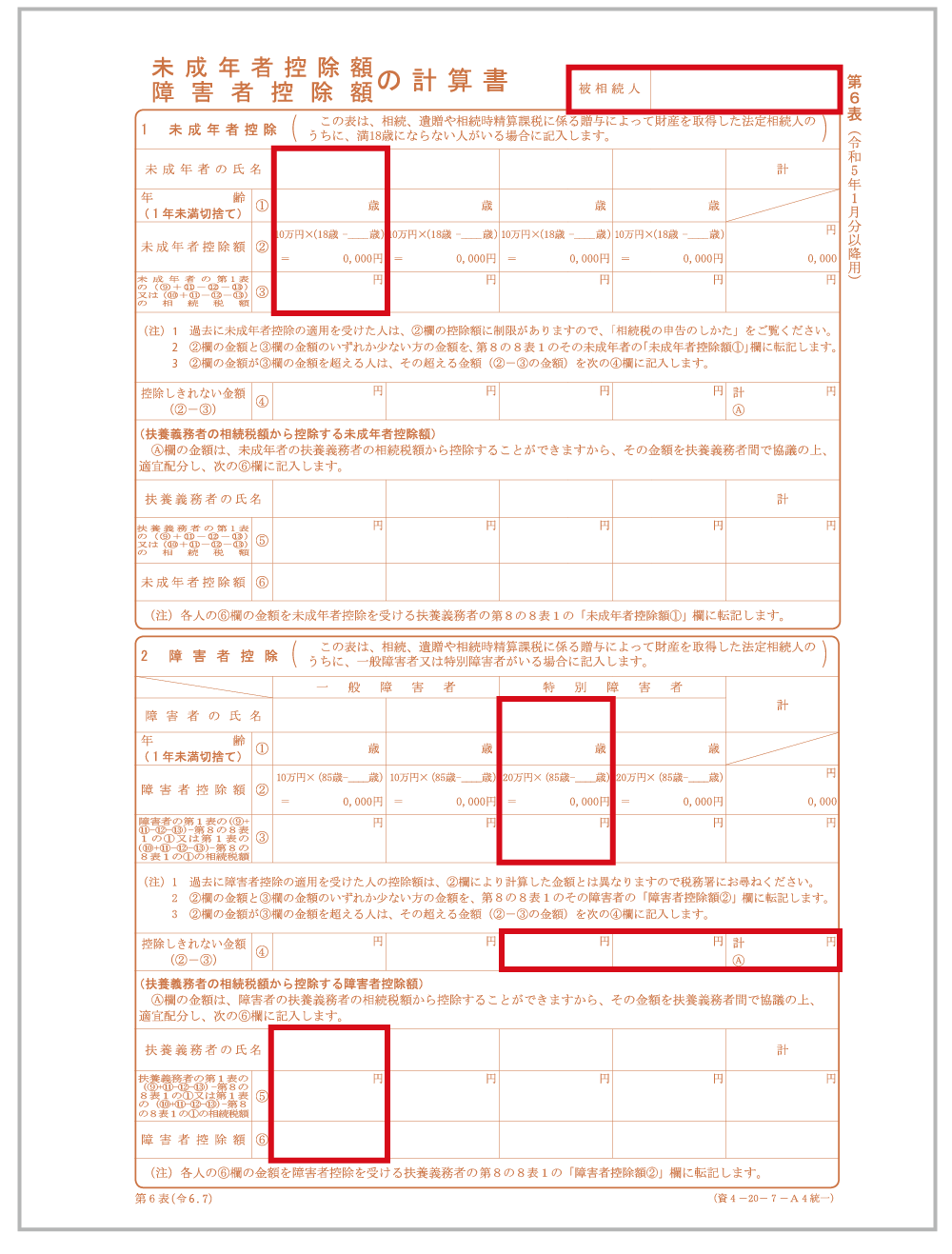

4-3.未成年者控除・障害者控除額の計算書(第6表)

相続人が未成年者、または障害者である場合には相続が開始した日の年齢に応じで一定の税額控除を受けることが可能です。

<未成年者控除>

控除額は、未成年者が満18歳になるまでの年数1年につき10万円を乗じた額です。年齢が低いほど控除額は大きくなります。年数の計算で1年未満の期間があるときは切り上げて1年として計算します。

<障害者控除>

満85歳未満の障害者が相続人となる場合に、相続税額から一定の金額を差し引くことができるというものです。

控除額は、満85歳になるまでの年数1年につき一般障害者は10万円、特別障害者は20万円となります。年数の計算で1年未満の期間があるときは切り上げて1年として計算します。相続人ごとの相続税額を算出し、最後に障害者控除額を差し引きます。

表14:未成年者控除・障害者控除額の計算書

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第6表 |

未成年者控除額・障害者控除の計算書 |

障害者手帳など |

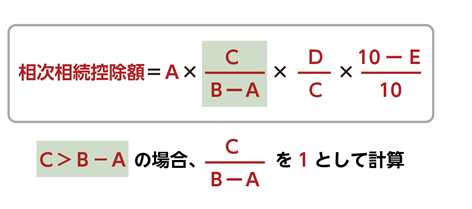

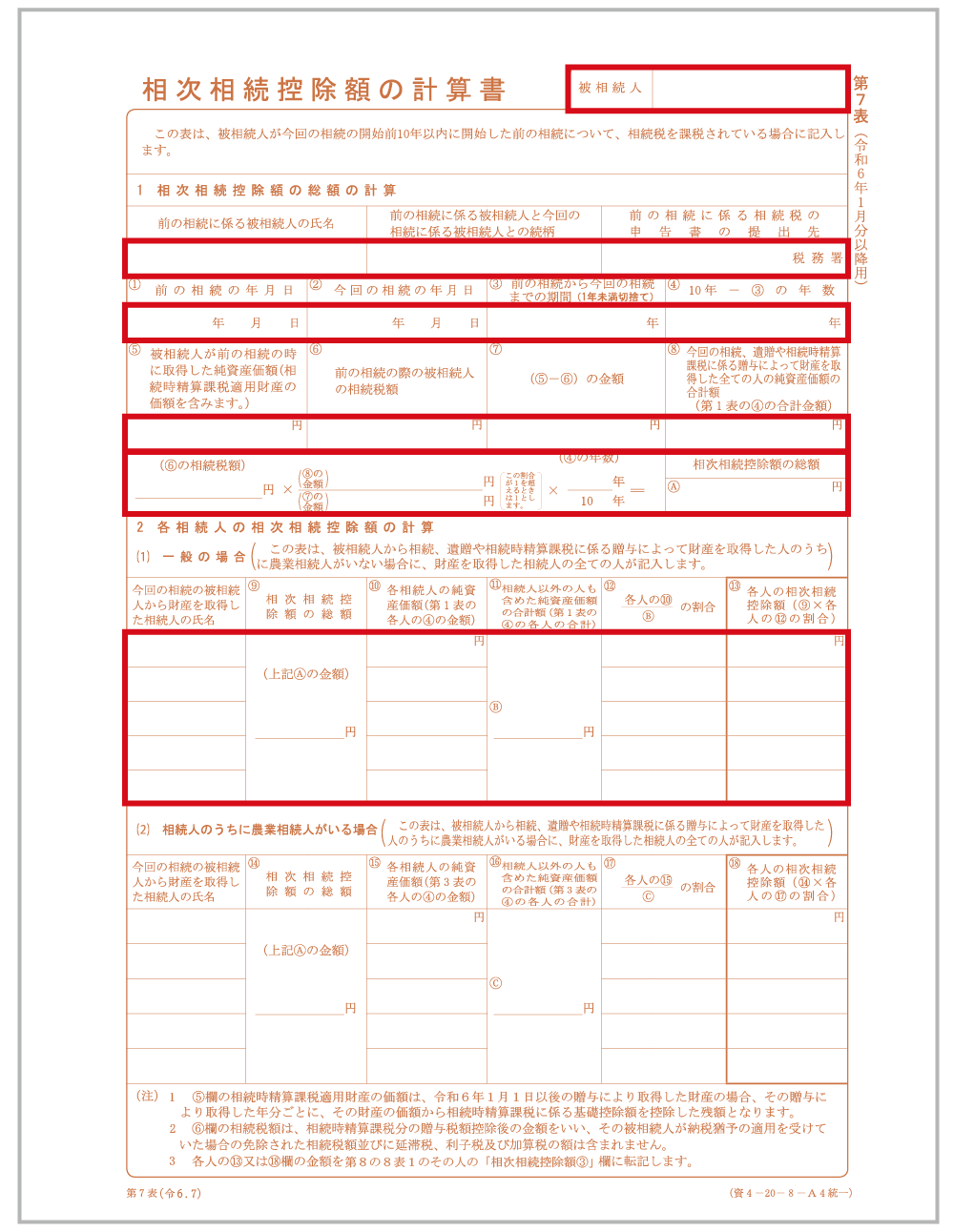

4-4.相次相続控除額の計算書(第7表)

「相次相続控除」とは、相続の開始前10年以内に、亡くなられた方が相続税を支払っていた場合に、今回相続する相続人の相続税のうち一定の金額が控除されるという制度です。

各相続人の相次相続控除額は前回の相続で亡くなられた方が納めた相続税額から、今回の相続までの経過年数につき10%を減額するという計算式で求めることができます。

A:今回亡くなられた方が、前回の相続で取得した財産に課せられた相続税額

B:今回亡くなられた方が、前回の相続で取得した財産の価額

C:今回の相続で相続人(受遺者含む)全員が取得した財産の価額の合計額

D:相次相続控除を適用する方が、今回の相続で取得した財産の価額

E:前回の相続から今回の相続までの経過年数(1年未満は切り捨て)

表15:相次相続控除額の計算書

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第7表 |

相次相続控除額の計算書 |

前回の相続税の申告書 |

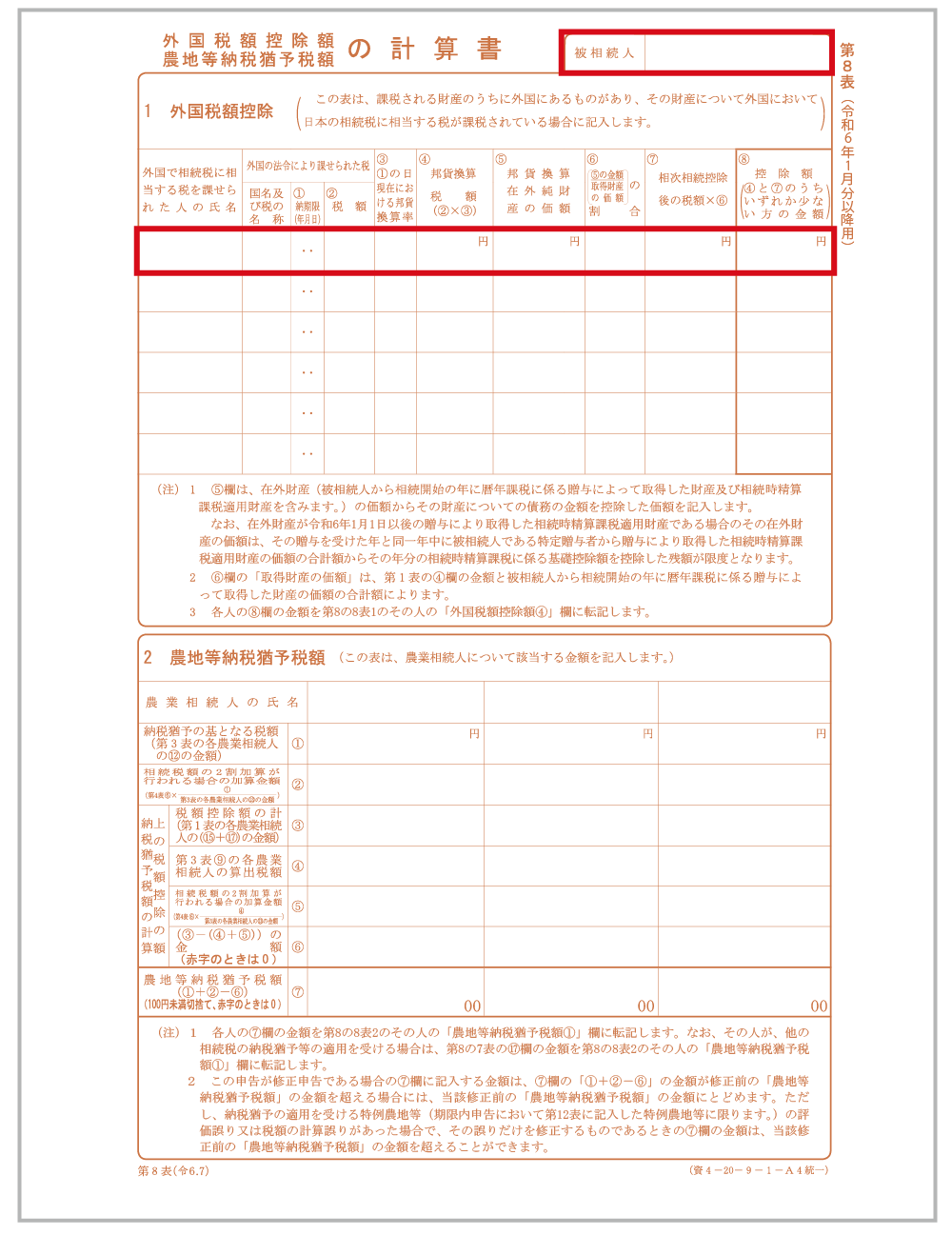

4-5.外国税額控除・農地など納税猶予税額の計算書(第8表)

外国税額控除により、贈与を受けた方の財産全体の贈与税から、外国で課された贈与税額に相当するものを差し引くことができます。また、農地には要件を満たせば納税猶予の特例があります。

表16:外国税額控除・農地など納税猶予税額の計算書

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第8表 |

外国税額控除額・農地等納税猶予税額の計算書 |

・海外の相続税申告書 ・納税猶予の特例農地の農地等該当証明書 |

5.手順④最後に税額控除額を記載する(第1表)

手順➂で計算した税額控除額を、表1の12欄から17欄まで記載して、相続人各人の納付すべき相続税額を計算します。

表17:税額控除額

|

表番号 |

作成する申告書 |

作成に必要な書類 |

|

第1表 |

相続税の申告書 |

税額控除の適用を受けるために記載した別表(第5表)など |

6.相続税申告書の作成にあたり知っておくべきこと

相続税の申告書を作成するにあたって、知っておくべき2つのことをご紹介します。

6-1.相続人が複数人いる場合の作成方法

相続人が複数人いる場合、申告書を提出する意思の有無を明らかにするため、第1表及び第1表(続)には、共同で提出する相続人のみを記載します。それ以外の共同で提出しない相続人の方は、別に申告書を作成して提出する必要があります。

同して申告書を提出しない相続人等も含めた全ての相続人等の氏名や金額を記載する場合には、第1表等のうち共同して申告書を提出しない方の欄の右上部の「参考として記載している場合」欄にある「参考」を○で囲んで、その方が共同申告しない相続人等であることを明示してください。

6-2.専門家へ作成の依頼を検討すべき3つのケース

相続税の申告書の作成はご自身でできますが、申告内容に誤りがあった場合には修正申告が必要になります。申告期限を過ぎてからの修正申告は追加分の相続税に加えて、期限を経過した分の延滞税等が加算されます。また、専門家に相談することには、多くのメリットがあります。正確な申告書の作成が可能になるだけでなく、最新の法改正に基づくアドバイスを受けられます。その他、複雑な事案や意見が分かれるケースでも、円滑な調整が期待できます。専門家の知識を活用することで、安心して申告を進めることができます。そのため、以下に該当するような場合には税理士などの専門家に相談、依頼をされることをお勧めします。

<専門家への依頼を検討すべき3つのケース>

①相続財産に複数土地があるケース

土地の形状が複雑で補正などが必要な場合には、評価額を正確に計算するために税理士に相談したほうが良いでしょう。

②申告期限が近く間に合わない場合

相続税の申告、納付期限は相続が発生してから10ヶ月以内です。期限を過ぎると延滞税等が発生する可能性があります。

➂特例や控除を適用する場合

相続税を軽減することのできる特例や控除を適用する場合、税理士からの効果的なアドバイスにより相続税額が大きく変わる場合があります。できるだけ節税をしたい、とお考えがある場合には相続専門の税理士へ早めにご相談することをお勧めします。

7.まとめ

相続税の申告書の書き方は、手順に従って進めていけばご自身で作成することはできます。

「第1表」は最終的に相続する額や相続税額を記入するものになりますので、まずは亡くなられた方の財産や債務を計算して「第11表」「第13表」を作成することから始めましょう。相続税の申告には10ヶ月以内という期限があります。また、申告内容に誤りがあると修正申告が必要になります。期限が過ぎてからの修正申告は、相続税に加えて延滞税などが課せられる場合があります。そのため、相続財産に複数の土地がある場合や、申告が迫っている、特例や控除を適用する場合などは、税理士などの専門家へ早めにご相談されることをお勧めします。