相続税の更正の請求の書き方がわかる!請求書と次葉の記載と必要書類

- 相続税

「やっと遺産分割協議がまとまった!当初、申告した相続税は払い過ぎたので、更正の請求の準備をしているところだ。更正の請求の書き方は、これでいいのだろうか?」

更正の請求とは、既に完了した相続税申告において納めた納税額が多すぎた場合に、減額更生を求める手続きを言います。

相続税の申告は何度もある事ではありません。そのため更正の請求の書類は、初めて見る書類で戸惑う方もいらっしゃる事でしょう。税金を返してもらう重要な書類なので間違いのないよう記載することが大切です。

本記事では、初めての人も躊躇なく書けるように相続税の更正の請求の書き方をご説明します。

更正の請求の書き方は、難しくありません。期限内に手続きを行って払いすぎた相続税を還付してもらいましょう。

目次

1.更正の請求とは納めすぎた相続税を還付してもらう手続き

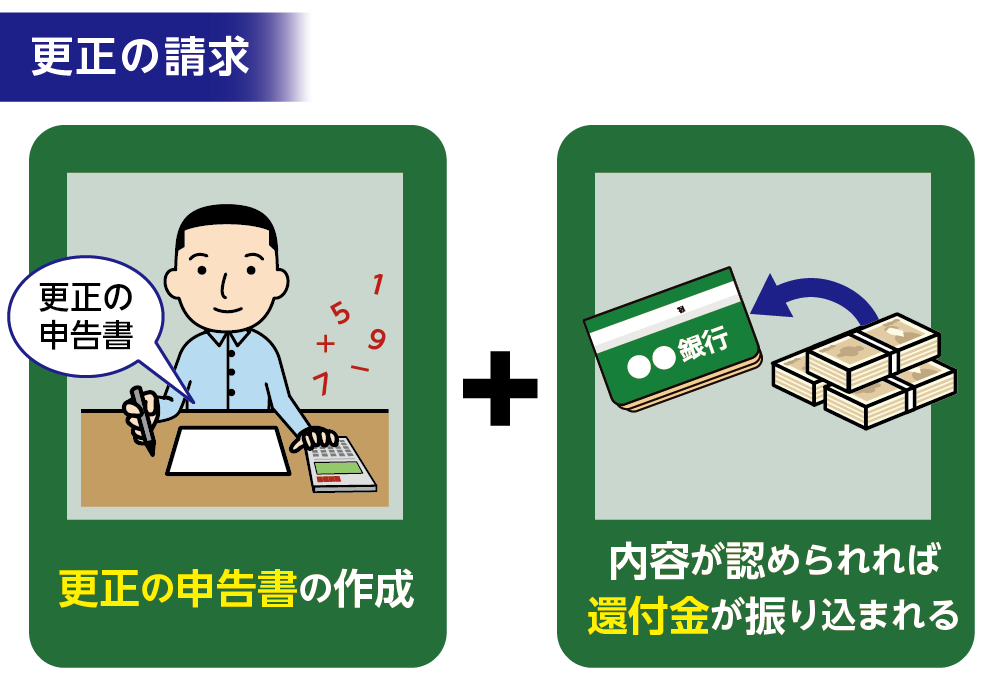

「更正の請求手続き」とは、納め過ぎた相続税を還付(戻す)してもらう手続きのことです。

「更正の請求書」を税務署長に提出すると、修正内容が審査され、納めすぎた税金があると認められた場合に税金が還付されます。明らかに税金を納め過ぎていた場合でも、更正の請求手続きをしなければ、還付されることはありません。

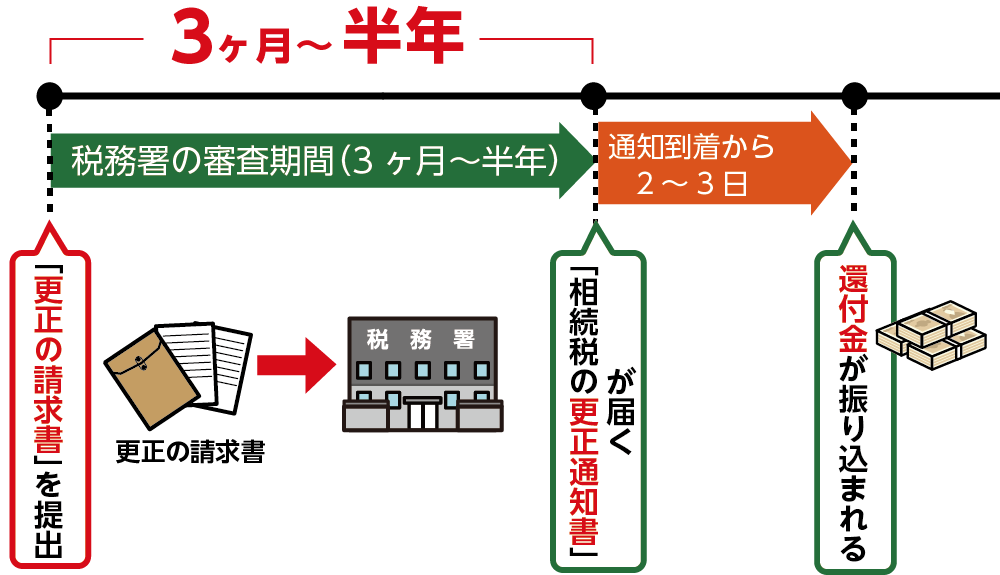

更生の手続きにかかる期間は、更生の請求書を税務署に提出してから3ヶ月から半年間の間、税務署による審査期間があります。その後「相続税の更生通知書」が届き、通知到着から2~3日後に還付金が振り込まれます。

図1:更正の請求により納めすぎた税金を還付してもらう

図2:更正の手続きのスケジュール

2.更正の請求に必要な書類の書き方

更正の請求に必要な書類は以下の2種類です。これらは税務署で取得する、または国税庁のホームページよりダウンロードができます。請求書は、還付請求をする相続人ごとに作成する必要があります。相続税の申告期限内に申告書を提出した税務署に、修正した申告書と必要書類を提出します。

<更正の請求に必要な書類>

・更正の請求書

・次葉と呼ばれる別紙「申告に係る課税価格、税額等及び更生の請求による課税書く、税額等」

2-1.相続税における更正の請求書の書き方

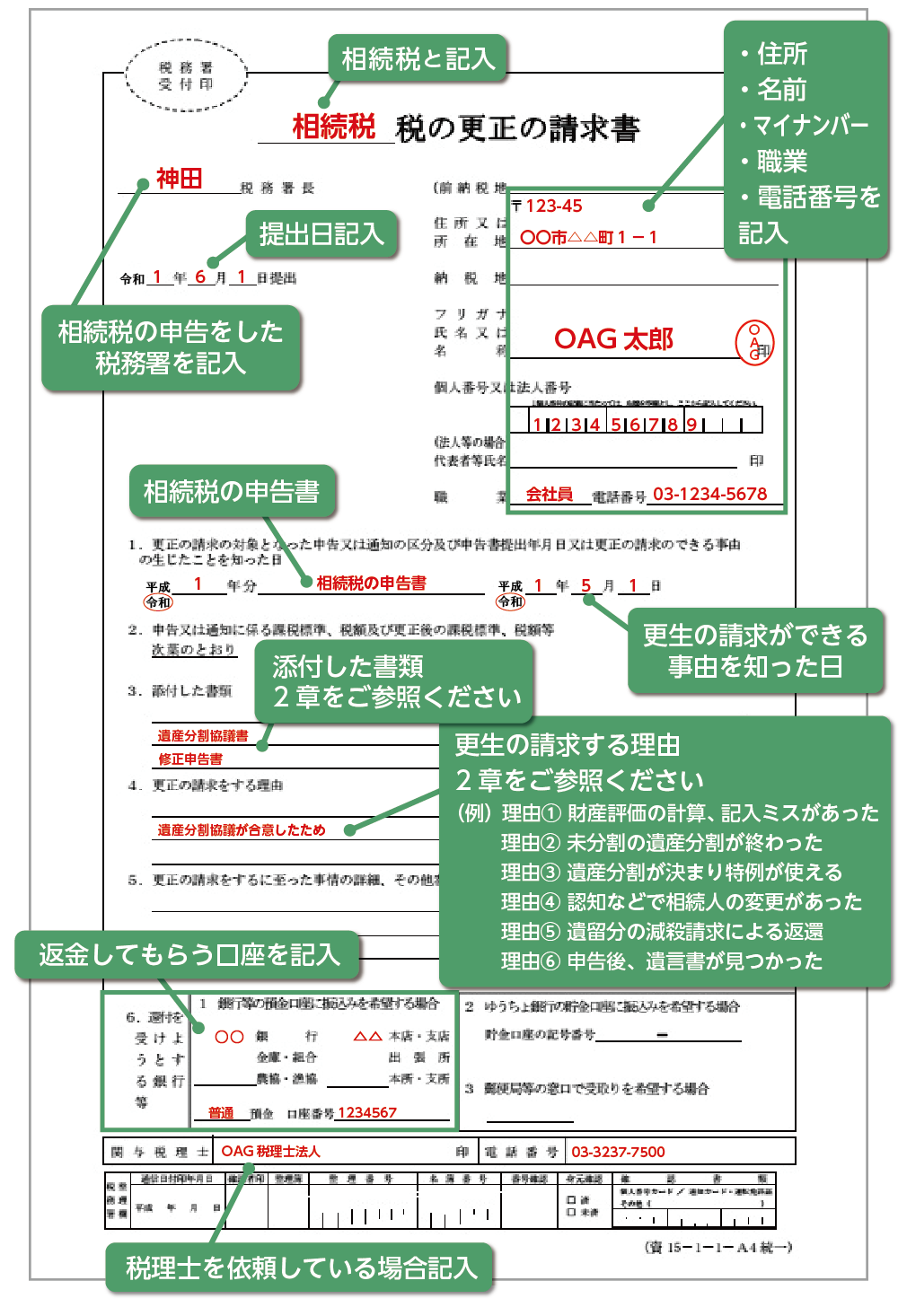

更正の請求書を書面で提出する際は、マイナンバーの記載およびご本人の確認書類の提示又は写しの添付が必要になります。e-taxで提出する場合は、本人確認書類の提示又は写しの添付は必要ありません。

図3:更正の請求書の書き方

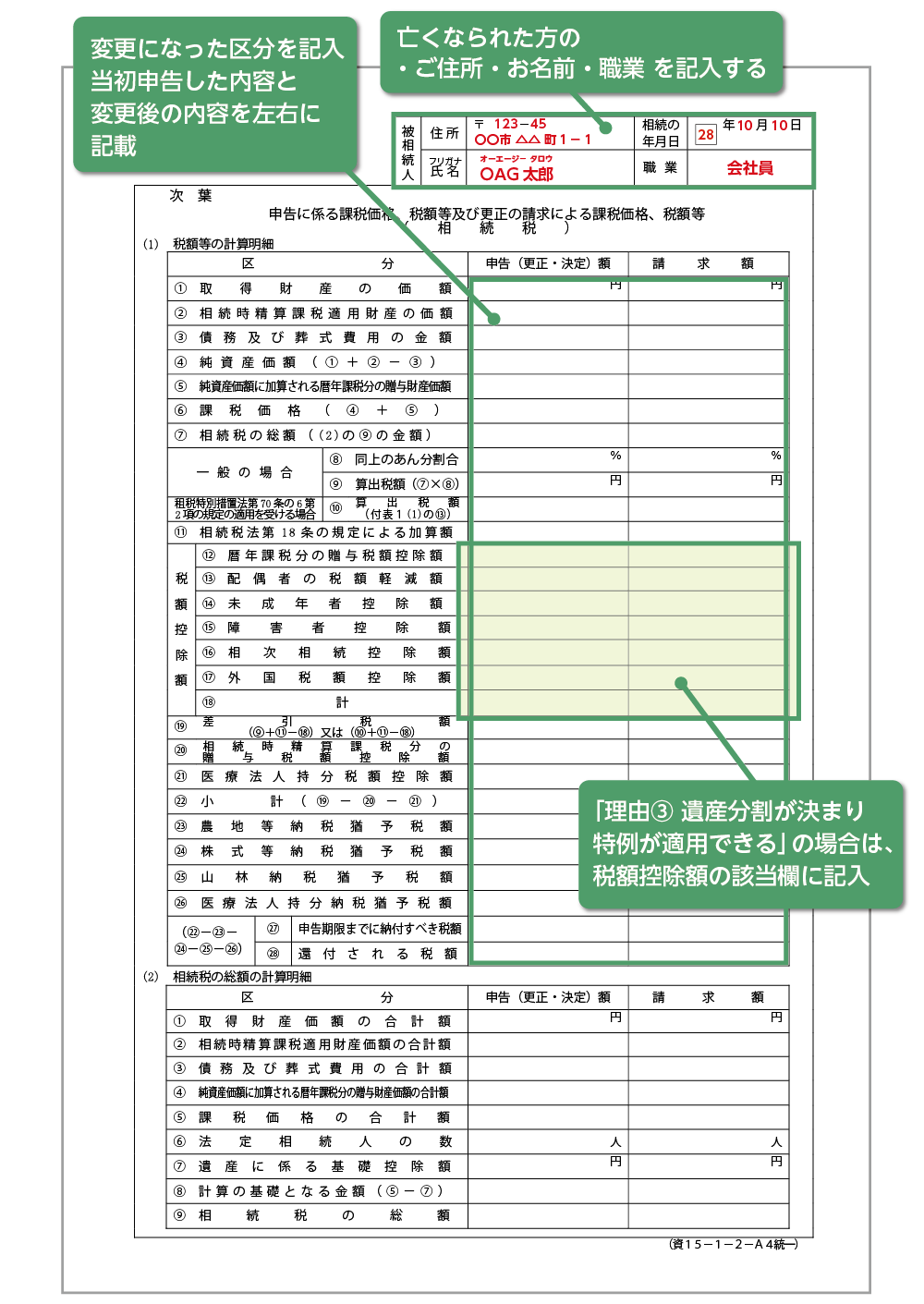

2-2.次葉の書き方

次葉と呼ばれる「申告に係る課税価格、税額等及び更正の請求による課税価格、税額等」は、変更内容を記載するもので、当初申告した内容と変更後の内容を左右に記載します。

図4: 次葉の書き方

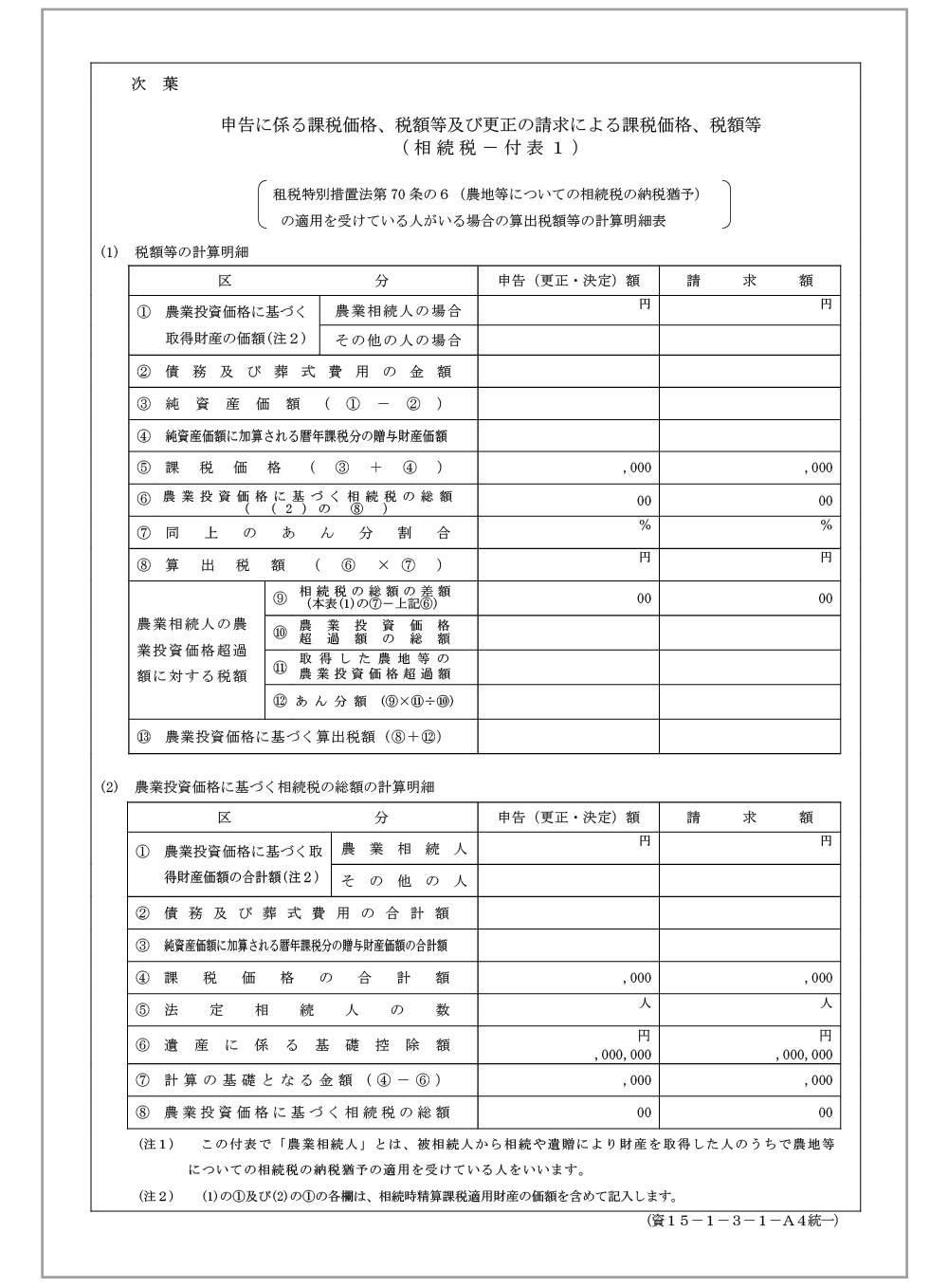

農地や非上場株、山林、医療法人の持ち分、美術品、個人の事業用資産の納税猶予の適用を受けている場合は、次葉とともに、次葉(相続税-付表1~7)の該当するものを提出します。

図5:次葉(相続税―付表1)見本

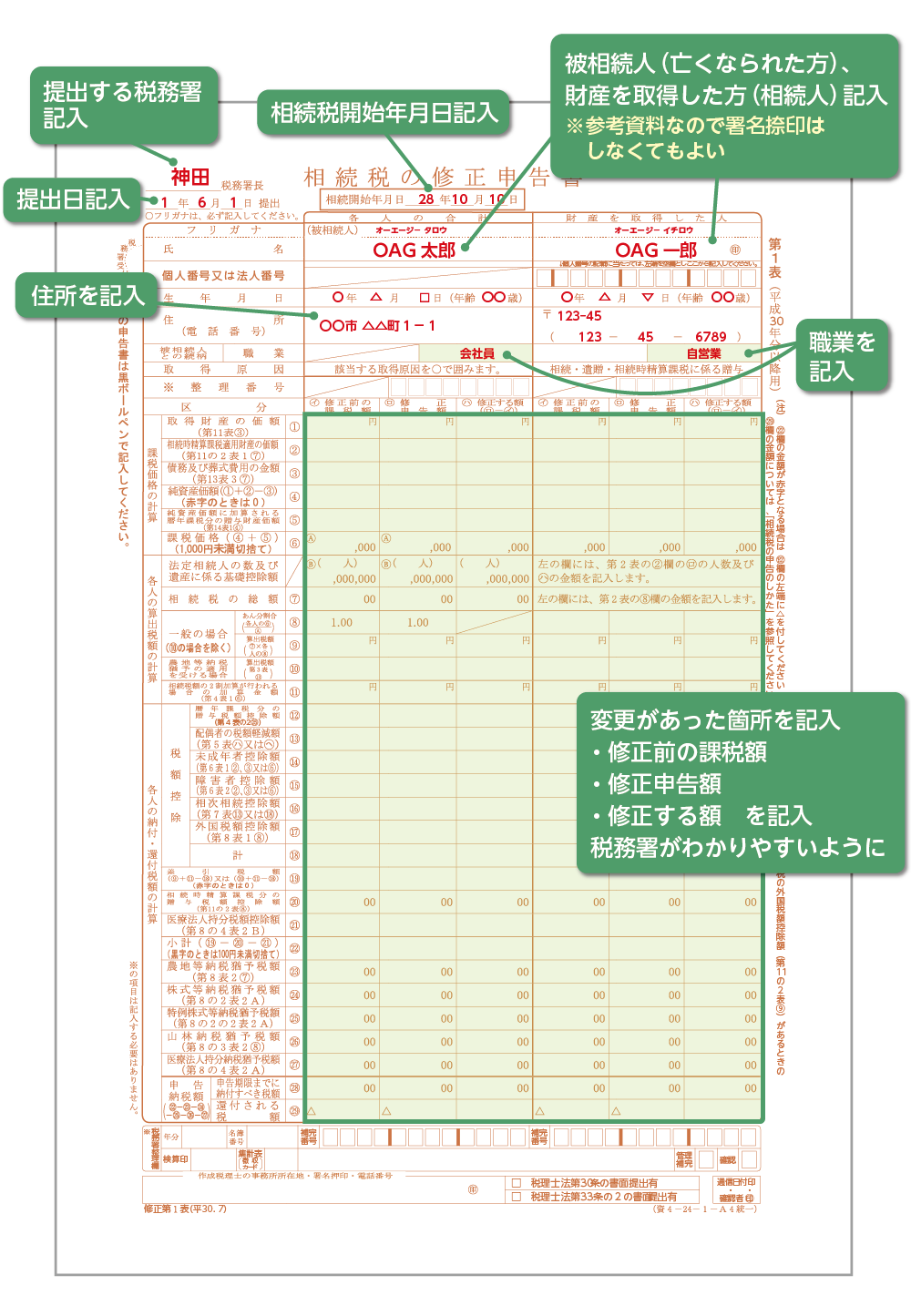

2-3.修正申告書の書き方

相続税の修正申告書は国税庁のサイト、または税務署の窓口で入手できます。

税務署が一目でわかるように「修正申告書」も提出します。修正申告書は参考資料ですので、署名捺印は必要ありません。

図6:修正申告書の書き方

3.更正の請求の理由別必要書類

更正の請求には、第2章の書類と共に納めすぎた根拠となるものの書類も添付します。

表1:必要書類一覧

|

更正の請求理由 |

添付書類(例) |

|

理由①財産評価の計算、記入ミスがあった |

評価が変わった根拠を証明する書類 |

|

理由②未分割の遺産分割が終わった |

遺産分割協議書 |

|

理由③遺産分割が決まり特例が適用できる |

特例を適用した新たな相続の申告書・遺産分割協議書 |

|

理由④相続放棄取消や認知で相続人が増えた |

相続放棄取消の判決書・認知がわかる戸籍謄本・遺言書 |

|

理由⑤遺留分の減殺請求による返還 |

遺留分の減殺請求が合意した書類 |

|

理由⑥申告後、遺言書が見つかった |

遺言書 |

理由① 相続税の申告をする際、不動産や有価証券などの財産評価の計算に誤りや記入のミスがあった場合は、評価が変わった根拠を証明する書類を添付します。

理由② 申告期限内に遺産分割協議がまとまらず、未分割の遺産分割協議がまとまった場合、当初申告していた財産を遺産分割で決まった財産に修正し、遺産分割協議書を添付します。

理由③ 相続財産を未分割のまま申告していたため、相続税額を減額できる特例の適用が適用されていなかった場合です。特例を適用した新たな相続税の申告書と遺産分割協議書を添付します。

理由④ 相続放棄が取り消された相続人が発生する、亡くなられた方に認知されていた子がいた、等の理由で相続人が増えた場合です。基礎控除額が増えるので相続税額が減ることになるため、相続放棄取消の判決書や認知を証明できる戸籍謄本、遺言がある場合には遺言書を添付します。

理由⑤ 遺留分の減殺請求をされて相続財産を返還した場合、引きついだ相続財産が減るので更正の請求をします。この場合、遺留分減殺請求が合意したことがわかる書類を添付します。話し合いで合意できた場合は合意書を、家庭裁判所で調停した場合は調停の書類を添付します。

理由⑥ 相続税を申告した後に遺言書が見つかり、相続財産の額が減った場合に更正の請求を行います。減ったことが証明できるよう遺言書を添付します。

4.更正の請求期限

更正の請求の期限は、原則として申告提出期限から5年以内です。法人税に係る純損失等の金額についての更正の請求は、法定申告期限から9年です。

後発的な事由に基づく更正の請求は、請求期限が過ぎても、その事由が生じた日の翌日から通則法に定める事由は2ヶ月、相続税法は4か月です。

更正の請求の手続きは、還付を受ける相続人ごとに「更正の請求書」と「修正申告書」を作成して税務署に提出します。

5.まとめ

「更正の請求手続き」とは、納め過ぎた相続税を還付(戻す)してもらう手続きのことです。明らかに税金を納め過ぎていた場合でも、更正の請求手続きをしなければ、還付されることはありません。

更正の請求に必要な書類は「更正の請求書」、次葉と呼ばれる別紙「申告に係る課税価格、税額等及び更生の請求による課税書く、税額等」の2種類です。これらは税務署で取得する、または国税庁のホームページよりダウンロードができます。請求書は、還付請求をする相続人ごとに作成する必要があります。相続税の申告期限内に申告書を提出した税務署に、修正した申告書と必要書類を提出します。書類の書き方や、手続きにご不明点がある方は相続に詳しい税理士にご相談ください。