貸付事業用宅地等とはアパートや駐車場の貸付業の土地!50%減額できる

- 不動産

「貸付事業用宅地等とは?どのような土地に適用され、どのような制度なのだろう」

引き継ぐ予定のアパートや駐車場など不動産貸付業の土地があり、それらの相続について調べていると「貸付事業用宅地等」という言葉がありますよね。

アパートやマンション、設備のある駐車場などの土地は「貸付事業用宅地等」に分類されます。貸付事業用宅地等は、小規模宅地等の特例の一つです。小規模宅地等の特例は、ご自宅の相続の際に80%減額されることが広く知られていますが、貸付事業用宅地等にも適用されます。貸付事業用宅地等の場合は、一定の要件があえば、土地の評価額を最大50%減額できます。

本記事では、アパートや駐車場の相続がある方に向けて、貸付事業用宅地等の特例について、要件や適用できる面積、アパートや駐車場での適用例についてご説明します。

目次

1.貸付事業用宅地等とはアパートや駐車場の土地で50%減額できる

貸付事業用宅地等とは、相続が発生する前から貸付事業のために使用されていた宅地等です。具体的には、賃貸アパートのある土地や設備のある駐車場、自転車駐輪場、事業にいたらないまでの不動産貸付(準事業)に使っている土地です。

亡くなられた方や亡くなられた方と生計を共にしていた親族が貸付事業を行っている土地で、相続人が賃貸事業を続ける場合、貸付事業用宅地等の特例を適用することでして、評価額を50%減額することができます。2章で貸付事業用宅地等の特例の要件と内容をご説明します

2.小規模宅地等の特例の1つが貸付事業用宅地等

貸付事業用宅地等の特例は、小規模宅地等の特例の一つです。小規模宅地等の特例は、亡くなられた方や亡くなられた方と生計を共にしていた方の住まいや事業に使われていた宅地を減額する制度です。

小規模宅地等の特例に該当する宅地は4種類あり、亡くなられた方の住まいは「特定居住用宅地等」に該当し、亡くなられた方が事業を行っていた場合には「特定事業用宅地等」「貸付事業用宅地等」「特定同族会社事業用宅地等」の3つがあり、本記事では「貸付事業用宅地等」について説明をします。

2-1.貸付事業用宅地等の要件

亡くなられた方が生前からその土地で貸付事業を行ってること、相続発生より3年以上前に貸付事業を行っていることが条件です。(事業的規模である場合3年以内でも適用)また、土地の相続人が相続税の申告期限まで貸付事業を継続し、土地を保有していなければなりません。

貸付事業用宅地等の3つの要件

要件①亡くなられる3年より以前から該当する土地で貸付事業を行っている(事業的規模の場合は3年以内でも可)

要件②相続税の申告期限まで継続して貸付事業を行っている

要件③相続税の申告期限まで該当する土地を保有していること

2-2.貸付事業用宅地等の特定は200㎡まで50%減額できる

貸付事業用宅地等の限度面積は200㎡まで、土地評価額の減額率は50%です。貸付事業用宅地等の面積が500㎡だった場合は、200㎡まで特例を適用して50%減額し、残りの300㎡は減額せず評価します。

2-3.アパートの貸付事業用宅地等の計算例

簡単なアパートの貸付事業用宅地等の特例の計算例をご紹介します。貸付事業用宅地等の特例は、適用限度面積が200㎡、減額は50%となります。

例1)面積が200㎡以内の場合

土地の評価額:5,000万

土地の面積:180㎡

土地の評価額の計算式

5,000万円-(5,000万円×50%)=2,500万円

土地の限度面積が200㎡までは、全ての面積に適用される

例2)面積が200㎡を超える場合

土地の評価額:8,000万円

土地の面積:500㎡

土地の評価額の計算式

8,000万円-(8,000万円×200㎡/500㎡×50%)=6,400万円

限度面積の200㎡を超える場合は、全体の面積のうちの200㎡まで50%減額できる

3.貸付事業用宅地等の特例の3つの注意点

貸付事業用宅地等の特例を適用する際の注意点を3つご説明します。要件が満たせず、適用外になることがありますので、注意しましょう。

3-1.アパートに空室があった場合は要注意

アパートに空室があると空室の部分は、貸付事業用宅地等の特例が適用できません。空室を無くし、空室が出そうな時は早めに新規入居者を募集して、いつでも入居可能な状態にしておきましょう。貸付事業を継続していると認められれば、貸付事業用宅地等の特例を適用できます。

3-2.青空駐車場の場合は要注意

駐車場の貸付事業用宅地等は、「土地の上に建物又は構造物があること」という要件があります。そのため、更地にロープや車止めの石があるような青空駐車場は、建物や構造物がないため特例の対象ではありません。

具体的に、特例が適用できる駐車場はコインパーキングのような設備がある駐車場や立体駐車場、アスファルト舗装された駐車場となります。アスファルト舗装は構造物と見なされます。

3-3.無償や格安での賃貸をしている場合は要注意

親族などに貸付するときに、無償や周りの相場よりも特に安く貸し付けていると貸付事業用宅地等の特例が適用できません。

貸付事業用宅地等は、「相当の対価」を得て継続的な貸付事業を行っている土地ですので、無償や格安で貸してしまうと「相当な対価」を得ていないため、貸付事業用宅地等と見なされず、適用することができません。周辺の相場を調べて、相場にあった価格で貸付けましょう。

4.小規模宅地等の居住用と貸付事業用は併用できる

2章で小規模宅地等の特例に該当する宅地は4種類にあることをご説明しました。実際、不動産の相続の際は、ご実家とその他の不動産を相続することが考えられます。お住まいであるご実家と貸付事業を行っている貸付事業用宅地等を相続する時、小規模宅地等の特例は併用できます

4-1.居住用と貸付事業用の調整計算式

小規模宅地等の特定居住用宅地等の特例80%と貸付事業用宅地の特例50%の減額は併用できます。併用の注意点は、それぞれの限度面積を加算した面積が適用できるのではなく、以下の式のように限度面積の調整計算をして、減額金額を計算します。

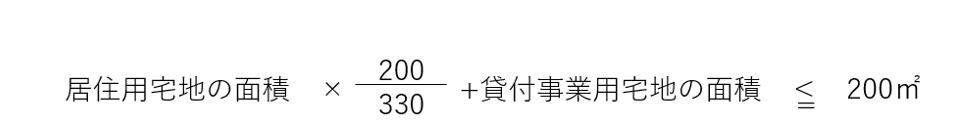

限度面積の調整計算式:

4-2.併用は有利性を考えて決める

2つの特例を併用する際は、どちらの特例を優先にするかにより減額できる金額が異なります。有利性を考慮し、減額できる金額が多い方を選択しましょう。

有利な特例の選択を判断する方法は、1㎡辺りの相続税評価を計算して、次の算式で算出した金額の高い宅地を優先して特例を利用します。

5.まとめ

アパートや駐車場など昔から貸付業をしている土地を相続人が引き継いで貸付業を続ける場合、貸付事業用宅地等の特例で、200㎡まで評価額を50%減額できます。アパートの空室や青空駐車場には、特例が適用できないので注意しましょう。また、親族間等で無償もしくは格安で貸している場合も、適用できません。

小規模宅地等の特定居住用宅地等の80%と貸付事業用宅地等の50%は、併用することができます。計算の仕方は少々複雑です。どちらの特例を優先させた方がよいか有利性を考慮しましょう。

貸付事業用宅地等の特例の適用要件や計算は少々複雑です。相続財産にアパートや駐車場がある場合は、一度相続に詳しい税理士などの専門家へ相談されることをオススメします。