【最新版】ふるさと納税の期限はいつ?年末までに行うとお得な理由

- 所得税

「ふるさと納税の申込期限って年末かしら?」

「ふるさと納税をしたけれど税額控除の申請期限はいつまでかな…」

ふるさと納税をしようと思いつつ、いつの間にか年末が近づいてきて、心が落ち着かないかもしれませんね。

ふるさと納税に申込期限はありません。ただし、1年間の税金の控除枠は、12月31日までに利用しない場合、翌年に繰り越すことができません。

本記事では、ふるさと納税の申込期限と税額控除の関係について、詳しくご説明いたします。ふるさと納税の税額控除の申請には確定申告とワンストップ特例制度があり、それぞれの申請期限についてもご理解いただける内容となっています。

ふるさと納税を気軽に心置きなく活用していただければと思います。

目次

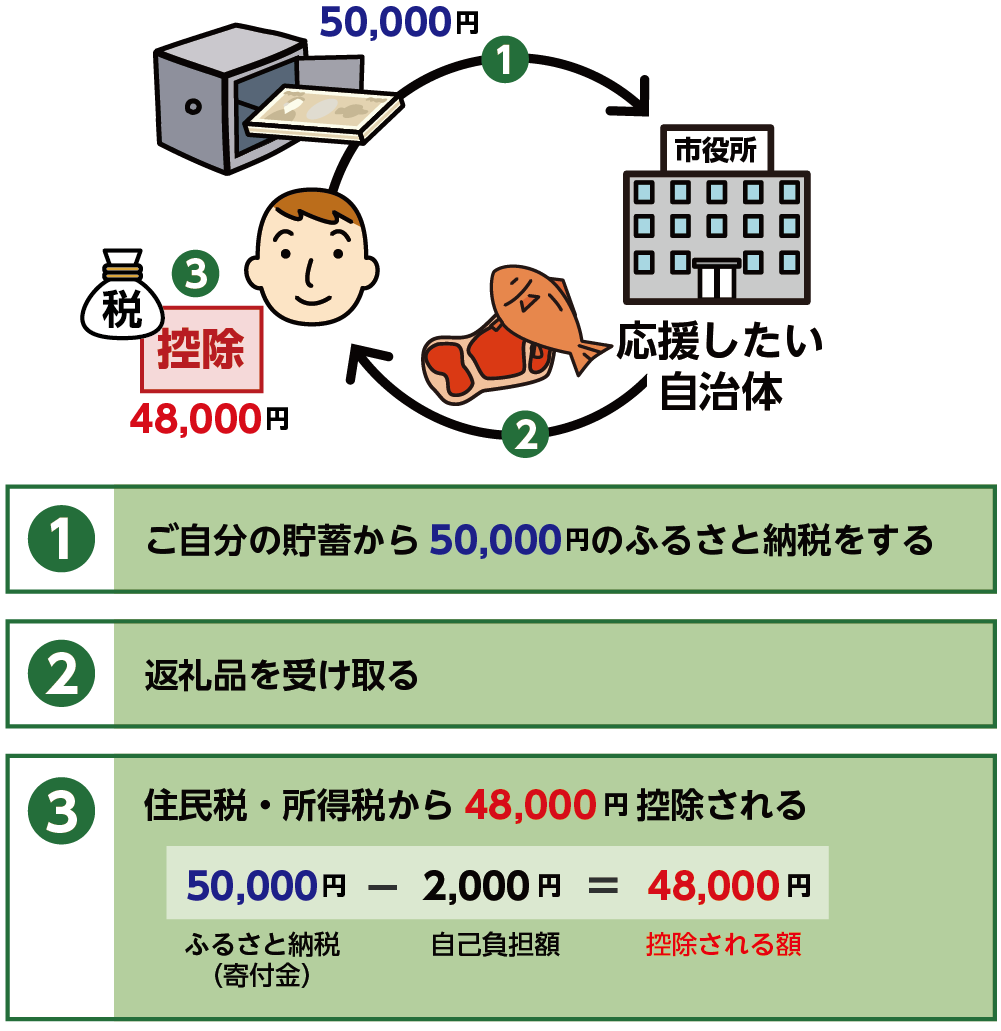

1.ふるさと納税の申込みに期限はない

ふるさと納税とは、応援したい自治体へ寄付ができる制度です。自己負担額2,000円を超える寄付金額を所得税と住民税から控除することができます。多くの自治体で、寄付金額に応じて特産品など返礼品を選ぶことができます。本来支払う所得税・住民税の金額は変わりませんが、ふるさと納税をすることにより返戻品を受け取れるため、お得な制度となっています。

図1:ふるさと納税のしくみ(控除上限額5万円の場合)

ふるさと納税に申込期限はありません。年間を通して24時間、365日いつでも申込みできます。ただし、申込期間は毎年1月1日から12月31日までを単位として控除枠が決まるため(2章参照)、その年の控除上限額を年末までに利用するとよいでしょう。

※ふるさと納税のしくみについて詳しくは、こちらを参考にしてください。(当サイト内)

2.ふるさと納税の控除上限額の利用期限は12月31日

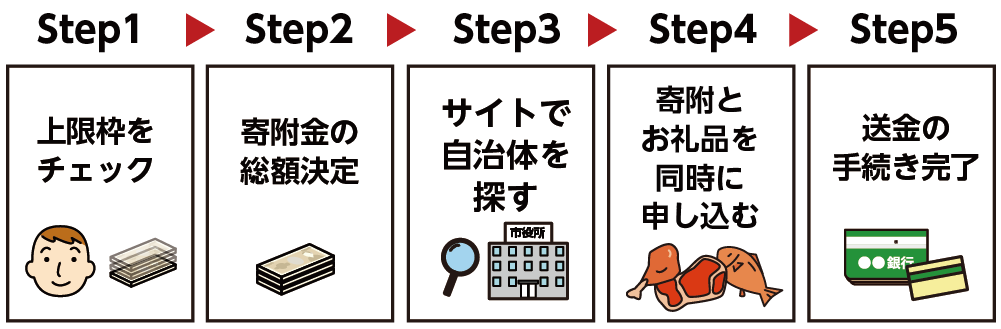

ふるさと納税をすることで受けられる税金の控除金額には上限額があります。控除上限額は、ふるさと納税を行う年の1月1日から12月31日までの所得金額と家族構成により決まります。寄付金の総額を決定して申込みをするまでの流れを確認しましょう。

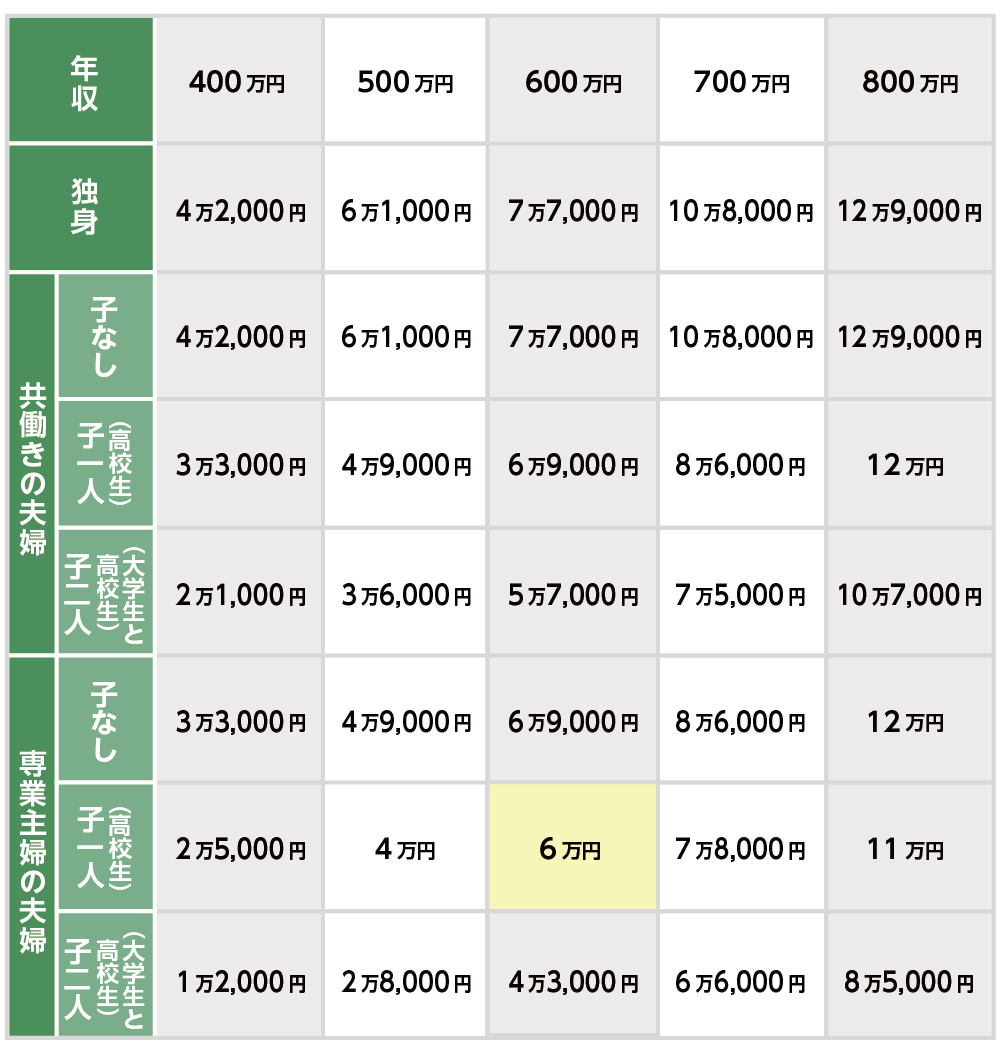

表1:会社員の方の年収・家族構成別の納税上限枠

※年収600万円の会社員で奥さまが専業主婦、高校生のお子さんがひとりの場合、ふるさと納税の控除上限額は6万円です。

図2:ふるさと納税の流れ

2-1.支払方法ごとの期限

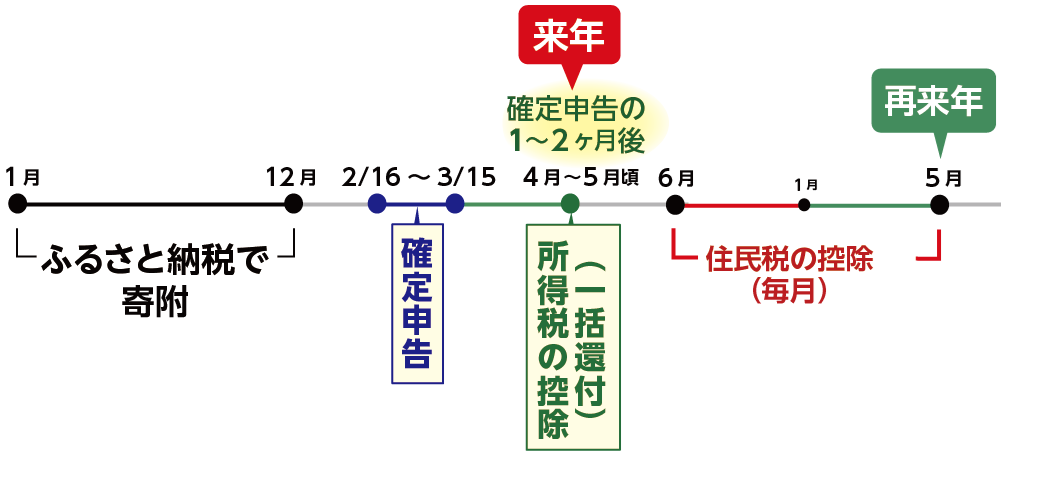

たとえば、2022年にふるさと納税を行う場合は2022年1月1日から12月31日の所得額をもとにして控除上限額を算出します。その年の12月31日までにふるさと納税を行った場合、2022年の所得税の還付と2023年の住民税の控除を受けることができます。注意点としては、12月31日までに申込みだけでなく入金が完了していなくてはなりません。(入金が翌年になった場合は2023年分のふるさと納税として扱われます。)

図3:ふるさと納税の寄附と税額控除の時期

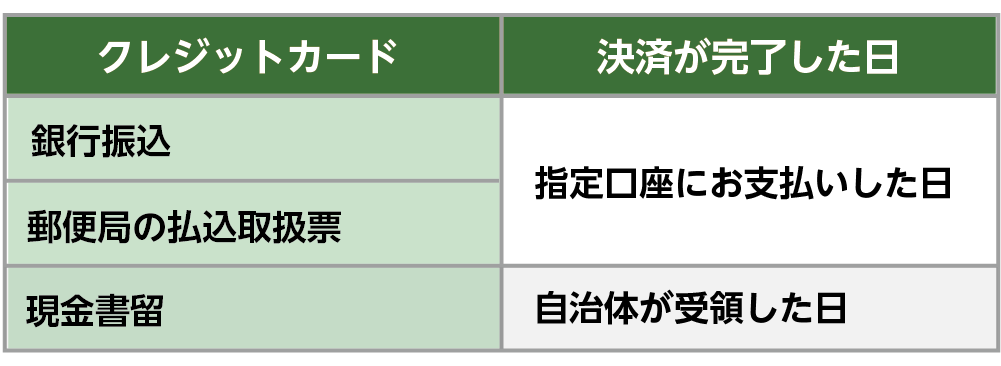

支払方法ごとの期限は次のようになります。クレジットカードの場合はカード決済した時点で入金扱いになるため、12月31日の23時59分まで可能な自治体もあります。そのほかの支払方法については入金が確認された日となりますので、余裕をもって申込みしましょう。

表2:支払方法ごとの期限

2-2.ふるさと納税の控除枠は翌年に持ち越せない

たとえば年収600万円の会社員で奥さまが専業主婦、高校生のお子さんがひとりの場合、ふるさと納税の控除上限額は6万円です(表1参照)。本年中にふるさと納税の申込みを4万円分した場合、残りの2万円は翌年に持ち越すことができません。控除枠を利用する期限は12月31日になりますので、期限までに上限金額を利用する方がお得になります。

一方、控除上限額を超えてふるさと納税をした場合、超えた部分に関しては原則として全額自己負担となりますので注意しましょう。

3.ふるさと納税の寄附金控除の申請期限

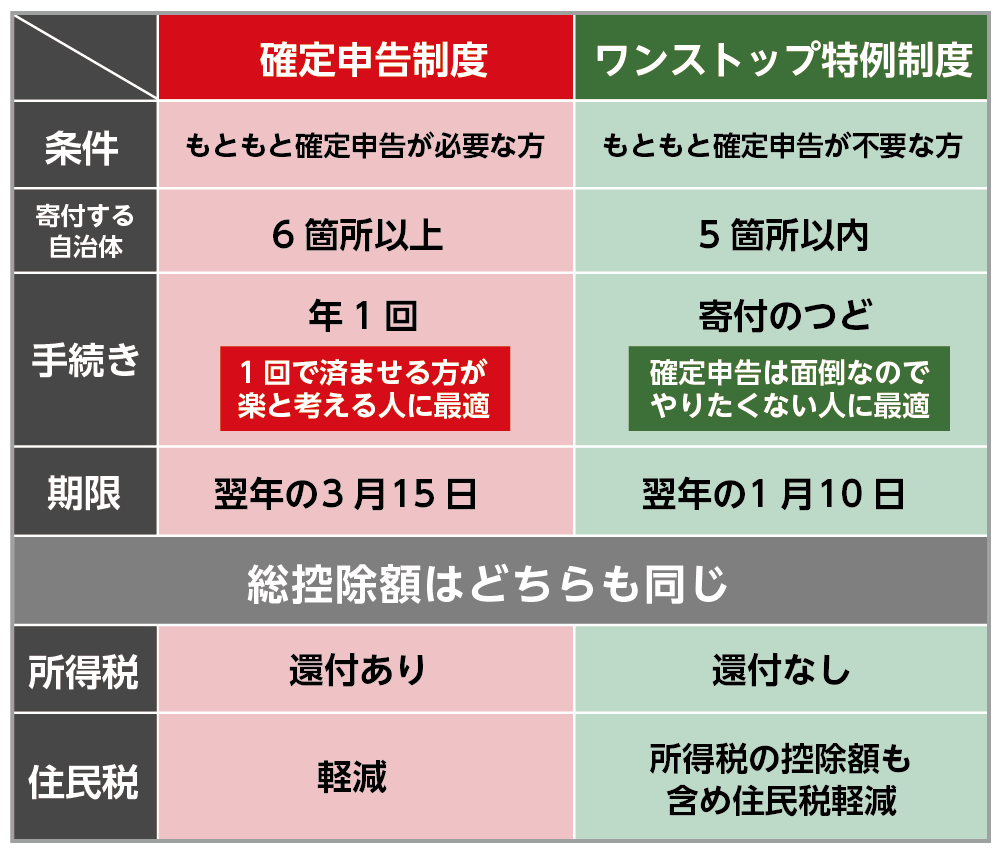

ふるさと納税の寄付金控除を受けるためには、確定申告あるいはワンストップ特例制度の申請が必要です。会社員の方がおこなう年末調整でふるさと納税の控除はできません。そのため、お勤め先にふるさと納税の証明書を提出する必要はありません。

ワンストップ特例制度は、確定申告を行わなくても簡単にふるさと納税の寄附金控除が受けられる仕組みです。ふるさと納税をした自治体に申請書を提出することで、翌年の住民税の控除を受けることができます(3-1参照)。

表3:ふるさと納税の寄付金控除を受けるためには申請が必要

※ふるさと納税の確定申告・ワンストップ特例制度について詳しくは、こちらを参考にしてください。(当サイト内)

3-1.ワンストップ特例制度の期限は翌年1月10日

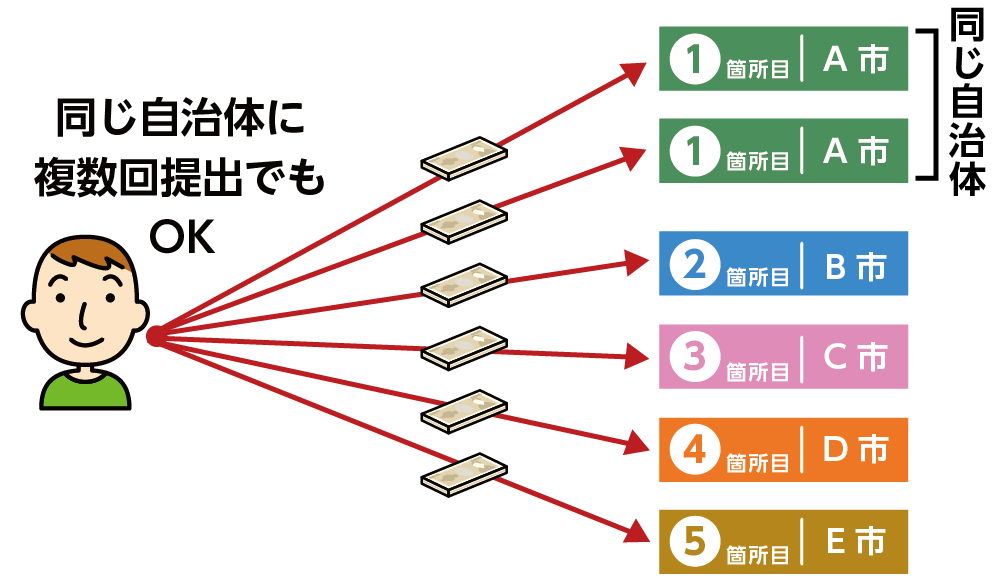

ワンストップ特例制度は、ふるさと納税以外の確定申告が不要な会社員などの給与所得者で、寄付先が5自治体以内の方が対象になります。住宅ローンを組んだ初年度や医療費控除の適用を受ける方は確定申告が必要になりますので、ワンストップ特例制度をご利用いただけません。

ワンストップ特例制度の申請期限はふるさと納税の翌年1月10日です。「寄附金税額控除に係る申告特例申請書」に必要事項を記入し、「マイナンバーが確認できる書類」と「本人確認書類」を添付して申請期限(必着)までに送付します。ワンストップ特例制度の期限を過ぎてしまった場合は確定申告をすることで税額控除を受けることができます。

図4:寄付先が5自治体以内の給与所得者はワンストップ特例制度を利用できる

3-2.確定申告の期限は翌年3月15日

自営業者や個人事業主の方、寄付先が6自治体以上の給与所得者などワンストップ特例制度の要件を満たさない方は、確定申告をします。

確定申告の期限は、ふるさと納税の翌年3月15日です。国税庁のホームページの「確定申告書等作成コーナー」から作成をすると便利です。

国税庁確定申告書作成コーナー⇒https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl

ふるさと納税の確定申告の期限を過ぎてしまった場合には、5年以内であれば還付申告ができます。

【確定申告が必要な方】

(1)自営業者や個人事業主(フリーランス)の方

(2)医療費控除を申請する方

(3)住宅ローン控除をうける方(初年度のみ)

(4)副業による所得が20万円を超えるサラリーマンの方

(5)年収2,000万円を超えるサラリーマンの方

(6)2ヶ所以上から給与をもらっている方

(7)事業所得や不動産所得がある方

(8)寄付先が6自治体以上の方

確定申告の必要書類は4点です。

①寄附金受領証明書

②源泉徴収票

③還付金受取口座番号

④マイナンバーカード(通知カード+本人確認書類)

※令和3年分の確定申告から、特定事業者が発行する年間寄付額を記載した「寄付金控除に関する証明書」を1枚添付すれば、ふるさと納税を行うごとに受け取っていた寄付金受領証明書の添付が不要になりました。

4.まとめ

ふるさと納税の今年の控除上限枠が利用できる期限は、今年の12月31日までに申込と入金が必要です。12月31日までに入金が完了したふるさと納税について、その年の所得税の還付と翌年の住民税の控除を受けることができます。

寄付金控除を適用するためには、ワンストップ特例制度の申請あるいは確定申告が必要です。

ワンストップ特例制度の申請書の提出期限は、翌年1月10日必着となります。また、確定申告の申請期限は翌年3月15日です。

ぜひ、この記事を参考にしてお得なふるさと納税をしてください。