【自営業の方必見!】ふるさと納税で損をしないための上限額の計算方法

- 所得税

「自営業だけど、ふるさと納税できるのかな…。」

「ふるさと納税できる上限額を知りたい。」

ふるさと納税は応援したい自治体を自由に選んで寄付ができる制度です。

給与所得者だけでなく自営業の方も利用することができます。

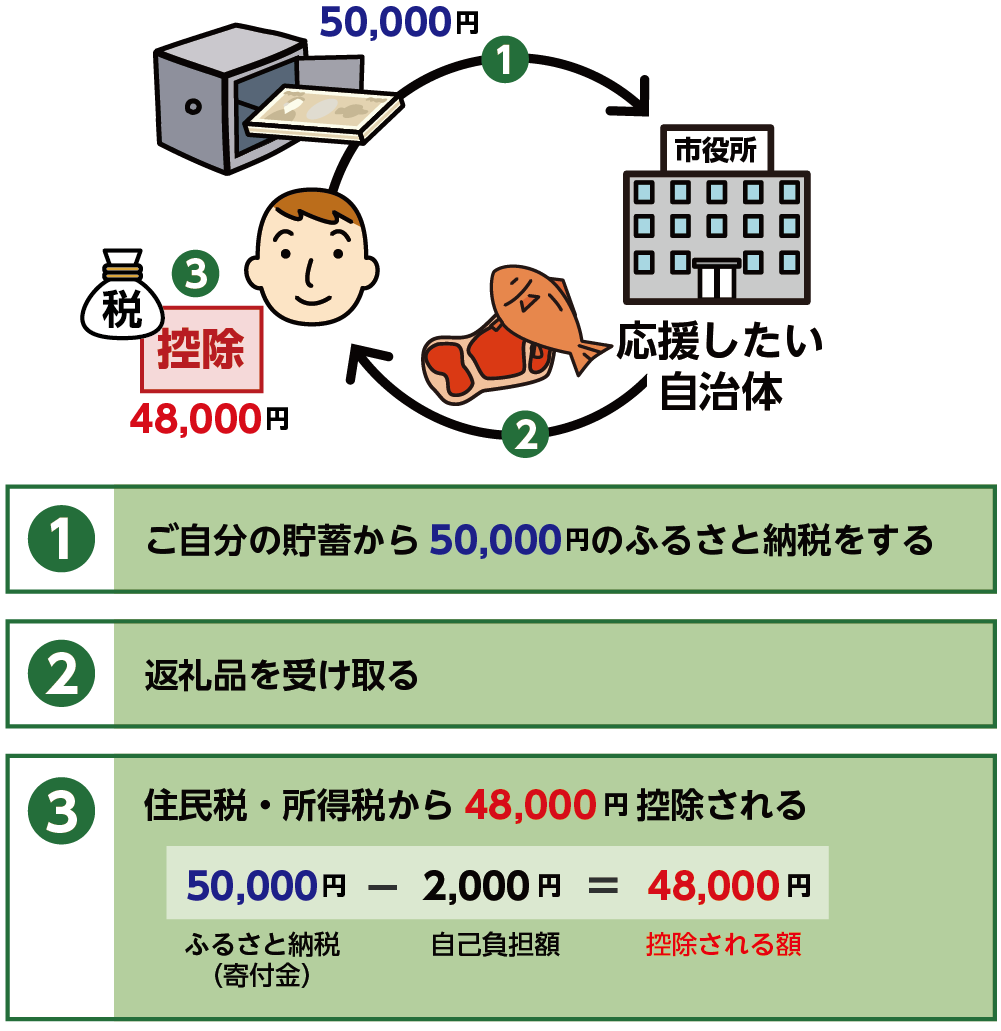

ふるさと納税をすると、寄付金額のうち2,000円を超える部分について、所得税と住民税から原則として全額が控除されます。自治体から返礼品を受け取ることができるのも魅力です。

ふるさと納税をお得におこないたいとお考えの方は、納税額に控除金額の上限があることに注意しましょう。上限額を正確に把握することにより、どなたでも安心して手軽におこなっていただくことができます。本記事では、自営業の方がふるさと納税するときの納税上限額の計算方法、メリット・デメリットについて、詳しくご説明いたします。

図1:ふるさと納税のしくみ(控除上限額5万円以下の場合)

目次

1.自営業の方の控除限度額は住民税の2割が目安

ふるさと納税すると、住民税と所得税の寄付金控除の対象となりますが、控除額には上限が設けられており、上限額を超えた金額は自己負担となります。

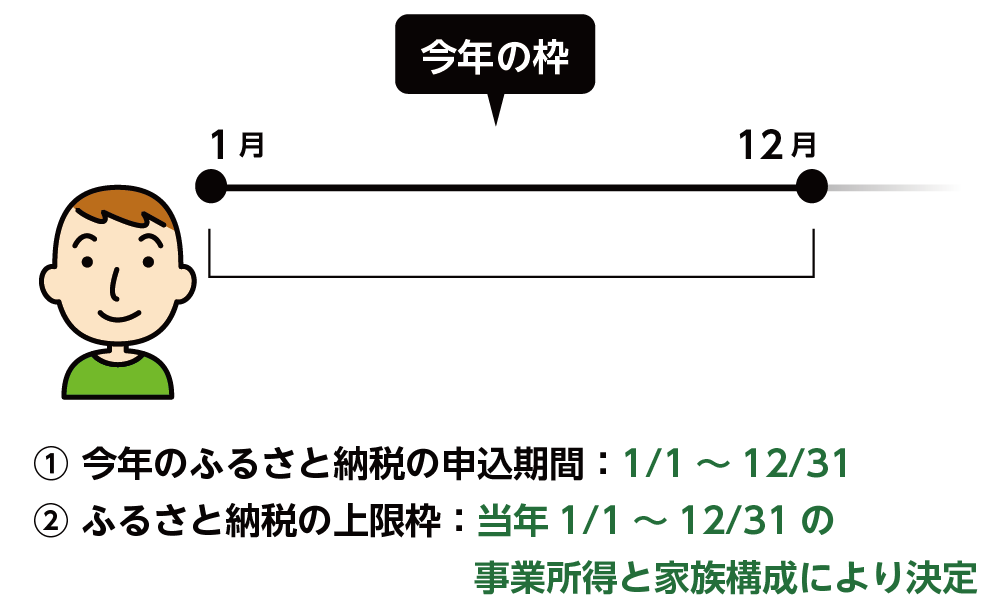

自営業の方のふるさと納税における上限額の計算方法は、給与所得者と異なります。上限額(控除限度額)は、当年1月~12月の事業所得により決まります。そのため、年間の所得をしっかり予測して上限額を判断することがいちばんのポイントです。

ふるさと納税をおトクにおこないたいとお考えの方は、特に上限枠内で寄付するということが重要になります。

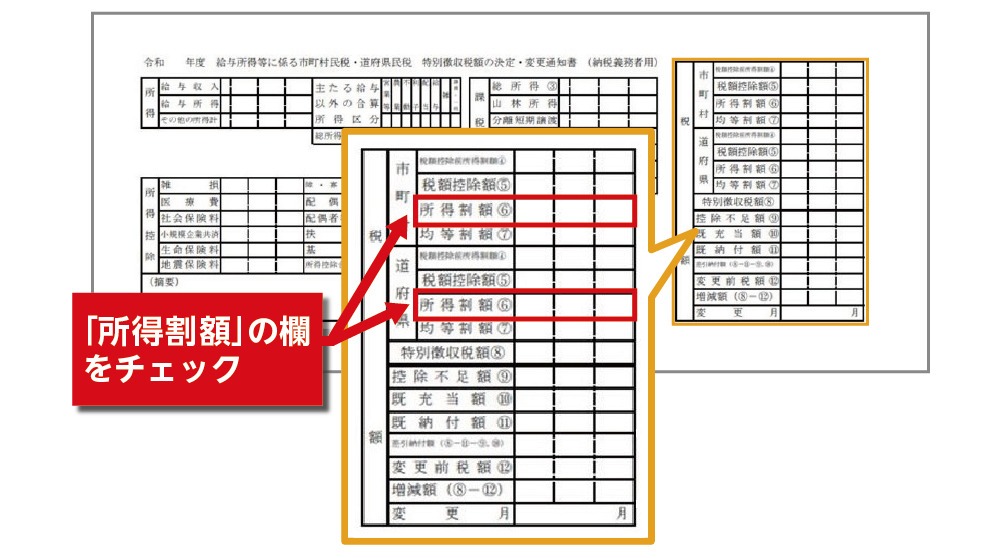

自営業の方のふるさと納税の上限額は、前年の所得を参考にして計算する場合、住民税所得割額の2割程度です。住民税所得割額は毎年5月~6月頃にお住いの自治体から送られてくる「住民税決定通知書」で確認できます。今年の収入に大きな変動がなければ、その金額から上限額を設定して構いません。算出した上限額から20%くらい低く見積もっておくと安心でしょう。

図1:ふるさと納税の上限枠は年間の事業所得を予測して算出する

図2:住民税決定通知書の所得割額をチェック

2.自営業の方のふるさと納税上限額の計算方法

より正確な納税上限額は、次の必要書類を用意し3ステップで求めることができます。

【必要書類】

① 前年の確定申告書控え

② 今年の住民税課税決定通知書

2-1.納税上限額の計算3ステップ

必要書類のうち、計算で必要になるのは、以下のものです。

・所得税の確定申告書に記載された「課税所得金額」

・住民課税決定通知書に記載された「都道府県税の税額控除前所得割額」と「市民税の税額控除前所得割額」

ステップ①:住民所得割額を算出する

「都道府県税の税額控除前所得割額」+「市民税の税額控除前所得割額」=住民所得割額

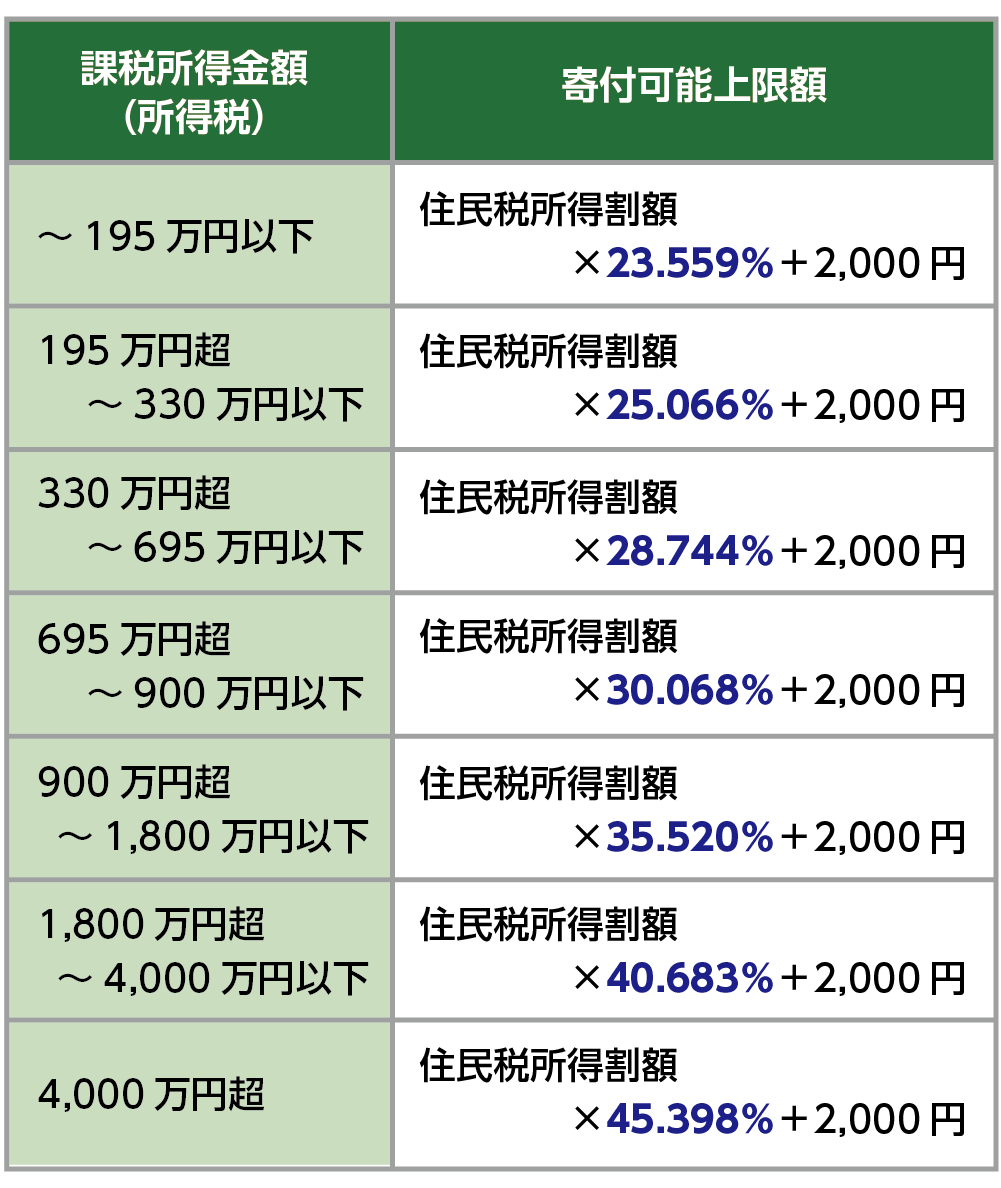

ステップ②:表1の「ふるさと納税の寄付可能上限額算出の表」にて「課税所得金額」から課税所得に応じた変数を確認する

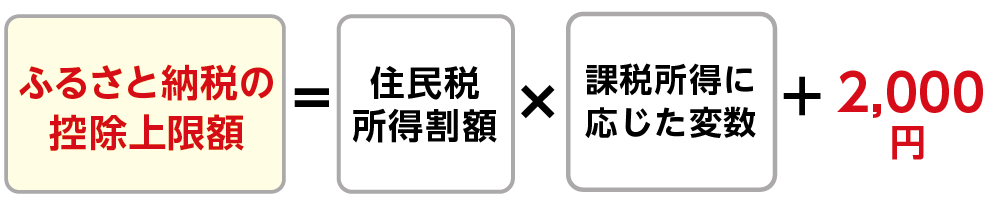

ステップ➂:図3の「上限額の計算式」に当てはめて計算する

図3:ふるさと納税の上限額の計算式

表1:ふるさと納税の寄付可能上限額算出の表

【事例】

課税所得金額が600万円、住民税所得割額の合計が28万円の場合

寄付可能上限額=(28万円×28.744%)+2,000円=82,483円

2-2.シュミレーションシステムを利用する場合の注意点

ふるさと納税のウェブサイトでは、控除上限額を計算できるシミュレーションが用意されていることもあります。

しかし、自営業の方と給与所得者では所得金額の計算方法が異なるため、給与所得者用のシミュレーションを使用する場合には入力する金額を下記のように修正する必要があります。

給与所得控除後の金額欄に、事業所得(総収入金額-必要経費)からさらに青色申告控除(最大65万円)を差し引いた金額を入力します。

「事業所得」=「総収入額」-「必要経費(仕入れ・人件費など)」

3.自営業の方がふるさと納税をするメリット

ふるさと納税をするすべての方のメリットとして2,000円の自己負担額で各地の特産品を受け取れることや、寄付の用途が選べる(税金の使い道を決められる)こと、ご自身のふるさとや応援したい自治体の力になれることが挙げられます。

更に自営業の方特有のメリットは2つあります。

3-1.納税上限額が給与所得者より大きくなりおトク

税金は、所得金額(総収入額―所得控除額)に一定の税率を掛けて算出しますが、自営業者には給与所得者のような給与所得控除がありませんので、一般的には自営業の方のほうが給与所得者よりもふるさと納税の上限額が大きくなるケースが多いです。

所得金額が大きくなるとふるさと納税の上限額も多くなりますよね。同じ収入でも自営業の方のほうがふるさと納税をするとおトク!という事になります。

3-2.毎年の確定申告書に控除分を追加で記入するだけで済む

自営業の方はもともと確定申告をおこなっており、確定申告をすることにハードルを感じる方は少ないのではないかと思います。

毎年おこなっている確定申告書の寄付金控除の欄に、ふるさと納税分の控除額を追加で記入するだけで済むので、ふるさと納税をより始めやすいと言えるでしょう。

4.自営業の方がふるさと納税するデメリット

自営業の方がふるさと納税をするときに注意すべきデメリットについても確認しましょう。

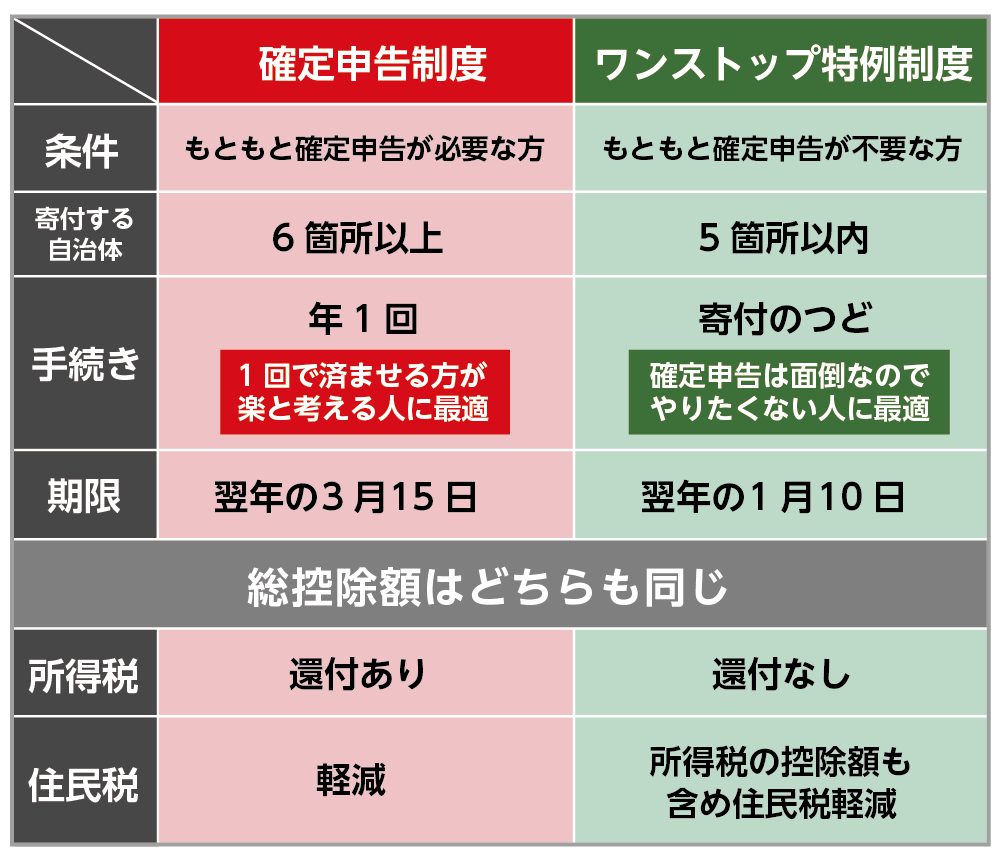

4-1.ふるさと納税のワンストップ特例が使えない

ふるさと納税のワンストップ特例制度とは、確定申告の不要な給与所得者等がふるさと納税する場合、確定申告をおこなわなくてもふるさと納税の寄付金控除を受けられる仕組みです。

自営業の方はもともと確定申告が必要なため、ワンストップ特例制度を使えません。

表2:自営業の方はワンストップ特例が使えない

※ふるさと納税の確定申告・ワンストップ特例について詳しくは、こちらを参考にしてください。(当サイト内)

4-2.所得に変動があると上限額が把握しにくい

ふるさと納税は今年1年の所得で上限額が決まりますが、自営業の方は収入が大きく変動しやすいため上限額を把握するのが特に難しくなります。

ご心配な方は年間所得の目途がつく11月~12月にふるさと納税をするとよいでしょう。

5.ふるさと納税のやりかた

上限額の確認やメリットデメリットがわかったら、ふるさと納税をやってみましょう。

インターネットですぐに申込ができます。

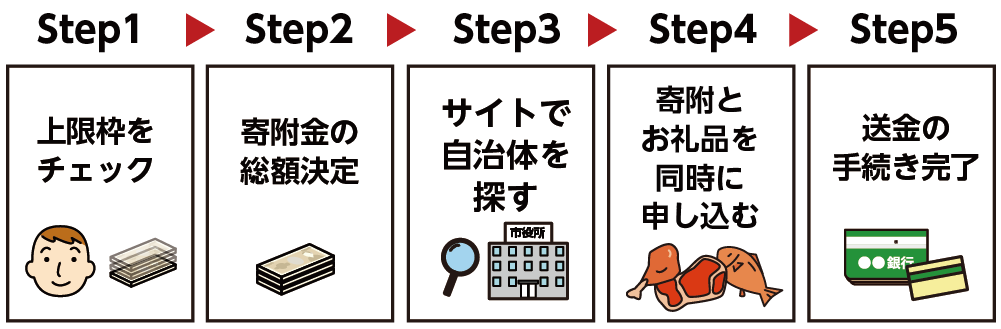

5-1.ふるさと納税のやりかた5ステップ

上限額のチェック後、ふるさと納税のやり方は次の5ステップでやることができます。

図4:ふるさと納税のやりかた5ステップ

5-2.ふるさと納税を行った翌年3/15までに確定申告をする

確定申告は、ふるさと納税をした翌年2/16~3/15までに税務署へ提出が必要です。国税庁ホームページの「確定申告書作成コーナー」から作成をすすめる際には、寄付金控除の項目にふるさと納税について追加します。

寄付をした自治体から送付された「寄付金受領証明書」をお手元に準備しましょう。寄付年月日、寄付先の所在地、寄付額といった基本情報が記載されています。

6.まとめ

ふるさと納税はもともと納めるべき税金を寄付という形でおこなうので、寄付金控除の上限枠におさめれば損をすることはありません。

自営業の方は、所得が前年と大きく変動する可能性がありますので、特に上限額を正しく計算し把握することが大切になります。会社員などの給与所得者と計算方法が異なるので、シミュレーションを利用するときは注意が必要です。

自営業の方はふるさと納税のワンストップ特例制度を利用することができませんが、もともと確定申告が必要で慣れている方も多いので、それほど負担を感じることはないのではと思います。

確定申告を税理士に依頼している方は、納税の上限額等不安な点を相談されてもよいでしょう。

上限額が把握できたら、さっそく返礼品を選びましょう!応援したい自治体や、寄付金の使い道をご自身で選ぶことができ、税金の控除まで受けられるお得なふるさと納税をぜひ初めてみてはいかがでしょうか。