家をもらうと贈与税がかかる?非課税の条件と贈与税以外の税について

- 贈与税

「子供たちも大きくなってきたので、そろそろ自分たちの部屋を用意してあげたいな。祖母の家を譲り受けて家を建て直そうか・・・」

「まもなく生まれる子供ために、実家の両親からマンション購入資金を援助したいという申出があった。思い切って購入しようかな・・・」

このように親から子へ、祖父母から孫へといった形で家を受け継いだり、購入資金の援助を受ける方は非常に多いと思います。また、相続税対策として、不動産の生前贈与を検討するケースも多いのではないでしょうか。

家やお金をもらったときに、ふと心配になるのが「これって贈与税かかるよね?」ということだと思います。不動産や現金を含め、財産を無償で譲り渡すことを「贈与」といい、贈与してもらった人にかかるのが「贈与税」です。極力支払わなくて済むようにしたい贈与税ですが、非課税枠の条件はどうなっているのでしょうか?

本記事では、家や住宅購入資金の援助を受けたときにかかる「贈与税」や、「非課税となる範囲」のポイントを解説いたします。また、贈与税以外にも知っておきたい税金のこともご説明いたします。令和6年度税制改正の内容をふまえておりますので、是非参考になさってください。

目次

1.もらった家に贈与税がかかる条件と税額の計算方法

贈与税とは、1人の方が1年間にもらう財産の総額が110万円を超えた場合に、財産をもらった方が納めるべき税金です。

そして、贈与税を計算する上で把握しなければならないものが、財産の評価額(価値)です。購入資金に充てるための現金をもらった場合には、もらった(贈与された)金額がそのまま評価額となります。家(不動産)を譲り受けた場合は、土地と建物に分けて、それぞれ評価額を把握する必要があります。

土地の評価額は、国税庁のホームページに掲載されている「路線価図・評価倍率表」にて、確認することができる路線価(もしくは倍率)と所有面積から大よその評価額を算出することができます。路線価などより算出される評価額は、時価(売買価格)の80%相当の額といわれています。

建物(家屋)の評価額は、毎年、不動産の所有者宛に送られてくる固定資産税納税通知書に同封される「課税明細書」に記載される家屋の価格などで確認することができます。

<もらった家に贈与税がかかる条件>

・1年間に譲り受ける不動産の評価額が110万円を超えている

・本来の価格(時価の相場)より著しく低価格で財産を譲り受けた

・対価の支払いをせずに不動産登記の名義変更をした

<贈与税の計算方法(概算)>

税率は、親子間(未成年)、兄弟間、夫婦間の贈与で適用される「一般贈与財産の税率」と、祖父母や父母から18歳以上(令和4年4月1日以降の贈与、以前は20歳以上)の子や孫への贈与に適用する「特例贈与財産の税率」とは、控除額含め、各々異なりますので、以下の速算表でご確認ください。

贈与財産(評価額)の合計-110万円(基礎控除)=課税価格(贈与税がかかる財産の額)

贈与税額=課税価格×税率-控除額

<事例①>

住宅購入資金2,000万円を、親から子(18歳以上)へ贈与した場合 ※特例の適用はしない

2,000万円-110万円=1,890万円

1.890万円×45%(特例税率)-265万円(控除額)=585.5万円(贈与税)

表1:贈与税の速算表

| 一般贈与財産(一般税率) | 特例贈与財産(特例税率) | |||||

| 基礎控除後の課税価格 | 税率 | 控除額 | 基礎控除後の課税価格 | 税率 | 控除額 | |

| 200万円以下 | 10% | - | 200万円以下 | 10% | - | |

| 300万円以下 | 15% | 10万円 | 400万円以下 | 15% | 10万円 | |

| 400万円以下 | 20% | 25万円 | 600万円以下 | 20% | 30万円 | |

| 600万円以下 | 30% | 65万円 | 1,000万円以下 | 30% | 90万円 | |

| 1,000万円以下 | 40% | 125万円 | 1,500万円以下 | 40% | 190万円 | |

| 1,500万円以下 | 45% | 175万円 | 3,000万円以下 | 45% | 265万円 | |

| 3,000万円以下 | 50% | 250万円 | 4,500万円以下 | 50% | 415万円 | |

| 3,000万円超 | 55% | 400万円 | 4,000万円超 | 55% | 640万円 | |

2. 住宅購入資金の贈与には非課税となる特例がある

一軒家やマンションなど、不動産そのものの贈与を受けるのではなく、不動産を購入する資金(現金)の贈与を受けるケースは、一般的によくあることだと思います。

父母及び祖父母である直系尊属の方から、購入する資金の贈与を受けた場合、適用条件に合えば「住宅取得等資金に係る贈与税の非課税措置」という特例を利用することができます。贈与された金額に対し、一定の限度額までは贈与税が非課税となるので、購入資金の援助が受けやすくなります。

2-1「住宅取得等資金の贈与税の非課税の特例」とは

「住宅取得等資金の贈与税の非課税の特例」とは、令和8年12月31日までに、住宅取得のために直系尊属の方から贈与を受けて、新築(取得)、もしくは増改築などをした場合に、以下に示す適用条件を満たせば、一定額まで贈与税が非課税となる制度です。贈与を受けた翌年の2月1日から3月15日の間に、贈与税の申告書に「非課税の特例」を適用する旨を記載し、戸籍謄本、登記事項証明書、契約書の写しなどの必要書類と共に、住所地を管轄する税務署に提出します。贈与税の基礎控除額である110万円の控除も同時に適用することができます。

※令和6年度の税制改正により、適用期間が令和5年12月31日から「令和8年12月31日まで」に延長されました。

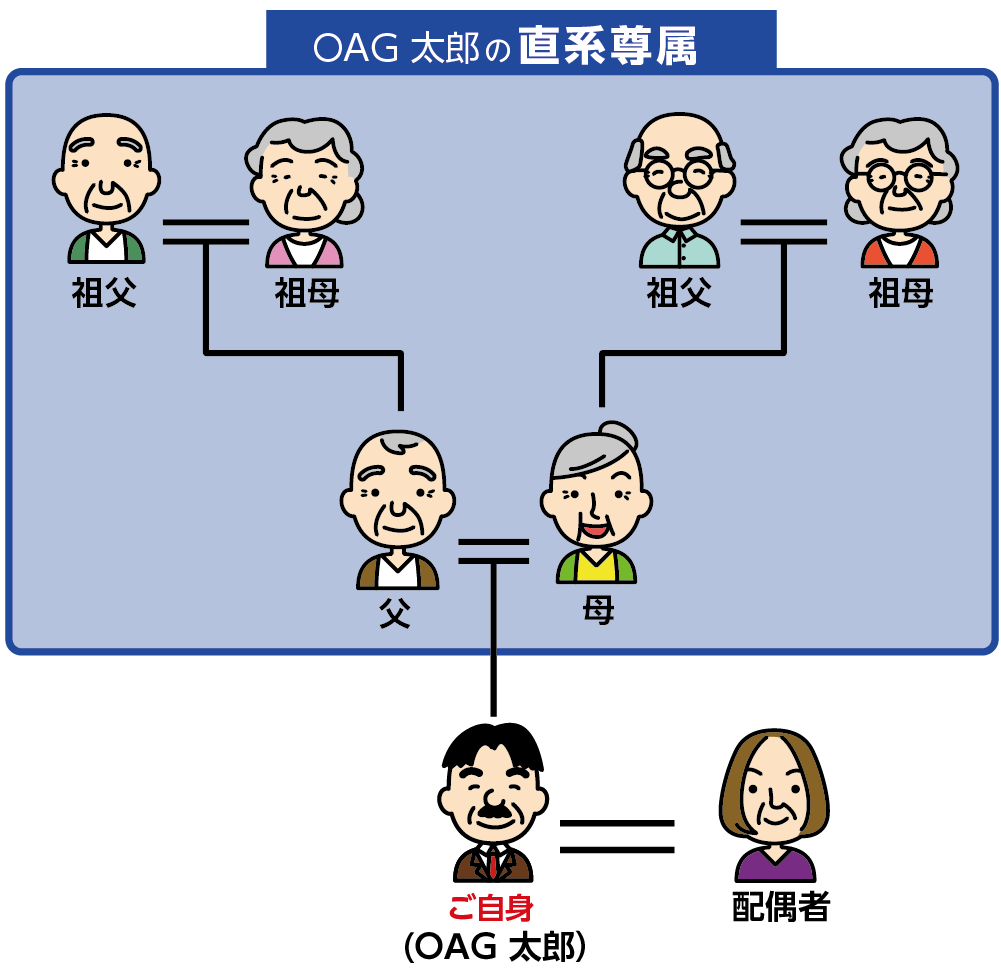

図1:養子縁組をすれば、配偶者の父母、祖父母からの贈与でも可能

<住宅取得等資金の贈与税の非課税の特例「適用条件」>

・父母、祖父母などの直系尊属からの贈与である(配偶者の父母、祖父母の場合は「養子縁組」が必要)

・贈与を受けた年の翌年3月15日までに贈与された資金を住宅取得資金に充て、同年12月31日までに居住する

・贈与を受けた方がその年の1月1日の時点で18歳以上である(令和4年4月1日以降の適用)

・贈与を受けた方のその年の合計所得額が2,000万円以下である

・贈与を受けた年の翌年2月1日から3月15日までに贈与税の申告をする

<適用できる住宅(省エネ住宅)の条件>

・断熱など性能等級5以上、かつ一次エネルギー消費量等級6級以上である

(※令和5年末までに建築確認を受けた住宅または令和6年6月30日までに建築された住宅は、断熱等性能等級 4 以上または一次エネルギー消費量等級 4 以上)

・耐震等級(構造躯体の倒壊等防止)2以上または免振建築物である

・高齢者等配慮対策等級(専用部分)3以上である

・家屋の床面積が40㎡以上240㎡以下で、床面積の半分以上が贈与を受けた方の居住に利用される

表2:非課税限度額

| 非課税限度額 | |

| 省エネ等住宅 | 1,000万円 |

| 上記以外の住宅 | 500万円 |

<事例②>

両親から子(18歳以上)に住宅取得資金として総額2,000万円の贈与を行い、非課税限度額が1,000万円となる住宅を購入した場合

110万円(基礎控除額)+1,000万円(住宅取得等資金の贈与税の非課税額)=1,110万円(控除額の合計)

(2,000万円-1,110万円)×30%(特例税率)-90万円(控除額)=177万円(贈与税額)

2-2特例により贈与税が0円でも申告は必要

控除額が大きい「住宅取得等資金の贈与税の非課税の特例」ですが、適用することにより贈与税がかからない場合でも、必ず贈与税の申告が必要です。

「特例の適用により贈与税が0円になります」という申告を税務署にすることで、初めて特例が適用されますので十分注意しましょう。

3. 贈与税以外にもかかる税金と算出例

不動産の贈与を受けた場合は、贈与税以外にも別の税金がかかることに注意が必要です。それは、土地や建物などの不動産を取得した際に課税される不動産取得税と、不動産の登記手続きの際にかかる登録免許税です。どちらの税金も条件を満たせば税額を軽減できる措置が適用されます。

3-1不動産取得税の軽減措置と計算式

不動産取得税とは、売買や贈与で不動産を取得、もしくは新築、増築した際にかかる地方税です。建物と土地のそれぞれに課税されます。相続で取得した場合にはかかりません。

税率をかける価格は、固定資産税の課税明細書に記載されている「課税標準額」となります。税率の軽減措置については、令和6年3月31日までは、4%から3%に軽減されています。

<不動産取得税の計算式>

課税標準額×税率3%(令和6年3月31日まで)=不動産取得税

表3:不動産取得税の税率

| 不動産取得税の税率 | ||

| 財産 | 原則としての税率 | 特例の税率 |

| 土地 | 4% | 3% |

| 建物 | 4% | 住宅3%(住宅以外4%) |

3-2.登録免許税の軽減措置と計算式

登録免許税とは、不動産の所有権や抵当権を登記する際に、登記所で納付する国税です。軽減税率の措置は、令和9年3月31日までの期限付きで、適用には条件があります。登録免許税の軽減措置の適用には、不動産の所在地を管轄する役所で発行される証明書を登記申請書に添付し、登記の手続きをおこないます。登記は、新築する際、または取得後1年以内に手続きをしなければなりません。

<登録免許税の計算式>

課税標準額×税率=登録免許税

表4:登録免許税の税率

| 登録免許税の税率と期限 | |||

| 原則としての税率 | 軽減税率 | 有効期限 | |

| 住宅用家屋の所有権移転登記 | 2% | 0.3% | 令和9年3月31日 |

| 住宅用家屋の所有権保存登記 | 4% | 0.15% | 令和9年3月31日 |

<登録免許税率軽減の適用条件>

・贈与を受けた方が居住する住宅であること

・新築または取得後1年以内に登記されること

・床面積が50㎡以上であること

<中古物件の登録免許税率軽減の適用条件>

中古物件の場合は、上記の条件に加え、以下の条件も満たす必要があります。

・マンションなどの耐火建築物は25年以内、木造など耐火建築物以外は20年以内に建築されたもの

・25年以上の場合は、新耐震基準に適合していることの証明がされているもの

4.不動産や取得資金の贈与を受ける際の2つの注意点

不動産や、取得するための資金の贈与を受ける際に、税金を軽減できる様々な措置や特例制度があることをお分かりいただけましたでしょうか。これらの制度を上手に利用するためにも、あらかじめ注意しておくべきが2つの事項があります。

4-1相続時精算課税制度の適用には注意が必要

1年間に110万円以上の贈与を受けると贈与税が発生しますが、相続時精算課税制度を適用すると2,500万円までは贈与税がかかりません。ただし、贈与をした方が亡くなられてしまうと、この制度で受けた贈与額は、相続財産として加算する必要があります。また、この制度の適用には注意が必要であり、同じ方からの暦年贈与(毎年110万円まで非課税になる)との併用や、住宅や店舗の土地の評価額を80%減額することができる「小規模宅地等の特例」制度を相続の際に利用できなくなってしまいます。

※相続時精算課税制度について詳しくはこちらをご覧ください。(当サイト内)

※小規模宅地等の特例について詳しくはこちらをご覧ください。(当サイト内)

4-2.契約書の作成と不動産登記まで完了させる

親御さんからの不動産の贈与や、取得するための資金の贈与を受けると、ほかのご兄弟(姉妹)との間で思わぬトラブルに発展することが考えられます。それらを回避するために、親子間であっても、きちんと契約書を作成し、不動産登記まで済ませて所有権を証明できるように手続きをしておきましょう。不動産の贈与契約書には、金額の記載がなくても構いませんが、不動産の譲渡は、印紙税の対象となりますので「200円の収入印紙を添付」しておくとよいでしょう。

5.相続税対策の贈与は専門家へ相談する

相続税対策として、ご両親から不動産や、取得資金に充てる現金の贈与を受けることをお考えの場合には、状況に合わせて、非課税の特例や、その他の税金の軽減措置を適用できるかどうかの専門的な知識と正しい判断が必要となります。贈与税の申告手続きに不備があれば、適用が認められず、高額な贈与税を負担するリスクが生じます。贈与について、的確に手続きを進めていくためにも、あらかじめ税理士などの専門家にご相談されることをお勧めいたします。

6.まとめ

不動産た現金に限らず、一定の財産額の贈与を受けると贈与税がかかりますが、住宅取得資金にかかる贈与については、基礎控除額以外の非課税枠があります。住宅取得等資金の贈与税の非課税の特例は、適用条件を満たすことができれば、贈与税の基礎控除額110万円に加えて、一定額までが非課税となります。

不動産の贈与には、贈与税以外にも、不動産取得税と登録免許税などがかかります。これらの税にも軽減措置が設けられていますので、ご自身のケースに当てはめて、上手に利用しましょう。

また、相続税対策としてご両親から不動産や取得資金などの贈与を検討されている場合には、節税効果の高い特例が確実に適用できるよう、あらかじめ専門家に相談するなど、十分な確認をした上で贈与を実行されることをお勧めいたします。ご不明な点や、心配なことは、お気軽にOAG税理士法人へご相談ください。