遺産分割協議書を不動産のみで作成する書き方:一般的なひな形解説付

- 不動産

「法務局で相続した不動産の名義変更(相続登記)をするためには、遺産分割協議書が必要なことがわかったけれど、どのように書けばよいのだろうか・・・」とお困りではありませんか。

不動産の相続登記では、名義変更する不動産を特定して、新たに引き継ぐ方とその持分について、明確に記載した遺産分割協議書が必要となります。

遺産分割協議書の書き方には、法律で決められた様式などは特にありません。専門家に依頼して作成してもらうことが確実で安心できますが、記載するポイントをきちんと押さえていれば、ご自身で作成することも可能です。記載漏れなどがあると、法務局で登記できない可能性がありますので、不備がないように正しく作成する必要があります。

本記事では、法務局で却下されない「不動産のみの遺産分割協議書を書く方法」を5つのステップに分け、詳しく説明していきます。相続登記の手続きのためだけに、遺産分割協議書を作成しようとお考えの方は、ぜひ参考にしていただければと思います。

目次

1.登記に必要な遺産分割協議書は不動産のみの記載でよい

遺産分割協議書は、相続財産をどのように分けるのかについて、相続人全員が同意した内容を書面にまとめたものです。一般的には、相続財産である不動産、預貯金、株式などのすべてに関し、詳しく記載して作成しますが、「不動産のみ」に限定した遺産分割協議書を作成することもできます。

不動産の相続登記をおこなうためには、引き継がれる不動産を特定して、どなたが次の所有者であるのか、明確に記載した遺産分割協議書であれば、すべての相続財産を記載しておく必要は特にありません。不動産を数人で共有して引き継ぐ場合には、それぞれの持分まで正しく記載します。

もし、相続人が1人しかいない、または、法律で決められた法定相続分どおりに不動産を引き継ぐ場合は、そもそも遺産分割協議書を作成する必要はありません。

※不動産の相続登記について詳しくは、こちらを参考にしてください。(当サイト内)

※法定相続分について詳しくは、こちらを参考にしてください。(当サイト内)

2.不動産のみの記載をした遺産分割協議書のひな形

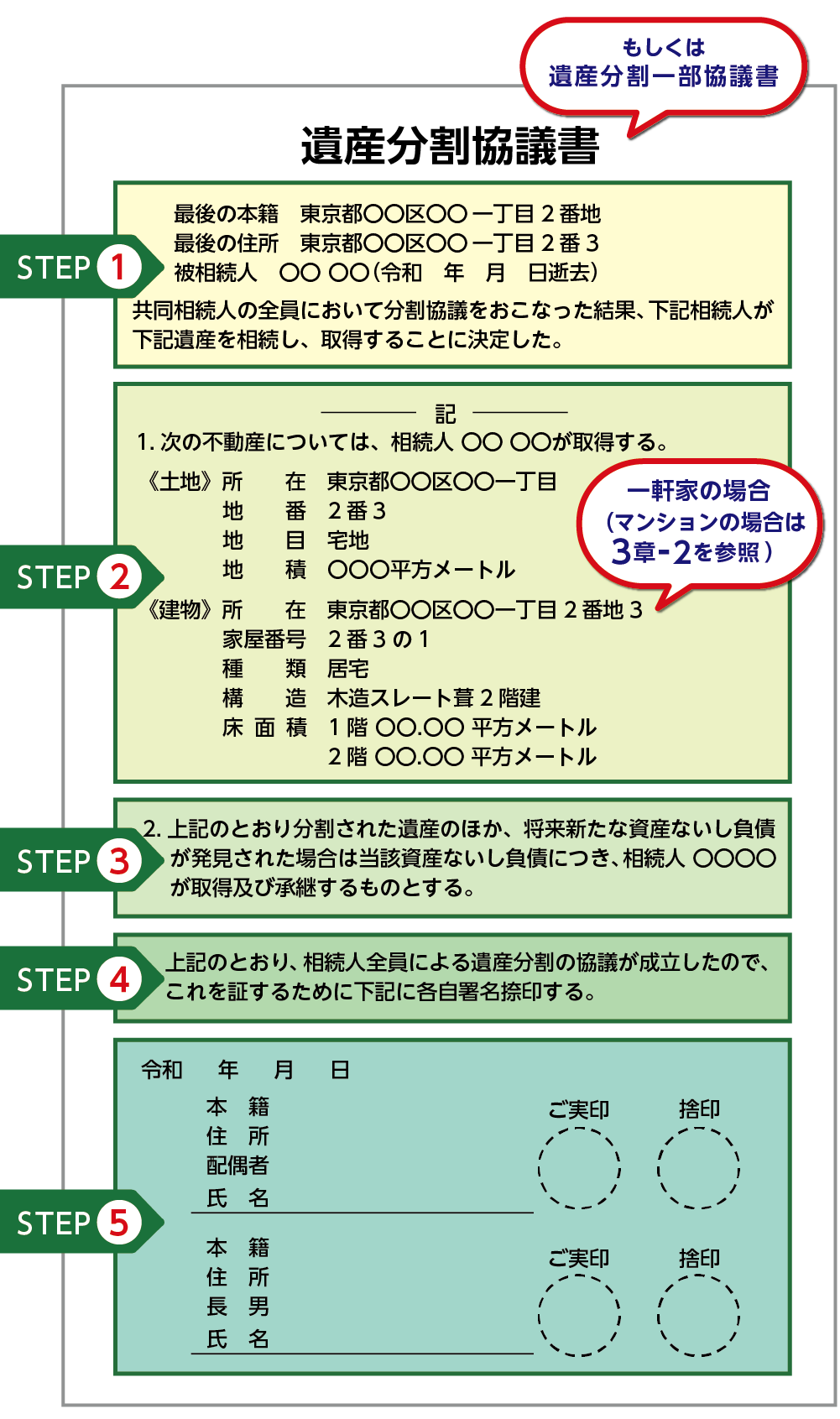

「不動産のみ」に限定した遺産分割協議書の全文イメージをひな形でご確認ください。

タイトルは、「遺産分割協議書」でよいでしょう。不動産以外にも相続財産があるという場合は、財産を限定した協議書であることが分かるように「遺産分割一部協議書」としてもよいでしょう。

具体的な書き方は、全文を5つに分けて、次の3章で順に説明していきます。

図1:不動産のみに限定した遺産分割協議書のひな形

※遺産分割協議書について詳しくは、こちらを参考にしてください。(当サイト内)

3.不動産のみの遺産分割協議書を5つのステップで解説

以下の5つのステップにそって、順に記載方法とポイントをご説明いたします。

ステップ①:<前文>亡くなられた方の情報を記載する

ステップ②:<財産について>対象の不動産と取得する人について記載する

ステップ③:<定型文>新たな財産が見つかった場合に関する記載をいれる

ステップ④:<末尾文>相続人全員で協議し決定した事項であると記載する

ステップ⑤:<同意の証明>相続人全員の署名と押印をする

3-1.ステップ①:<前文>亡くなられた方の情報を記載する

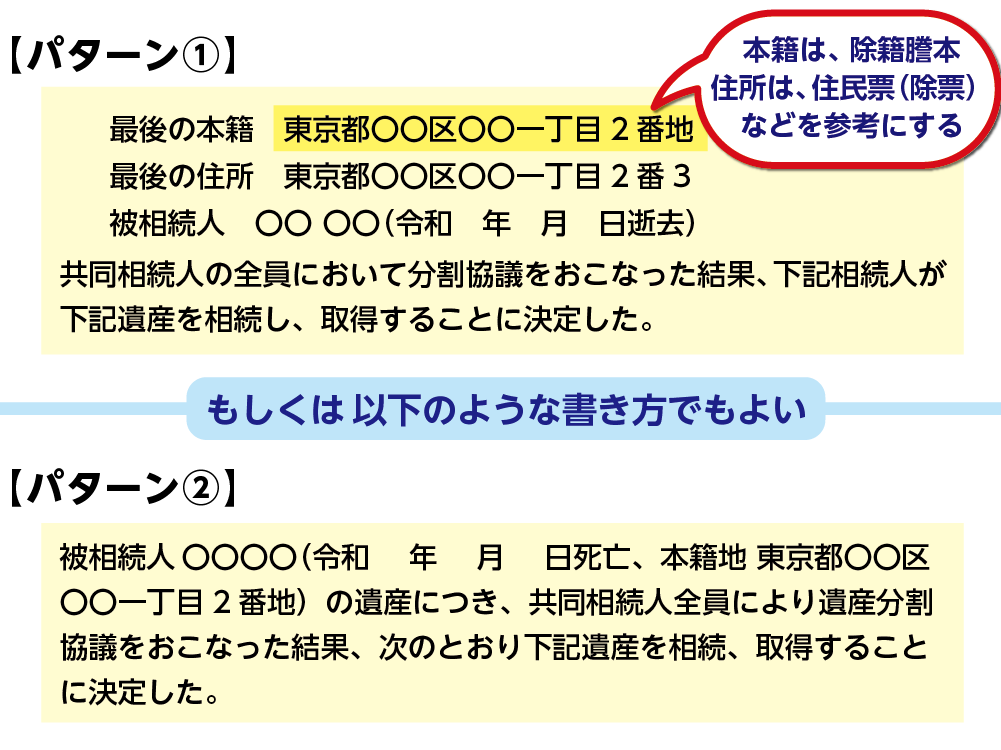

はじめに、相続が発生したこと、亡くなられた方の情報を明記し、遺産(相続財産)について相続人全員で遺産分割協議をおこなった事実を前文として記載します。

亡くなられた方の情報は、死亡の事実が分かる除籍謄本や、住民票(亡くなられた方の住民票は除票となる)などを事前に取得して、明記された内容と同じように記載します。

図2:前文の書き方事例

3-2.ステップ②:<財産について>対象の不動産と取得する人について記載する

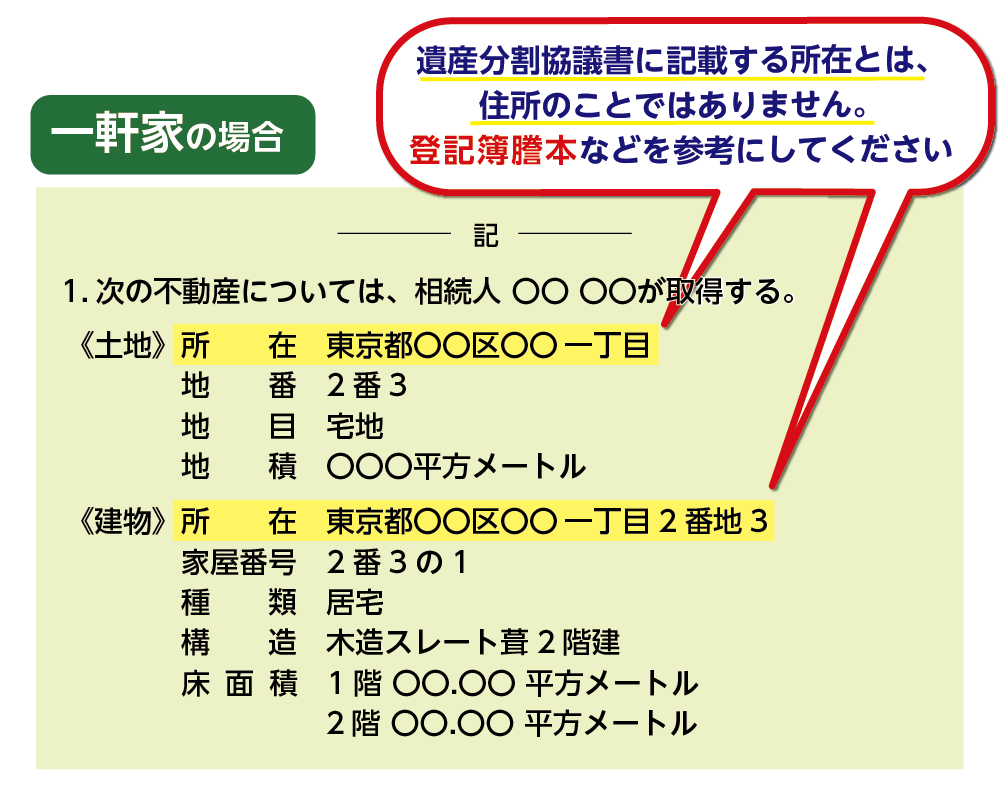

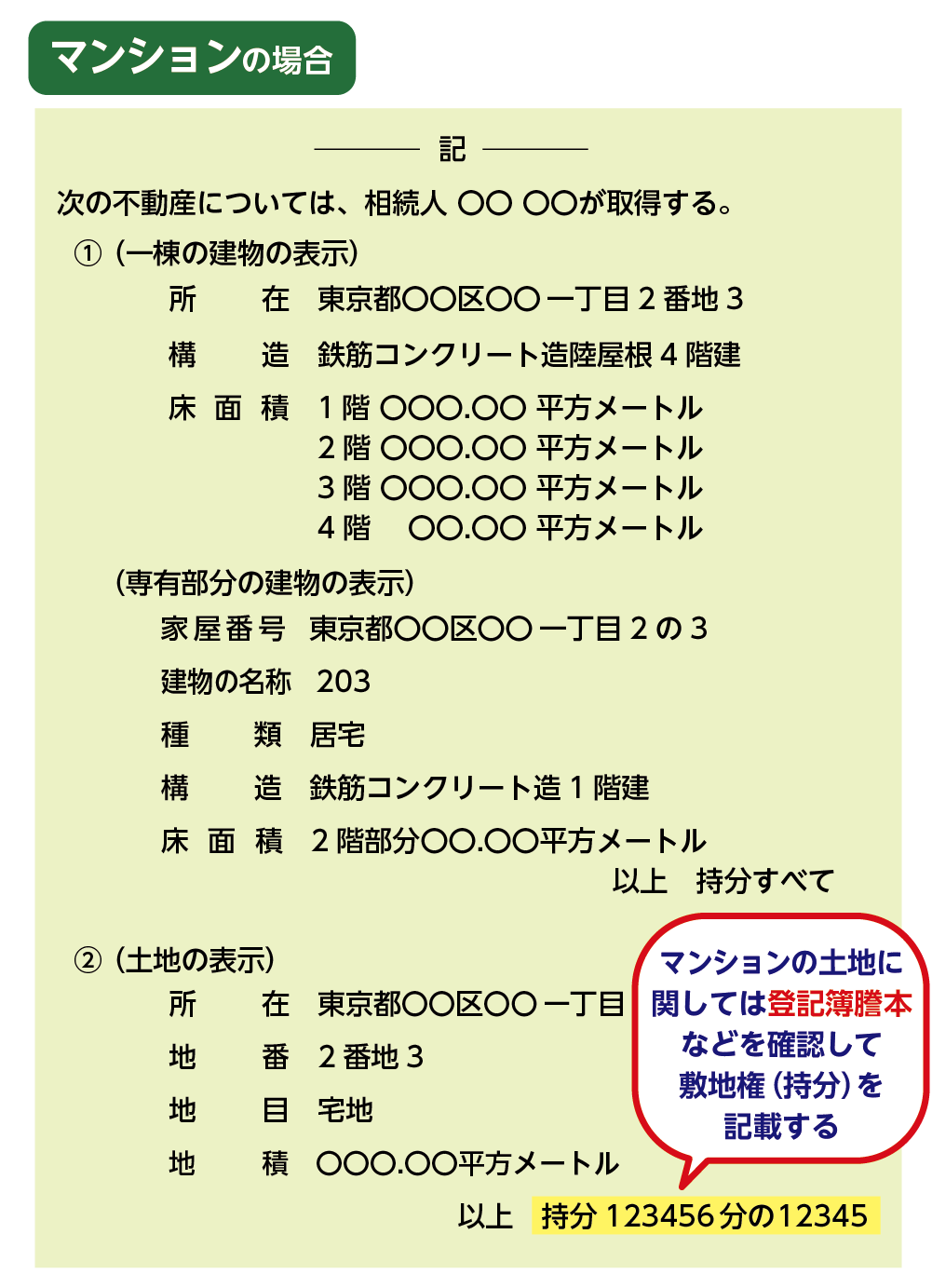

次は、財産について明記します。相続の対象となる不動産を正しく特定できるように、所在、地番、家屋番号(住所とは異なります)、広さなどを正しく記載します。相続する方が複数名いる場合は、連名で記載し、それぞれの持ち分まで正しく記載します。

一軒家とマンションでは、記載内容が異なりますので、図3を参考にしてください。

不動産の情報を正しく記載するためには、事前に登記簿謄本(登記事項証明書)をご用意ください。お手元にない場合は、該当地を管轄している法務局で取得することができます。亡くなられた方の持分があるものは正しく明記します。詳しくは4章をご確認ください。

図3:取得する財産(一軒家)に関する書き方

図4:取得する財産(マンション)に関する書き方

3-3.ステップ③:<定型文>新たな財産が見つかった場合に関する記載をいれる

この部分は、定型文として必ず記載してください。分割協議のときには把握できていなかったものがあり、のちに見つかった場合はどうするか、について対処策を記載しておくと、再度、分割協議からやり直さなければならないリスクを回避することができます。もちろん、新たに見つかったものについては、分割協議をおこなうとする記述でも構いません。

【パターン①:あらかじめ取得者を決めておく】

※万が一の記載漏れ不動産などがあった場合に有効

上記のとおり分割された遺産のほか、将来新たな資産ないし負債が発見された場合

は当該資産ないし負債につき、相続人 ○○○○ が取得及び承継するものとする。

【パターン②:再度協議する】

上記のとおり分割された遺産のほか、将来新たな資産ないし負債が発見された場合

は当該資産ないし負債については、再度相続人全員で協議するものとする。

3-4.ステップ④:<末尾文>相続人全員で協議し決定した事項であると記載する

分割協議に相続人全員が参加し、同意して、遺産分割協議書が作成されたという事実を証する記載をします。

図5:相続人全員で協議し遺産分割協議が成立したことを記載

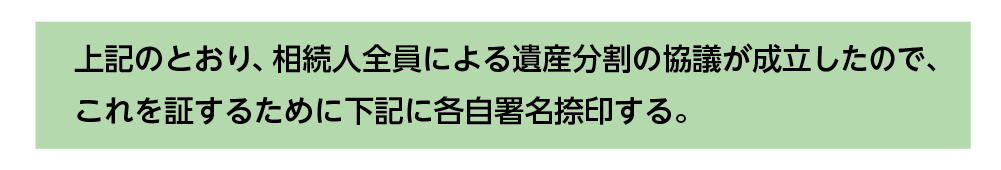

3-5.ステップ⑤:<同意の証明>相続人全員の署名と押印をする

最後に、相続人全員の署名を自署で記し、実印で押印します。実印とは市区町村役場に届け出た印鑑のことをいいます。遺産分割協議書など相続における重要な書類には、実印を押さなければなりません。本人の意思により押印した実印であることを証明するために、必ず印鑑証明書を取得して添付します。(相続登記に添付する印鑑証明書は、取得後の有効期限の指定はありません。)

・日付は遺産分割協議が成立した日

・相続人の現在の住所(住民票に記載されているとおり)

・相続人の本籍は書かなくてもよい

・相続人の署名(必ず自署する)

・亡くなられた方との関係性がわかるように続柄を明記

・実印にて押印(相続発生日以後に取得した印鑑証明書を添付)

・捨印を押しておくと、簡単な書き損じの訂正に便利

図6:日付・住所・署名・実印の押印する箇所

※印鑑証明書について詳しくは、こちらを参考にしてください。(当サイト内)

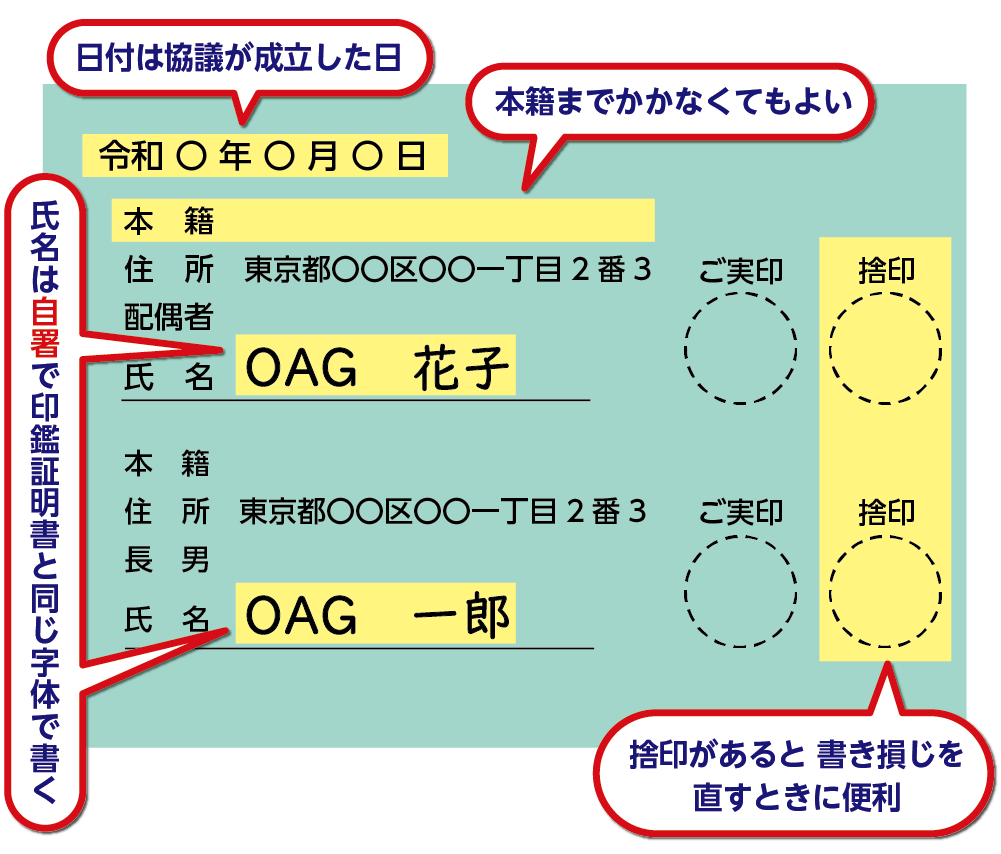

4.登記漏れを防ぐ3種類の確認すべき書類

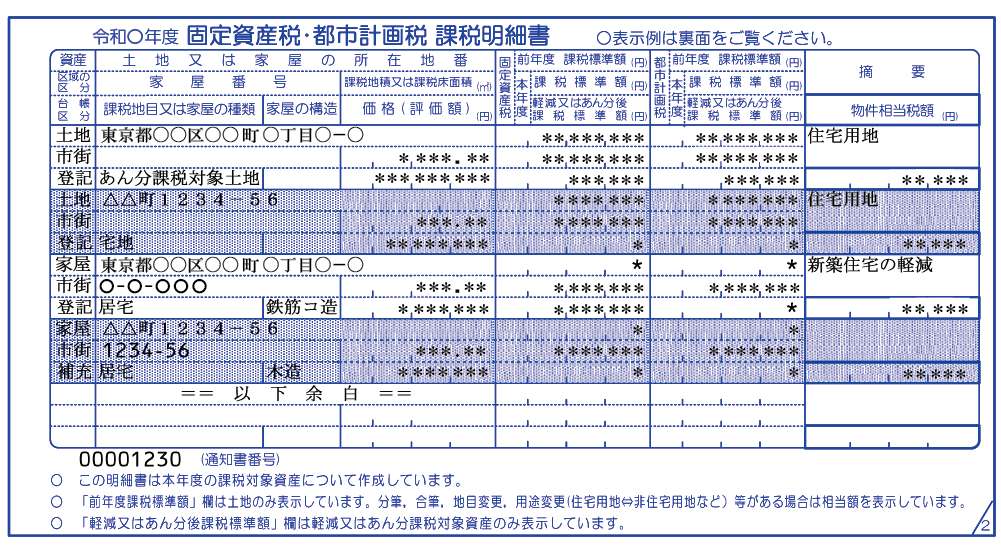

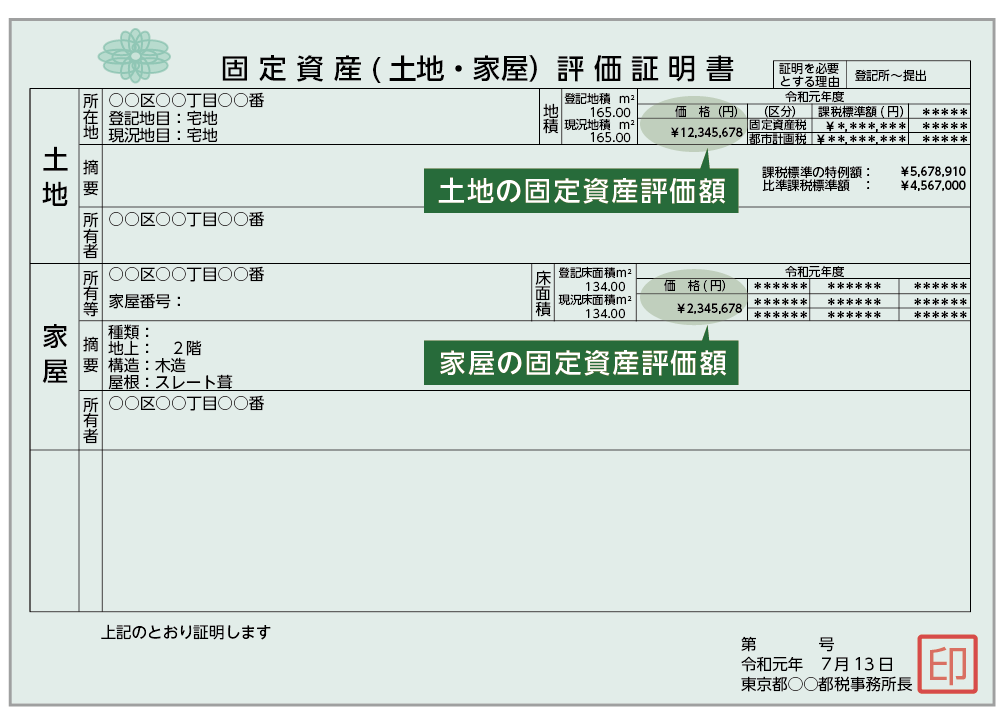

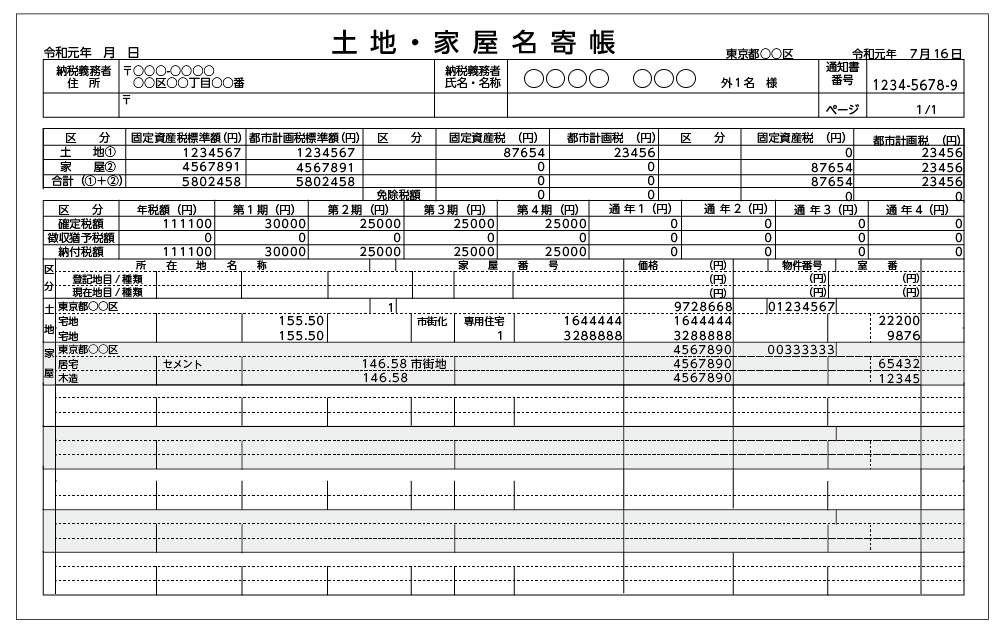

遺産分割協議書を作成する前に、どのような不動産があるか、登記漏れを防ぐためにもきちんと確認しておきましょう。確認する書類としては、まず、毎年必ず所有者宛に送られてくる「固定資産税納税通知書」があります。その他としては、相続登記の必要書類でもある「固定資産評価証明書」「名寄帳」「登記簿謄本(登記事項証明書)」といった書類があります。各々の書類に関し、詳しく確認してみましょう。

図7:相続登記に必要となる3つの書類

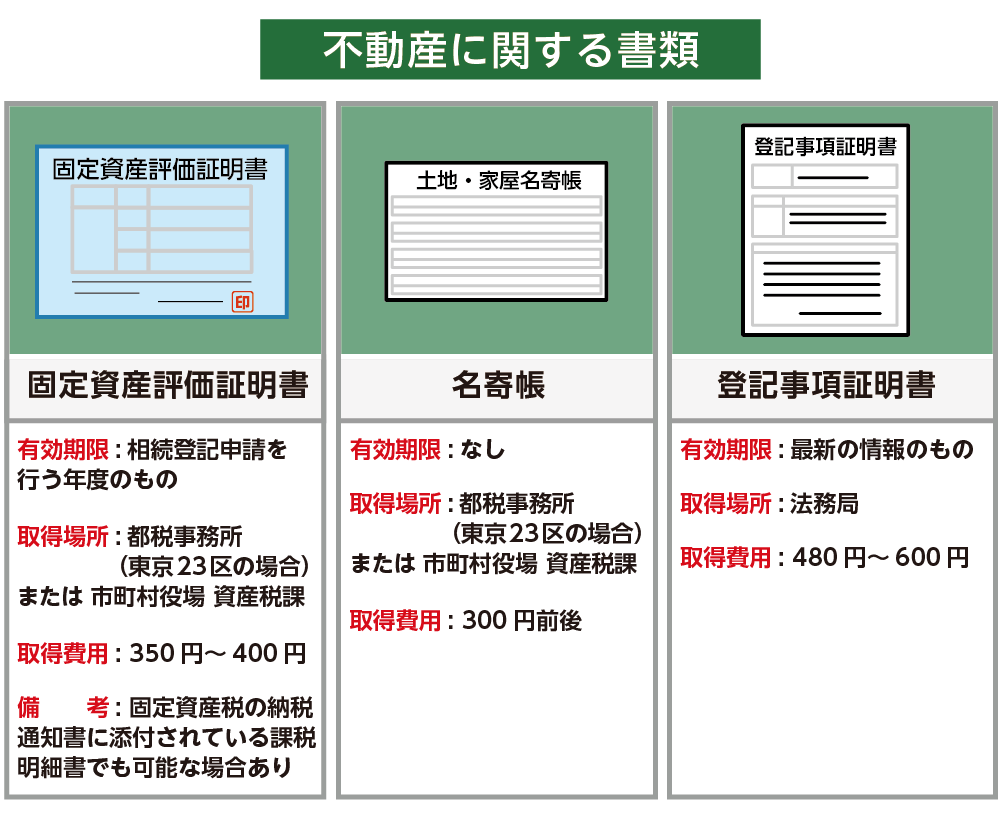

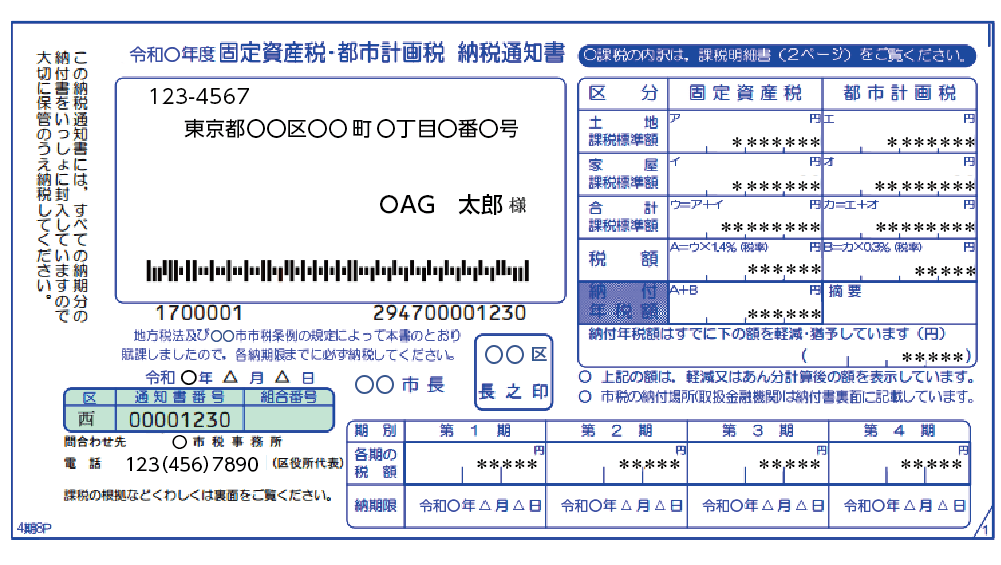

4-1.年1回所有者に郵送されてくる「固定資産税納税通知書」

不動産を所有している方には固定資産税がかかり、毎年春ころに「固定資産税納税通知書」が送付されます。同封の課税明細書により、遺産分割協議書に記載する所在、地番、地目、地積(土地の場合)などを調べることができます。

固定資産税納税通知書の確認で注意が必要な点は、税金のかからない私道などは記載されないことです。私道も名義を変更する必要がありますので、すべてもれなく登記するためには、名寄帳(4-3参照)の確認までが必要です。

登記の際に必要となる書類としては、市区町村役場の資産税課にて取得できる「固定資産評価証明書」があります。固定資産税評価証明書は4月1日から新しい年度のものに切り替わります。登記をする年度のものを取得するように注意しましょう。

図8:固定資産税納税通知書(見本)

図9:固定資産税の納税通知書の明細書(見本)

図10:固定資産評価証明書(見本)

4-2.法務局で取得できる「登記簿謄本」

不動産の所在地を管轄する法務局では登記簿謄本(登記事項証明書)を取得することができます。取得するときに、地番や家屋番号が確認されます。地番と住所は異なりますので、分からない場合は、権利証や先述した固定資産税納税通知書や評価証明書で確認しましょう。法務局では住所から地番を検索することができます。

登記簿謄本は、法務局のホームページよりオンライン申請をおこない、郵送で受け取ることも可能です。

図10:登記簿謄本(見本)

4-3.役所や都税事務所で取得できる「名寄帳」

名寄帳とは、所在地における所有者ごとの所有不動産の一覧表です。土地や建物については固定資産税納税通知書で十分確認できますが、固定資産税が課税されない私道、農地、山林などは記載されていません。非課税の不動産に関しても、相続登記は必要となりますので、登記漏れを防ぐためには、名寄帳まできちんと確認しておきましょう。

名寄帳は市区町村役場の資産税課で取得することができますので、固定資産税評価証明書と同時に申請するとよいでしょう。

図11:名寄帳

5.まとめ

相続登記で法務局に提出する遺産分割協議書は、すべての財産を記載せずに、不動産のみに限定して作成しても問題はありません。遺産分割協議書の書き方に、決められた様式はありませんが、不動産の表示は登記簿謄本とおりに正確に記載する必要があります。曖昧な書き方をせず、不動産や新たな所有者がきちんと特定できる書き方で作成してください。

遺産分割協議書はポイントを押さえれば、ご自身で作成することも可能ですが、必要書類の準備から、遺産分割協議書の作成、登記に関する手続きまで、すべて専門家に任せてしまうこともできます。要する時間や手間のことを考えれば、確実で安心な専門家のサポートを頼ってみるのもよいかもしれませんね。