遺産相続は順位で決まる!相続人と相続割合を図解でかんたん解説

- 相続手続き

- 相続

「父が亡くなったんだけど、相続ってどうなるの?長男が優先とか?」

「父親が亡くなったら、自分はどのくらい相続できるのだろうか・・。」

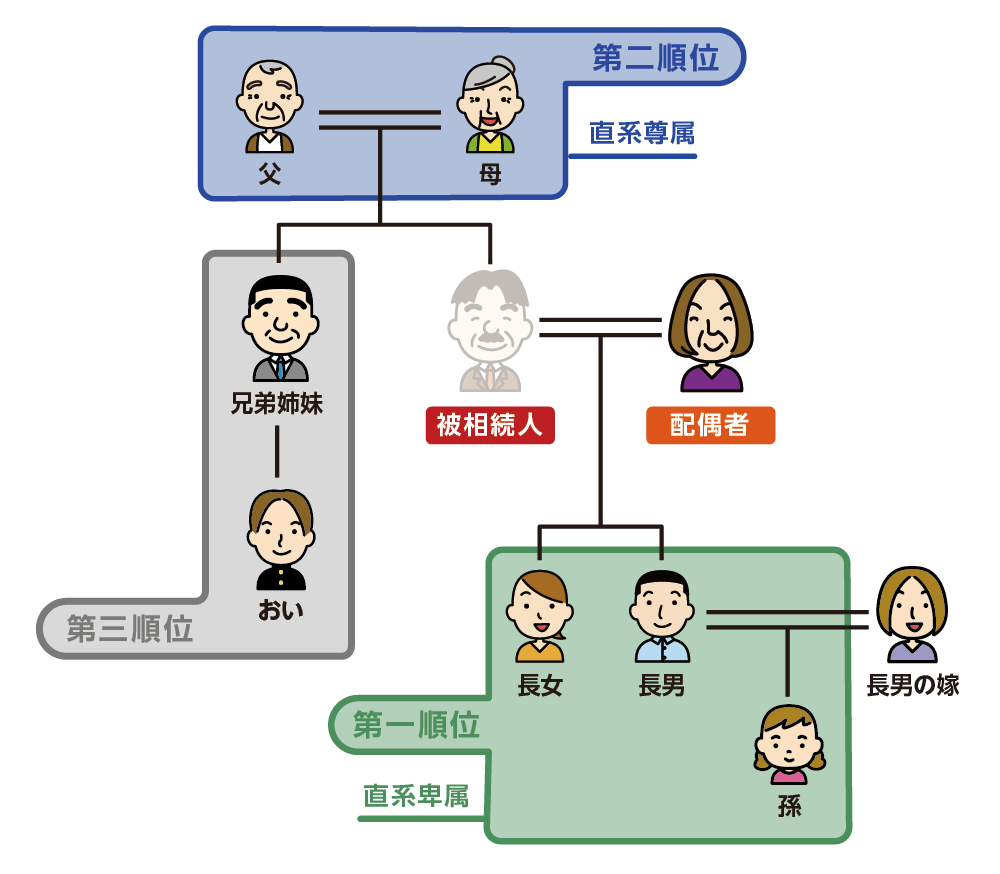

亡くなられた方は法律の言葉で「被相続人」といいます。亡くなられた方財産を誰が相続できるかについては法律で定められています。なお、亡くなられた方の財産を引き継ぐ方を(法定)相続人と言います。法定相続人には相続順位が決められています。

「遺産相続の順位ってどうやって決まるの?」

相続順位は民法で決まっています。

民法では法定相続分が定められていますが、法定相続人全員による話し合い(遺産分割協議)によって変更することが可能です。

この記事では、「遺産相続の順位」について、わかりやすくイラストを交えて解説していきます。

目次

1.遺産相続の対象・順位・相続割合は民法で決まっている

遺産相続の対象となる相続人は、民法によって決められています。相続人になれるのは、配偶者・子どもや孫(直系卑属)・両親や祖父母(直系尊属)・兄弟姉妹 などの親族です。

ただし、これらの方全員が遺産を相続できるわけではありません。優先順位(相続順位)が決められています。相続順位には 第1順位から第3順位まで あり、上位の順位に該当する方がいれば、下位の方は相続人にはなりません。

さらに、配偶者は常に相続人 となることが法律で定められています。配偶者とともに相続人となるのは、以下の順位に沿った方々です。

- 第1順位:子ども(子どもが亡くなっている場合は孫)

- 第2順位:両親(両親が亡くなっている場合は祖父母)

- 第3順位:兄弟姉妹(兄弟姉妹が亡くなっている場合は甥・姪)

下位の順位の方が相続人となるのは、上位の方がすでに亡くなっている場合や相続放棄をした場合 です。

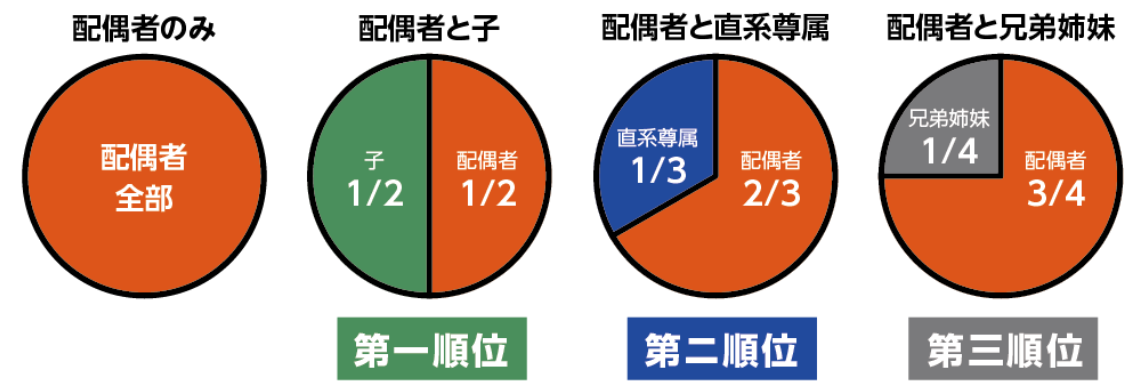

また、相続人が決まった後、財産をどのように分けるかの基準となるのが「法定相続分」 です。法定相続分も民法で定められており、その割合は 亡くなった方の時点での相続人の構成 によって変わります。なお、上記にも記載したよう、法定相続人全員で遺産分割協議をすれば、法定相続分ではない割合で財産を相続することも可能です。

図2:相続順位と相続割合

2.遺産相続における相続順位で知っておくべき5つのこと

民法では相続順位が決められてるとご紹介しましたが、その他に知っておくべき5つの事をご紹介します。

2-1.①亡くなられた方の配偶者は必ず相続人になる

夫婦で助け合いながら財産を築いてきたこと、老後の生活を考慮する必要もあることなどから、配偶者にかなり配慮した制度が整っています。

その一つに、亡くなられた方の配偶者は、必ず相続人になります。注意すべきは、法律婚の場合に適用されることで内縁関係にある場合にはこの対象となりません。そのため、内縁関係にある人に財産を相続してもらいたい場合は法律婚をするか、遺言書を書くしか方法はありません。

図3:配偶者は必ず相続人

2-2.②上の順位に該当する相続人がいれば、下の順位は相続人にならない

必ず相続人になる配偶者に加えて、第一順位から第三順位までのいずれか1つの順位の対象者が相続人となります。

上の順位に該当している相続人がいれば、下の順位の相続人は対象となりません。もし、第三順位まで誰も相続人がいない場合には、第四順位はありませんので、配偶者のみが相続人となります。

第一順位:お子さん

第二順位:ご両親

第三順位:ご兄弟

第四順位:該当なし

図4:上に該当する相続人がいなければ下の順位へ移る

<例1:配偶者とお子さんがいる場合>

「配偶者」+「お子さん(第一順位)」のみが相続人となります。この場合、「ご両親(第二順位)」や「亡くなられた方のご兄弟(第三順位)」がご健在であっても対象となりません。

図5:配偶者とお子さんがいる場合

<例2:お子さんがいないご夫婦でご両親がご健在の場合>

「配偶者」+「ご両親(第二順位)」のみが相続人となります。この場合、「亡くなられた方のご兄弟(第三順位)」がご健在であっても対象となりません。

図6:お子さんがいないご夫婦でご両親がご健在の場合

<例3:法定相続人が誰もいない場合>

法定相続人となる方が誰もいない場合、生前から親密な付き合いがあった方を「特別縁故者」として家庭裁判所に申し立てをおこない、認められると相続人として財産を相続することができます。特別縁故者に該当する方もいない場合は国庫に帰属します。

【特別縁故者になる方】

・亡くなられた方と生計を同じくしていた方

・亡くなられた方の療養看護に努めた方

・亡くなられた方と上記同等の特別な縁故があった方

図7:法定相続人が誰もいない場合

2-3.➂同じ順位に該当する人は全員が相続人

第一順位のお子さんの場合を例にすると、長男だから、次男だから、長女だからなど立場によって順位が異なったり、財産を分割する割合の基準(法定相続分)が変わることはありません。

養子縁組をしたお子さんや、前妻との間のお子さんであっても同様です。また第二順位のご両親がご健在の場合にも、お父様もお母様も同順位となるので、法定相続分が変わることはなく人数で均等に割ります。

図8:同順位が複数人いる場合は人数で割る

2-4.④相続人が既に亡くなられている場合は権利が引き継がれる

相続人がすでに亡くなられている場合には、一定の条件の中で権利が引き継がれ継承することになります。これを代襲相続と言います。この考え方は、第一順位・第二順位・第三順位でそれぞれ考え方が異なりますのでよく確認しましょう。

<第一順位の継承>

第一順位のお子さんがいると本来は相続人となるのですが、既に亡くなられている場合には相続ができません。このような場合には、お子さんが受け取るはずの権利はお孫さんやひ孫に引き継がれることになります。

このような考え方を代襲相続といいます。

図のように長男がすでに亡くなられている場合、長女に1/2、長男がもらうはずの1/2をお孫さん二人が合わせて1/2(それぞれ1/4)の割合で相続することになります。

図9:代襲相続

上記のケースに加えて、お孫さんも亡くなられていた場合はひ孫へと引き継がれます。

図10:再代襲相続

<第二順位の継承>

お子さんがいらっしゃらない場合、お父様とお母様がお二人とも亡くなられている場合に限り、祖父母に引き継がれて相続人となります。

つまり、第一順位と異なるのは、祖父母が相続人となるのはお父様とお母様の両方ともが亡くなられている場合に限ります。

図11:配偶者と祖父母が相続人となる場合の相続順位

第一順位であるお子さんと第二順位であるお父様が亡くなられている場合、相続人は配偶者とお母様のみとなります。この第二順位の考え方は、非常に難しくて混乱しやすいポイントです。

図12:配偶者とお母様がご健在の場合

<第三順位の継承>

お子さんがおらず、ご両親等もすでに亡くなられている場合には、第三順位の亡くなられた方のご兄弟が相続します。

しかし、亡くなられた方のご兄弟もすでになくなられており、甥姪がご健在の場合には代襲相続として引き継がれます。

ただ、第三順位については、再代襲という考え方がありませんので、甥姪のお子さんには権利が継承されません。

図13:第三順位の相続人が亡くなられた場合(代襲相続)

2-5.⑤胎児・養子・認知したお子さんも平等に対象となる

胎児・養子・認知したお子さんも相続人となります。

実際に「血が繋がっている家族」ですので、胎児も平等な相続人となります。さらに、養子縁組や婿養子といった「血族と同視される方」も相続人となります。加えて、その分配で不利になることは一切ありません。

そのため、内縁の妻(夫)の子や愛人の子の場合においても認知がされていれば、同様のことがいえます。

ただし、内縁の妻(夫)、愛人、前妻は「血族と同視される方」には該当しませんので、相続人にはなれませんので注意しましょう。

図14:内縁の妻とお子さんが一緒に暮らしていた場合

図15:認知している場合

図16:認知をしている場合の相続順位

3.遺産相続の順位決定でよくある8つのパターン

実際によくある8つのパターンにおいて、相続順位の決定と相続財産が1,200万円であった場合の分割例をご紹介します。

分割に関しては、法定相続分を利用しています。

3-1.配偶者とお子さんがいる場合の相続順位と財産分割

<相続順位決定の考え方>

法則1:亡くなられた方の配偶者は必ず相続人になる

法則2:上の順位に該当する相続人がいれば、下の順位は相続人にならない

法則3:同じ順位に該当する相続人は全員が対象となる

<法定相続分による分割>

配偶者:割合1/2 金額600万円

長 男:割合1/4 金額300万円

長 女:割合1/4 金額300万円

図17:配偶者とお子さんがいる場合の相続順位と財産分割

3-2.配偶者と両親がいる場合の相続順位と財産分割

<相続順位決定の考え方>

法則1:亡くなられた方の配偶者は必ず相続人になる

法則2:上の順位に該当する相続人がいれば、下の順位は相続人にならない

法則3:同じ順位に該当する相続人は全員が対象となる

<法定相続分による分割>

配偶者:割合2/3 金額800万円

お父様:割合1/6 金額200万円

お母様:割合1/6 金額200万円

図18:配偶者とご両親がいる場合の相続順位と財産分割

3-3.配偶者と祖父母がいる場合の相続順位と財産分割

<相続順位決定の考え方>

法則1:亡くなられた方の配偶者は必ず相続人になる

法則2:上の順位に該当する相続人がいれば、下の順位は相続人にならない

法則3:同じ順位に該当する相続人は全員が対象となる

<法定相続分による分割>

配偶者:割合2/3 金額800万円

祖 父:割合1/6 金額200万円

祖 母:割合1/6 金額200万円

図19:配偶者と祖父母がいる場合の相続順位と財産分割

3-4.配偶者と亡くなれた方の兄弟がいる場合の相続順位と財産分割

<相続順位決定の考え方>

法則1:亡くなられた方の配偶者は必ず相続人になる

法則2:上の順位に該当する相続人がいれば、下の順位は相続人にならない

<法定相続分による分割>

配偶者:割合3/4 金額900万円

兄 :割合1/4 金額300万円

図20:配偶者と亡くなられた方の兄弟がいる場合の相続順位と財産分割

3-5.配偶者と甥姪がいる場合の相続順位と財産分割

<相続順位決定の考え方>

法則1:亡くなられた方の配偶者は必ず相続人になる

法則4:相続人が既に亡くなられている場合は権利が引き継がれる

<法定相続分による分割>

配偶者:割合3/4 金額900万円

甥:割合1/4 金額300万円

図21:配偶者と甥がいる場合の相続順位と財産分割

3-6.配偶者のみがいる場合の相続順位と財産分割

<相続順位決定の考え方>

法則1:亡くなられた方の配偶者は必ず相続人になる

<法定相続分による分割>

配偶者:割合1 金額1,200万円

図22:配偶者のみいる場合の相続順位と財産分割

3-7.配偶者が不在でお子さん二人がいる場合の相続順位と財産分割

<相続順位決定の考え方>

法則2:上の順位に該当する相続人がいれば、下の順位は相続人にならない

法則3:同じ順位に該当する相続人は全員が対象となる

<法定相続分による分割>

長 男:割合1/2 金額600万円

長 女:割合1/2 金額600万円

図23:配偶者がご不在でお子さん二人がご健在の場合の相続順位と財産分割

3-8.長男が亡くなられてお孫さんが代わりに相続する場合の相続順位と財産分割

<相続順位決定の考え方>

法則2:上の順位に該当する相続人がいれば、下の順位は相続人にならない

法則3:同じ順位に該当する相続人は全員が対象となる

法則4:相続人が既に亡くなられている場合は権利が引き継がれる

<法定相続分による分割>

長 女:割合1/2 金額600万円

孫 :割合1/4 金額300万円

孫 :割合1/4 金額300万円

図24:長男が亡くなられてお孫さんが代わりに相続する場合の相続順位と財産分割

4.遺産相続における順位決定で稀な4パターン

相続の順位を考えたり、相続の対象者を考える際に「このような場合はどう扱ったらよいのだろうか」という疑問が発生する稀なパターンについてご説明します。

4-1.相続人の1人が行方不明の場合も相続人として扱う

何年も音信不通の方が相続人である、というケースがあります。原則としては相続人となり、その割合で差が生まれることもありません。連絡が取れない場合は、まずは最後の住所地の役場に連絡をし、戸籍や住民票を取得してください。

その上で不明な場合には、行方不明の期間が7年未満の場合は不在者財産管理人(代理人)を選任し、7年以上の場合は失踪宣告(死亡したとみなす)を申し立てます。

4-2.認知症の方も相続人として扱う

ご両親など認知症になられたご家族がいらっしゃる場合にも、除外したり割合で差をつけたりすることができません。認知症になる前から任意後見人をつけていればその方が、認知症になってから選任したのであれば成年後見人が相続人に変わって対応をします。

4-3.相続人の1人が胎児の場合も相続人として扱う

おなかに赤ちゃんがいる場合には、相続人の1人としてみなされます。ただし、死産であった場合には、相続権を失うことから、遺産分割は出産後に行うとよいでしょう。

4-4.相続放棄をした人は相続人としての権利はない

相続人の一人が相続放棄をした場合、相続人ではないとされます。よって、相続の順位や相続の対象者を考える場合には、相続人として加えずに考えます。

ただし、相続税法上では放棄しても法定相続人としてカウントするため、基礎控除額など非課税枠の計算をする場合には相続人の数としてカウントします。

<法定相続分による分割>

配偶者:割合1/2 金額600万円

長 女:割合1/2 金額600万円

図25:相続放棄をした場合の相続順位と財産分割

4-5.遺産相続にふさわしくない人は相続人としない

亡くなられた方に危害を加えたり、脅しや遺言作成・変更を妨げるなど法に背く行為をした場合には「相続欠格」となります。

また、亡くなられた方が生前に虐待されたり、重大な侮辱を与えられたりした場合に、亡くなられた方が自ら家庭裁判所に申請し認められた場合に「相続廃除」となります。

これら「相続欠格・廃除」とはんだんされると相続の権利を失うことになります。

5.まとめ

遺産相続には民法で定められたルールがあり、相続の対象範囲や順位、財産分割の方法が決まっています。原則として、配偶者は必ず相続人となり、相続順位が上位の人がいれば下位の人は相続人にはなりません。同じ順位にいる相続人は平等に扱われ、すでに亡くなっている場合にはその権利が引き継がれます。また、胎児や養子、認知された子どもも平等に相続権を持ちます。

実際の相続では、配偶者と子ども、親、兄弟姉妹、さらに甥・姪などが関与するさまざまなケースが考えられます。それぞれの状況に応じて、相続順位や財産分割の方法が異なり、遺言の有無や話し合いによって最終的な分配が決まります。ご自身のケースにおいて、遺産相続における順位や相続割合などでご不明な点がありましたら、お気軽に税理士にお問い合わせください。