相続で土地を引き継ぐときの基礎知識【評価の仕方・名義変更・売却】

- 相続手続き

父が亡くなって、妹と土地を相続することになったけれど、

「相続する土地の価値をどうやって評価するのかな。」

「土地を相続したときの名義変更の手続き方法が知りたい。」

「土地を相続しても持ち家があるし、売却しようかな。」

遺言書がない場合は、相続人全員の話し合いにより遺産分割をしますが、土地はどうやって分ければ良いのか分からないという方も多いのではないでしょうか。

本記事では、土地の相続するときに確認すべき6つのことをまずご理解いただきます。そして、分割することが難しい土地の分け方について、また相続税がかかるかの判断に関わる土地の相続税評価額の調べ方について、詳しくご説明致します。

最後に、相続した土地を売却したいとお考えの方に向けて、売却するときの注意点も参考にして頂きたいと思います。

目次

1.土地を相続するときに確認する6つのこと

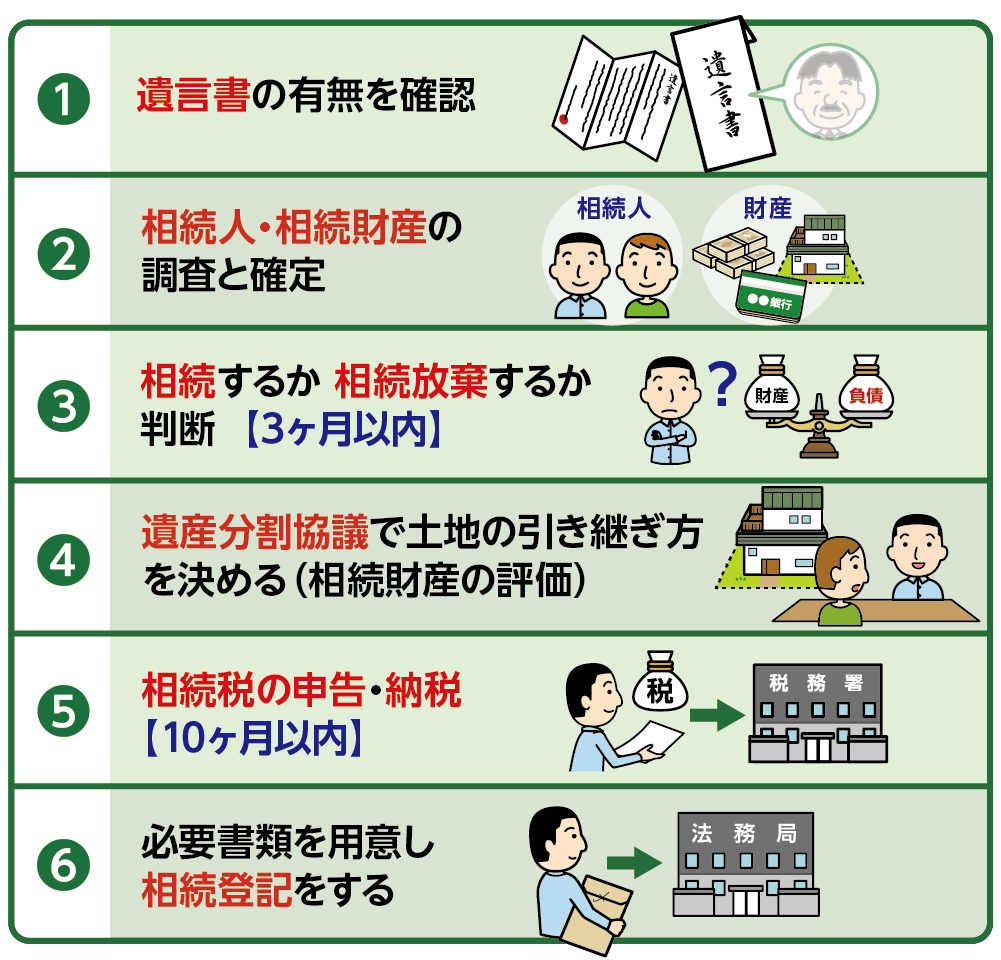

相続が開始すると、遺言書の有無の確認、相続人・相続財産の確定、相続放棄、遺産分割協議、名義変更、相続税の申告など様々な手続きが必要です。土地も相続財産のひとつなので、他の財産と相続手続きの流れは同じです。遺言書がなく相続人が複数いる場合には、相続人全員で遺産分割協議をおこない、土地を相続する方を決めることになります。

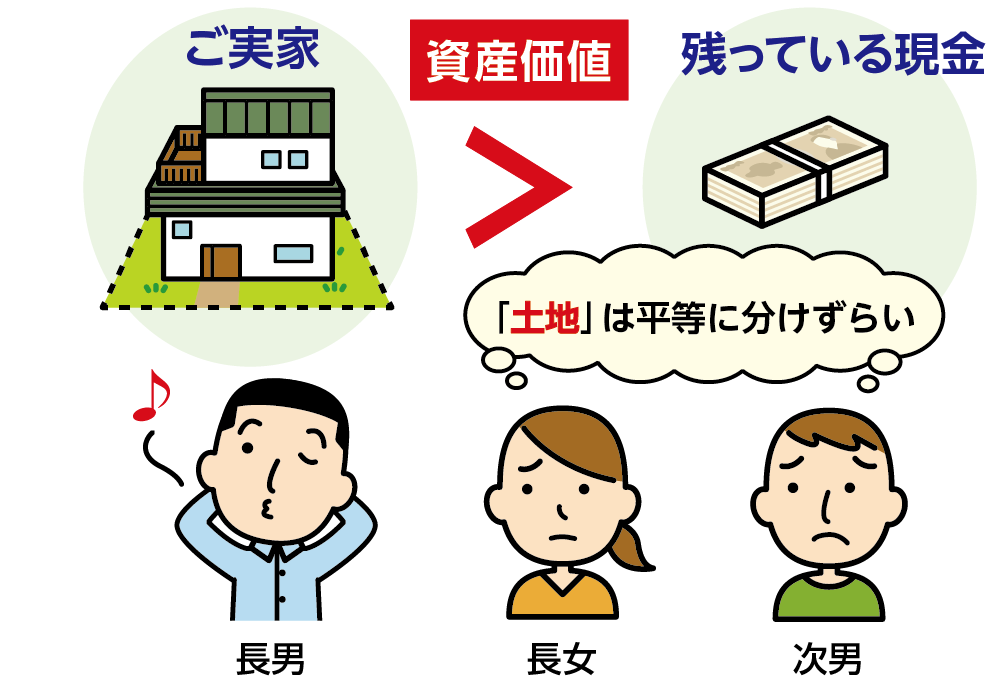

土地は預貯金と異なり、平等に分けるのが難しい財産です。土地を相続するときのポイントは、どのように分けるのか遺産分割方法を決めることと、相続する土地の価額をいくらと評価するのかということです。土地の名義変更(相続登記)の方法も把握しておきましょう。

図1:土地を相続するときに確認する6つのこと

図2:土地は平等に分けるのが難しい

2.土地を相続して分割するときの4つの考え方

平等に分けることが難しい土地を相続するときの遺産分割方法をご説明致します。相続人全員が納得できる方法を話し合いましょう。

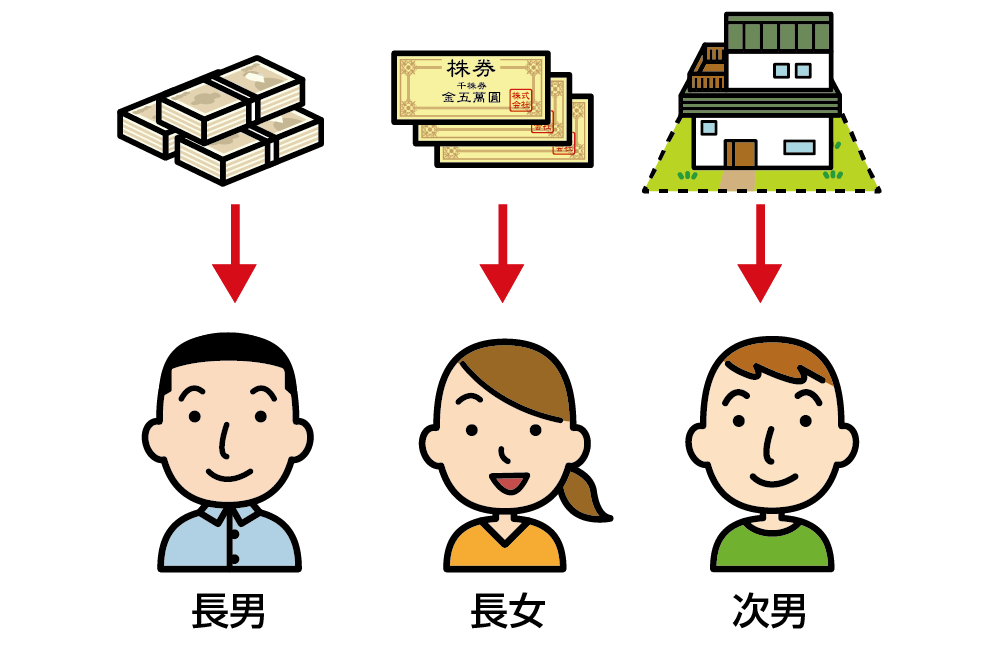

2-1.現物分割:土地のまま分割する

預貯金は長男、有価証券は長女、ご実家は次男になど、相続財産を現物のまま各相続人に分割します。手続きが簡単でわかりやすい、思い入れのあるご実家を残せるというメリットがありますが、法定相続分通りに分けるのが難しい、ひとりの相続人が土地・家を相続するとほかの相続人の取得分が少なくなり不公平になりやすいというデメリットがあります。

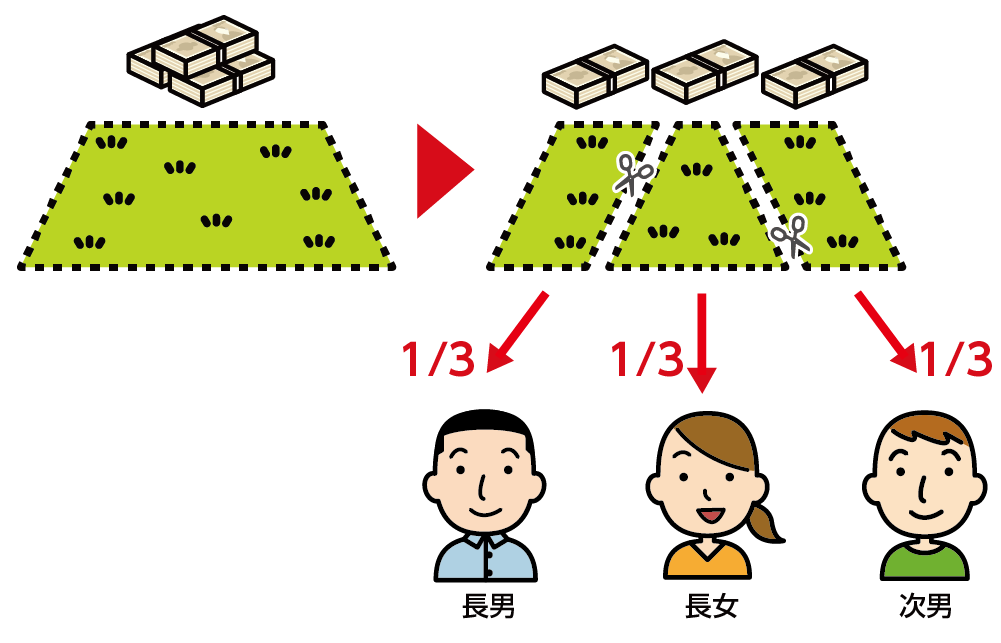

土地を法定相続分通りに分割して相続することもできます。平等に分けることができますが、広い土地でない場合には、土地を分割することにより売却しづらくなるなど、活用が難しくなるデメリットがあります。

図3:各相続人が相続財産をそのままの形で引き継ぐ

図4:土地を法定相続分通りに分割して相続する

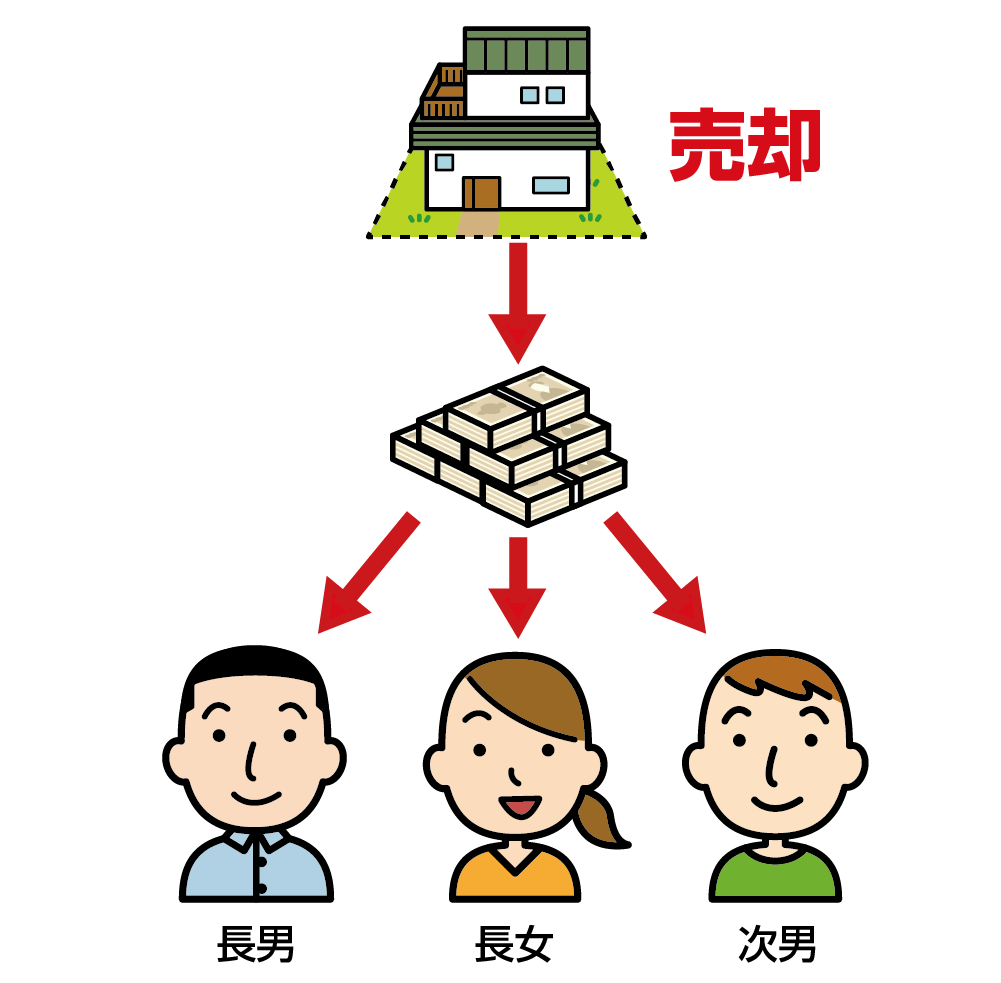

2-2.換価分割:土地を売却して現金で分割する

相続財産の大半が不動産である場合等に、土地を売却して金銭に換えて分割します。公平な分割が可能となりますが、売却の手間と費用がかかります。(5章参照)

図5:相続する土地を売却して現金で分割する

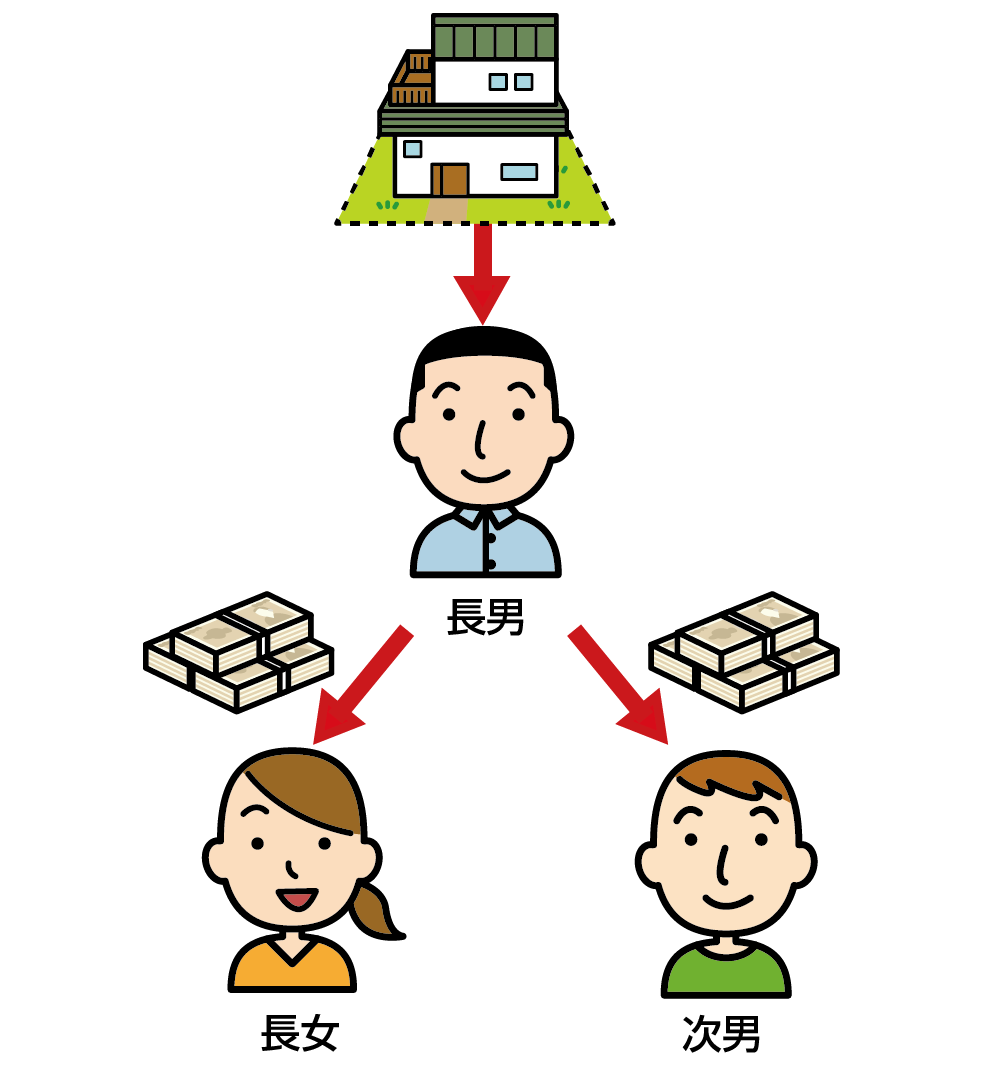

2-3.代償分割:土地を相続した人が他の相続人に代償して分割する

相続人のひとりが土地を相続する代わりに、ほかの相続人に金銭(代償金)を支払うことにより清算する方法です。代償金の金額は法定相続分に応じて計算します。土地を相続する相続人は、代償金を支払う資力が必要になります。

図6:土地を相続した相続人が他の相続人に金銭を支払う

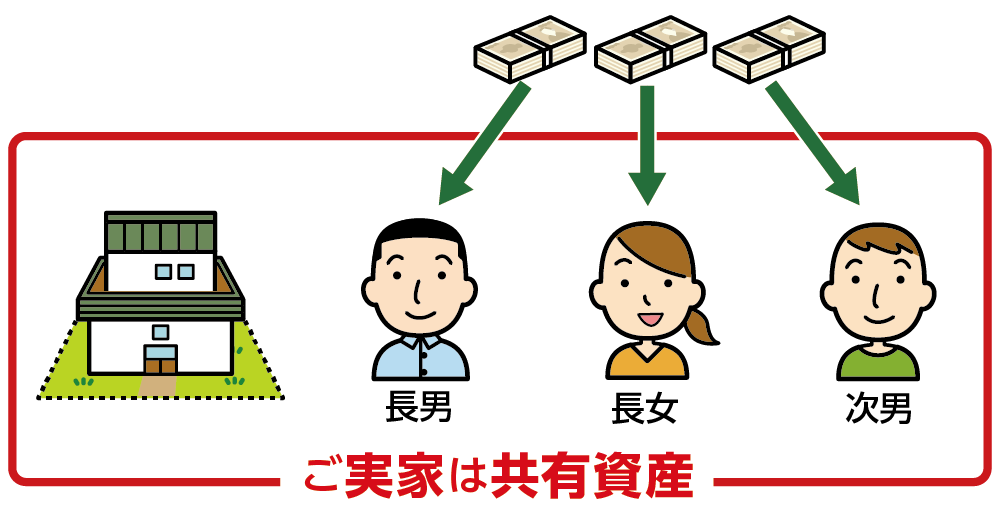

2-4.共有分割:土地を複数の相続人の共有名義で分割する

土地を分割せずに、相続人全員で共有財産として相続する方法です。相続人間の公平性を保つことができるというメリットがあります。一方で将来、土地を売却したいときに共有者全員の同意を得なければならないため、意見があわずにトラブルになりやすい、次の相続が起きたときに権利関係が複雑になる等のデメリットがあります。

図7:土地を複数の相続人の共有名義にする

3.相続した土地の2つの評価方法と相続税について

相続税の申告が必要かの判断をするために、相続財産の価額を計算する必要があります。土地の評価方法は、「路線価方式」と「倍率方式」の2つです。市街地など路線価のある地域では「路線価方式」で、農村部や郊外などで路線価が付いていない地域は「倍率方式」で計算します。

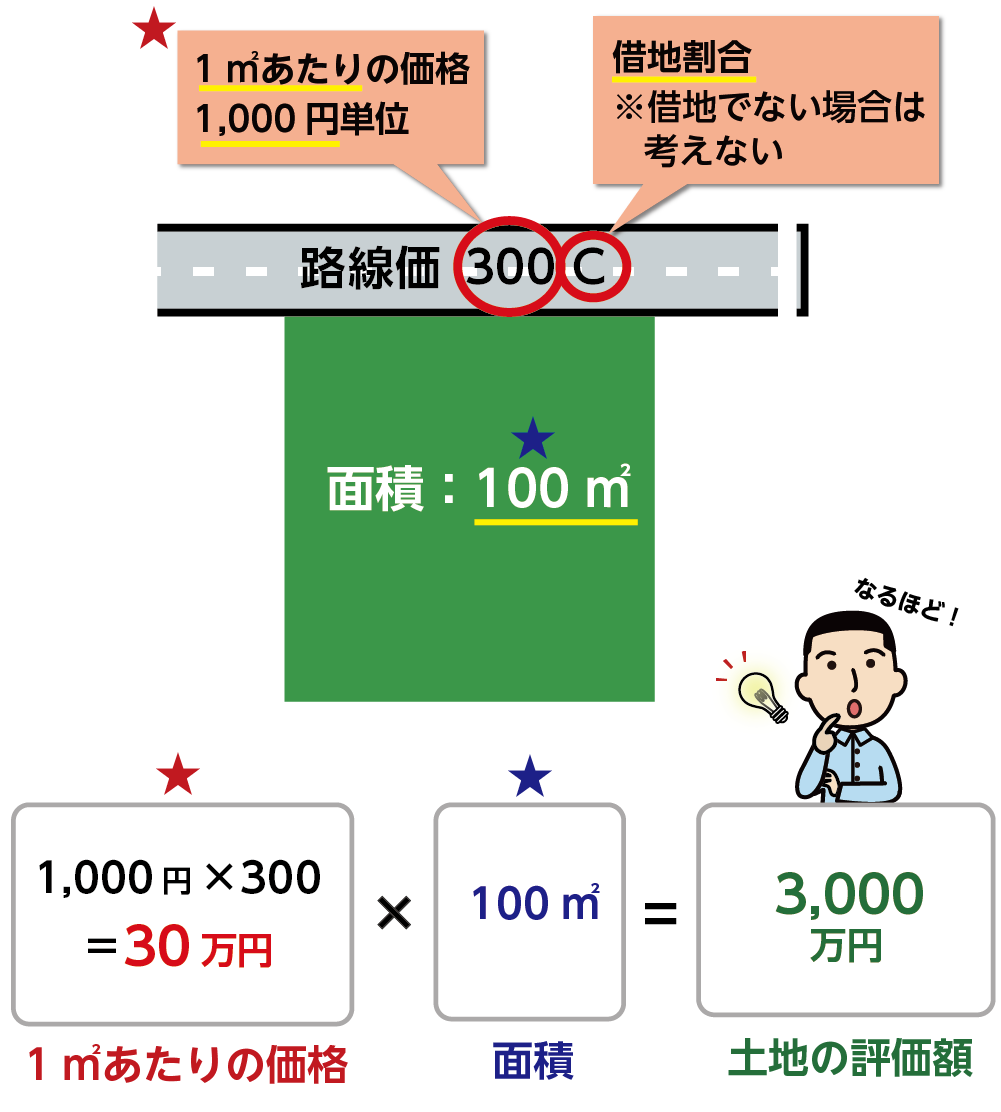

3-1.路線価方式

路線価とは、相続税の計算において土地の価値を計算するために用いられる、道路ごとにつけられた宅地の1平方メートル当たりの価額です(千円単位で表示)。毎年、国税庁から発表されます。路線価方式では、宅地が面している道路の路線価に土地の面積を掛けて評価額を求めます。

実際には、土地の形状(間口の狭さや角地など)や位置に応じて特別な補正を行いますので、正しい価額の算定は専門家に依頼しましょう。

土地の評価額=路線価(千円/㎡)×宅地面積(㎡)

※路線価について詳しくは、こちらを参考にしてください。(当サイト内)

【路線価方式の土地の評価額の計算例】

面積100㎡の長方形の整った形の土地の評価額を求めます。(補正しない概算額)

① 国税庁ホームページの路線価図にて住所から路線価を調べる⇒http://www.rosenka.nta.go.jp/

図8:路線価図(赤の土地の場合、赤の点線枠で囲まれた道路の値を利用)

②その道路の路線価に、土地の面積を掛ける

路線価の表示が「300C」の道路に面しているため、路線価は1㎡あたり30万円。

宅地面積が100㎡なので、

30万円×100㎡=3,000万円(評価額)

※実際は補正などの計算が入り、上記の評価額より低くなるケースが多い。

図9:土地の評価額の計算方法

3-2.倍率方式

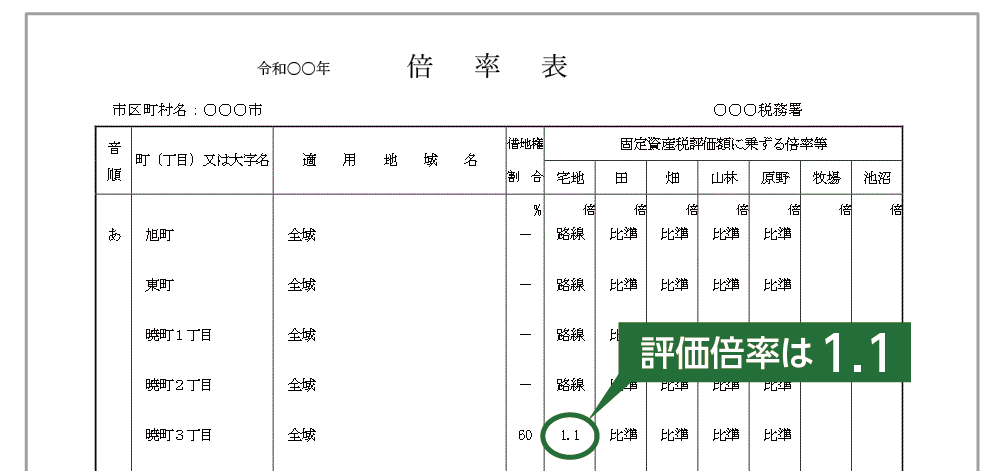

農村部や地価の差の少ない郊外などで路線価が定められていない地域は、倍率方式を用います。その土地の「固定資産税評価額」に、国税庁が毎年定めている評価倍率を掛けて計算します。固定資産税評価額は、市町村から土地の所有者に毎年送付される納税通知書で確認できます。また、評価倍率は国税庁のホームページの評価倍率表で調べることができます。

土地の評価額=固定資産税評価額×評価倍率

【倍率方式の土地の評価額の計算例】

固定資産税評価額が5,000万円のときの土地の評価額を求めます。

①国税庁ホームページより、評価倍率表を確認する⇒http://www.rosenka.nta.go.jp/

※該当地域に「倍率地域」と記載がある場合に倍率表を確認

②固定資産税評価額に乗ずる倍率等に記載されている倍率が1.1倍、

固定資産税評価額が5,000万円なので

5,000万円×1.1=5,500万円(評価額)

図10:倍率地域

図11:評価倍率表から評価倍率を調べる

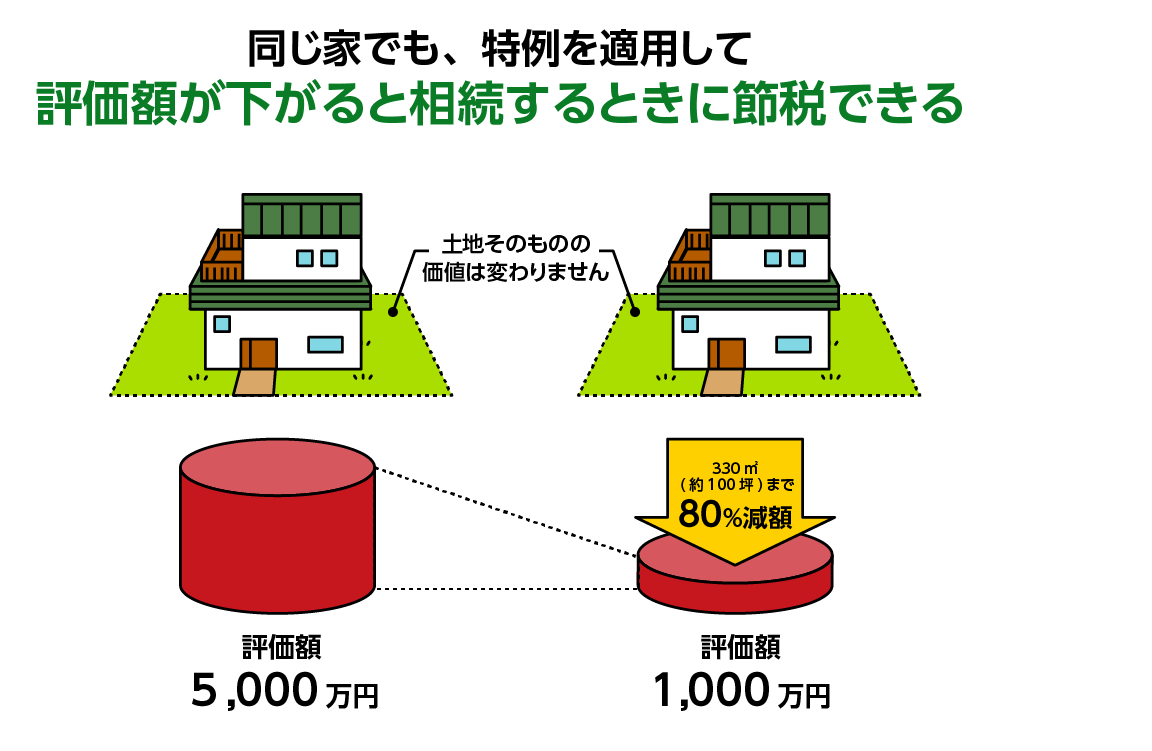

3-3.相続税が安くなる小規模宅地等の特例とは

小規模宅地等の特例とは、亡くなられた方が住んでいた土地を相続した場合に、一定の要件を満たせば330㎡までは土地の相続税評価額を最大80%減額するというものです。土地の評価額が下がると、相続税を大幅に減額できることになります(相続税の計算については3-4)。

図12:小規模宅地等の特例を適用して土地の評価額を最大80%減額できる

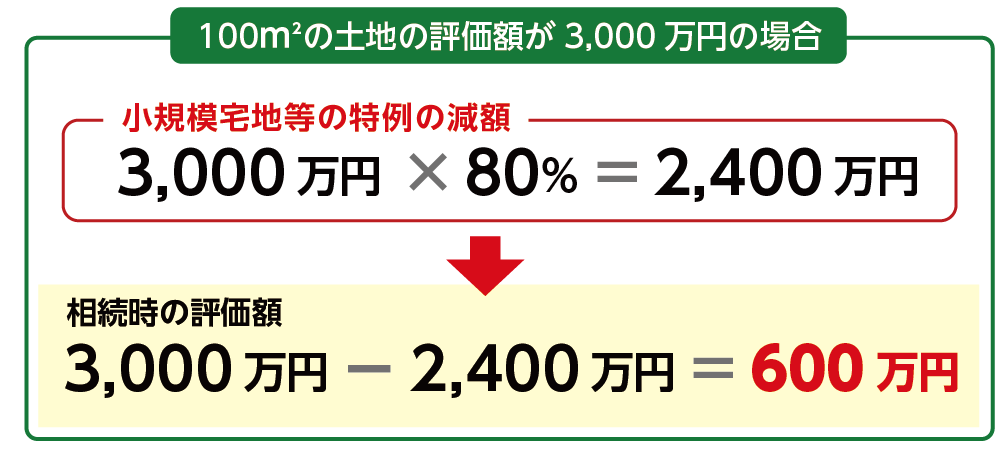

【小規模宅地等の特例を適用した計算例】

亡くなられた方のご自宅の土地が100㎡で相続税評価額が3,000万円の場合

図13:小規模宅地等の特例の適用例

3,000万円の土地の相続税評価額は、2,400万円減額されて600万円となります。

※小規模宅地等の特例について詳しくは、こちらを参考にしてください。(当サイト内)

3-4.相続税は土地だけにかかるわけではない

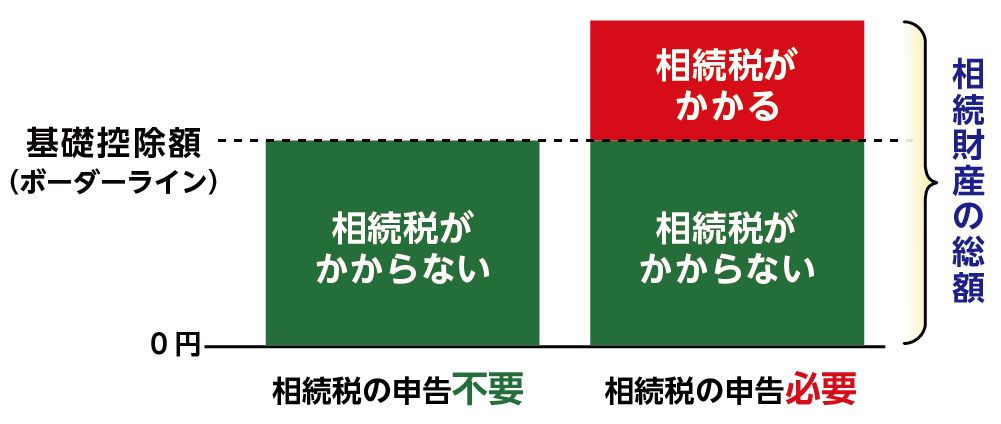

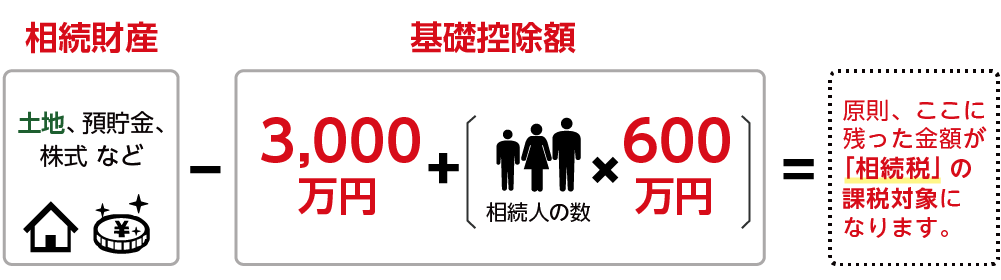

相続税がかかるかは、土地の評価額だけで判断されません。すべての相続財産を足し合わせた総額に対してかかります。また、相続税には基礎控除額があり、相続財産の総額から差し引くことができます。基礎控除額(3,000万円+法定相続人の数×600万円)を超えなければ、相続税の申告や納税は原則として不要です。

図14:相続税の基礎控除額を超えたとき相続税がかかる

図15:相続税は土地の評価額だけでなく相続財産の総額に対してかかる

※相続税の基礎控除について詳しくは、こちらを参考にしてください。(当サイト内)

4.土地の名義変更(相続登記)は自分でもできる

土地を相続したときは、亡くなられた方から相続した方に土地の名義変更(相続登記)が必要です。相続登記は、登記申請書に必要書類を添付して法務局へ提出することにより行います。申請方法は3つあり、法務局の窓口へ持参、郵送、オンラインにより行うことができます。

相続登記は必要書類をしっかりと集めることができれば、十分ご自身で行っていただけますが、専門家である司法書士に依頼すると安心です。

図16:相続した土地を名義変更する4ステップ

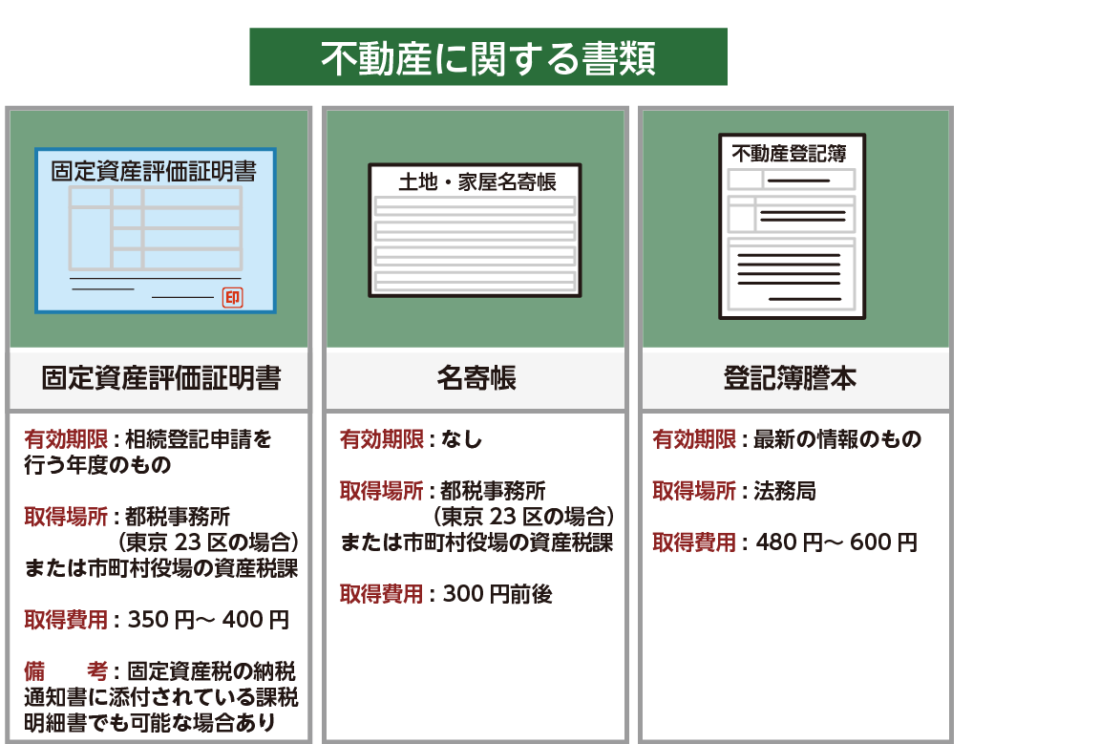

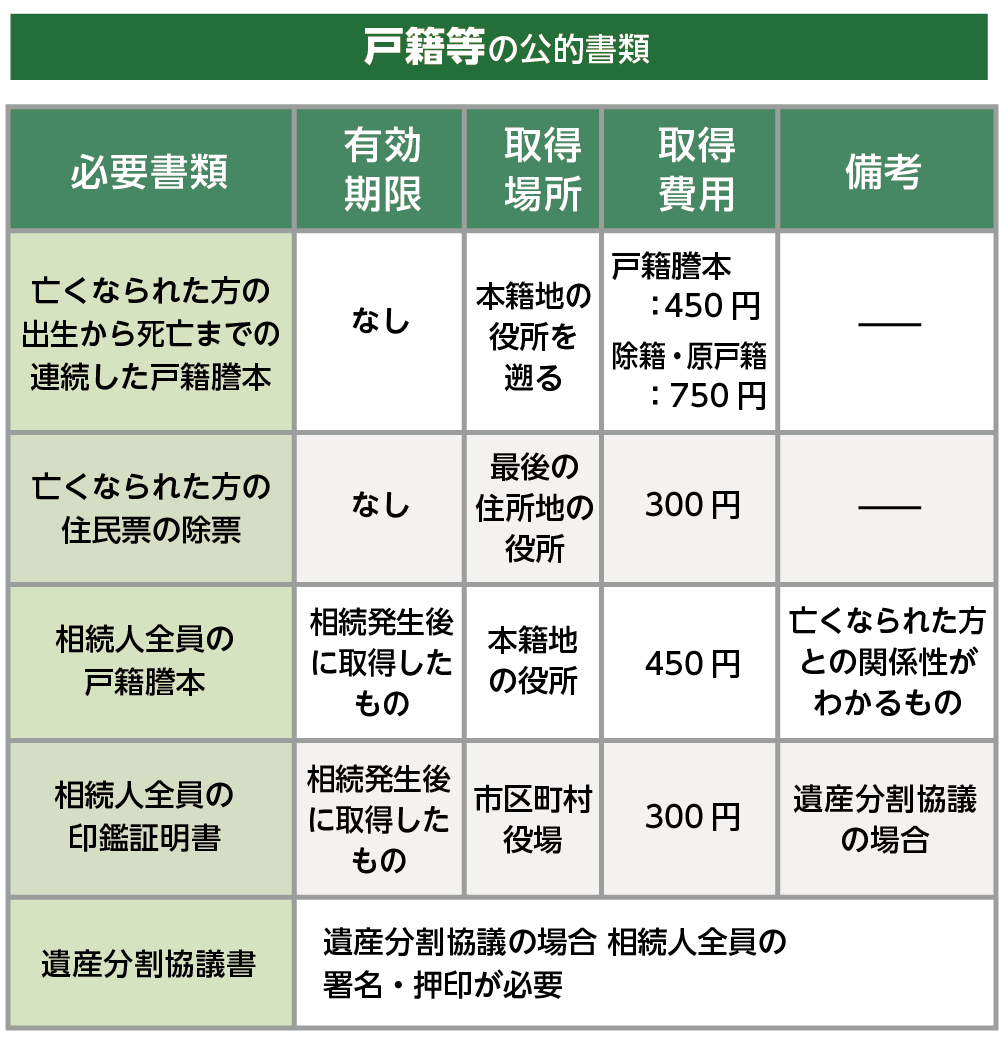

4-1.相続登記の必要書類

相続登記に必要な書類は、「土地に関する書類」と「戸籍等の公的書類」になります。公的書類は、遺言書の有無により種類が異なります。この章では、遺産分割協議により土地を相続する方が決まった場合の必要書類をご紹介いたします。

図17:相続登記の必要書類(遺産分割協議をするとき)

4-2.登録免許税の算出方法

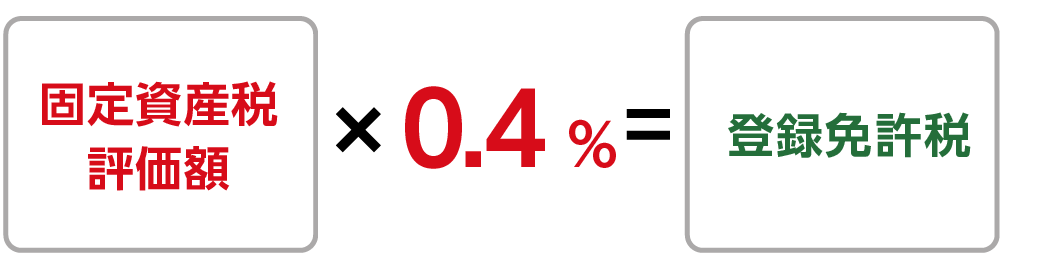

相続登記を行うときには登録免許税がかかります。登録免許税は、土地の固定資産税評価額(端数がある場合は1,000円未満切り捨て)に税率0.4%を掛けた額(100円未満切り捨て)になります。

【事例】固定資産税評価額が269万7,596円の場合の登録免許税

269万7,000円(1,000円未満切り捨て)×0.4%=1万788円

さらに、100円未満を切り捨てて、登録免許税は1万700円となります。

図18:登録免許税の計算式

※相続登記の必要書類について詳しくは、こちらを参考にしてください。(当サイト内)

4-3.相続登記の義務化が決定

現在、相続登記は任意の手続きとされているため、登記しないまま長年放置され所有者不明となった土地が増加し問題となっていました。この問題を解消するため、2021年4月に法改正が行われ、2024年を目途に相続登記が義務化されることになりました。亡くなられたこと、かつ不動産の所有者になったことを知った日から3年以内に相続登記をしなければなりません。

期限内に相続登記をしない場合、10万円以下の過料を支払わなくてはならないということに注意が必要です。

5.相続した土地を売却するときの注意点

土地を売却して現金で分割したい(換価分割2-2)、あるいは相続した土地を利用しないので売却したいとお考えの方は多いでしょう。相続した土地を売却する場合、相続税の特例を適用して税金を減額させることが可能です。売却するタイミングも重要になります。

この章では、相続した土地を売却するときの注意点をご説明します。

5-1.相続登記を必ずしなくてはならない

土地を売却する場合、亡くなられた方の名義のまま売却することはできません。たとえ土地を相続した相続人が利用することなく買主に売却するとしても、名義変更が必要となります。換価分割する場合も、一時的に相続人代表者名義に名義変更をしなくてはなりません。

5-2.土地を売却するときの3つの税金

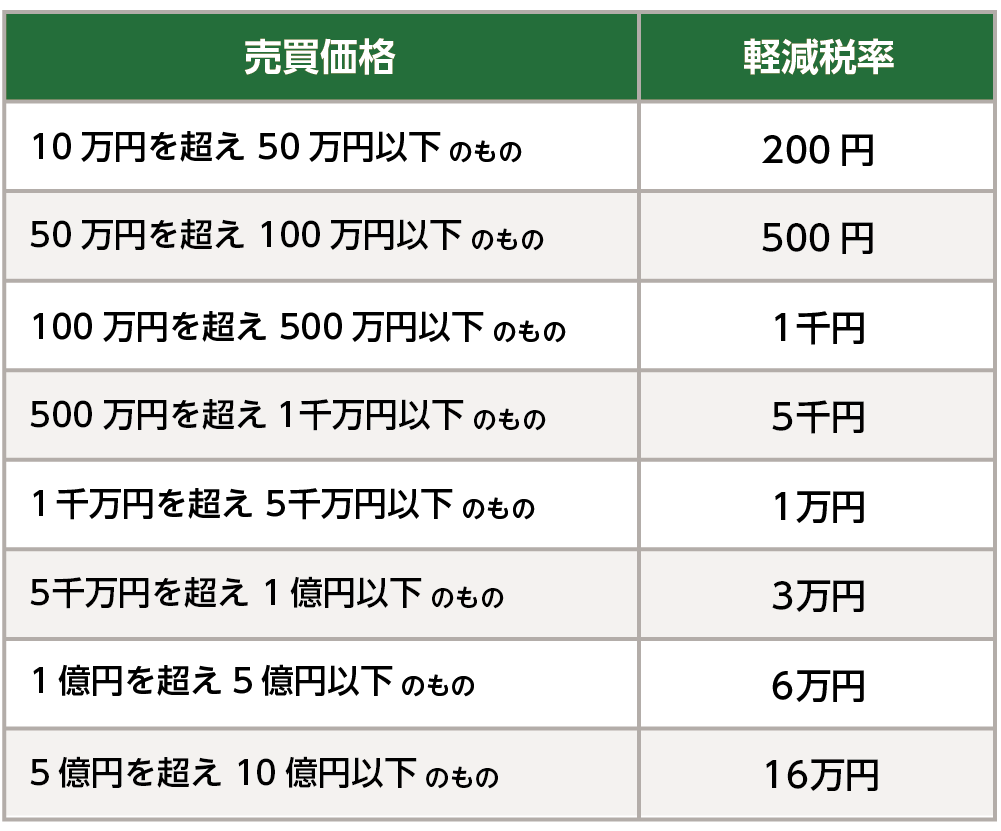

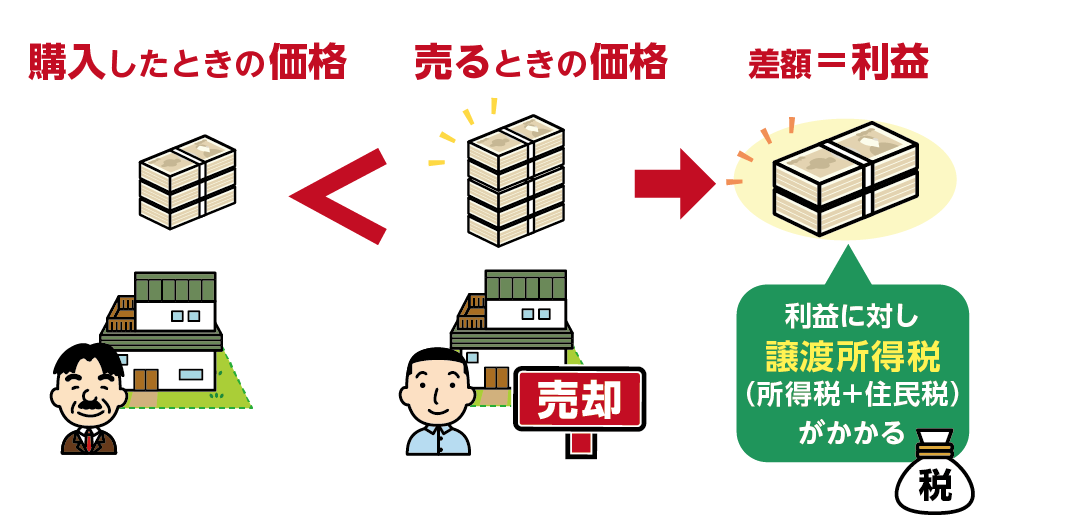

相続した土地を売却した場合、登録免許税(4-2)、印紙税、譲渡所得税(所得税+住民税)がかかります。印紙税とは売買契約書を作成するときにかかる税金です。譲渡所得税は、土地を売却して利益が出たときにかかる税金です。

図19:印紙税額一覧

図20:土地を売却して利益が出ると譲渡所得税がかかる

5-3.相続し土地を売却するタイミングは3年以内

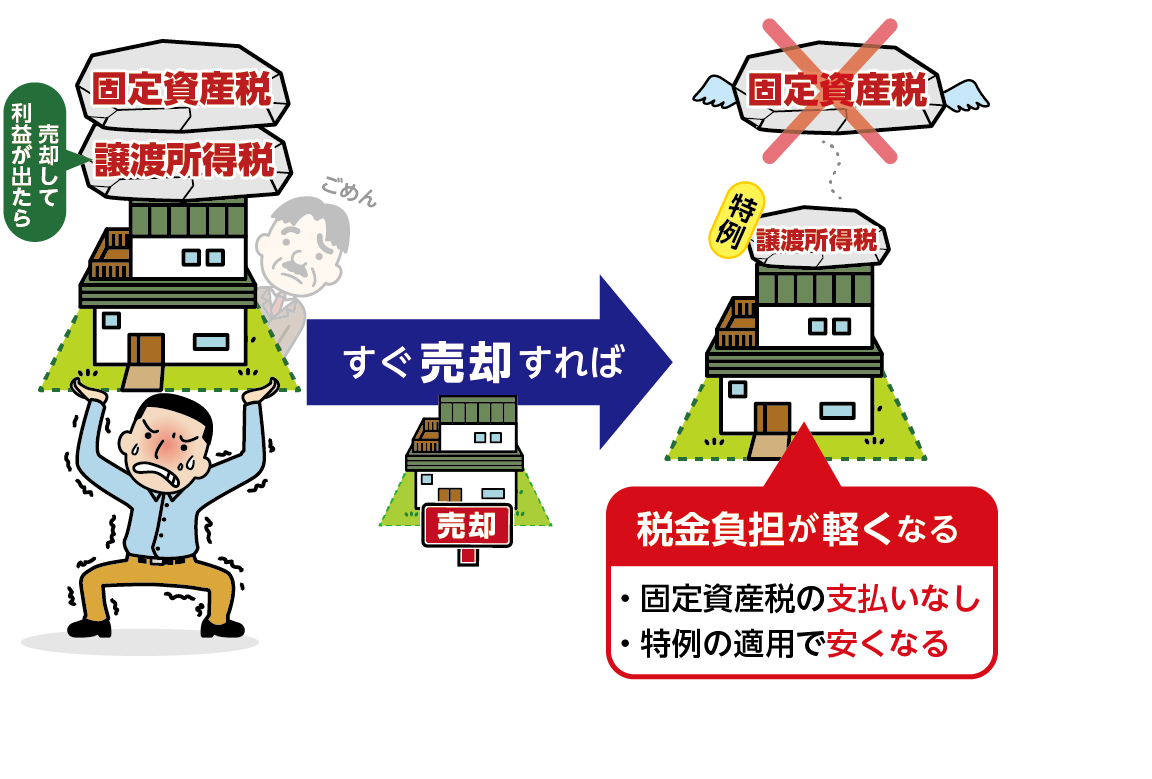

相続した土地を売却すると、不動産を所有している方に対して毎年かかる固定資産税の支払いがなくなります。また、相続税の申告期限(亡くなられてから10ヶ月以内)より3年以内に売却することにより、譲渡所得税を軽減することができます。相続した土地の売却は、タイミングも重要です。

図21:相続した土地を3年以内に売却すると税金が安くなる

※譲渡所得税を軽減できる特例について詳しくは、こちらを参考にしてください。(当サイト内)

6.まとめ

土地を相続するときの手続きの概要についてご理解いただけましたか?土地の分け方は4つあり、ご自身の相続でどの遺産分割方法が適しているのかを選んでいくことになります。

また、土地の価値を評価するときは、時価でなく相続税評価額で計算します。評価の方法は2つあり、路線価方式と倍率方式です。実際は整った形の土地であるケースはほとんどないため、補正をすることになります。専門家にご相談された方が良いでしょう。

土地を相続することになり、正確な土地の評価額を調べたい方や土地を売却するときに賢く特例を適用したい方は、相続を専門とする税理士にご相談されることをおススメ致します。