金の延べ棒やネックレスも相続税の課税対象!金の種類と評価方法

- 相続税

「お父さんの遺品の整理をしていたら純金の延べ棒が出てきた・・・」

「今までなんとも思わなかったけど、仏壇にある仏像って金がたくさん使ってありそう・・・」

純金や金貨など、「金」は高額なものなので相続税を支払わなければならないのでは、と心配になられているのではないでしょうか。

金は世界共通の資産であることから、為替や相場の影響を受けることはあるものの、時間の経過とともに価値が下がったり無価値になってしまうことはありません。

金の価値は比較的簡単に調べることができますので、相続財産として発見された場合はその価値をきちんと確認しましょう。かなり昔に購入した金だから税務署にもバレないだろうと考えて特に何もしないのは危険です。

まずは変動する金の価値を確認して、本当に相続税の対象となるかどうか確認しましょう。

本記事では、相続税の対象となる金の種類や評価方法などを詳しくご説明しますので、ぜひ参考にしていただければと思います。

目次

1.相続税の課税対象となる金の種類と考え方

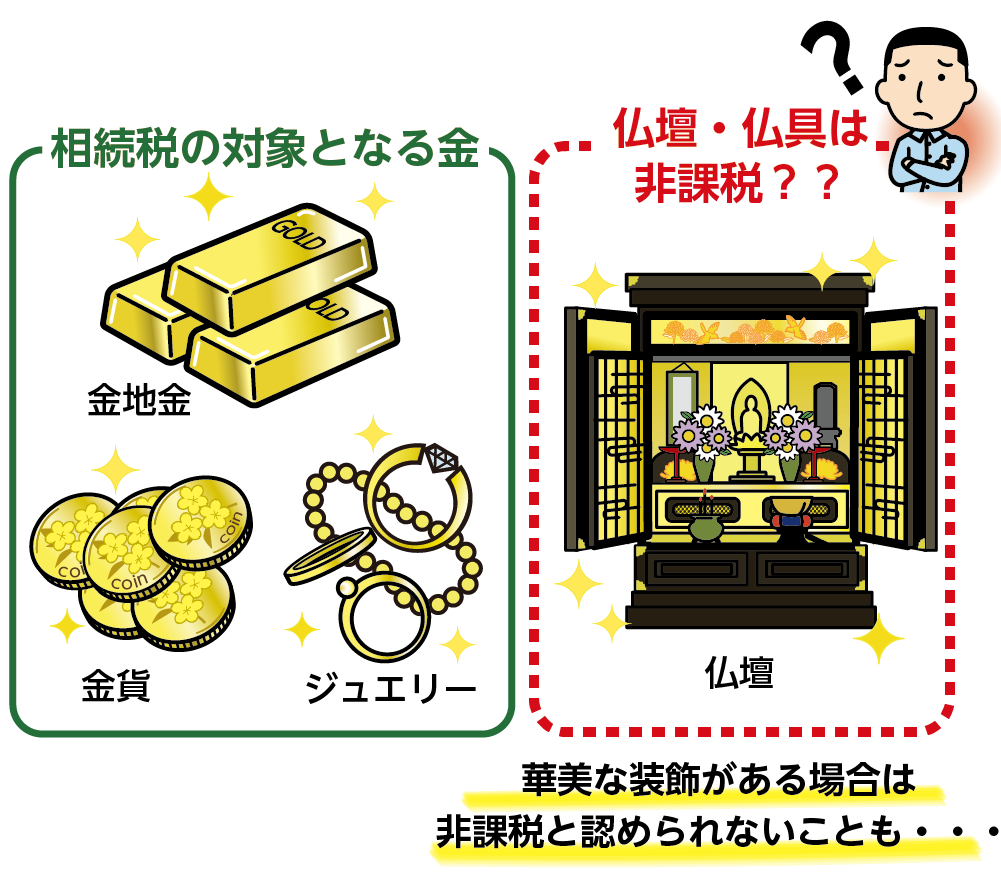

「金」といっても形状は様々です。

・ゴールドバー(延べ棒)の金地金

・金貨

・ジュエリー

・仏像(金がたくさん使われているもの)

最近は、金を通販サイトで気軽に購入できるようになりましたし、インターネットで純金積立てが簡単にできるようになりました。金を含んでおり財産価値があるものは、相続税の対象財産として考えます。

亡くなられた方がインターネットで金の取引をされていた場合、相続人が金の存在に気付かないケースもあります。ご家族の中で金を購入する方がいらっしゃる場合には、どこで金を購入しているのか、購入した金はどこで管理されているのかなど、しっかりと共有をしてもらいましょう。

相続が発生しても誰も気づかず、認識されなければ相続財産として誰も引き継ぐことができず意味が無くなってしまいます。

また、相続税がかからない仏壇仏具などにあえて金を使った装飾を施し、相続税を少しでも減らそうと考えられる方もいますが、そういう考えは残念ながら通用しません。

相続税の非課税財産であっても、必要以上に華美な装飾をしていれば、価値ある美術品と見なされ、相続税の課税対象と判断されます。

図1:相続税の課税対象となる金のイメージ

※相続税がかからない非課税財産について詳しくは、こちらを参考にしてください。

2.金にかかる相続税は遺産総額から考える

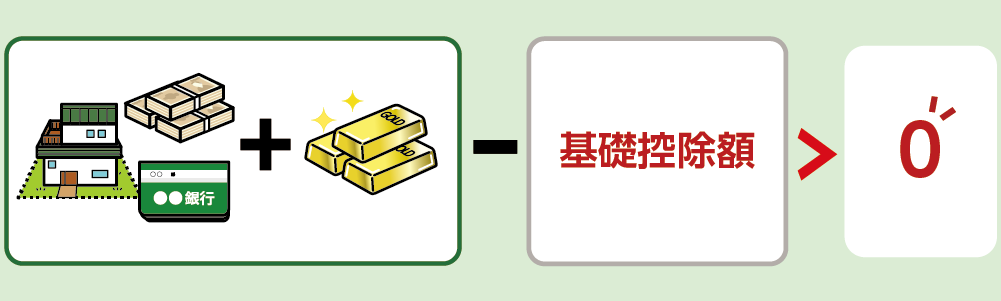

金の評価額が500万円の場合、その500万円の金に相続税が課税されるという考え方ではありません。金を評価したのちは、不動産や預貯金といった他の相続財産の評価額を含めたすべての相続財産額を計算します。

その相続財産の総額から基礎控除額を差し引き残った金額があった場合に、その額に対して相続税が課税されることになります。

金だけに相続税がかかることはありませんし、金があっても財産の総額が基礎控除以下であれば、相続税は0円ということになります。

図2:金を含む相続税の対象かどうかの判断基準

※相続税の計算について詳しくは、こちらを参考にしてください。

※基礎控除について詳しくは、こちらを参考にしてください。

3.金の財産評価額を調べる方法と基準日

金の評価額がわかれば金の価値が決まりますので、相続税の対象となるかどうかも把握できますし、相続人の皆さんで相続財産をどのように分けるのか話し合いが進められます。

具体的な金の評価方法としては、亡くなられた方が購入した当時の価値ではなく、亡くなられた日の業者買取価格をもとに計算します。

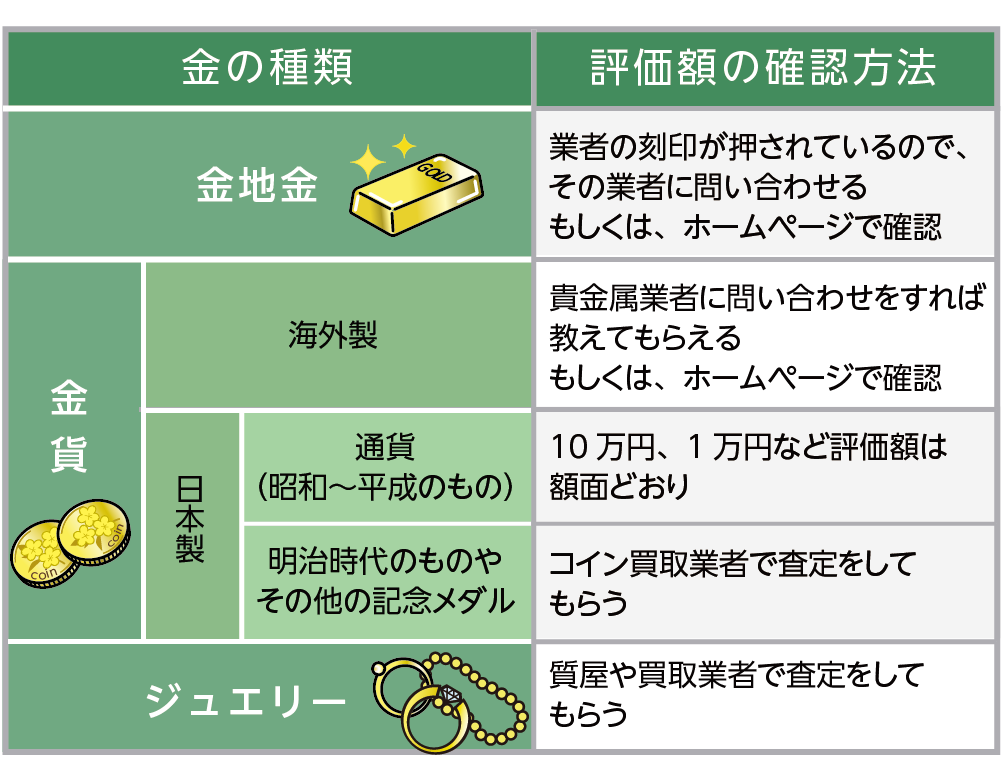

主には次のように考えていきます。

・金地金の買取価格は1gあたりの金額で公表されている

・買取価格は、単価に金の重量を掛けた金額となる

・金地金に貴金属業者の刻印があるため、そこに確認することがベスト

・金貨の買取価格はサイズごとに1枚あたりの金額が公表されている

・ジュエリーは質屋や買い取り業者に査定をしてもらう

・仏壇や仏具の場合には、こちらも買い取り業者に査定してもらう

表1:金の評価額の確認方法

図3:業者への問い合わせやホームページを確認して金の評価額を調べているイメージ

4.金を隠しても税務調査から逃れられない4つの理由

金地金は大きなものでも1kgですし、金貨やジュエリーはとても小さなものです。これらがご自宅で見つかったとしても「こっそり貰ってしまえば分からないのではないか?」と思われてしまうかもしれません。

相続財産と把握していながら、隠して申告をしなかった場合、見つかると確実にペナルティ税が課されます。

また、金の取引については税務署が把握しているものだと考えた方がいいです。

図4:脱税をたくらむイメージ

4-1.税務署は金の購入者を調査している

金の価格はここ10年で3倍ほどに値上がりしています。投資用に金を購入し、タイミングに応じて売却する方が増えています。

利益がでても申告しない方が多くいることから、税務署は金の購入に関し丹念な調査を実施していますので、購入者のお名前やお住まいは把握されていると思った方がよいです。

4-2.税務署に支払調書が送られる

200万円を超える金地金や金貨が売買されると業者から税務署に支払調書が送られます。

税務署は金が売買された時期や、利益の有無に関する詳細なデータを持っているので申告漏れは疑われる原因になります。

4-3.マイナンバーの提示を求められる

200万円以上の金の売買においては、マイナンバーの提示を求められるようになっています。

本人確認書類やマイナンバーは記録され、売買履歴は業者に保管されているので税務署は簡単に確認できてしまいます。

4-4.税務調査で大抵バレる

税務署には亡くなられた方だけでなく、相続人の皆さんの金融機関の履歴も調べることができる職務上の権限が認められています。

税務署は疑わしいと思った場合、税務調査等をとおして毎月のお金の流れを細かくチェックし、使途不明金の詳細を調べます。

特に申告書に記載がないような入出金があることが分かれば、税務調査に発展します。

税務署はたとえ自宅に保管されている財産であっても、入念な調査の上、ある程度の予測を立てて調査を行っていますので、大体のことは明確になってしまいます。

税務署に指摘された場合にはペナルティも大きくなりますので、申告期限内に正しく申請しておくことが大切です。

※税務調査について詳しくは、こちらを参考にしてください。

5.金を売ると所得税がかかる

相続で受け継いだ金地金などは、現金化されることも多いでしょう。

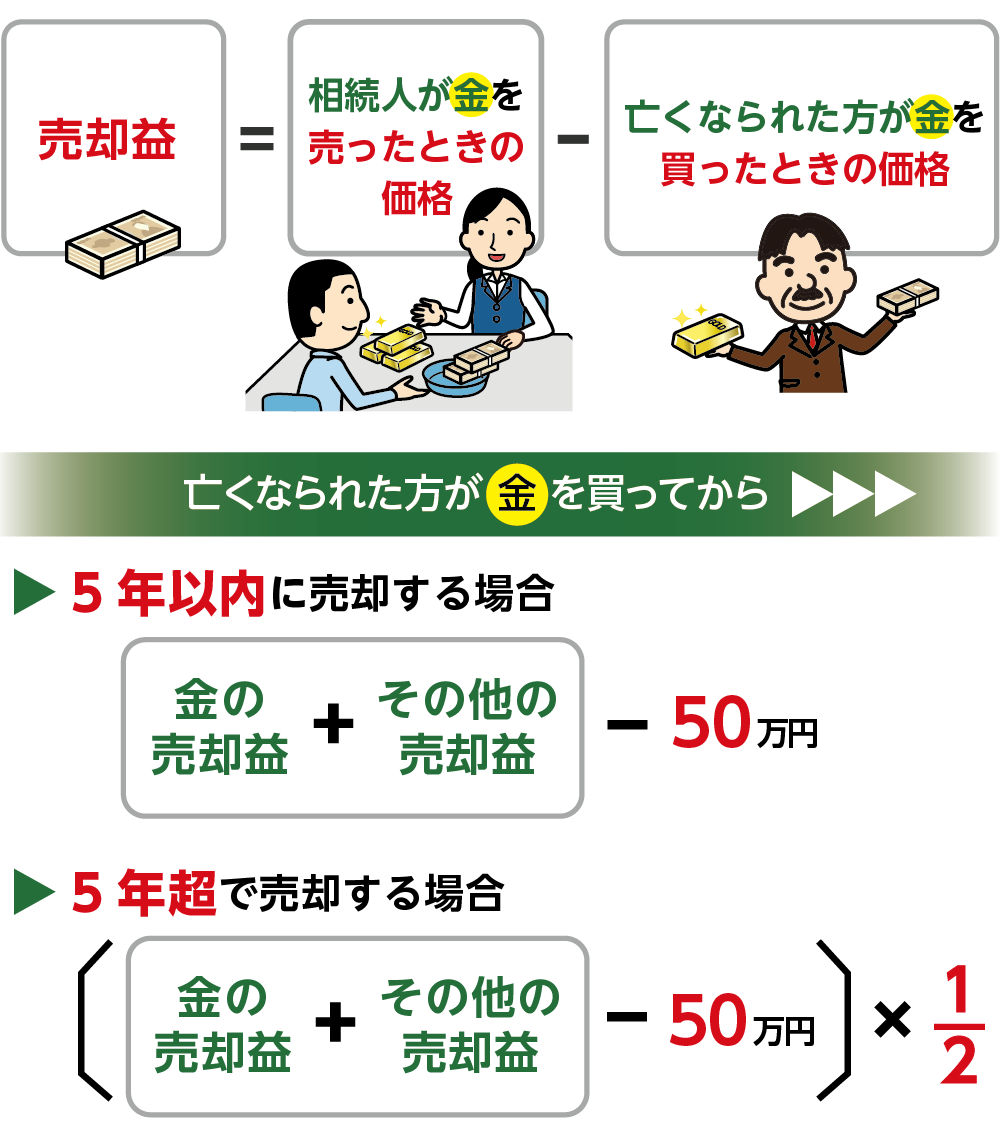

金を売った利益(売却益)が1年間で50万円以上となった場合、所得税の課税対象になりますので必ず確定申告が必要となります。

図5:課税対象となる売却益

6.さいごに

金は相続税の課税対象財産に含まれます。

そして、金は「金地金」「純金」「金貨」「ジュエリー」「仏具」など様々なところで使われています。ジュエリーなど何気なく使っていて気づかないものもありますので、亡くなられた際には注意しましょう。

また、生前対策等で「金貨」「ジュエリー」を渡す場合には、贈与税の対象にもなりますのであわせて取り扱いには注意しましょう。

最後に、金にかかる相続税については、金の財産価値をきちんと評価したうえで、他の財産とあわせて相続財産の総額を求めなければ分からないこともご理解いただけたと思います。

亡くなられた方が購入した時点より価格が高騰している場合もありますが、相続する時点の価値で計算をしていくことになります。

財産に含めるべきかどうかの判断に迷われる場合には、相続の経験豊富な税理士にご相談されることをおススメ致します。