生前贈与加算とは?加算期間の考え方と対象となるケースをかんたん解説

- 贈与

将来の相続税対策として生前贈与を検討されている方も多いのではないでしょうか。

生前贈与にはいくつかの方法がありますが、生前贈与をして予め引き継いだはずの財産が、贈与や相続発生のタイミングで相続財産として加算され相続税の対象になる場合があります。

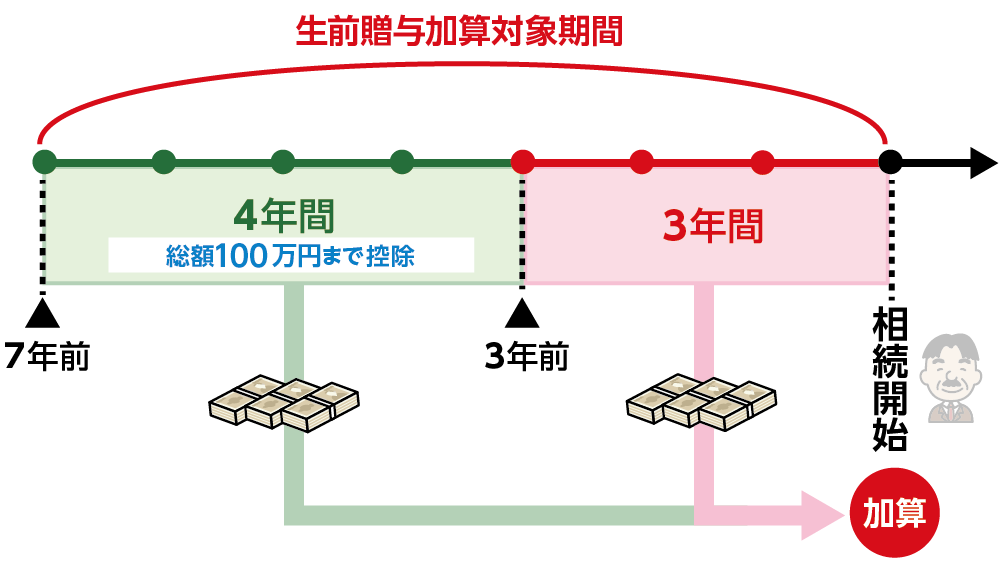

さらに、これまで相続開始前3年以内の贈与が生前贈与加算の対象でしたが、相続開始前7年以内の贈与が対象になりました。

「生前贈与加算期間が延長されると何が変わるの?」

「生前贈与加算の対象になるのはどんな贈与?対象にならない贈与は?」

当記事では、延長された生前贈与加算期間での変更点や考え方、生前贈与加算の対象となるケースとならないケースについてなど分かりやすくご説明しています。

是非参考になさってください。

目次

1.生前贈与加算とは相続財産に贈与を戻し入れる事

生前贈与加算とは、亡くなられる前の一定期間内に受けた生前贈与を贈与者の相続財産として加算して、相続税の課税対象とする制度です。暦年贈与による年間110万円以下の贈与であっても、加算の対象となります(持ち戻し)。

令和5年の税制改正により生前贈与の加算対象期間が3年から7年に延長されました。相続開始前の7年以内に行われた贈与が対象になるため、相続開始前6年以内に100万円贈与していた場合、これまでは相続財産への加算は不要で、かつ贈与税も基礎控除以下で非課税でしたが、改正により相続財産へ加算が必要となります。

2.生前贈与加算の考え方

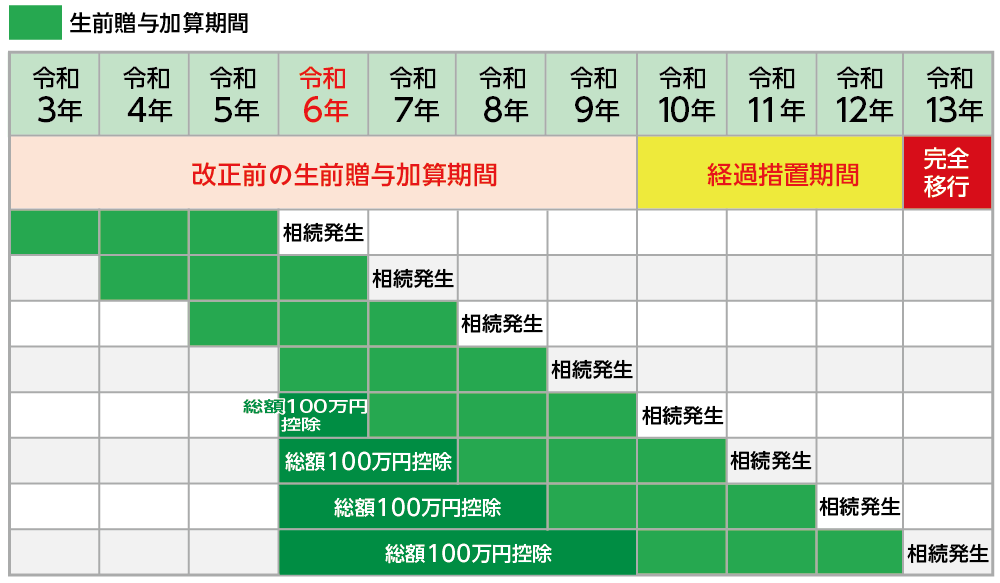

加算期間が延長されましたが令和6年1月1日以降の相続より7年前の贈与が全て持ち戻しの対象になるわけではありません。

この日以降に行われた贈与については、加算対象期間が7年へ延長になるという意味です。

加算期間の延長は段階的に移行し、完全に移行するのは令和13年以降に発生した相続からになります。

3.生前贈与加算の対象となるケース

生前贈与加算の対象者となるケースをご紹介します。

<生前贈与加算の対象者>

・相続によって財産を引き継いだ人

・遺言によって財産を遺贈されて引き継いだ人

・相続時精算課税に係る贈与によって財産を引き継いだ人

この中には、「みなし相続財産」を取得した方も含まれます。

<みなし相続財産の具体例>

・生命保険金(亡くなられた方が保険料を負担、受取人は亡くなられた方以外)

・死亡退職金

・定期金の権利(損害保険、年金など)

・遺言に基づく債務免除による利益

4.生前贈与の対象外となるケース

生前贈与加算の対象外となる方、財産をご紹介します。

<生前贈与加算の対象外となる人>

相続や遺贈によって財産を引き継がなかった方は、生前贈与加算の対象にはなりません。そのため、暦年贈与によってのみ財産を引き継いだ孫、子の配偶者や、相続放棄により財産を引き継がなかった相続人のうち、みなし相続財産の受取人や相続時精算課税制度の適用者に該当しない人は対象から外れます。

また、生前に贈与を行った財産でも、相続財産に加算されないものがあります。

<相続財産に加算されない生前贈与>

・相続時精算課税制度の基礎控除額110万円

・住宅資金贈与の非課税枠

・教育資金一括贈与の非課税枠

・結婚・子育て資金の一括贈与の非課税枠

4-1.相続時精算課税制度の基礎控除額110万円

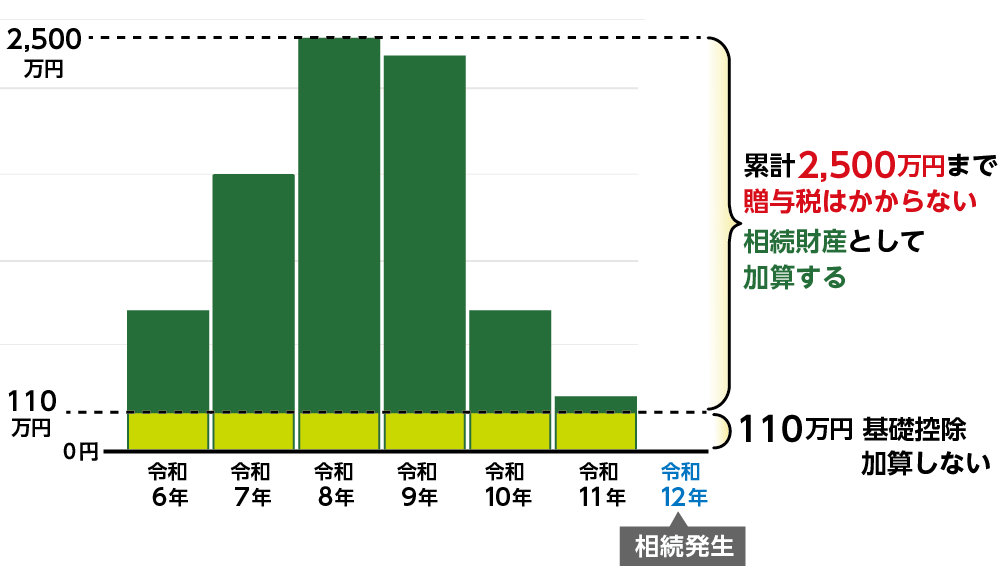

相続時精算課税制度とは、贈与者が亡くなられるまでの累計2,500万円以内の生前贈与は、贈与税がゼロになるという制度です。

令和5年の税制改正により、相続時精算課税制度にも基礎控除額「年間110万円」が創設されました。暦年贈与の基礎控除分は生前贈与加算の対象となる一方で、相続時精算課税の基礎控除分110万円は相続財産への加算の対象外となります。適用初年度は一定の書類の提出が必要となりますが、2年目以降については、年間の贈与が110万円の基礎控除以内であれば、申告納税も不要です。令和6年1月1日以降に行われた贈与から対象になります。

4-2.住宅資金贈与の非課税枠

住宅取得等資金の贈与税非課税の特例とは、住宅取得のために父母・祖父母など、自分より前の世代の方(直系尊属という)の方から贈与を受けて、新築(取得)、もしくは増改築などをした場合に、適用条件を満たせば、受け取る人一人あたり最大で1,000万円まで贈与税がゼロになる制度です。

直系尊属から贈与された住宅取得等資金のうち、非課税の適用を受けた金額は生前贈与加算の対象にはなりません。(令和8年12月31日まで)

4-3.教育資金一括贈与の非課税枠

教育資金一括贈与とは直系尊属の方から30歳未満の子どもや孫に教育資金を一括贈与する場合は、受け取る人一人あたり最大1,500万円(学校以外に支払う額は500万円)までの贈与税がゼロになる制度です。

贈与者が亡くなられ相続が発生した場合、相続発生までに使用した部分については相続財産への加算の対象となりません。また、相続発生時点における残高についても一定の場合を除き相続財産に加算されません。(令和8年3月31日まで)

4-4.結婚・子育て資金の一括贈与の非課税枠

直系尊属の方から18歳以上50歳未満のお子さん、お孫さんに対し、結婚・子育て資金を一括で最大1,000万円まで贈与税がゼロになる制度です。

贈与者が亡くなられ相続が発生した場合、相続発生までに使用した部分については相続財産への加算の対象となりませんが、相続発生時点における残高については、(もれなく)相続財産へ加算となります。(令和7年3月31日まで ※令和7年度税制改正により令和9年3月31日まで延長される見込み)

4-5.おしどり贈与の特例を利用した生前贈与

おしどり贈与とは、婚姻期間が20年以上の夫婦間で自宅や自宅の購入資金の贈与を行う時において、配偶者から贈与された自宅や自宅の購入資金のうち、基礎控除110万円に加えて最高2,000万円までは贈与税がゼロになる制度です。

配偶者から贈与された資金のうち、非課税の適用を受けた金額最大2,110万円(配偶者基礎控除2,000万円+基礎控除110万円)まで生前贈与加算の対象になりません。同じ配偶者からの適用は一度のみとなります。

5.納付済みの贈与税は相続税より控除される

生前贈与加算の対象となった場合、生前贈与時に既に納付している贈与税額は、相続税額から控除されます。ただし、加算税や延滞税、利子税は含まれません。

6.まとめ

生前贈与加算とは、相続開始前の7年以内に行われた贈与を相続財産に加算(戻し入れる)することです。生前贈与加算の対象となるのは、相続、遺贈により財産を取得した方、もしくはみなし相続財産を取得した方です。

一方、生前に贈与を行った財産でも、相続財産に加算されないものがあります。相続時精算課税制度の基礎控除110万円、住宅資金贈与の非課税枠、教育資金一括贈与の非課税枠、結婚・子育て資金の一括贈与の非課税枠、おしどり贈与の非課税枠、がそれにあたります。

ご自身のケースにおいて加算の対象となるのか、生前贈与を検討しているがどのように行ったらよいのかなどご不明な点がございましたらお気軽に税理士にご相談ください。