贈与税申告が必要な3つの条件!申告書の書き方と必要書類の基礎知識

- 贈与税

「父から相続税対策をしたいから、毎年少しずつ現金を贈与したい・・・と言われたが、贈与税の申告って毎年しないといけないのかな?」

「マイホームの購入資金を親に援助してもらう場合、贈与税の申告が必要らしいが、いつ、どこで、どうやって申告すればよいのだろうか?」

贈与税の申告が必要な方に対して、税務署からは「申告してくださいね」といったお知らせがくるわけではありませんので、申告が必要かどうかの判断は、ご自身できちんとしなければなりません。贈与税の申告は、税理士に作成を依頼することができますが、現金だけの贈与であれば、納税額をご自身で計算し、申告書を作成することも可能です。

本記事では、まずは「贈与税の申告が必要となるケース」を確認し、必要な場合の「申告期限・申告書の書き方・申告書に添付する必要書類」などについて、ポイントをまとめ、分かりやすく解説しています。贈与税も、期限内に申告しなければ、ペナルティ税が加算されますので、申告有無の正しい判断をおこない、期限内に納税まで終わらせるよう、注意してくださいね。

目次

1.贈与税の申告は「財産を受け取った人」がおこなう

贈与とは、贈与する人(贈与者)の「あなたに無償であげます」という意思と、贈与される人(受贈者)の「もらいます」といった双方の同意の上に成立する契約となります。無償でもらう金額によって、贈与税の申告をおこなう必要があります。贈与税の申告は、毎年1月1日~12月31日までの1年間に、贈与財産の総額に対して、贈与された人がおこないます。

図1:贈与税は財産を受け取った人が申告する

2.贈与税の申告が必要となる3つの条件

贈与税は、原則として「贈与を受けた財産のすべて」に対してかかります。ただし、夫婦や親子、兄弟姉妹などの扶養義務者から、生活費や教育費をもらった場合は、直接これらに充てる目的の範囲内であれば、贈与税の課税対象とはなりません。また、贈与の目的により贈与税が非課税になる特例が別途設けられています。

贈与税の申告が必要となる3つの条件を確認しましょう。

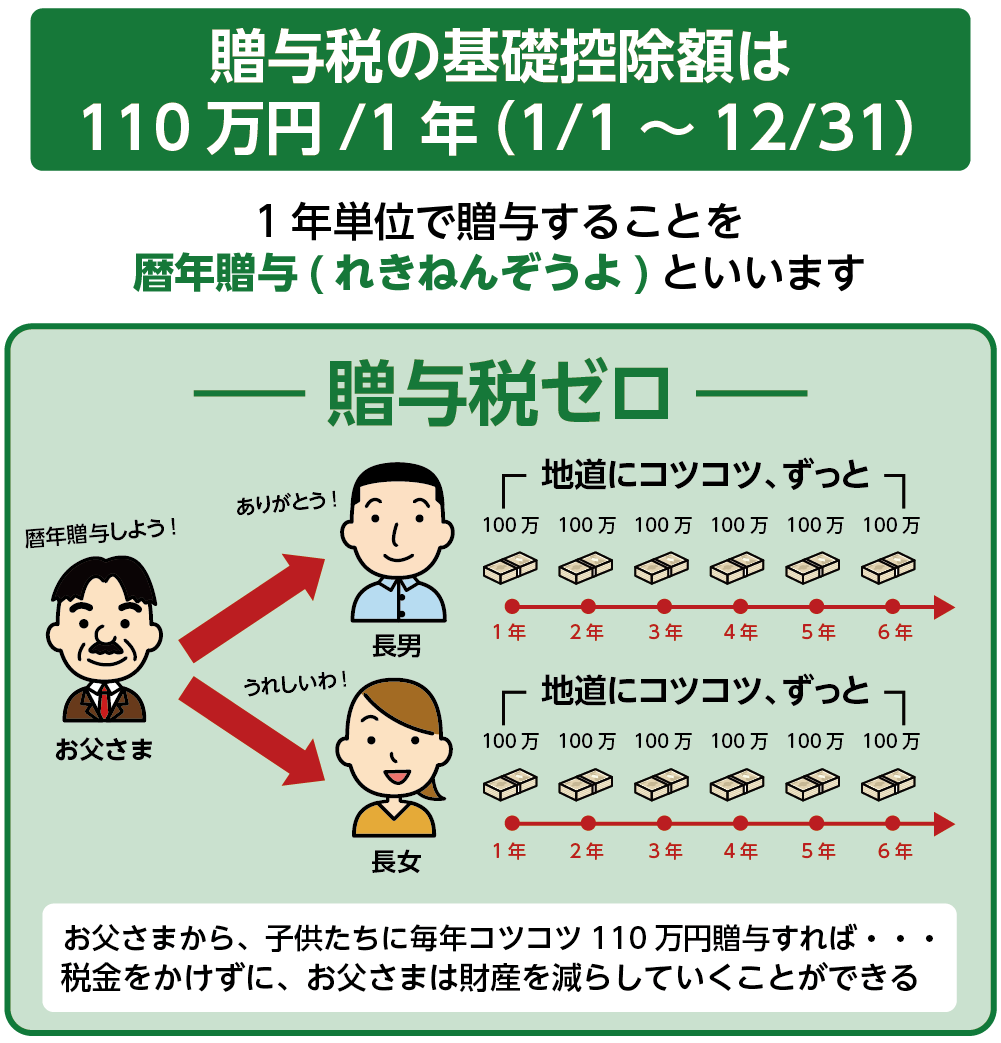

2-1.1年間で「110万円を超える贈与」を受けた

1年間(1月1日~12月31日)に贈与を受けた財産の合計額が「110万円まで」であれば贈与税はかからず、この範囲内で毎年贈与することを「暦年贈与」といいます。

「110万円までの非課税枠」を超える贈与を受けたとき、贈与税の申告が必要となります。2人以上からそれぞれ110万円以下の財産を受け取ったとしても、合計が110万円を超えれば申告が必要です。

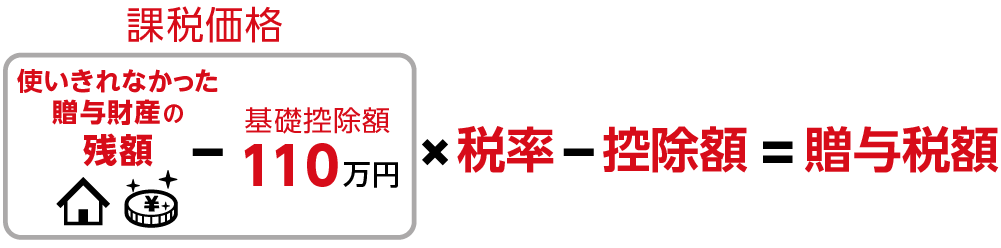

贈与税は、1年間に贈与を受けた財産の総額から110万円を差し引いた額に対し課税されることになります。

表1:通常の贈与では年間110万円の非課税枠を超えたとき申告が必要

|

贈与の種類 |

非課税枠 |

条件 |

贈与税の計算式 |

|

通常の贈与 |

年間110万円 |

・贈与される財産に制限はない(現金・不動産・株など) ・贈与する人、贈与される人に条件はない(相続権がない人にも贈与は可能) |

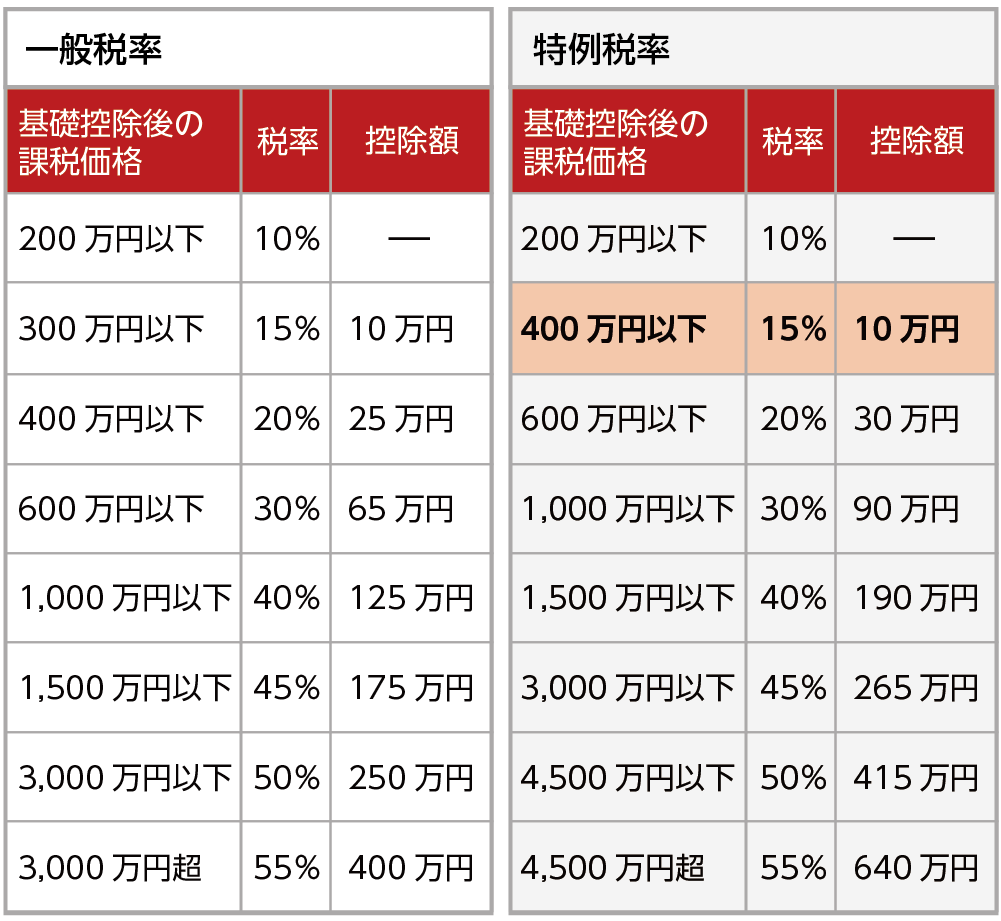

父母・祖父母からその年の1月1日において18歳以上の子・孫へ贈与する場合は特例税率を、それ以外の場合は一般税率を用いる。(税率が2種類ある)

【計算式】 |

図2:贈与税の非課税枠(基礎控除額)110万円の範囲内で毎年贈与する暦年贈与は「申告が不要!」

※暦年贈与ついて詳しくは、こちらを参考にしてください。(当サイト内)

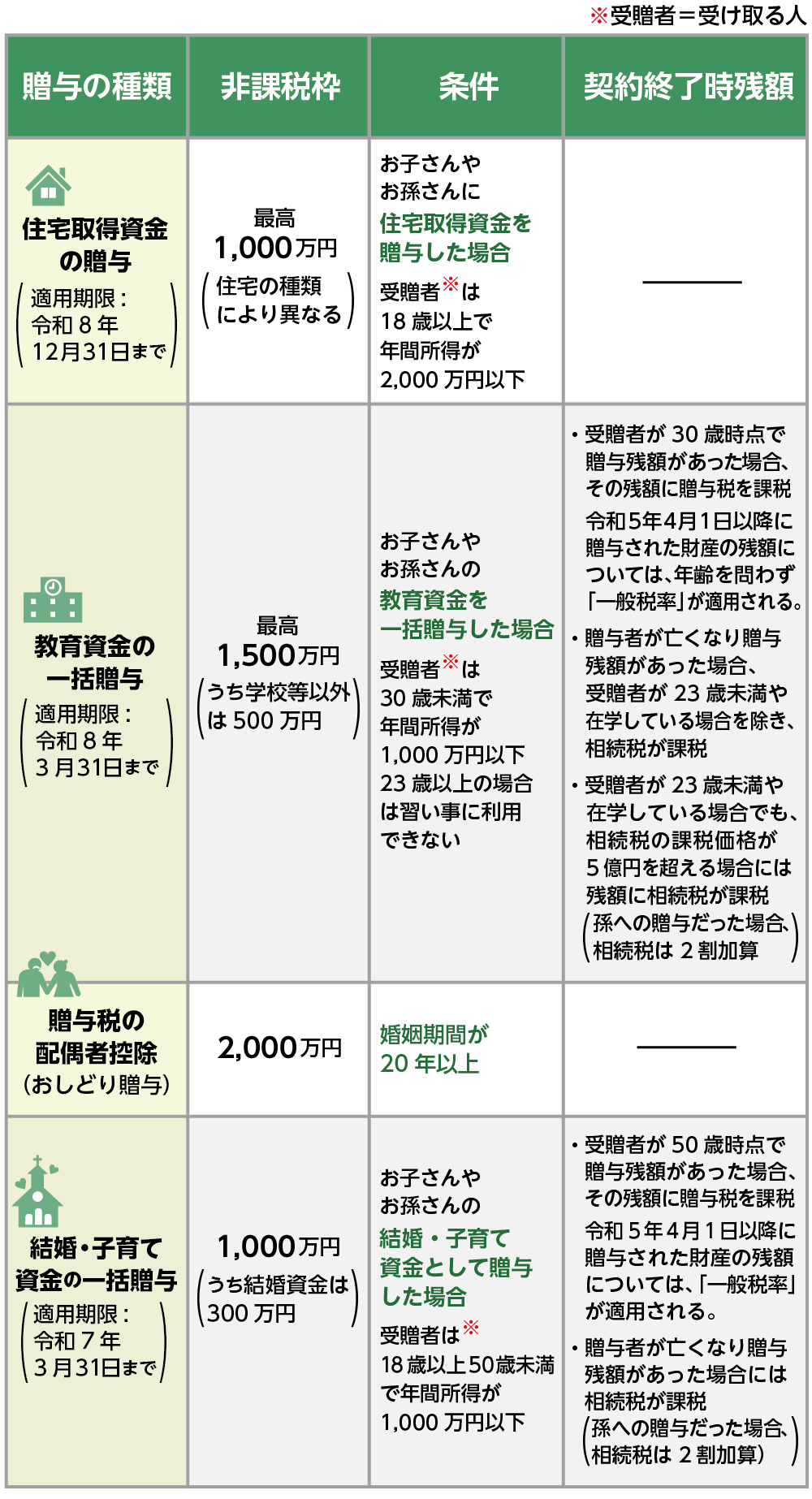

2-2.贈与税が「非課税となる特例」を利用する

贈与には、「暦年贈与」以外にも贈与税がかからない特例があります。「住宅の購入資金」、「子・孫の教育資金」、「結婚・子育て資金」、「配偶者への自宅の贈与(贈与税の配偶者控除)」などは、適用条件を満たしていれば「非課税枠」を利用することができます。これらの贈与の特例は、いずれも暦年贈与と併用することができます。

非課税となる特例を利用して、贈与税が0円だったという場合にも贈与税の申告は必要です。教育資金と結婚・子育て資金の贈与については、贈与財産を預け入れた金融機関に引き出した金額に対する領収書(使途を明確にするため)の提出が都度必要となります。ただし適用条件内および非課税枠内の範囲であれば、金融機関を通じて非課税申告書が税務署へ提出されますので、贈与税の申告は必要ありません。

表2:贈与税が非課税になる特例

贈与した方が亡くなられたときに、贈与財産が使いきれていなかった場合は、生前贈与分として相続税の課税対象となり、申告納税が必要となる場合があります。法定相続人ではないお孫さんへの生前贈与の場合は、相続税が2割加算になることに注意が必要です。

また、契約終了時に贈与財産に残額があった場合には、贈与税の課税対象となり、通常の贈与と同じ税率が適用されます。

図3:贈与された財産に使い残しがあれば贈与税が課税され申告が必要

※配偶者への自宅の贈与について詳しくは、こちらを参考にしてください。(当サイト内)

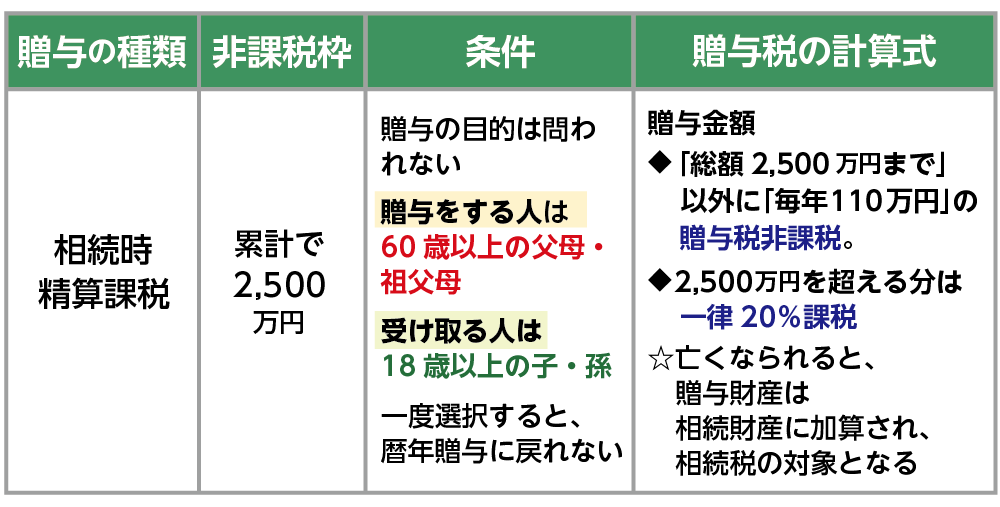

2-3.相続時精算課税制度を利用する

相続時精算課税は、原則として60歳以上の父母または祖父母から18歳以上のお子さんまたはお孫さんに対して財産を贈与した場合において選択できる制度です。贈与された財産の2,500万円までが非課税となり、2,500万円を超えた部分について一律20%の税率で課税されます。

相続の際には、相続財産に贈与財産を加えて相続税額を計算し、すでに支払った贈与税額を差し引いた税額を納めます。暦年贈与と併用することはできませんのでご注意ください。

令和6年1月1日以降の贈与から特別控除の2500万円とは別に年110万円まで基礎控除が創設されました。贈与された財産の金額が110万円以下の場合は贈与税の申告は不要です。

表3:相続時精算課税を利用するときは贈与税の申告が必要

※相続時精算課税について詳しくは、こちらを参考にしてください。(当サイト内)

3.贈与税の申告期限と申告方法

贈与税の申告には期限があり、申告期限を過ぎてしまった場合にはペナルティの税金が課されますので注意が必要です。また、申告方法はいくつかあり、ご自身でお選びいただけます。

申告期限と申告方法について簡単にご説明いたします。

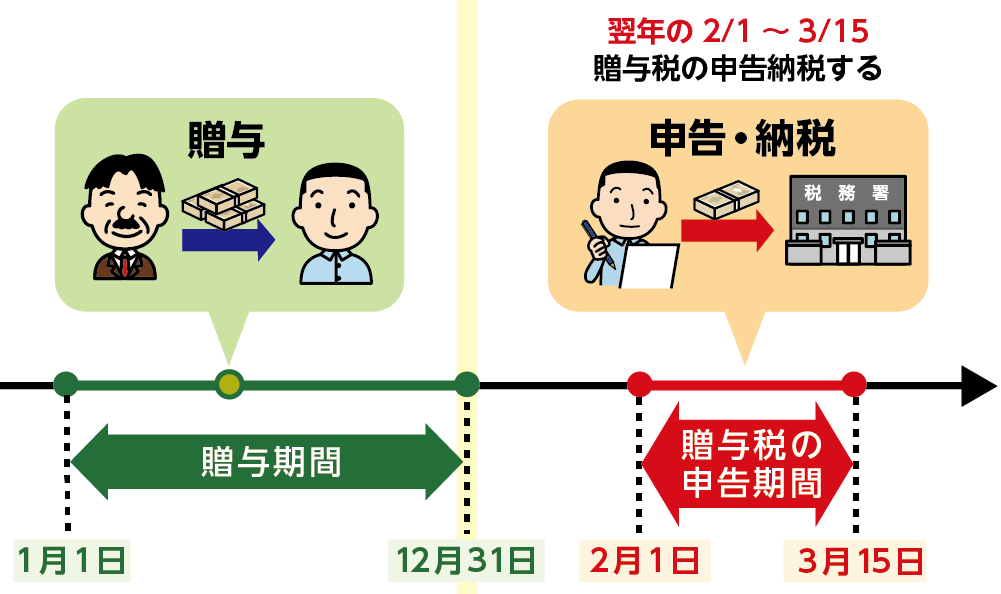

3-1.贈与税の申告期限と申告方法

贈与税の申告と納税は、贈与を受けた人(もらった人)が、翌年の2月1日~3月15日までにおこないます。「住宅取得資金の贈与」「贈与税の配偶者控除」などの非課税の特例を利用して納税が0円の場合は、「申告のみ」おこなうことになります。

図4:贈与税の申告はもらった翌年の2/1~3/15におこなう

3-2.贈与税の4つの申告方法

申告書は、贈与を受けた人の住所を管轄する税務署へ持参または郵便で送付します。また、国税庁ホームページで申告書を作成した方は、申告書をe-tax(電子申告)により送信することができます。ご自身で申告することに不安がある方は、税理士に依頼しましょう。

【贈与税の4つの申告方法】

①税務署へ持参

②税務署へ郵送

③e-taxで提出

④税理士に依頼

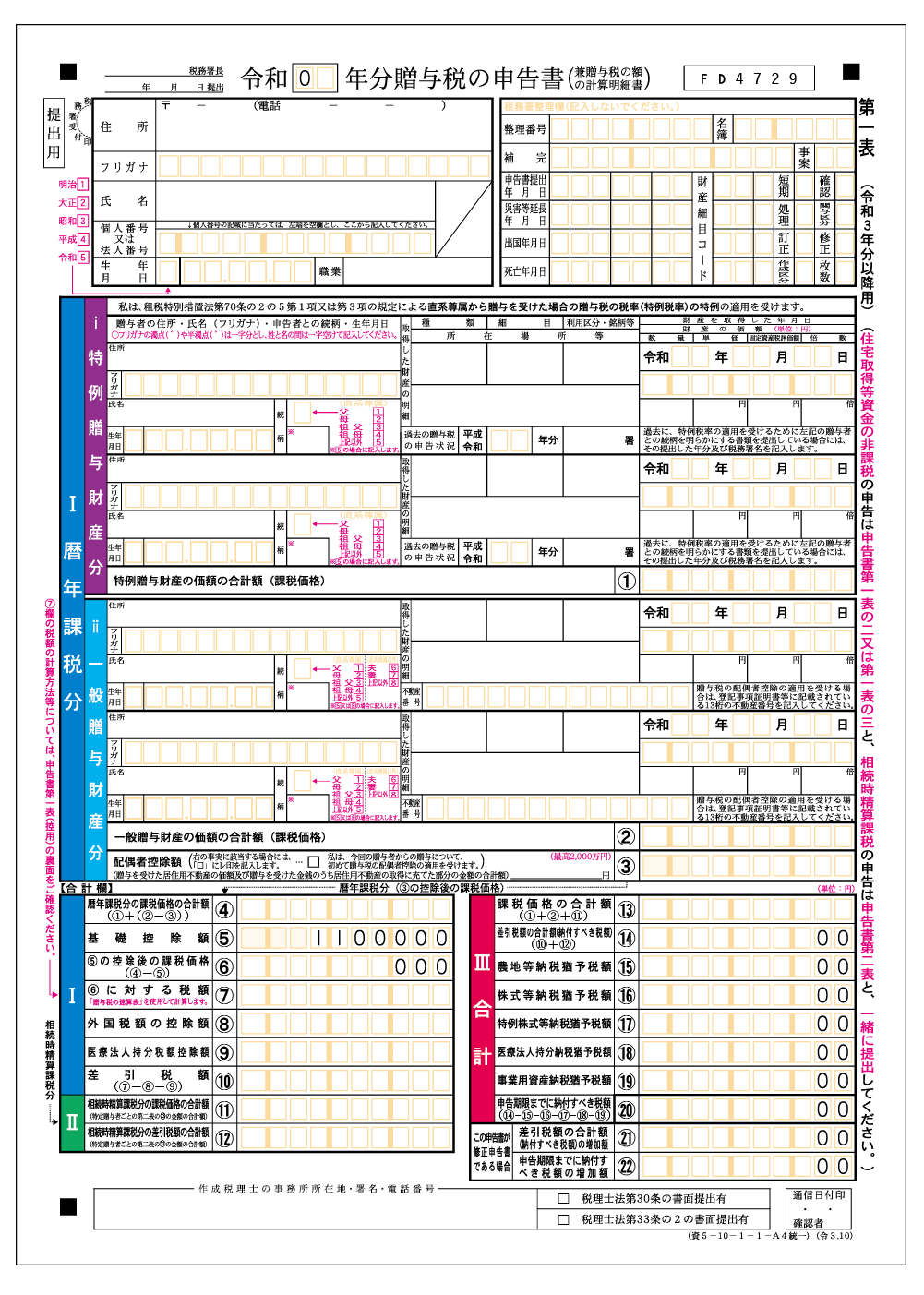

4.贈与税申告書の書き方

贈与税の申告書は、税務署もしくは国税庁のホームページで取得できます。国税庁のホームページでは、画面の案内に従って金額等を入力することにより、税額などが自動計算され、申告書を作成することができ、とても便利です。

贈与税の申告書で使用する用紙は、主に以下の3種類となります。

①申告書第1表(贈与税を申告する人は全員提出)

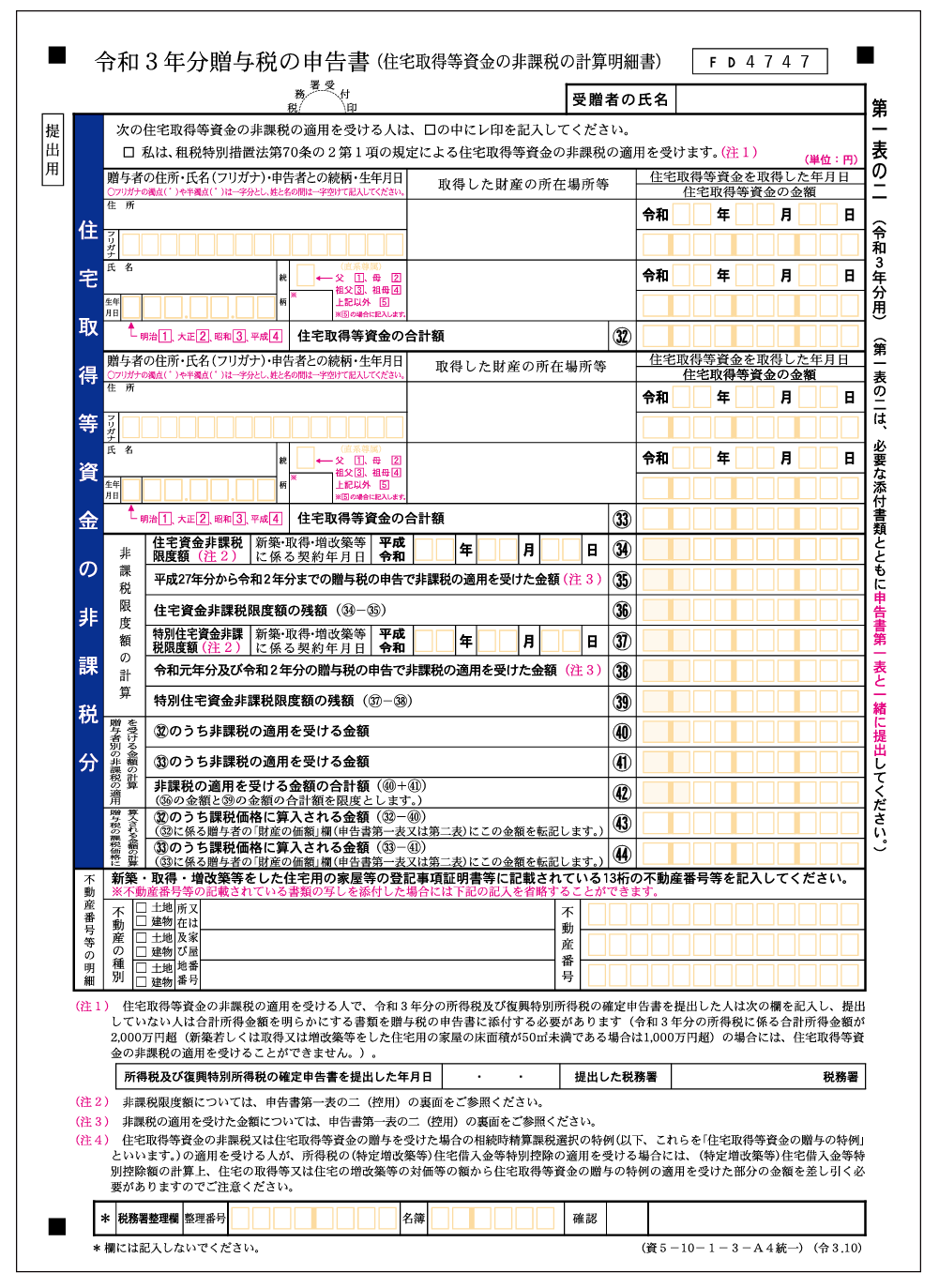

②申告書第1表の2(住宅取得等の非課税を利用する人が提出)

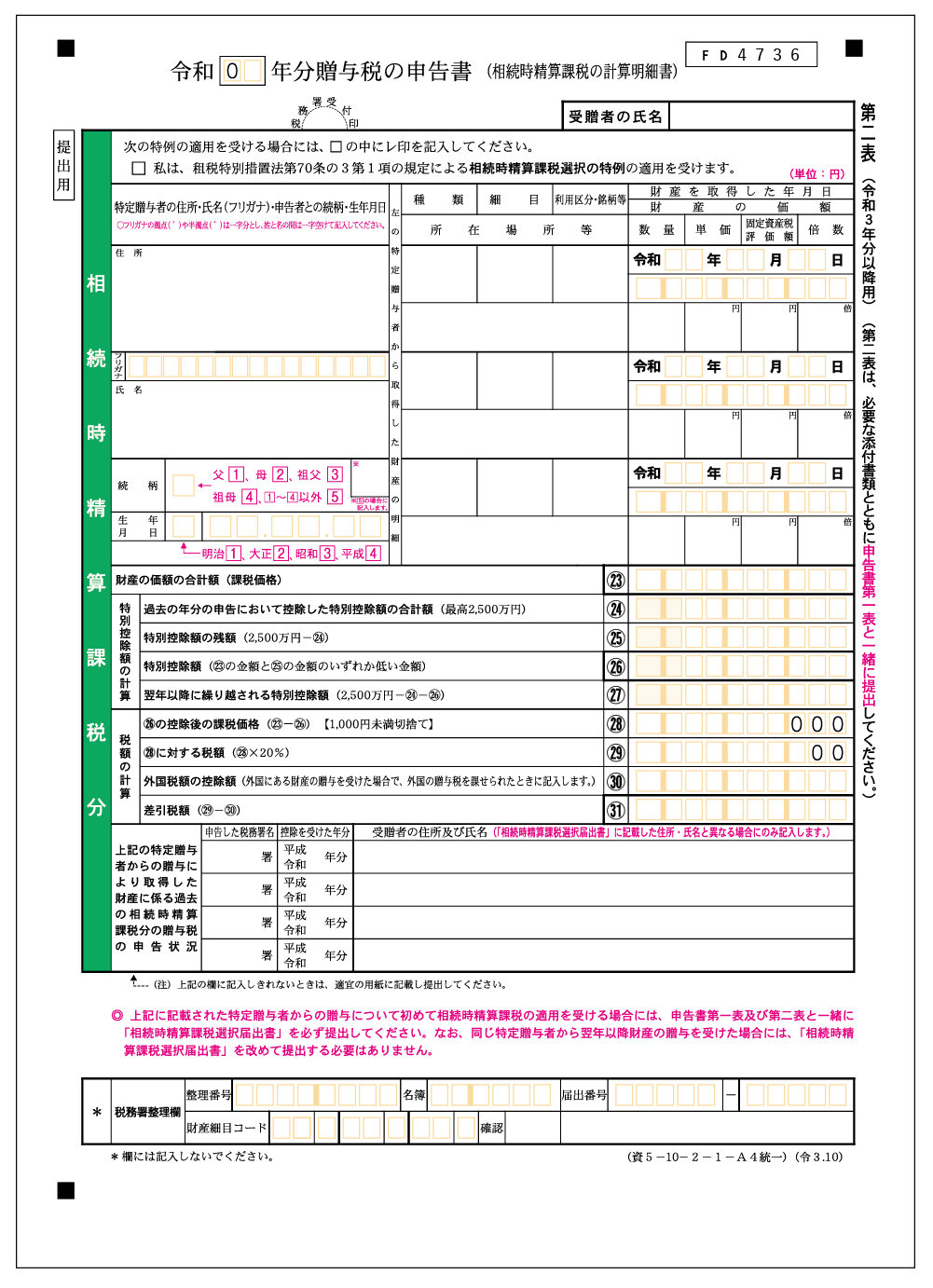

③申告書第2表(相続時精算課税制度を利用する人が提出)

図5:贈与税申告書第1表(兼贈与税の額の計算明細書)

図6:贈与税申告書第1表の2(住宅取得資金の非課税の計算明細書)

図7:贈与税申告書第2表(相続時精算課税の計算明細書)

4-1.【パターン別】使用する贈与税の申告書

贈与税の申告の内容により使用する申告書の様式が異なります。申告書第1表は全員提出します。

表4:贈与税の申告の内容と使用する申告書

|

申告の内容 |

使用する申告書 |

|

暦年課税のみ |

第1表 |

|

相続時精算課税のみ |

第1表+第2表 |

|

暦年課税と相続時精算課税 |

第1表+第2表 |

|

住宅取得資金の非課税と暦年課税 |

第1表+第1表の2 |

|

住宅取得資金の非課税と相続時精算課税 |

第1表+第1表の2+第2表 |

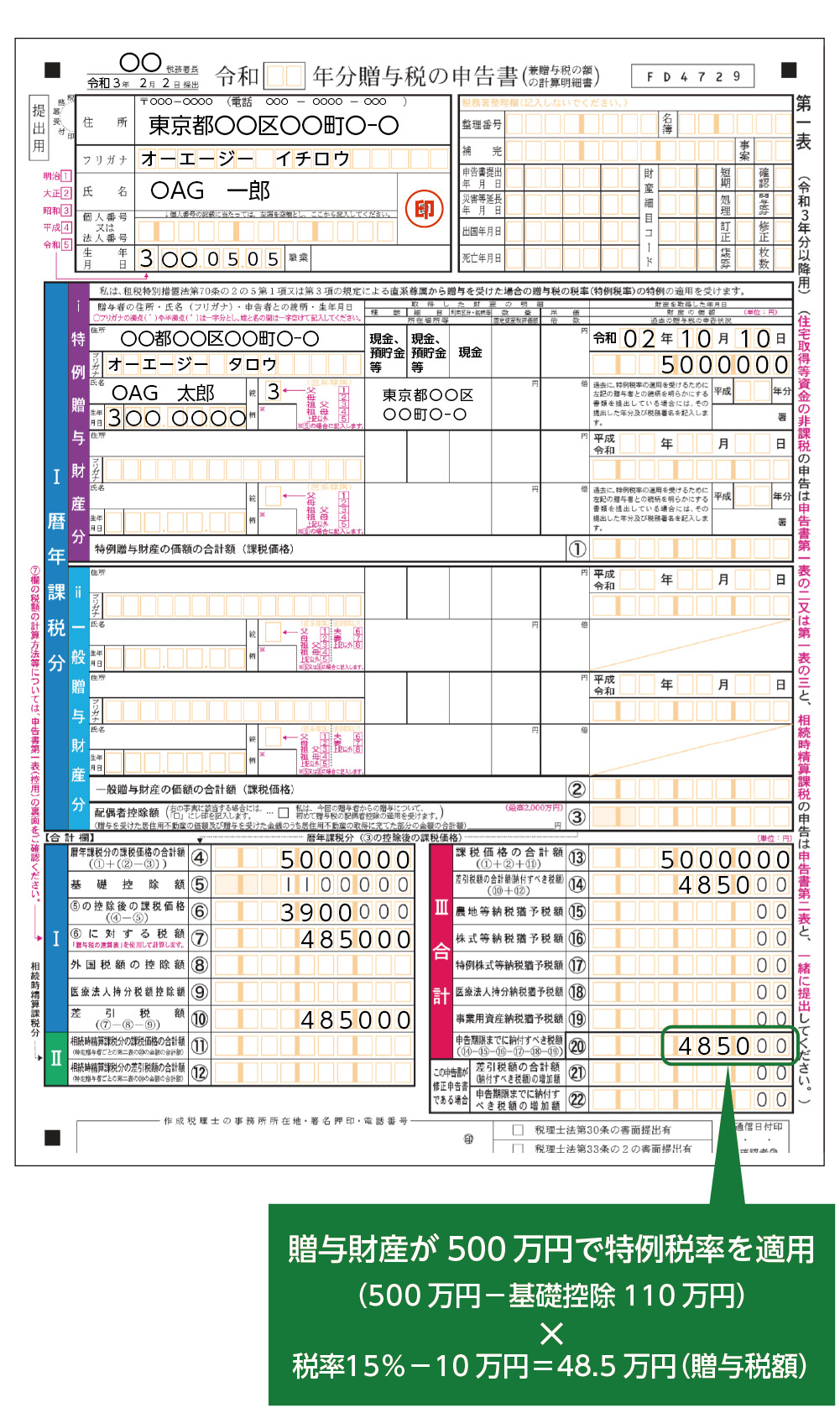

4-2.贈与税申告書の記載例

贈与税の税率は、18歳以上のお子さんやお孫さんが贈与を受ける場合、「特例税率」が適用されます。(令和4年3月31日以前の贈与については20歳以上)たとえば、OAG一郎さん(18歳以上)がお父さまのOAG太郎さんから現金500万円の暦年贈与を受けた場合の申告書第1表の書き方は以下のとおりとなります。

図8:暦年贈与のみの贈与税申告書の書き方

※贈与税の税率と計算例について詳しくは、こちらを参考にしてください。(当サイト内)

図9:贈与税の税率表

5.贈与税申告書に必要な添付書類

贈与税の申告書には、申告内容により必要な添付書類が異なりますので注意しましょう。また、申告書を提出するときには、本人確認書類の提示、あるいは写しを添付する必要があります。

5-1.本人確認書類は全員が必要

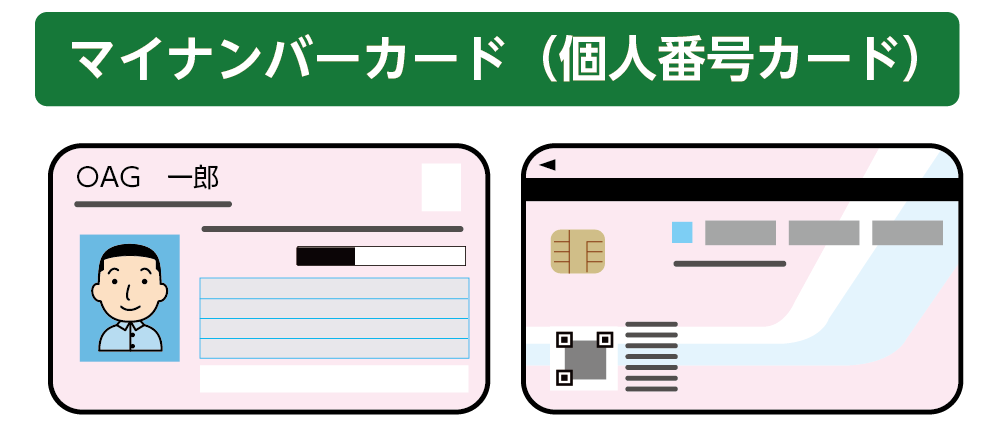

贈与税を申告するとき、必ず必要な書類は、贈与を受けた人の本人確認書類です。

贈与税の申告書にはマイナンバー(個人番号)の記載が必要で、マイナンバーを記載した申告書を提出する際、税務署で本人確認(番号確認と身元確認)を行うためです。

税務署の窓口にて、本人確認書類の提示、あるいは郵送するときは写しの添付が必要となります。

マイナンバーカードがあれば1枚で番号確認と身元確認が可能です。マイナンバーカードをお持ちでない方は、番号確認書類と身元確認書類の提示、または写しの添付が必要となります。

図10:贈与税の申告時にはマイナンバーカードの提示が必要

※マイナンバーカードについて詳しくは、こちらを参考にしてください。(当サイト内)

5-2.暦年課税の場合

通常の贈与(一般税率を適用した金銭の贈与)は、特別に必要な書類はありません。贈与税申告書のみを提出するだけで大丈夫です。財産評価が必要な土地などの贈与を受けた場合には、評価明細書等を添付する場合がありますので、税務署に確認、もしくは税理士に相談することをお勧めいたします。

父母・祖父母から18歳以上の子・孫に、年間110万円超の贈与をされた場合は「特例税率」が適用されますので、以下の添付書類が必要です。

表5:暦年贈与したときの添付書類

|

申告の内容 |

添付書類 |

|

暦年課税 |

贈与を受ける人の戸籍謄本 |

5-3.贈与税非課税の特例を利用する場合

住宅取得資金の贈与は、贈与する人と受ける人の関係を証明する戸籍謄本と、源泉徴収票等(特例の適用に年間所得の条件があるため)を添付します。対象となる住宅の契約を確認できる書類も必要です。

配偶者への自宅の贈与は、夫婦関係を証明する戸籍謄本と、居住用不動産が控除対象であることを証明する登記事項証明書が必要です。

表6:贈与税非課税の特例を利用するときの必要書類

|

申告の内容 |

添付書類 |

|

住宅取得資金の贈与 |

【贈与を受ける人】 【対象となる不動産】 |

|

配偶者への自宅の贈与 |

【贈与を受ける人】 【対象となる居住用不動産】 |

5-4.相続時精算課税制度を利用する場合

相続時精算課税制度を利用するときは、贈与を受ける人は、氏名・生年月日と、贈与者の推定相続人(相続が開始したら第一順位で相続人になると考えられる人)、もしくは孫であることを証明する戸籍謄本を添付します。贈与者は、氏名・生年月日を証明する戸籍謄本と60歳に達した日以後の住所を証する住民票の写しを添付します。

表7:相続時精算課税制度を利用する場合の添付書類

|

申告の内容 |

添付書類 |

|

相続時精算課税制度 |

【贈与を受ける人】 【贈与した人】 |

6.まとめ

贈与税の申告は贈与を受けた方がおこないます。年間110万円以下の贈与は、課税されず申告も不要です。年間110万円までの基礎控除を超えたり、贈与税の非課税の特例や相続時精算課税制度を利用する場合は、納税が0円でも申告が必要です。

贈与税の申告は、贈与を受けた翌年の2月1日~3月15日までに、贈与を受けた人の住所を管轄する税務署へおこないます。現金のみの贈与をされた場合は、贈与税の申告書をご自身で作成することは難しくないでしょう。

贈与税の非課税の特例や、相続時精算課税制度を利用している方で、申告書の作成に不安のある方は、専門家である税理士にご相談されることをお勧めいたします。