夫婦間で贈与税を発生させない4つのポイントと聞きたい10の事例

- 贈与税

「長年一緒に過ごした妻に財産を残してあげたい!!」

「夫婦で貯めた貯金なのだから、半分は私の財産よ!!」

夫婦の間で「貯金」や「財産」が将来的に誰のものとして考えられるのか、夫婦で半々?すべて夫のもの?そんな視点で話し合いをしたことはあるでしょうか。

夫婦で協力して蓄えた財産ですから、将来にわたって夫婦で大切に使いたいものですね。

ところで、夫婦間で財産をあげたりもらったりすると「贈与税がかかる」という話を聞いたことはあるでしょうか。

「え!?夫婦なのに贈与税が掛かるの!?」とビックリされるかもしれません。夫婦でのお金のやり取りなのに贈与税がかかるなんて納得できませんよね。

ここでは夫婦間での贈与について、気をつけておく事や知っておくと便利な内容を、ポイントを押さえて紹介していきます。ご自身の生活の中で、ぜひ活用してみてください。

目次

1.夫婦間でも贈与税がかかるケースがあるため要注意!

夫婦の間でも、お金をあげたりもらったりした場合には、贈与税がかかるケースがありますので注意しましょう。

旦那さまが稼いだ財産であっても夫婦で築いてきた大切な共有財産であり贈与税を気にされないことも多いと思いますが、贈与税がかかるものとかからないものがありますので、しっかりとした知識をつけましょう。

2章では夫婦間で贈与税が発生しないように気を付けるポイントをご説明し、3章では具体的な事例を用いて贈与税の対象となるかどうかの判断基準をご説明いたします。

2.夫婦間で贈与税を発生させないために気をつける4つポイント

夫婦間で贈与税を発生させないためには「どのようなお金を渡したか」「渡した金額がいくらだったか」「贈与した認識はお互いにあるか」「贈与税を払ってください。とあとから言われないための知識を持っているか」の4つポイントが大切になります。

図1:贈与税が発生するかどうか

2-1.ポイント1:夫婦間の贈与に贈与税がかかるかのキーワードは「生活費」

では、「どのようなお金を渡したとき」に贈与税の対象となるのでしょうか。

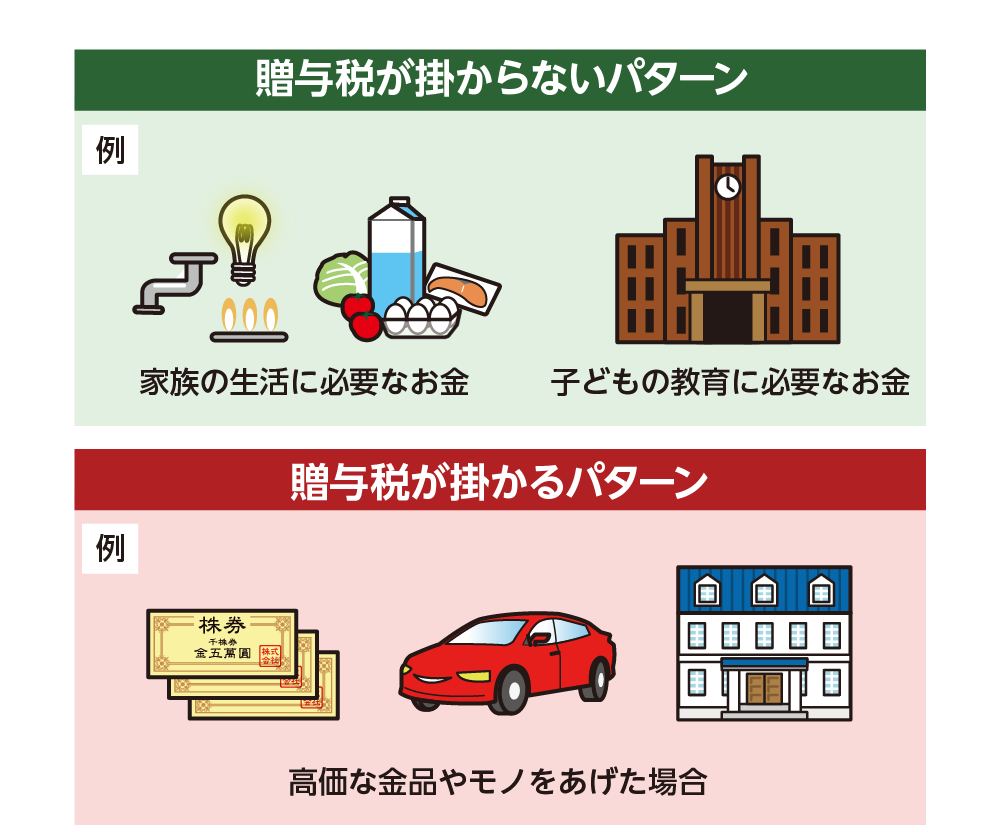

2-1-1.贈与税がかからないパターンとかかるパターンがある

1)贈与税が掛からないパターン

・家族の生活に必要なお金

例)家賃、光熱費、食費などを妻の口座に振り込む など

・子どもの教育に必要なお金

例)学費、教材費、塾代、文具費などを現金で渡す など

2)贈与税が掛かるパターン

・高価な金品やモノをあげた場合

例)家、車などの高額な財産をあげた場合(名義変更した場合)

株式や金融商品をあげた場合、及びこれらのものを購入するための資金をあげた場合

図2:贈与税が掛かるケースと掛からないケース

2-1-2.生活費の目安は、生活に必要な金額であったかどうか

「日常生活に必要な生活費」に関してお金を渡した場合は、贈与税は掛かりません。これはお小遣いであっても生活に必要なものであれば贈与の対象とはなりません。

ただし、毎月貯蓄をするために渡すお金であったり、生活費が余り結果的に毎月貯蓄していたなど、使いきれない費用は注意が必要です。

身近なところで考えてみると、夫が毎月の給料から生活費を妻に渡した時に、贈与税を計算して支払っている人はいませんよね。これは正しいのです。

2-2.ポイント2:贈与税の対象かどうかのキーワードは「110万円」

次に、「渡した金額がいくらだったら」贈与税の対象となるのでしょうか。

2-2-1.「110万円」の枠は「基礎控除額」という

日本では、1年(その年の1月1日から12月31日まで)の間に贈与を受けた金額が110万円を超える場合には、「贈与税」を払う対象となります。

これはお金や財産を受け取る相手が、他人だけでなく夫婦や親子の間でも発生する税金です。

家族であっても、110万円を超える贈与には、贈与税が掛かります。

他人であっても、110万円以下の贈与には、贈与税が掛かりません。

贈与税の110万円までの非課税の枠を「基礎控除額」と言います。受け取った財産が、基礎控除額(110万円)以下の場合、贈与税はかかりません。

※贈与税の基礎控除について詳しく知りたい方は、次の記事を参考にしてください(当サイト内)

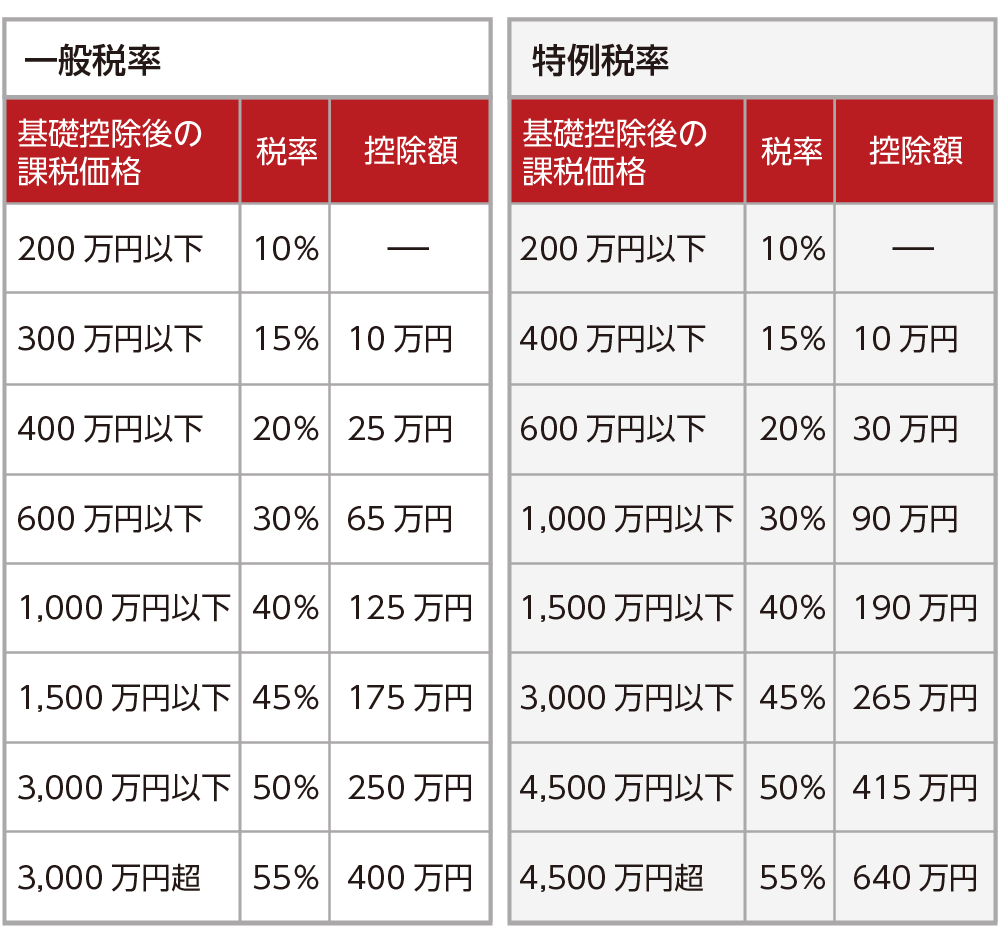

2-2-2.贈与税の計算方法

贈与税の具体的な計算方法は、こちらです。

贈与した財産から110万円を引いて、ゼロ以下になるのであれば、贈与税は発生しません。

図3:贈与税の計算式

図4:贈与税の税率表 ※特例税率は贈与をうける人(子・孫)が18歳以上のとき(令和4年3月31日以前の贈与については20歳以上)

2-2-3.贈与税がかかるときの納税方法

110万円を超える場合には贈与税の支払いが必要で、金額の計算式も分かりました。

では、誰が、いつまでに申告して支払うのでしょうか。

【誰が贈与税を払うの?】

贈与税は、財産を受け取った人が支払います。

AさんがBさんから1,000万円をもらう。 → 贈与税を支払うのはAさんです。

【いつまでに申告するの?】

贈与があった年の翌年の2月1日から3月15日の間が申告期間となります。

今年の1月1日~12月31日の贈与は → 来年の2月1日~3月15日に申告します。

【いつまでに支払うの?】

贈与があった年の翌年の2月1日から3月15日の間が納税期間となります。

今年の1月1日~12月31日の贈与は → 来年の2月1日~3月15日に納税します。

2-3.ポイント3:そのお金は「誰のもの?」もらった本人の認識が重要

贈与をする場合には、財産を渡す人は「あげるよ」、財産を受け取る人は「もらうね」というお互いが贈与を認めることで成立します。

この「意思表示」は書面で行う必要はなく口頭のみでも良いのですが、何年後かに「このお金は何のためのお金だっけ?」と目的や理由があいまいになると贈与が成立していなかったと考えられてしまうことがあります。

口頭での約束や記憶だけでは証拠に残らないので、書面で契約書を交わしておくことをおすすめします。

【妻が贈与を認識していない例】

夫が妻をびっくりさせて喜ばせるために、内緒で妻名義の口座を作り100万円振り込む。

この場合は、110万円以下ですので、贈与税は発生しないのでしょうか。

→A.贈与として扱われないため妻名義の口座にある110万円は、夫の財産となります。

そもそも財産をもらう妻が「もらいます」という意思表示をしていないので、贈与は成立しません。

このように贈与が成立するためには、意思表示が必要となります。

図5:贈与はお互いの意思表示が必要

2-4.ポイント4:贈与税が掛からないように、夫婦で基礎知識を

夫婦の間で贈与税が掛かってしまうパターンを紹介しましたが、これらの内容を「知らなかった」として贈与税の対象となる行為をしてしまった。という場合が多くあります。「知らなかった」としても、贈与税が免除に(掛からなく)なることはありません。

贈与をしなくても、普段から夫婦共通のお金や財産の管理を一緒に考えて利用すれば問題は発生しません。

将来の相続税対策として妻に贈与をしたい場合については、基礎控除を含め贈与税の非課税枠を活用して贈与をおこないましょう。

3.日常でありがちな事例、この場合は贈与になるの?

今まで説明したとおり親、子供、夫婦の間でも110万円を超える財産をもらった場合は、贈与税が発生します。しかし家族の間でも、事情があり多額のお金を移動させることがあるかと思います。ここでは夫婦の間でありがちな事例をいくつか具体的にあげて考えてみたいと思います。

事例1.夫婦間での預金・現金の移動

図6:夫婦間の預金・現金の移動

事例1-1.結婚式を挙げる費用を妻の口座に入金した場合

結婚することが決まった二人がいます。二人は結婚式よりも先に入籍し、お金が貯まってから結婚式を挙げようと考えています。二人のお金を1つの口座で管理しようと決めて、妻は結婚式に掛かる費用の半分を夫の口座に入金しました。金額は200万円となりますが、贈与税は掛かるのでしょうか。

→A.贈与税は掛かりません。

この場合は、110万円を超えたお金を移動していますが、結婚式を挙げる為の費用は、通常の生活を行う上で必要なお金と考えられます。

※通常の結婚式を挙げる費用と比べて、明らかに大きな金額の場合は贈与税が発生する可能性があります。

事例1-2.夫婦の給与を一つの口座で管理する場合

共働きの夫婦がいます。夫が毎月の給与の一部を妻に渡し、妻の名義口座から家賃や光熱費、電話料金など二人の生活に必要なお金を支払っています。この場合に、夫が妻に渡す給与の額が1年間で110万円を超える場合に、贈与税は掛かるのでしょうか。

→A. 贈与税は掛かりません。

この場合は、通常の生活を行う上で必要なお金となります。

※夫からの妻へ渡す金額が通常の「生活費」を大きく上回る場合、注意が必要です。

例えば、毎月の生活費が20万円なのに、毎月100万円のお金を「生活費」として受け取っていた場合、「使い切らなかった生活費」はどんどん貯まっていきます。この「使い切らなかった生活費」が高額になると、贈与が目的ととらえることができ、贈与税の対象となる可能性があります。

→この場合の解決方法の一つとしては、「生活費」と「貯蓄用」の口座を分けて管理すると良いです。

事例1-3.夫婦二人の貯金を1つの口座で管理する場合

共働きの夫婦がいます。「生活費」とは別に、夫婦の毎月の給与の一部を妻名義の口座に入金し貯蓄をしている場合、夫の給与から妻に渡している金額が110万円を超える時は贈与税が発生するのでしょうか。

→A. 贈与税は掛かりません。

贈与の意志があって妻の口座に入金しているのであれば贈与税の対象ですが、夫婦の貯蓄として同じ口座で管理する目的であれば、贈与税の対象とはなりません。ただし、税務署に疑われたくない、面倒な管理をしたくないという方は、夫婦がお互いの口座でお金を管理するのが一番お勧めです。

例)夫婦の貯金を、妻名義の口座に200万円持っている。

→ 夫の名義の口座に100万円、妻名義の口座に100万円、それぞれお互いの名義の口座で管理する方が安心です。

事例1-4.夫婦の間で高額なプレゼントをした場合

夫は結婚記念日に、妻へ高額なプレゼントしようと考えています。新車やダイヤモンドの指輪など、いずれにしてもプレゼントの内容が110万円以上のものである場合は、贈与税が掛かるのでしょうか。

→A. 贈与税は掛かります。

現金以外でも、110万円を超える価値のある財産をあげた場合は、贈与税が掛かる可能性があります。

例)200万円のダイヤモンドの指輪をプレゼントした。

200万円―110万円=90万円・・・この90万円に対して贈与税が掛かります。

贈与税は 90万円 × 10% = 9万円 となり、贈与税は9万円となります。

このケースの場合、贈与税を支払いたくない場合には、どのような方法があるでしょうか。

案1)結婚記念日に200万円のダイヤモンドの指輪を買うのを辞めて、110万円以下の価格のアクセサリを今年と来年にそれぞれ1つずつプレゼントをする。

案2)今年の結婚記念日に110万円、来年の記念日に90万円の現金を妻に渡して、妻が200万円のダイヤモンド指輪を買う。

中には贈与税を払ってでもプレゼントをしたいという事情があるかと思います。そんな時は、「200万円のプレゼントを買うには、209万円の贈与が必要なんだな。」と考え方を変えてみるのも良いかもしれません。

事例1-5.夫婦の間で家やマンションなどをプレゼントした場合

夫婦の間で家やマンションをプレゼントしようと考えています。夫が妻のために2,500万円のマンションを買って妻の名義にしてあげる場合はどうでしょうか。

→A. 贈与税は掛かります。

ただし、この場合の贈与税の金額は、条件次第では大幅に削減されます。

<通常の贈与税の考え方>

2,500万円(マンション代)―110万円(基礎控除額) =2,390万円

贈与税額 2,390万円×50%―250万円=945万円 (こんなに掛かるの!?)

【結婚して20年以上の場合の特例】

→A.贈与税はかかりません。

実は、結婚して20年以上一緒に過ごした夫婦は「配偶者控除(おしどり贈与)」という特例を利用することができます。

具体的には、夫が自分の名義で購入した自宅に妻と住んでいる場合に、半分を妻の財産として妻の名義に変更する場合に2,000万円までが税金がゼロになります。

<おしどり贈与の贈与税の考え方>

2,500万円(マンション代)―2,110万円(おしどり贈与2,000万円+基礎控除110万円)=390万円

贈与税額 390万円×20%―25万円=53万円

なんと2,500万円のマンションで考えても、892万円も贈与税が安くなります!

※贈与税の配偶者控除について詳しくは、こちらを参考にしてください。(当サイト内)

事例2.お金の所有者

図7:へそくりは贈与になるかどうか

事例2-1.専業主婦の注意点「え!?へそくり」にも贈与税が掛かるの!!

結婚を機に仕事を辞めて、専業主婦になった花子さん。夫の給与などが家族の収入源であり、夫からは給料の一部を生活費としてもらい、その中からコツコツ貯めた「へそくり」があります。これは誰の財産になるのでしょうか。

→A.花子さんの財産です。

ただし、夫からの贈与と判断されて贈与税が掛かる対象となってしまう可能性があります。専業主婦の方が気をつけるポイントとして「へそくり」も贈与税の対象になることに気をつけておきましょう。

また類似のケースとして、専業主婦が1年間に110万円を超える「生活費・教育費以外のお金」を夫から受け取る時は、贈与税の対象となります。

夫が専業主婦の妻に、妻の名義口座に財産を残しておこうという時は、年間110万円以下になるように調整し、入金の記録をしておくと良いでしょう。

事例2-2.専業主婦が結婚する前に貯めていた貯金は妻のもの

結婚を機に仕事を辞めて、専業主婦になった花子さん。結婚する前にバリバリ働いていて、勤めている間に頑張って500万円の貯金をしていました。このお金は、結婚したあとは二人の財産なのでしょうか?

→A.花子さんの財産です。

結婚前に貯めていた貯金は、それぞれ各自の財産と考えられるので、この場合は花子さんの財産になります。

事例2-3.専業主婦が結婚式の時にもらったご祝儀は妻のもの

結婚準備のために、既に会社を退職して専業主婦となっていた花子さん。結婚式のお祝いにと、嬉しい事に花子さん宛にはさまざまな方から300万円のご祝儀をいただきました。この300万円のご祝儀は、夫と二人の財産になるのでしょうか。

→A.花子さんの財産です。

結婚式でいただくご祝儀は、それぞれ各自の財産と考えられるので、この場合は花子さんの財産になります。

事例2-4.専業主婦が親から相続した財産は妻のもの

結婚後、何十年も夫と仲良く暮らしてきた専業主婦の花子さん。残念なことにご両親が亡くなられてしまいました。花子さんは親から1,000万円のお金を相続しました。このお金は、夫婦の財産となるのでしょうか。

→A.花子さんの財産です。

結婚した後に相続で財産を受け取った場合でも、受け取った方の財産と考えられます。

事例3.夫婦が離婚後に財産をあげる場合

夫婦が離婚をして、離婚後に財産をあげた場合、贈与税は掛かるのでしょうか。

一般的には、財産分与や慰謝料の支払いをおこなう場合には、贈与税の対象外となります。

つまり明らかに偏った財産の分け方をしたり、税金の支払いを逃れるためでなければ、離婚後に110万円を超える財産を分ける場合でも、贈与税は掛かりません。

4.まとめ

夫婦の間の贈与について、ポイントと具体的な事例を見てきました。

ポイントをまとめると、夫婦の間の贈与税は、次のように考えられます。

『「生活費・教育費」以外の財産で、110万円を超える高額な財産を無償であげる時は、家族でも夫婦でも他人でも関係なく贈与税の対象となる。』

贈与をする場合には、現金の場合もあれば、高額な金品などの財産をあげる場合もあり様々です。

ただし、贈与税のキーワードは「110万円」でしたね。

これを基に考えるとあまり複雑な仕組みではありません。

今回の記事をきっかけに、ご夫婦での貯金の方法等を一緒に考えてみるのも良いかもしれません。

※贈与に関わる内容で悩んだ場合には、こちらを参考にしてください。(当サイト内)