ふるさと納税の確定申告・ワンストップ特例のやり方【完全ガイド】

- 所得税

「ふるさと納税をすると必ず確定申告をしなくてはいけないのかしら…」

「ふるさと納税の確定申告はいつまでにやればいいの?」

会社員の方は、お勤め先で「年末調整」を行うため、ご自身で確定申告をしたことがないという方も多いのではないでしょうか。年末調整は「寄附金控除(ふるさと納税は寄付金となります)には対応していない」ため、ご自身で「確定申告」あるいは「ワンストップ特例」の手続きをしなければ、寄附に対する控除が受けられない可能性があります。

本記事では、ふるさと納税をして「確定申告が必要かどうかの判断基準」と、「確定申告のやり方、期限」、そして「控除されるのはいつ頃か?」について、詳しくご説明いたします。確定申告の手続きが簡単になる「寄付金控除に関する証明書」の新制度についても参考にしていただければと思います。

目次

1.ふるさと納税をすると「確定申告」または「ワンストップ特例」が必要

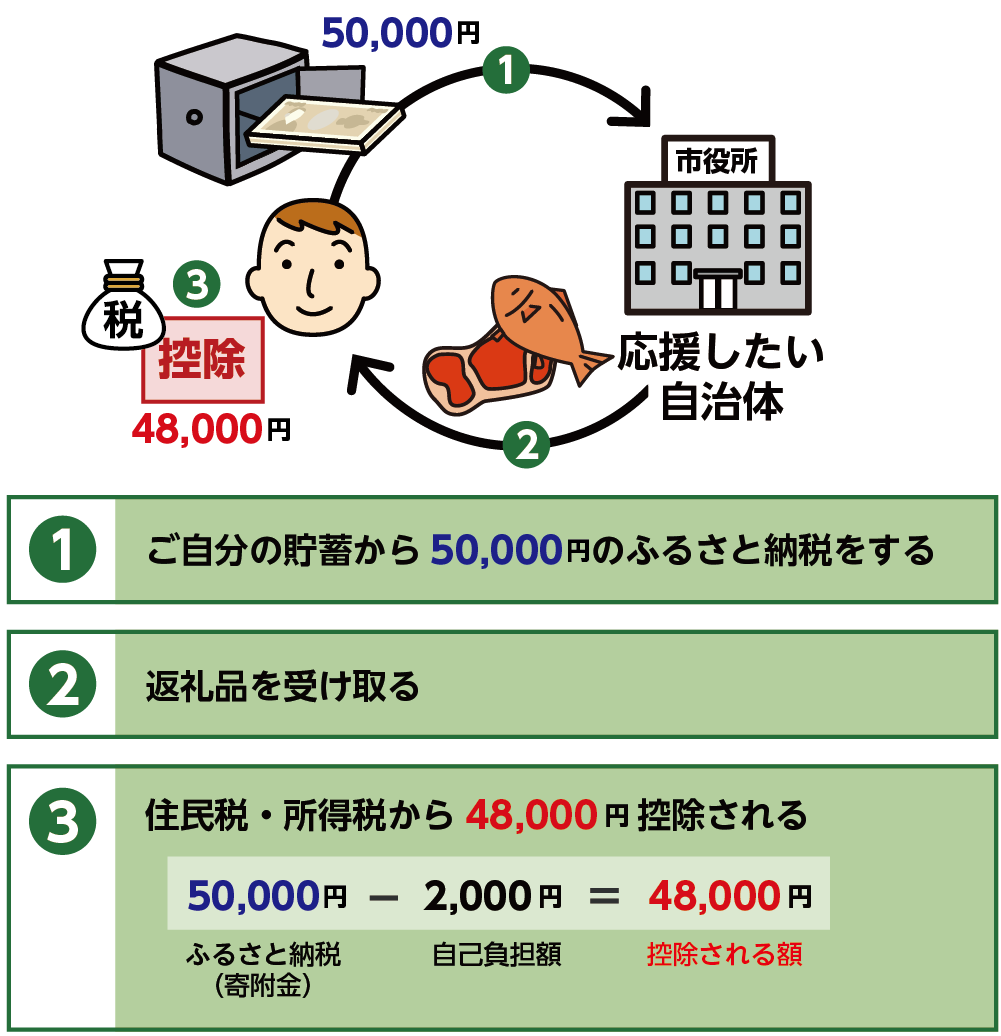

ふるさと納税は、応援したい自治体に寄附をする制度です。手続きをすることで、自己負担額2,000円を超える部分で寄附金控除(所得税の還付および住民税の控除)が受けられます。さらに特産物などお礼の品がもらえるとてもお得な制度です。

図1:ふるさと納税の仕組み

寄附金控除の手続きは、「確定申告」あるいは「ワンストップ特例」のいずれかが必要です。次章より詳しくご説明いたします。

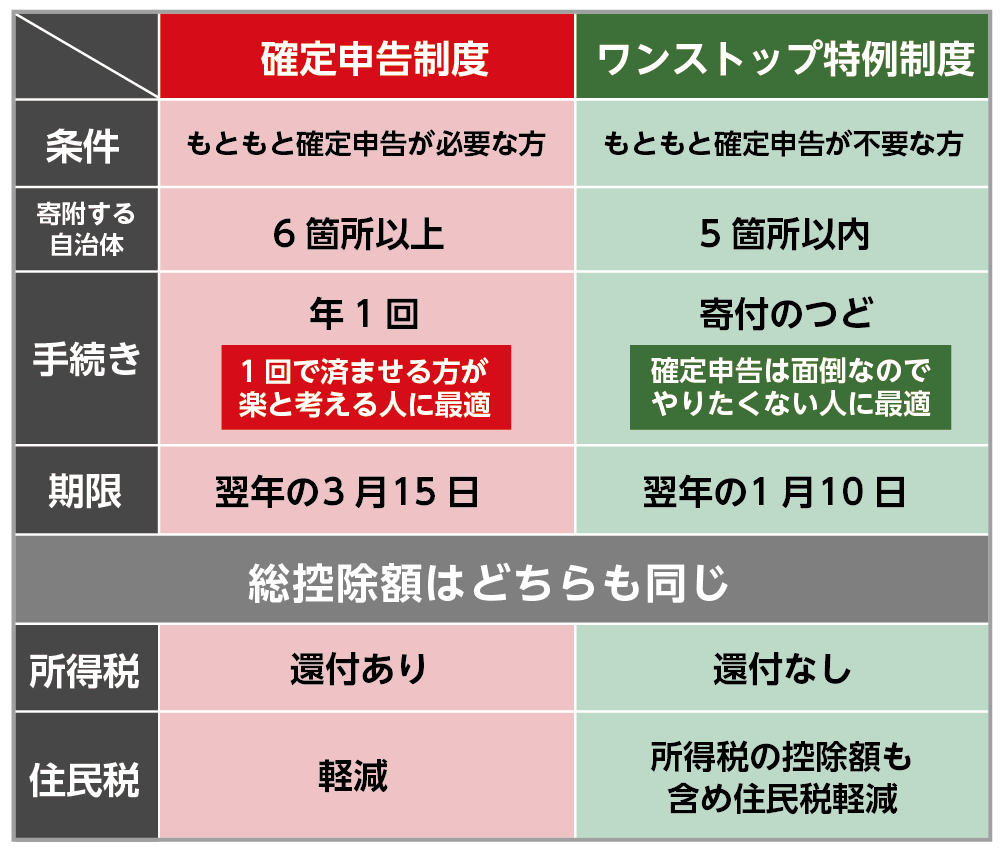

図2:ふるさと納税の控除は「確定申告」または「ワンストップ特例」の手続きが必要

2.「確定申告」が必要な方

「確定申告」とは、1月1日~12月31日までの1年間の所得の金額とそれに対する所得税等の額を計算し、税金の過不足額を精算する手続きです。ふるさと納税をして確定申告が必要な方は、「もともと確定申告が必要な方」と「確定申告をして税金の還付や控除を受けたい方」になります。

①もともと確定申告が必要な方(2-1参照)

②寄附をした自治体が6箇所以上の方

③確定申告が原則として不要な給与所得者であっても医療費控除や住宅ローン控除(初年度)を申請する方

④ワンストップ特例制度の申請期限を過ぎた方

2-1.もともと確定申告が必要な方とは

下記(1)~(5)のいずれかに該当する方は、ふるさと納税をしたかどうかに関わらず、確定申告が必要な方(上記①)です。

(1)自営業者や個人事業主(フリーランス)の方

(2)副業による所得が20万円を超えるサラリーマンの方

(3)年収2,000万円を超えるサラリーマンの方

(4)2ヶ所以上から給与をもらっている方

(5)事業所得や不動産所得がある方

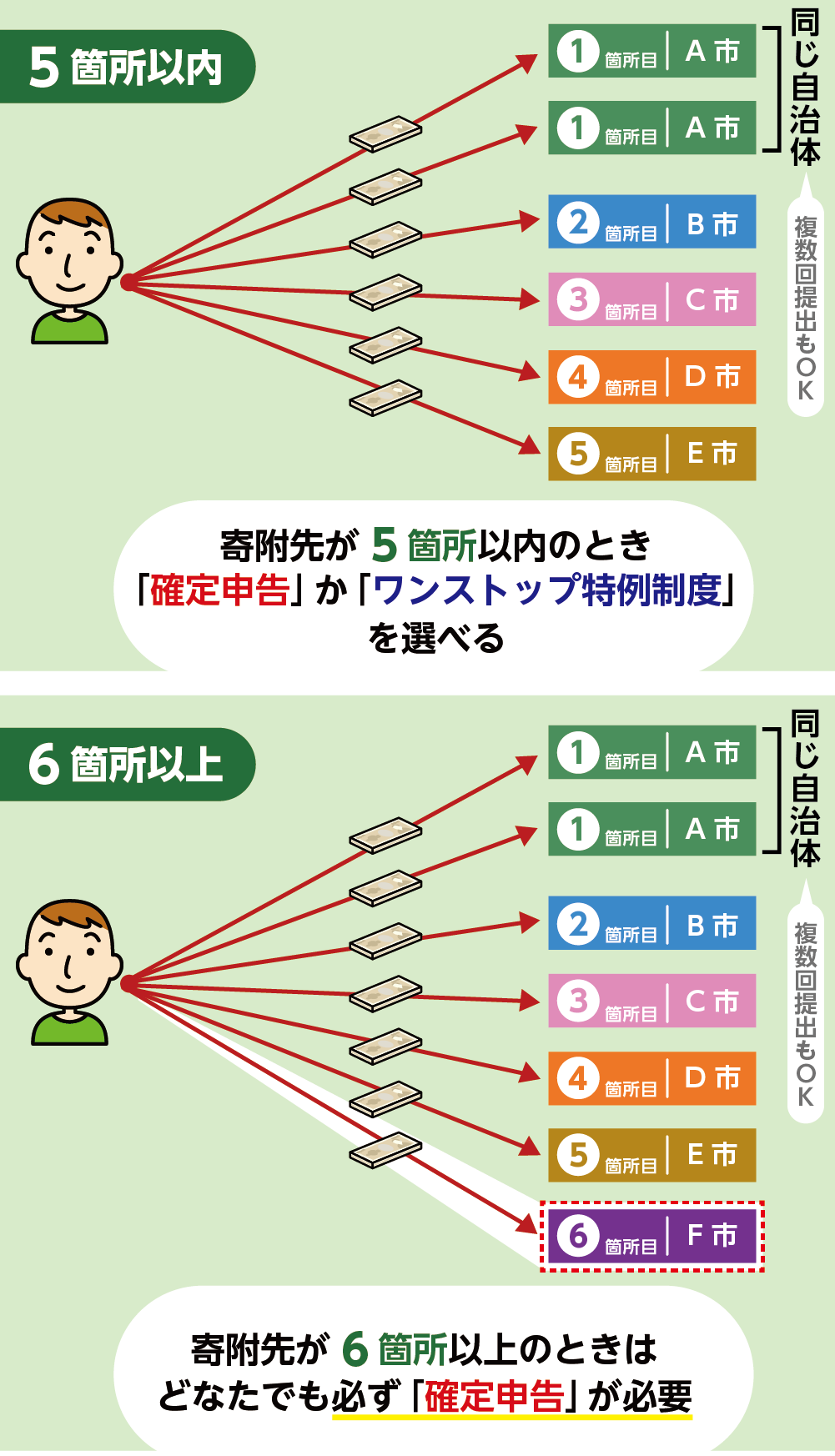

2-2.寄附をした自治体が6箇所以上の方は確定申告が必要

もともと確定申告が不要な給与所得者は、寄附先の自治体が5箇所以内の場合、「確定申告」か「ワンストップ特例制度(3章)」のどちらかを選ぶことができます。一方、寄附先の自治体が6箇所以上の方は、どなたでも必ず確定申告が必要です。

図3:寄附先の自治体の数を確認する

3.「ワンストップ特例」を利用できる方(確定申告不要)

ワンストップ特例制度とは、確定申告をしなくても、 寄附した自治体に申請書を送るだけで、寄附金控除が受けられる仕組みです。医療費控除や住宅ローン控除(初年度)等がなく、確定申告が不要な給与所得者で寄附をした自治体が5箇所以内の方は、確定申告せずに控除の手続きができます。

①ふるさと納税以外に確定申告が不要な給与所得者

②寄附をした自治体が5箇所以内の方

ワンストップ特例制度を利用した場合、住民税からのみ、ふるさと納税を行った翌年の6月以降1年間控除が適用されます。

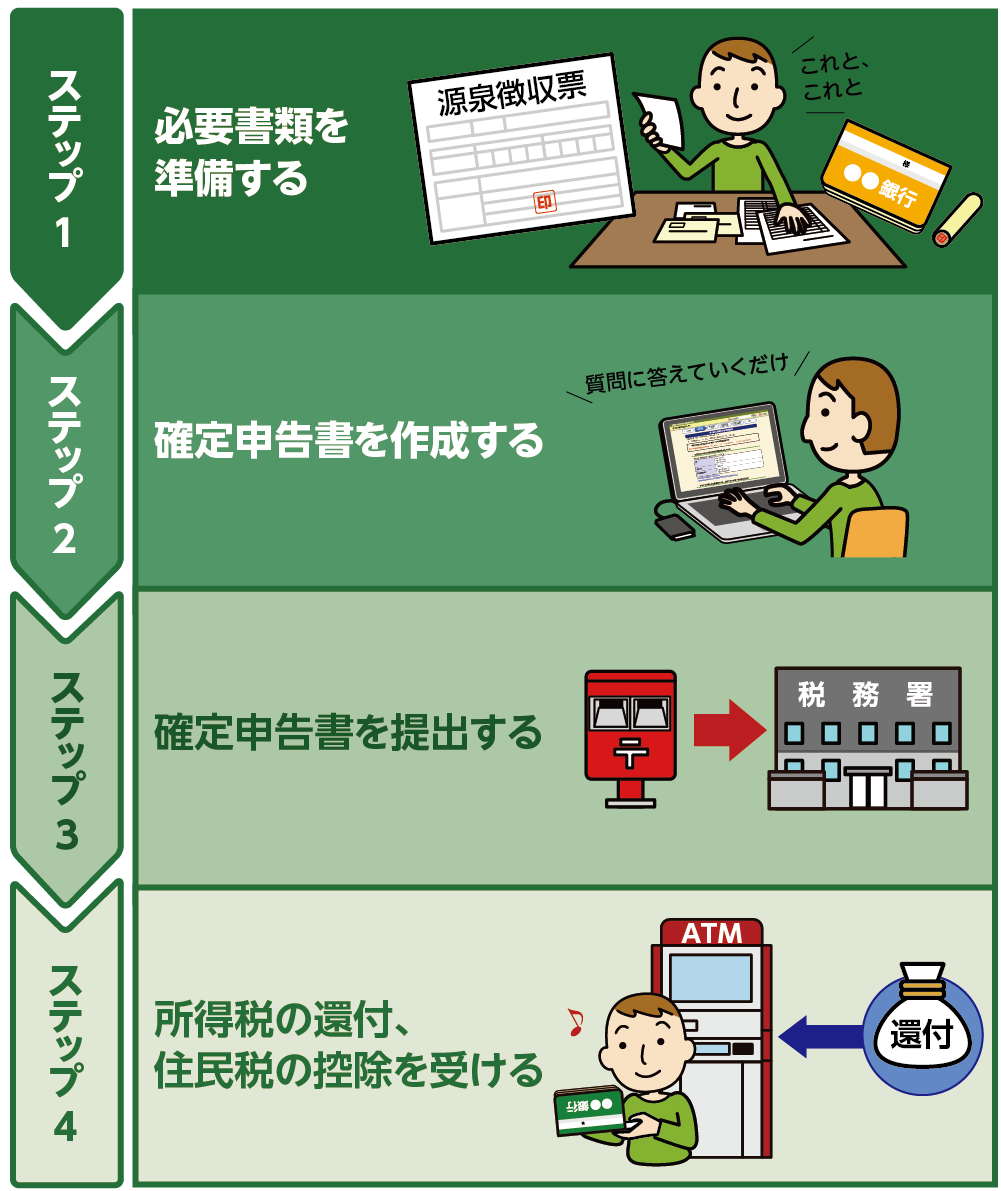

4.ふるさと納税の確定申告のやり方「4つのSTEP」

ふるさと納税をして確定申告を行い、控除を受けるまでの手続きは4つのSTEPで完結します。

ふるさと納税の確定申告は、確定申告書に必要書類を添付して税務署へ郵送、持参あるいはe-Taxで送信することにより提出します。確定申告後に、いつ税額控除されるのか気掛かりだと思います。控除のタイミングも確認しましょう。

図4:ふるさと納税の確定申告のやり方4STEP

4-1.ふるさと納税の確定申告の必要書類

ふるさと納税の確定申告を行うときは、4つの書類が必要です。

①寄附金受領証明書:寄附先の自治体から送付されます。

②源泉徴収票:12月末から1月中に勤務先から受け取ります。

③還付金の受取口座番号:申告するご本人名義の口座番号となります。

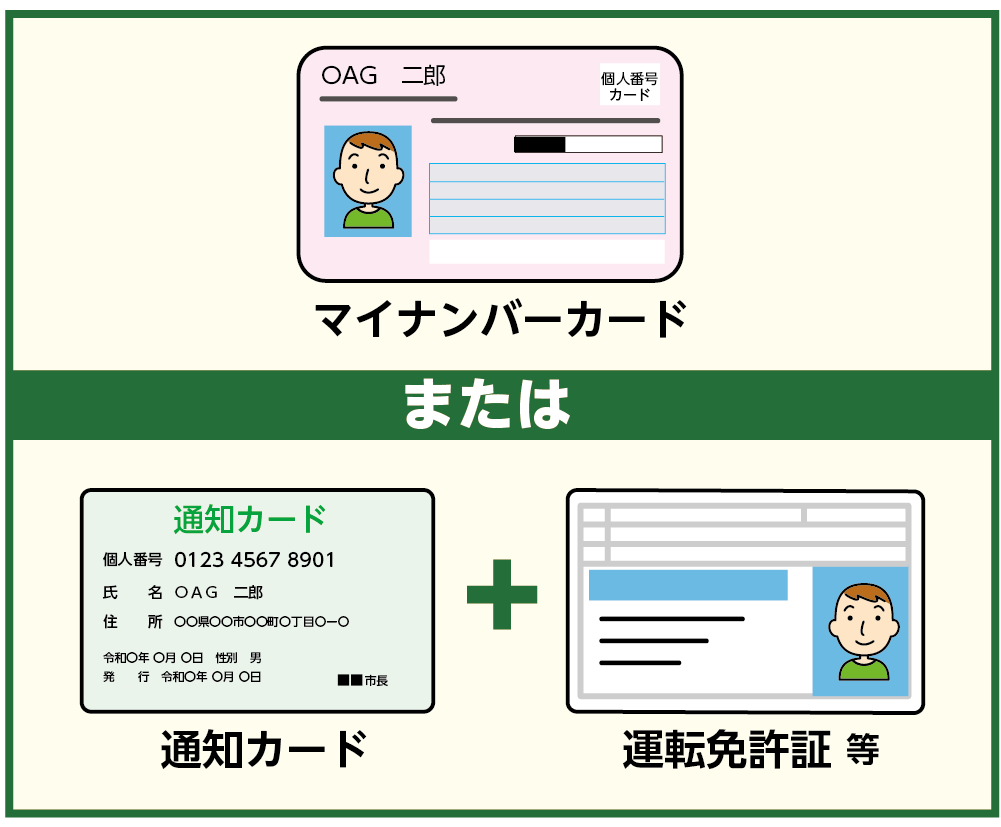

④マイナンバーカード:本人確認書類として必要です。

(マイナンバーカードをお持ちの方は、マイナンバーカードの表裏両面コピーを、マイナンバーカードをお持ちでない方は、「番号確認書類」の通知カード等と「身元確認書類」の運転免許証コピー等をひとつずつ用意します。)

図5:本人確認書類(マイナンバーカードまたは通知カード+運転免許証等)

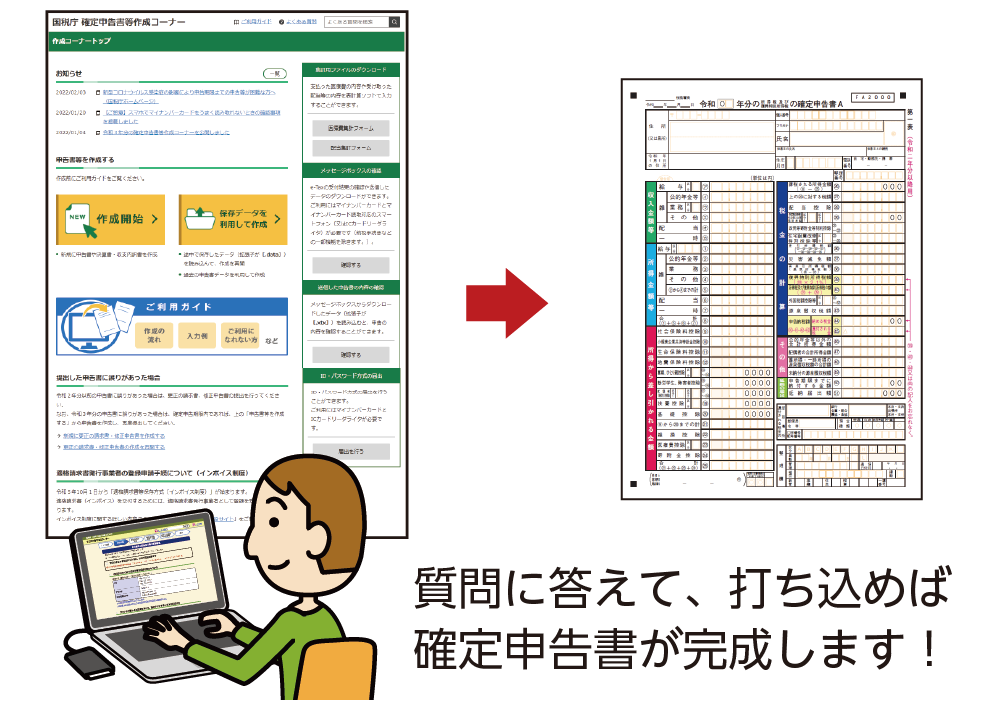

4-2.「確定申告書作成コーナー」を活用する

確定申告書は、国税庁のサイト「確定申告書作成コーナー」を利用すると便利です。「確定申告書等作成コーナー」では、画面の案内に沿って金額等を入力することにより申告書が作成できます。

国税庁「確定申告書作成コーナー」⇒https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl

図6:国税庁「確定申告書作成コーナー」を活用して作成するのがおススメ

※確定申告を1日で終わらせるやり方について、詳しくはこちらを参考にしてください。(当サイト内)

4-3.ふるさと納税の確定申告はいつまで?

ふるさと納税の確定申告の期間は、毎年2月16日~3月15日(それぞれの日が土日祝日の場合はその翌日または翌々日の月曜日)となります。払いすぎた税金の還付を受けるための「還付申告」の期限は、行った年の翌年1月1日から5年間です。ふるさと納税のみ申告する方は、還付申告の手続きで済みます。

【2021年1月1日~12月31日にふるさと納税をした場合】

確定申告:2022年2月16日~3月15日

還付申告:2022年1月1日~2026年12月31日

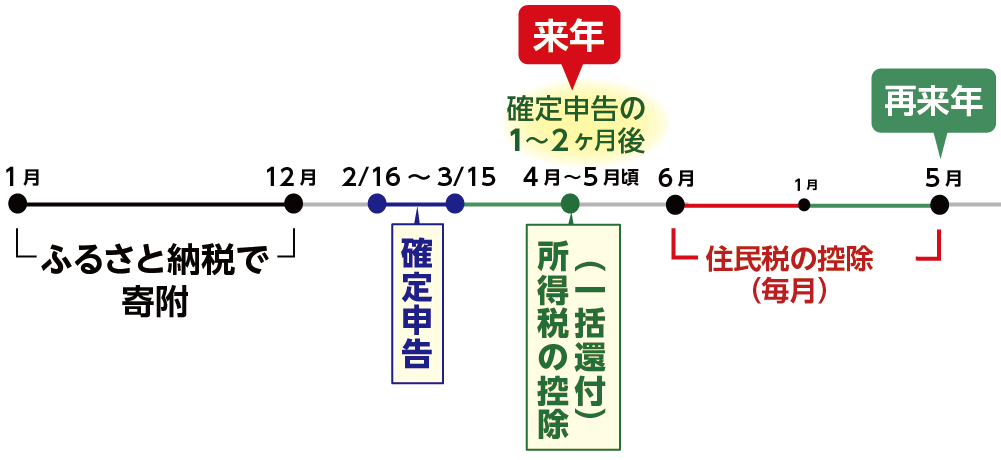

4-4.ふるさと納税の控除はいつ行われる?

確定申告の手続き後、税額控除がいつ行われるのかは、所得税と住民税で異なります。所得税からの控除は、確定申告後1~2ヶ月後に指定した口座に還付されます。住民税からの控除は、ふるさと納税を行った翌年の6月以降の1年間で控除が適用されます。

図7:ふるさと納税の税額控除のスケジュール

※ふるさと納税の控除がいつ行われるのかについて、詳しくはこちらを参考にしてください。(当サイト内)

5.ふるさと納税を確定申告するときの注意点

ふるさと納税を確定申告するときの注意点についてご説明いたします。

5-1.確定申告とワンストップ特例は併用できない

確定申告をすると、ワンストップ特例の申請は無効になります。確定申告とワンストップ特例は併用できませんので、医療費控除などで確定申告が必要になった場合は、ワンストップ特例で申請した寄附分も、確定申告しなくてはならないということに注意が必要です。

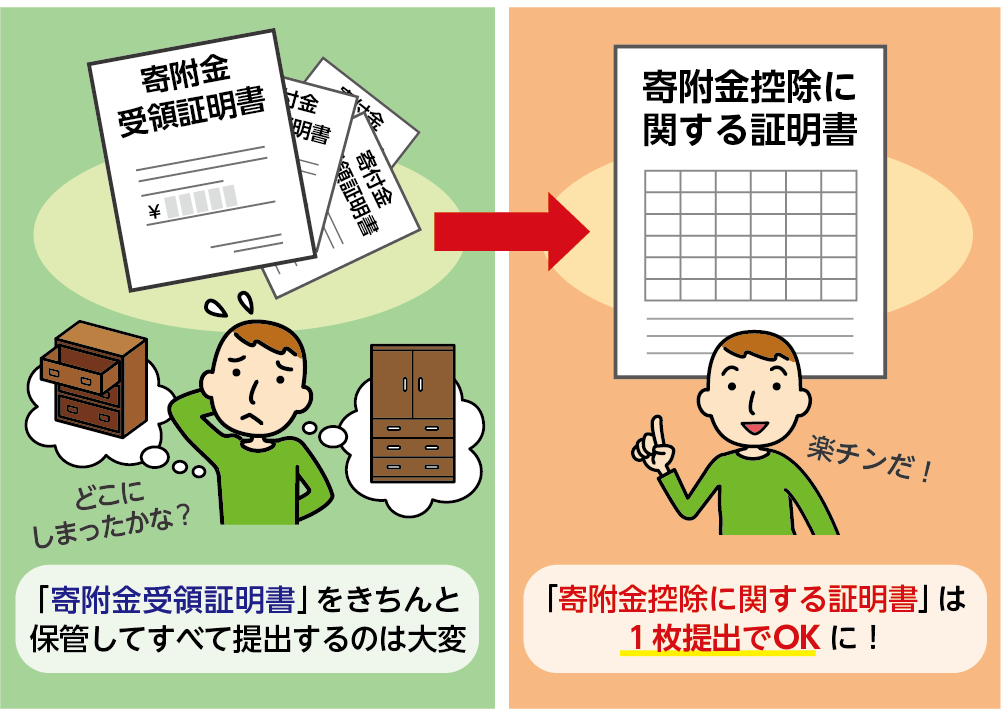

5-2.「寄附金控除に関する証明書」の提出で手続きが簡単に!

令和3年分以降のふるさと納税の確定申告の手続きが簡単になりました。

「寄附金控除に関する証明書」とは、特定事業者が発行する年間寄附額を記載した証明書です。自治体ごとに発行していた「寄附金受領証明書(4-1)」の代わりに、「寄附金控除に関する証明書」を1枚提出すればOKになりました。自治体からの寄附金受領証明書を何枚も管理したり、紛失する心配がなくなります。

「寄附金控除に関する証明書」を活用した確定申告の方法をご紹介します。

①e-Taxで証明書データを確定申告書に添付して送信する

②証明書データをダウンロードして印刷し、確定申告書に添付する

③マイナポータルと連携して証明書データを確定申告書に自動入力・自動添付して送信する

図8:「寄附金控除に関する証明書」で確定申告の手続きが簡単に

6.まとめ

ふるさと納税をして寄附金控除を受けるためには、「確定申告」あるいは「ワンストップ特例制度」のいずれかの手続きが必要です。もともと確定申告が必要な方や医療費控除などで税金の還付・控除を受けたい方、寄付先が6箇所以上の方は「確定申告」が必要です。

一方、ふるさと納税以外に確定申告が不要な給与所得者で寄附先が5箇所以下の方は、「ワンストップ特例制度」を利用できます。

個人事業主やフリーランスの方は、毎年行っている確定申告の寄附金控除にふるさと納税分を追加で記入すればOKです。給与所得者の方で確定申告が初めての方でも、ワンストップ特例の申請あるいは「確定申告書作成コーナー」で申告書を作成すれば、確定申告は難しくありません。

「寄附金控除に関する証明書」を活用して、確定申告の手続きをスムーズに進めていただければと思います。