葬祭料っていくら受け取れるの?給付額の内容と請求に必要な書類

- 相続税

「業務上の災害で夫を亡くした。葬儀が終わり、相続の手続きを始めた。労災保険の手続きも必要で、葬祭料という保険給付の請求ができることを知ったが、手続きの方法などがよくわからない。」

突然ご家族が亡くなられ、何を準備すればよいのか、どこで手続きをすればよいのか、わからないことばかりだと思います。

業務上の災害で労働者(従業員)が亡くなってしまった場合に、労災保険から保障給付を受けることができます。

労災保険の手続きは、原則、遺族の方がおこなうことになっていますが、手続きの内容が煩雑なため、ご遺族の負担にもなります。

社会保険労務士などの専門家に事前にご相談いただくか、手続きの代行を依頼することもできます。

本記事では、労災保険の「葬祭料」について、給付内容や請求方法をご説明いたします。どのくらいの補償が受けられるのか、参考にしていただければと思います。

目次

1.葬祭料とは業務災害で亡くなられた方の葬儀を行った方に支給されるお金

業務上の災害で労働者が亡くなった場合、葬儀や法要をおこなった方に対して支給されるのが「葬祭料」で、労災保険の一つです。

通常、葬儀などは遺族の方がおこないますが、遺族に代わり友人や会社が葬儀をおこなった場合でも支給を受けることができます。

葬祭料は、労災保険(労働者災害補償保険)から給付されます。

労災保険は、個人で加入するものではなく、事業所単位で加入している保険です。労働者を雇用している事業主は、加入が義務付けられています。労働者の雇用形態に制限はなく、アルバイトでも、日雇いでも、労災保険は適用されます。

また、給付された葬祭料は、保障給付であるため、相続財産とはなりませんので相続税はかかりません。葬儀や法要をおこなった方のお金として扱うことができます。また、所得税もかかりません。

図1:業務災害で亡くなる

2.葬祭料はいくらもらえる?給付額の求め方

葬祭料はいくらもらえるのか、計算式により求めることができます。どのくらいの給付が受けられるものか、確認してみましょう。

2-1.給付額の計算式

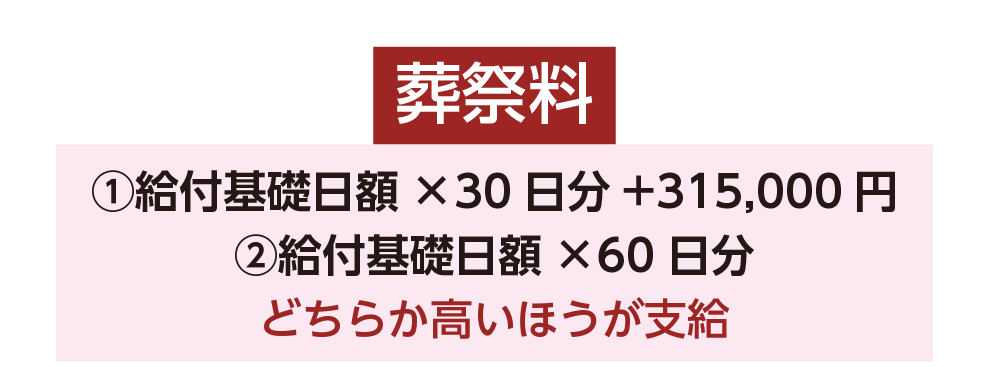

葬祭料の給付額は、葬儀や法要にかかった費用に関係なく、亡くなられた方の給付基礎日額(1日当たりの賃金額)をベースに計算することになっています。

給付額の考え方は、「給付基礎日額×30日分+315,000円」で計算され、この金額が、給付基礎日額×60日分より少ない場合には、「給付基礎日額×60日分」で支給されることになります。

図2:葬祭料の給付額

2-2.給付基礎日額とは保証基準となる金額

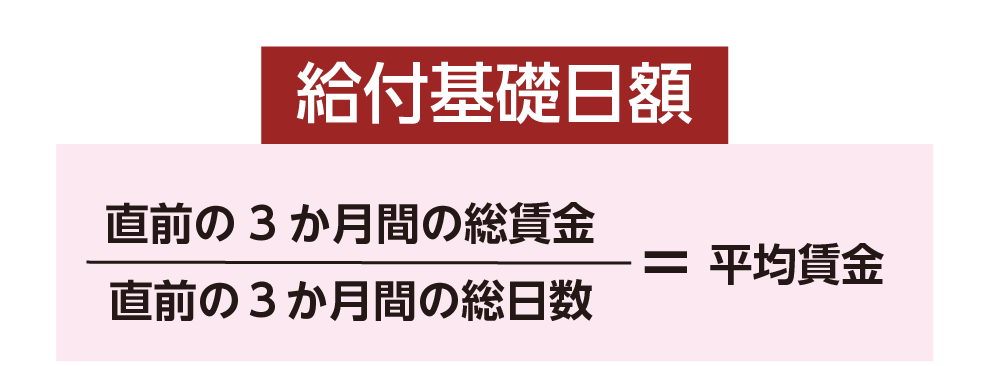

給付基礎日額とは、労働基準法で定められている平均賃金の考え方に応じて計算された補償の基準となる金額のことです。

原則として、業務災害などの事由の発生した日、もしくは医師の診断で疾病が確定した日の直前3ヶ月間に、対象となった労働者に支払われた賃金総額を、その期間の総日数(休日を含めた暦日数)で割った1日当たり賃金額となります。

【直近3ヶ月間の賃金総額の考え方】

賃金計算の締切がある場合、事由発生日の直前の締切日ごとに、通勤手当、皆勤手当、時間外手当など諸手当を含み、税金や社会保険料などの控除をする前の金額で計算します。なお、ボーナスや臨時に支払われた賃金は含みません。

図3:給付基礎日額

2-3.計算事例

たとえば、毎月の賃金が280,000円で残業代なし(時間外手当なし)の労働者の方が亡くなられた場合の葬祭料の給付額を計算してみましょう。8月に亡くなられた場合、直前3ヶ月分である5月、6月、7月の賃金総額を、3ヶ月間の総日数で割ります。

総賃金(280,000円<5月>+280,000円<6月>+280,000円<7月>)÷総日数(31日+30日+31日)

9,130.43478円 ※1円未満の端数は切り上げる

よって、給付基礎日額(1日当たりの賃金額)、9,131円となります。

次に葬祭料の2パターンの考え方で計算します。

①9,131円×30日+315,000=588,930円

②9,131円×60日=547,860円

①と②の高い金額の方が給付される額となりますので、事例の葬祭料は①588,930円になります。

3.葬祭料の請求は労働基準監督署へ

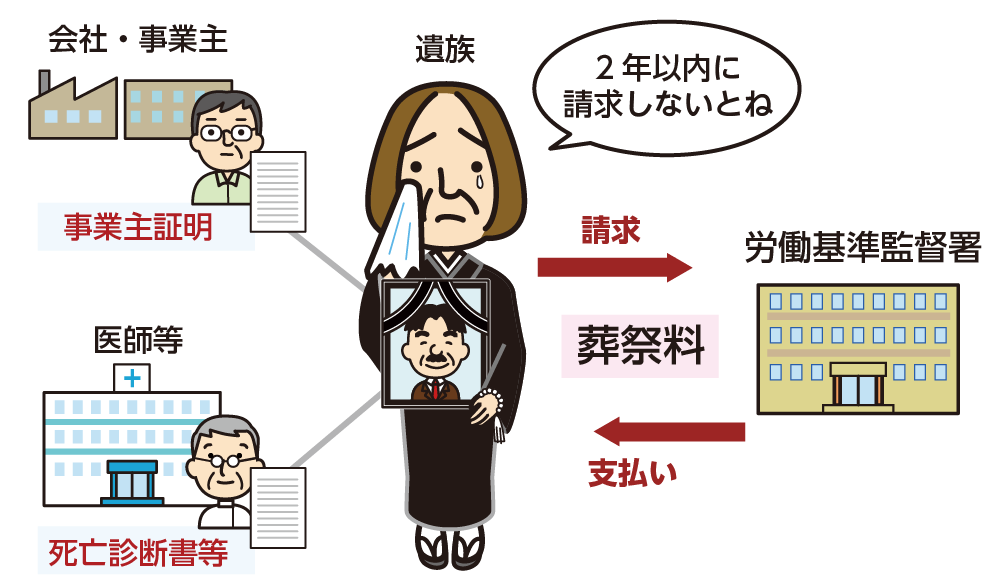

葬祭料は自動的に支給されるものではないので請求手続きが必要です。

葬祭料の請求は、期限内に必要書類を整えて、会社の所在地を管轄する労働基準監督署でおこないます。

労働基準監督署長に「葬祭料請求書」、通勤災害の場合は「葬祭給付請求書」を提出します。

3-1.葬祭料請求の時効は2年

亡くなった日の翌日から2年です。2年を過ぎると、葬祭料を請求する権利が失効してしまいますので給付を受けることができません。早めの手続きをお勧めいたします。

3-2.葬祭料の請求手続き必要書類

葬祭料の請求手続きにに必要な書類は以下の通りです。

<葬祭料請求必要書類>

・葬祭料請求書

・死亡診断書

・死体検案書

・亡くなられた事実を証明できる除籍謄本

3-3.申請書類の様式

労災保険給付関係の申請書類は、厚生労働省のホームページよりダウンロードすることができます。

記入例も掲載されていますので、記入する際の参考にしてください。

なお、記入には「労働保険番号」と事業主の方の証明をいただく必要があります。

葬祭料の振込先は、請求される方が名義人となっている金融機関の口座情報を記載します。

労働保険番号は、会社が労働保険に加入した際に労働基準監督署から交付される番号のことです。

参考:厚生労働省「葬祭料(葬祭給付)について」

厚生労働省「請求書類書式」

図4:葬祭料の請求手続きの流れ

4.業務災害と認められる基準

業務災害は、会社側としては、評判を落としかねないリスクがあり、その判断は慎重で、遺族と揉めてしまうケースは少なくありません。

業務災害と認められる基準を確認しておきましょう。

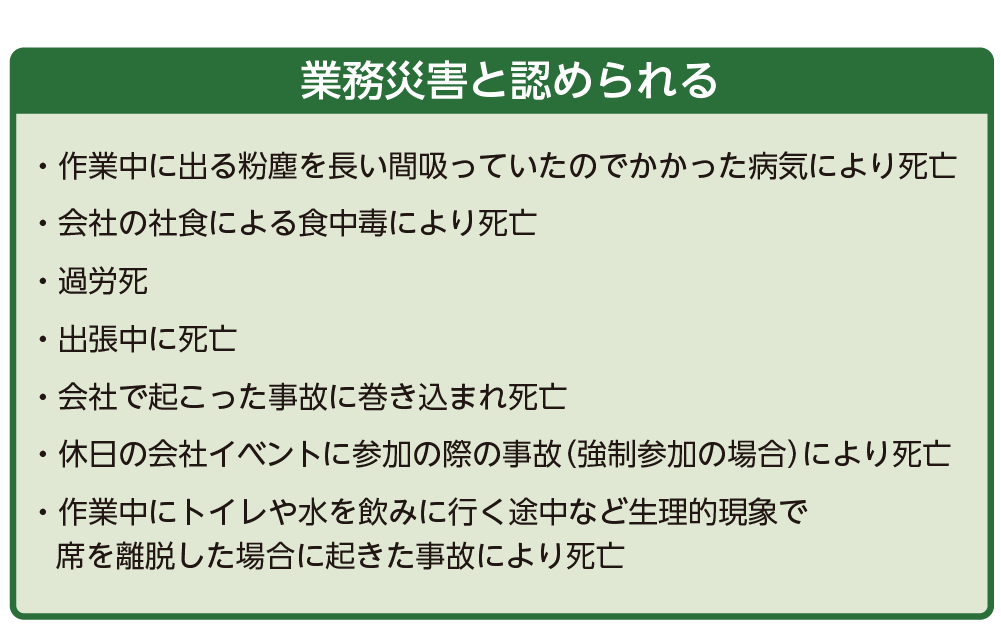

業務災害であったかどうかは、業務中の場合、または業務が原因となったかどうかで判断されます。

4-1.業務災害と認められる具体例

過労による死亡、就業時間中に起こった事故で死亡、出張中に事故にあって死亡などが、業務災害として認められる主なケースです。

表1:業務災害と認められる事例

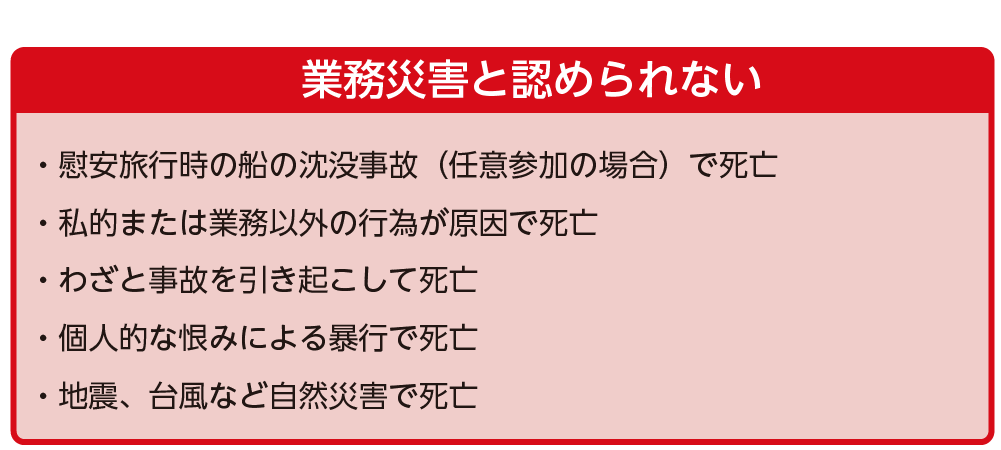

4-2.業務災害と認められない具体例

自然災害で起こった事故に巻き込まれて亡くなったようなケースだと認められない可能性があります。

表2:業務災害と認められない事例

5.葬祭費と埋葬料との違い

葬祭料と同じように、葬儀後に給付されるお金に、葬祭費と埋葬料があります。

これらは国民健康保険や社会保険などの公的保険から支払われるお金で、業務災害であるかどうかは関係ありません。

名称が似ているので混同しがちですが、以下で給付内容を確認してみましょう。

5-1.葬祭費

葬祭費は、国民健康保険や後期高齢者医療保険に加入されていた方が亡くなられた場合に、喪主が請求できる給付金です。

請求の際は、葬儀の領収書などを持参の上、住所地の役所でおこないます。

給付額は、自治体(市区町村)によって異なりますのでご確認ください。

※葬祭費について詳しくは、こちらを参考にしてください。(当サイト内)

5-2.埋葬料

埋葬料は、会社員などで国民健康保険以外の社会保険に加入されていた方が亡くなられた場合、喪主が請求できる給付金です。

業務災害や通勤災害で亡くなられたかどうかは関係ありません。給付額は5万円です。

葬祭費と埋葬料を併給して受け取ることはできません。

6.まとめ

業務上の災害で亡くなられた方の葬儀や法要をおこなった方は、労災保険から葬祭料の給付を受けることができます。給付を受けるためには、「葬祭料請求書」という申請書類に必要事項を記入し、事業主の証明をもらい、死亡診断書などの必要書類を添えて、所轄の労働基準監督署へ提出します。

葬祭料は自動的に支給されるものではなく、期限内の請求が必要な手続きです。請求できる権利が失効してしまう時効は「2年以内」なので、できるだけ早めに手続きの準備を進めてください。

給付額は、「給付基礎日額×30日分+315,000円」、もしくは「給付基礎日額×60日分」の、どちらか高い金額となります。給付基礎日額とは、労働基準法で定める平均賃金を基準として算出した「1日当たりの賃金額」のことです。

労災保険からの給付は、公的保険から支給される葬祭費や埋葬料に比べて、保障内容が手厚い給付です。時効期限に注意して、請求の上、受け取っていただければと思います。労災に関するもめ事でご不安な場合は、弁護士などにご相談されることをお勧めいたします。