相続する外貨預金の評価方法!適用する為替レートと3つの注意点

- 相続税

「亡くなった父の財産に外貨預金があるが、相続税の計算をするときにどのように評価するのだろうか…。」

相続財産に外貨預金があり、評価をどうすればよいか?と悩み、情報収集されていると思います。結論から申しますと、相続税を計算するとき、外貨は日本円に換算しなければなりません。為替レートの影響で、外貨預金の価値は日々変動しますよね。いつの時点を基準にして評価したらよいのでしょうか。

本記事では、外貨の相続税評価をするときの基準日の考え方と評価額の計算方法、注意すべきことを詳しくご説明いたします。

目次

1.外貨を相続するときは円に換算する

外貨預金とは、アメリカドルやユーロなど、日本円以外の海外の通貨で預金することです。相続財産に外貨預金があり、相続税を計算する場合、外貨は円に換算しなければなりません。外国為替市場において、円貨と外貨が交換(売買)されるときの交換比率のことを「為替レート」といいます。

図1:外貨を相続する時は円に換金する

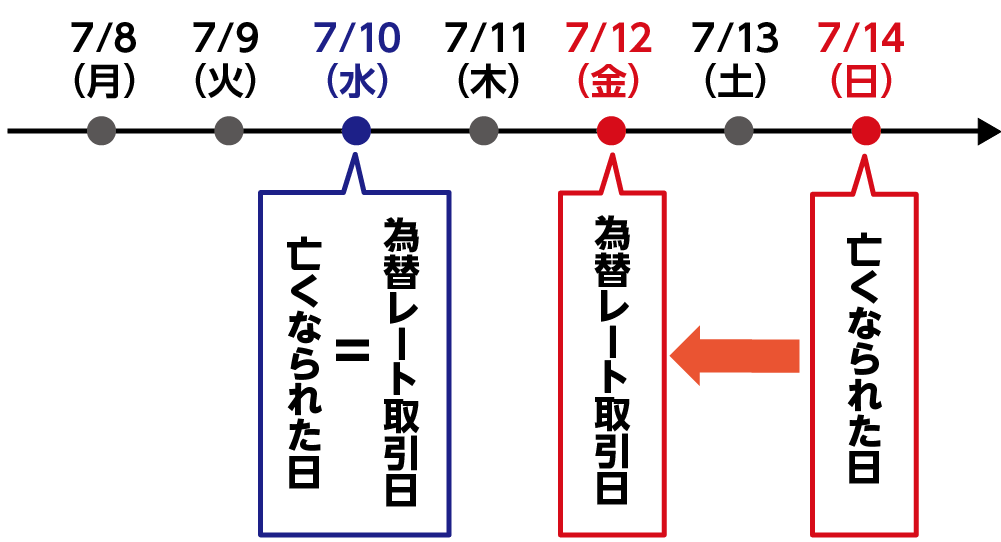

2.外貨預金の相続税評価の基準日は「亡くなられた日」

外貨預金の相続税評価の基準日(課税時期)は、相続開始日(亡くなられた日)です。相続開始日が土日祝日にあたり、為替レートの取引がなかった場合は、相続開始日の「前」の相場が基準日となります。たとえば、7月14日(日)が相続開始日の場合、取引がありませんので、相続開始日「前」の7月12日(金)の為替レートを使用することになります。

図2:為替レートの基準日

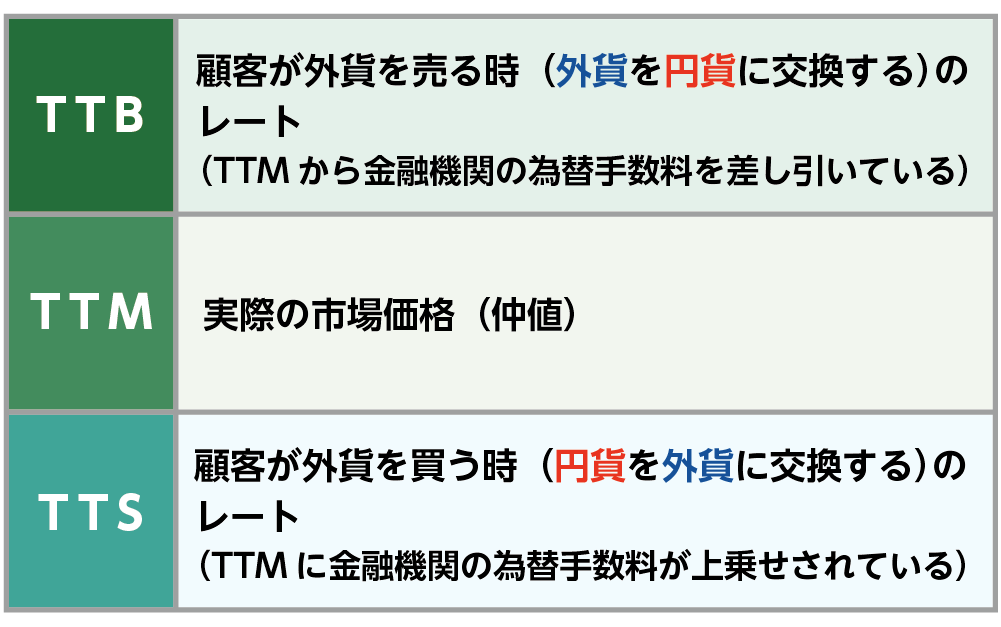

3.相続時の外貨の為替レートはTTBとTTSの2種類

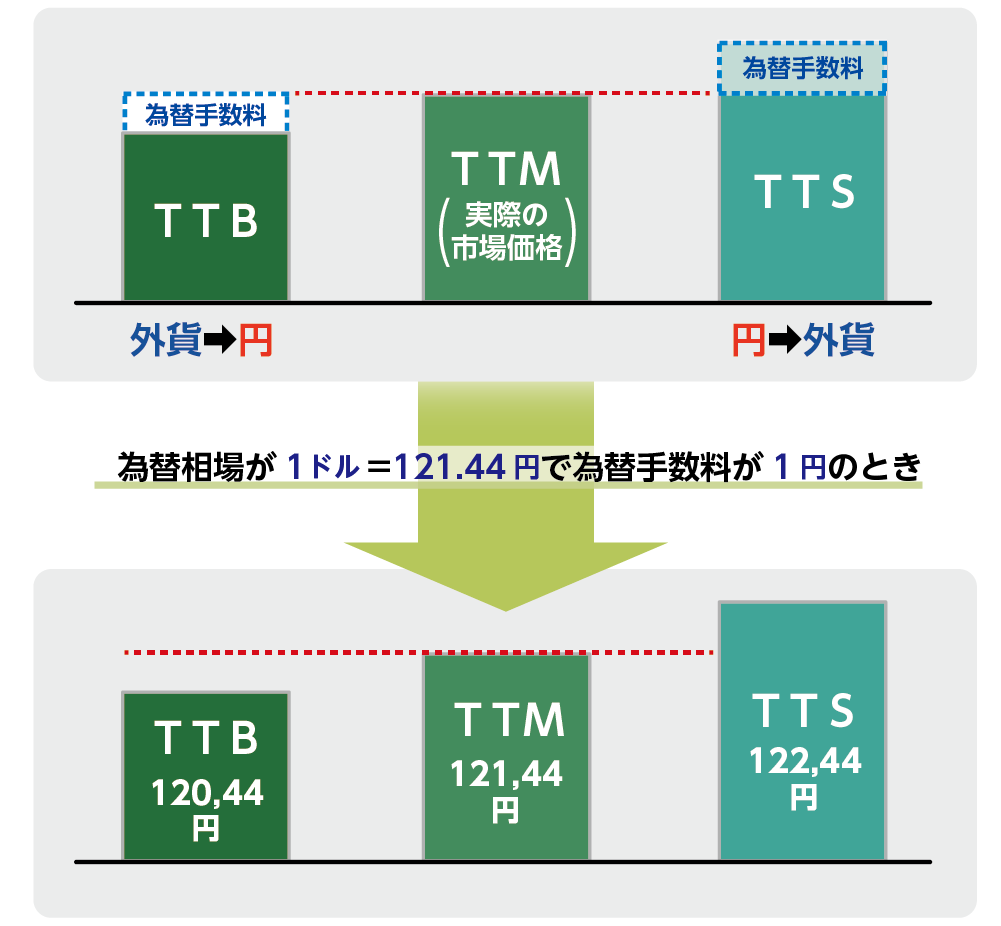

相続した外貨預金の相続税評価額は、相続人の取引金融機関の為替レートを適用します(4ー1参照)。外貨の為替レートには、TTB(Telegraphic Transfer Buying rate / 対顧客電信買相場)、TTM(Telegraphic Transfer Middle rate/対顧客電信相場仲値)、TTS(Telegraphic Transfer Selling rate / 対顧客電信売相場)の3種類があります。相続時には、TTBとTTSを用います。

表1:金融機関が公表する3種類の為替レート

図3:TTB、TTM、TTSと為替手数料の関係

相続した外貨預金は、日本円に換算していくらになるかを評価しますので、TTBを使用します。一方、亡くなられた方に債務がある場合は、円貨を外貨に換算して外貨で債務の返済をするため、TTSを使用します。相続税の計算をするときに債務控除することができます。

具体的な計算例でご説明いたします。

3-1.プラスの財産はTTBで計算

【TTBの事例】

亡くなられた日: 7/10(水)

外貨預金: 1万ドル

為替レ–ト(TTS/仲値): 121.44円(為替手数料 1円)

TTB:120.44円

1万ドル×120.44円=1,204,400円

外貨預金1万ドルの相続税評価額は1,204,400円

3-2.マイナスの負債はTTSで計算

【TTSの事例】

亡くなられた日: 7/10(水)

外貨預金のローン: 1万ドル

為替レ–ト(TTS/仲値): 121.44円(為替手数料 1円)

TTS:122.44円

1万ドル×122.44=1,224,400円

外貨建てのローン(債務)の相続税評価額は1,224,400円

4.外貨の相続税評価をするときの3つの注意点

外貨を円に換算して相続税評価をする際、金融機関によって為替レートは異なりますので、どの金融機関を選択するかにより、相続税評価額も異なります。相続税評価額をおさえるために気を付ける点と、相続税申告時の添付書類についてご説明いたします。

4-1.相続人の取引金融機関の為替レートをつかう

納税義務者(相続人)の取引金融機関の為替レートを使います。相続人が複数いる場合は、それぞれの取引金融機関の為替レートで計算して構いません。亡くなられた方の口座を名義変更して引き継ぐ場合などは、亡くなられた方の取引金融機関の為替レートを使用します。

4-2.為替手数料の大きい金融機関を選択する

為替手数料は金融機関ごとに異なるため、取引金融機関が複数ある場合は、為替手数料の大きい金融機関を選択すると為替手数料の分だけ外貨の相続税評価額が低くなります。相続財産の総額も低くなりますので、相続税の節税に効果的です。

4-3.TTBが記載された「残高証明書」を取得する

相続税申告時は、相続税評価の基となる為替レートの資料添付が必要です。金融機関で残高証明書を取得する際に、「TTBを記載してほしい」と依頼しましょう。

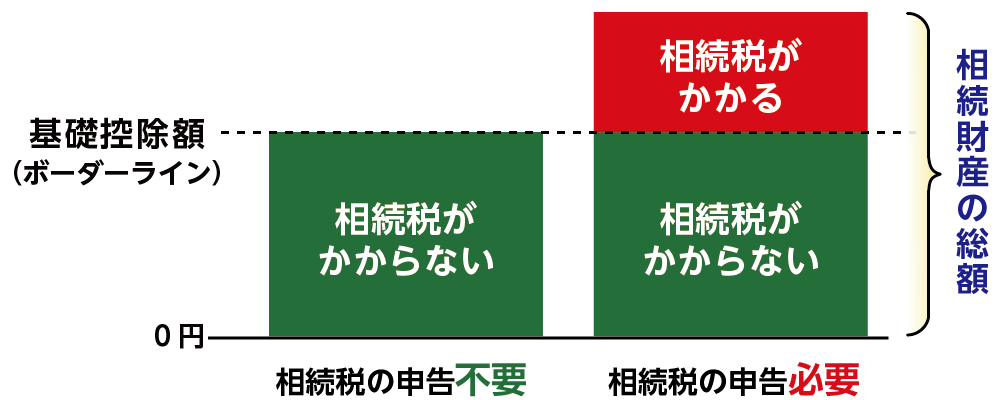

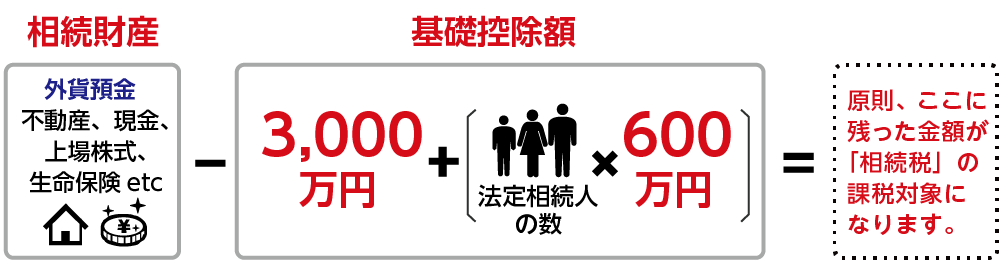

5.相続税がかかるかは外貨の評価額を含む相続財産の総額で判断する

相続税は、相続をする方全員にかかるわけではありません。相続財産の総額が、相続税の基礎控除額「3,000万+(600万×相続人の数)」を超えた場合にのみ、超えた部分に対して課税されます。外貨の相続税評価額を含む相続財産の総額を算出して、相続税がかかるかを確認しましょう。

図4:相続税は相続財産の総額が基礎控除を超える方のみかかる

※相続税の基礎控除について詳しくはこちらをご覧ください。(当サイト内)

6.まとめ

相続財産に外貨がある場合、相続税を計算するときは、外貨を円に換算する必要があります。

外貨の相続税評価は、相続開始日(亡くなられた日)のTTBを用いて円に換算します。ローンなどの外貨建ての債務を評価する場合は、TTSを用います。

外貨の相続税評価で用いる為替レートや為替手数料は、相続人の取引のある金融機関のものを使用します。金融機関ごとに為替レートや手数料が異なりますので、複数の金融機関と取引がある場合は、ご自身にとって有益な金融機関(例えば、為替手数料が大きい等)を選択しましょう。

外貨の相続税評価額を計算すること自体は難しくありません。ただし、相続税の課税対象になるかは、外貨の相続税評価額を含む相続財産の総額が基礎控除額を超えるかどうかで判断します。

相続の外貨評価の際に選択すべき金融機関を迷っている方や、相続税の申告が必要となる方などは、相続専門の税理士に早めにご相談されると間違いがありませんのでお勧めいたします!