配偶者居住権の評価方法!5つの数値が分かれば自分でも計算できる

- 相続税

「亡くなった父は、数年前に再婚していた。父は、再婚相手のことを思い、“配偶者居住権を配偶者に遺贈する”という内容の遺言書を残していた。父の財産は自宅と預貯金だけだが、平等に相続するために、配偶者居住権の価値を知っておきたい。自分で評価額を計算するのは無理だろうか・・・」

配偶者居住権とは、「残された配偶者が、相続発生時点に住んでいた、亡くなられた方の所有する家に、終身、または一定期間、無償で住み続けることができる権利」のことであり、通常の所有権とは異なる権利です。

配偶者居住権を評価するなんてとても難しそうだ・・・と思われていると思いますが、評価する計算式があり、それに当てはめる数値さえ把握できれば、配偶者居住権を評価することができます。

本記事では、計算式の考え方や、当てはめる数値を確認する方法などを、具体的な計算事例を交えて説明していきたいと思います。

目次

1.配偶者居住権の評価は4つの権利に分けて考える

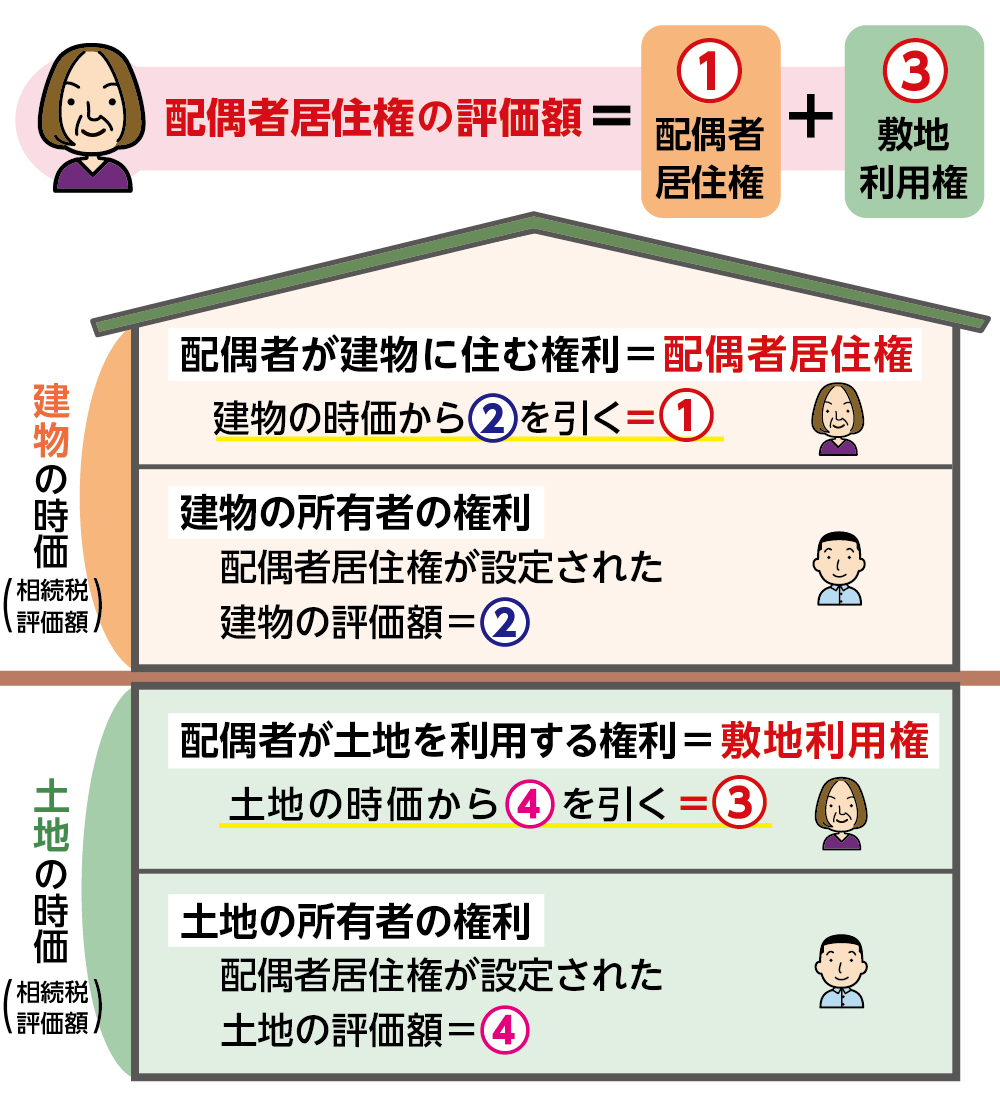

配偶者居住権を評価するためには、自宅不動産を4つの権利に分けてみると、とても分かりやすくなると思います。具体的には、土地で2つの権利、建物で2つの権利となります。

配偶者居住権が設定できるのは「建物だけ」です。しかし、建物のある土地は、必然的に居住者が利用することになりますので、土地の配偶者居住権に相当する権利は「配偶者居住権の設定に伴う敷地利用権」という権利になります。

【配偶者居住権設定に伴う不動産の4つの権利】

建物:①配偶者居住権・・・配偶者の権利

②建物の所有権・・・配偶者以外の相続人(例:長男)が相続する権利

土地:③敷地利用権 ・・・配偶者の権利

④土地の所有権・・・配偶者以外の相続人(例:長男)が相続する権利

配偶者居住権の評価額は、建物の部分①(配偶者居住権)と土地の部分③(敷地利用権)を合算したものとなります。

図1:配偶者居住権の評価は4つの権利に分けて考える

※配偶者居住権について詳しくは、こちらを参考にしてください。(当サイト内)

2.配偶者居住権を評価する計算式

2020年4月1日以降の相続において配偶者居住権の設定が認められ、終身または一定の期間、ずっと住み続けることができる配偶者居住権の権利は、不動産評価の一部を占めることから、相続税が課税される対象財産とみなされ、評価方法が明確に示されました。国税庁のホームページでは、配偶者居住権の評価に関する計算式や計算事例が掲載されています。

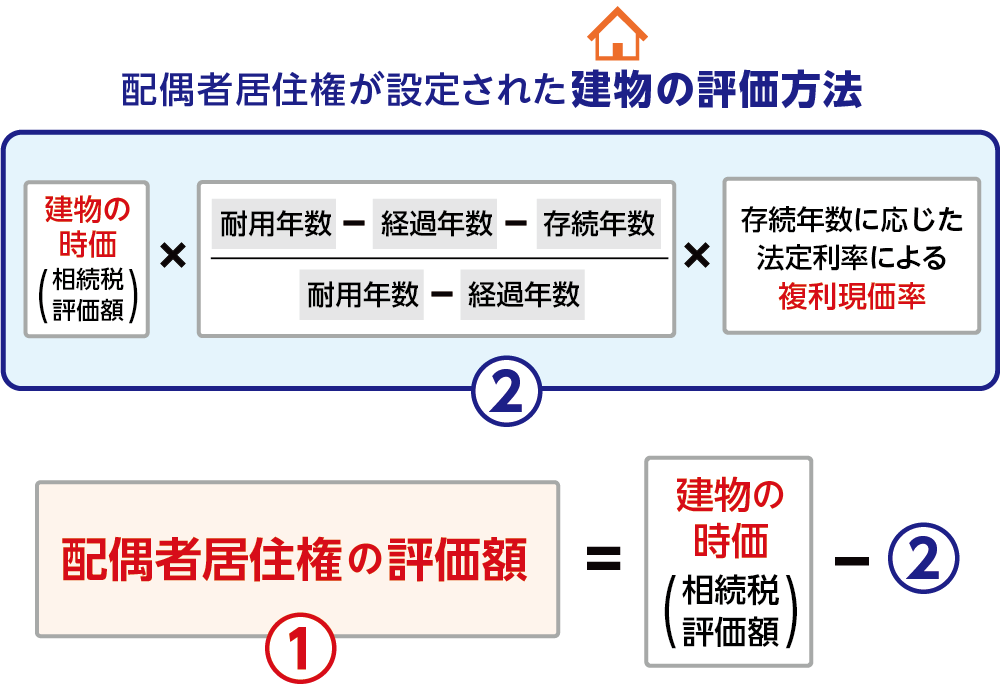

2-1.建物を評価する計算式

建物の配偶者居住権を評価するには、配偶者居住権が設定された建物の評価額(図1の②の部分)を、建物全体の時価(相続税評価額)から差し引くことで求めることができます。計算式は、以下、図2で示すとおりとなり、式に当てはめる各数値の考え方は、次の3章で詳しくご説明いたします。

図2:建物の配偶者居住権を評価するための計算式

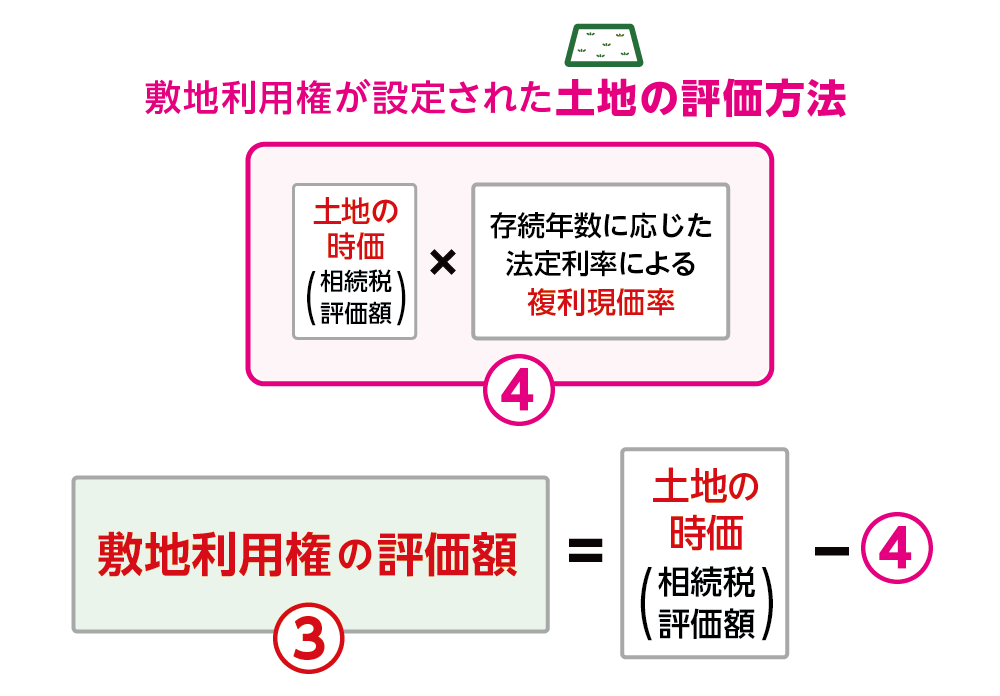

2-2.土地を評価する計算式

土地の場合は、厳密には配偶者居住権とは言わず、敷地利用権となります。評価の考え方は、建物と同じように、土地全体の時価(相続税評価額)から、敷地利用権を設定された土地の評価額を差し引くことで計算することができます。計算式は、以下図3のとおりとなります。

図3:土地の敷地利用権を評価するための計算式

3.計算式に当てはめる5つの数値を確認する方法

配偶者居住権および敷地利用権の評価額を算出する計算式をご理解いただけたところで、実際に計算式に当てはまる数値を把握する方法を詳しくご説明していきます。

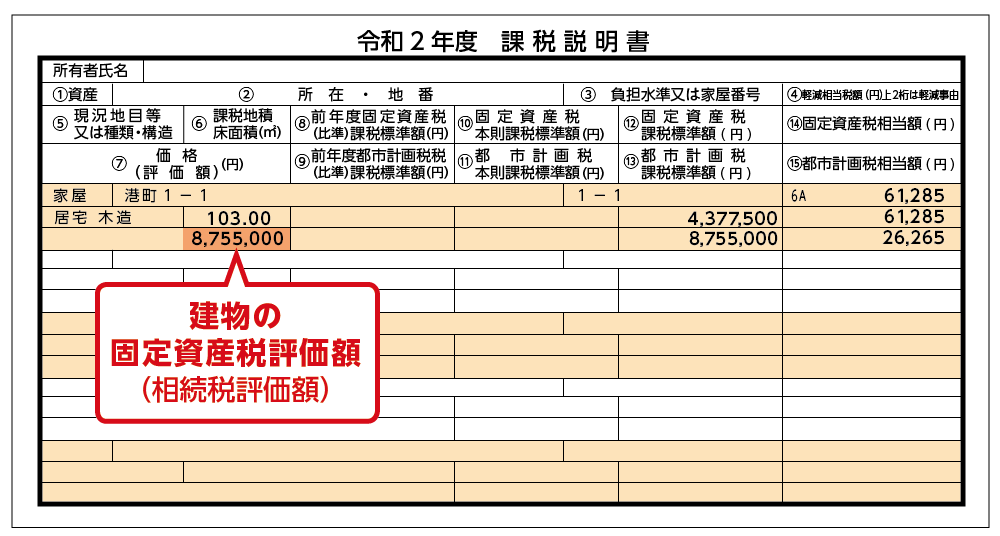

3-1.時価(相続税評価額)を確認する方法

建物の場合は、固定資産税評価額となります。毎年5月から6月ころに不動産の所有者に送られる「固定資産税納税通知書」の同封書類である課税明細書で確認することができます。課税明細書の建物の価格欄の金額が、固定資産税評価額であり、建物については、この価格を相続税評価額とみなします。

土地については、この課税明細書に記載された価格では、正確な評価額とはいえません。土地を評価するには、道路に付された値段である路線価などを用いて、細かな計算をした価格を相続税評価額とみなします。

※土地の評価について詳しくは、こちらを参考にしてください。(当サイト内)

図4: 固定資産税評価額が記載されている課税明細書(建物)

3-2.耐用年数を調べる方法

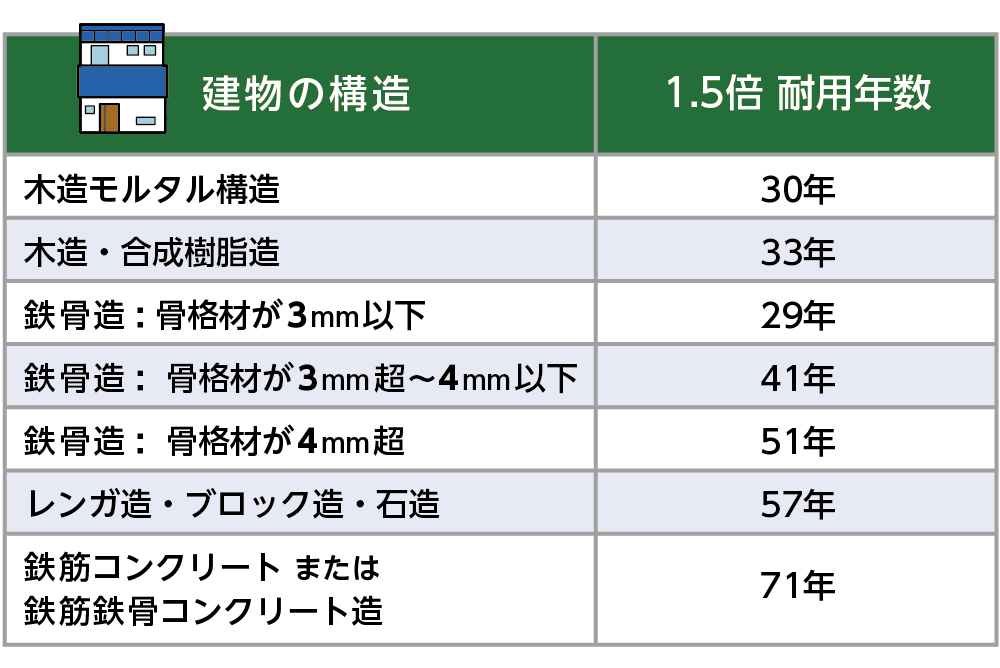

耐用年数(残存耐用年数)とは、後どれくらいその家に住めるかという年数です。建物の構造に応じた法定耐用年数に1.5倍した年数(6ヶ月以上は1年、6ヶ月未満は切り捨てる)が、配偶者居住権を計算する際の「耐用年数」となります。

表1:残存耐用年数表

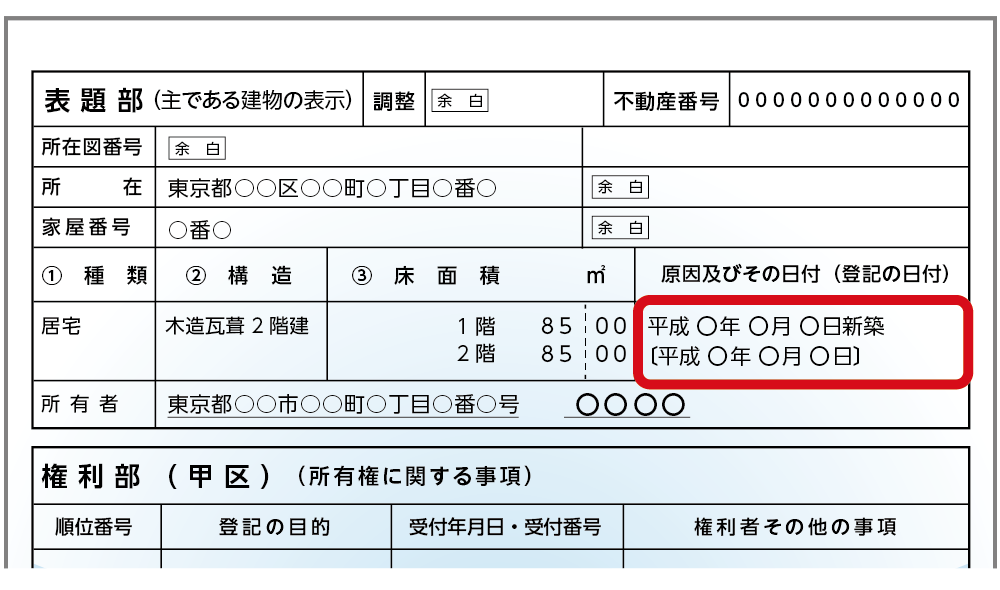

3-3.経過年数を調べる方法

経過年数とは、家が建ったときから、配偶者居住権を設定するときまでの年数(6ヶ月以上は1年、6ヶ月未満は切り捨てる)のことです。相続開始のときまでではありませんので注意してください。家が建った時期は、建物の登記簿謄本(登記事項証明書)で確認することができます。

図5:登記簿謄本の確認方法

3-4.残存年数を調べる方法

存続年数とは、配偶者居住権を設定したときから、設定を終えるまでの年数を意味します。配偶者があとどれくらいその家に住むかという年数です。話し合いで配偶者居住権の設定期間を決めていれば、その期間を存続年数とします。

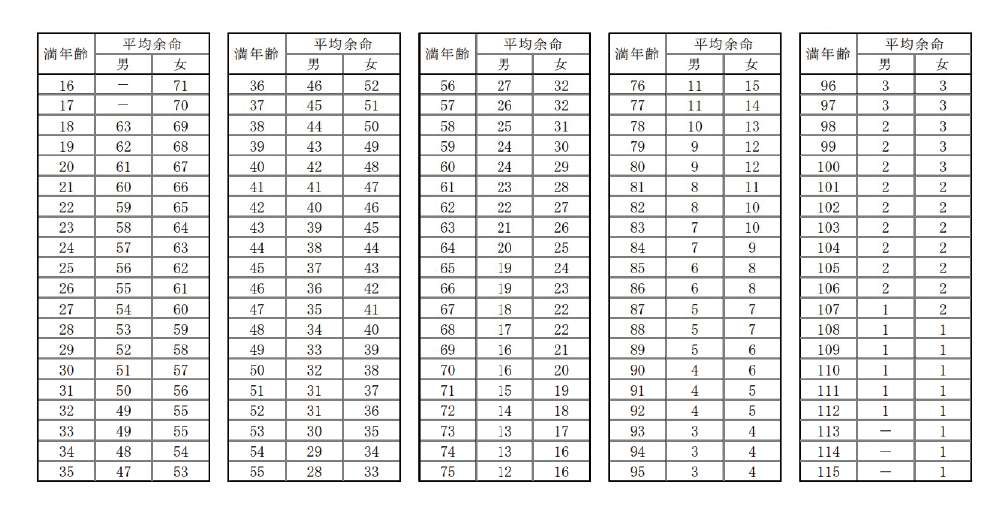

終身とする場合は、あとどれくらい住むかは未知数なので、厚生労働省が公表している最新の「平均余命年数」とします。

表2:平均余命年数

3-5.法定利率による複利現価率を調べる方法

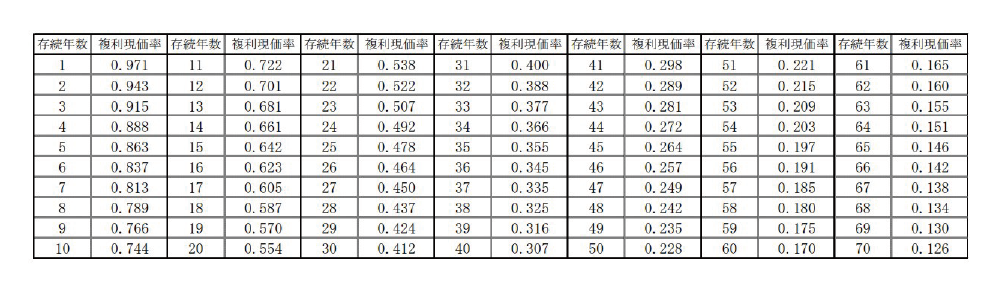

複雑に感じますが、この数値も表から当てはめることができるので大丈夫です。

下の表3が「残存年数に応じた法定利率による複利原価率表」です。2020年4月1日以降の法定利率は、3%でした。法定利率は3年に一度に見直されていますのでご注意ください。

表3:複利原価率表(法定利率3%)

4.具体的な事例で計算方法を確認しよう

具体的な事例を計算式に当てはめて、計算してみます。

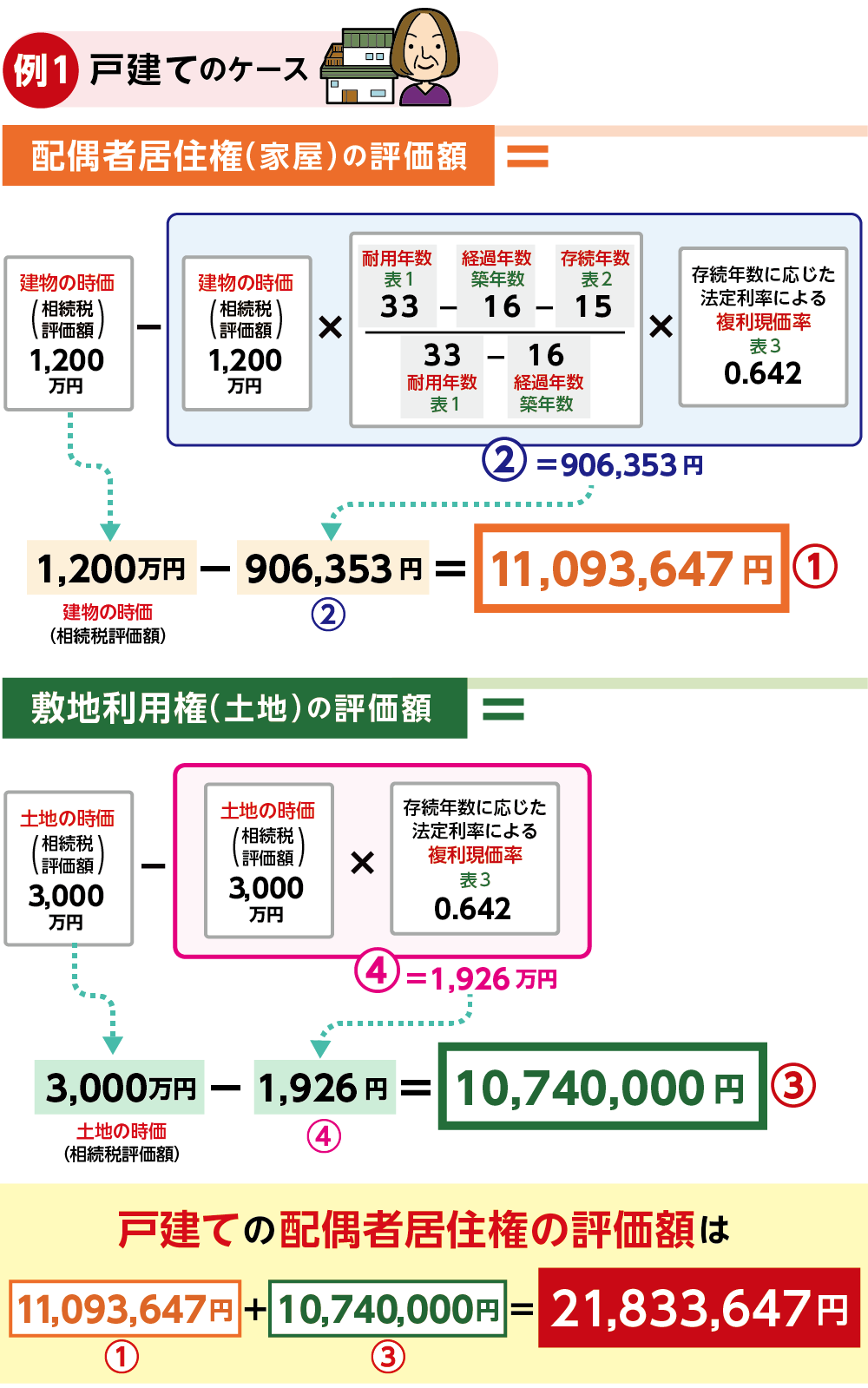

4-1.戸建てのケース

【事例①】

相続人:配偶者(母:76歳)、長男

相続税評価額:土地(路線価による評価額)=3,000万円 建物(固定資産税評価額)=1,200万円建物の構造:木造

耐用年数:33年

経過年数:16年

配偶者の居住権設定期間:終身

存続年数:76歳の平均余命年数から15年

存続年数に応じた法定利率による複利原価率:0.642

図6:配偶者居住権の計算事例(戸建て)

実際のケースでは、耐用年数から、経過年数と存続年数を引いた際にマイナスとなって0になる場合があります。この場合は、配偶者居住権の評価額は、建物の固定資産税評価額ということになります。

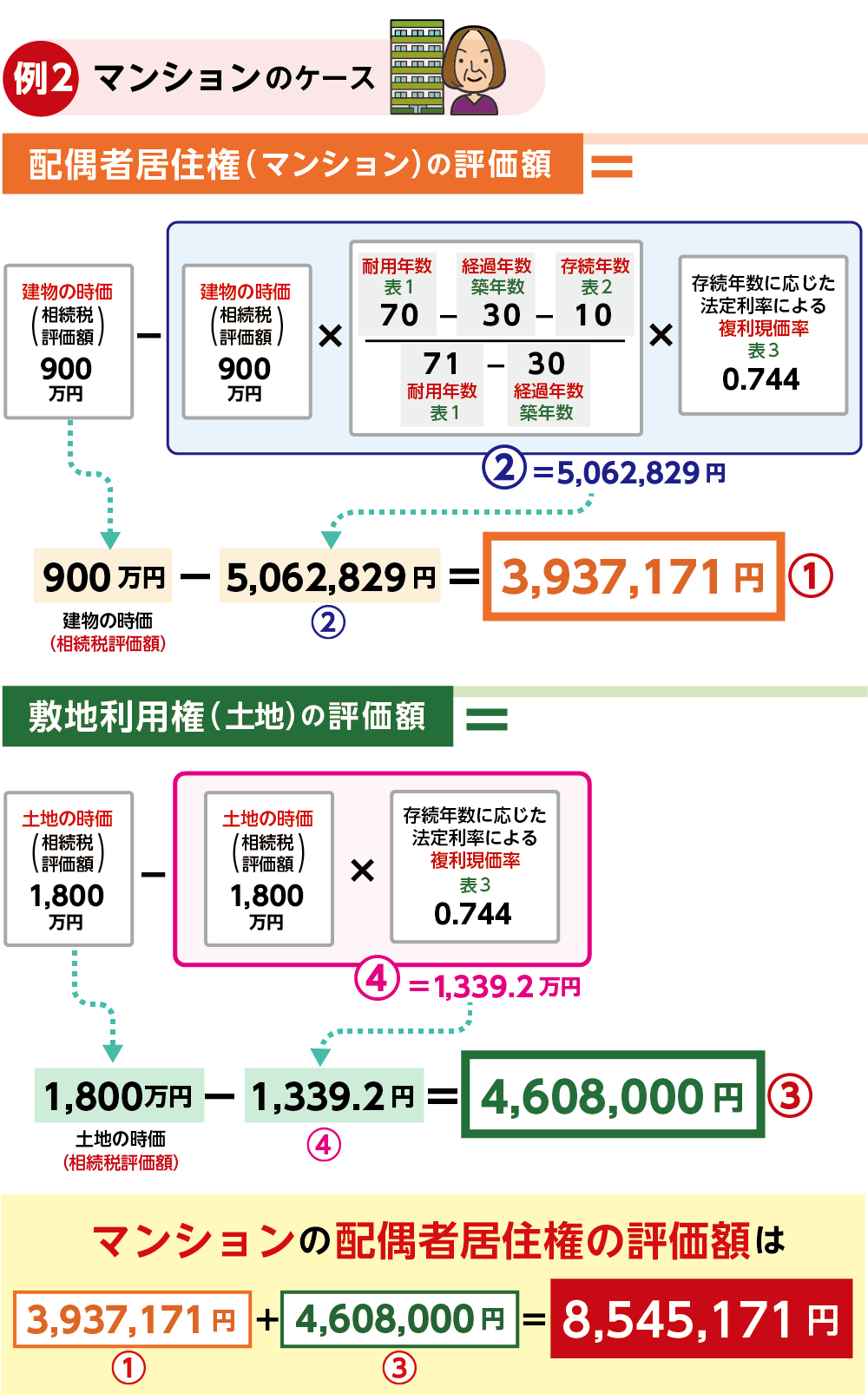

4-2.マンションのケース

マンションにおいても、配偶者居住権を設定することはできます。

【事例②】

相続人:配偶者(母:82歳)、長男

相続税評価額:土地(路線価による評価額)=1,800万円 建物(固定資産税評価額)=900万円

建物の構造:鉄筋コンクリート

耐用年数:71年

経過年数:30年

配偶者の居住権設定期間:終身

存続年数:82歳の平均余命年数から10年

存続年数に応じた法定利率による複利原価率:0.744

図7:配偶者居住権の計算事例(マンション)

5.土地の評価額は特例を使うこともできる!

土地の敷地利用権には、小規模宅地等の特例を適用することができます。配偶者はこの特例を無条件で適用することができるので、実のところ、配偶者居住権を設定して、配偶者の方に不動産を相続してもらうと、相続税の節税効果が見込めることになります。

※小規模宅地の特例について詳しくは、こちらを参考にしてください。(当サイト内)

6.まとめ

配偶者居住権の評価について、ご理解いただけましたでしょうか。

配偶者居住権の評価をするには、不動産を以下の4つの権利に分けて考えます。

「①建物の配偶者居住権、②建物の所有者の権利、③土地の敷地利用権、④土地の所有者の権利」

①建物の配偶者居住権と③土地の敷地利用権の評価額を合わせた額が「配偶者居住権の評価額」となります。

配偶者居住権の評価額を正確に計算するには、土地及び建物の相続税評価額を求める必要があります。建物は、年に一度送られてくる固定資産税納税通知書の課税明細書の価格(固定資産税評価額)をそのまま相続税評価額とみなすことができますが、土地の場合は、路線価などを使った細かな評価をする必要があります。

評価に関することは、専門的な知識を要するので、正確に評価をおこないたいという場合には、相続専門の税理士にご相談されることをおススメいたします。