地積規模の大きな宅地の評価で相続税を減額できる!要件と評価方法

- 相続税

「広い土地を相続することになったから相続税が高くなりそうで不安だわ。」

「相続した土地は地積規模の大きな宅地に該当するのかしら。」

ご実家の広大な土地を相続することになり、相続税がかなり高額になる可能性があるので何とかならないのかとご心配のことでしょう。

「地積規模の大きな宅地の評価」は面積が広い宅地の相続税評価額を計算する方法です。この制度を適用することができれば、相続税を大幅に減額することができます。

本記事では、「地積規模の大きな宅地」の概要と3つの適用要件、「地積規模の大きな宅地」の評価方法と注意点を詳しくご説明いたします。国税庁ホームページの「地積規模の大きな宅地の適用判定フローチャート」を利用して、制度の適用判断から相続税評価額を計算するまでを具体例をあげて丁寧に解説しますので参考にしていただければと思います。

目次

1.「地積規模の大きな宅地」を適用すれば土地の相続税評価額を減額できる

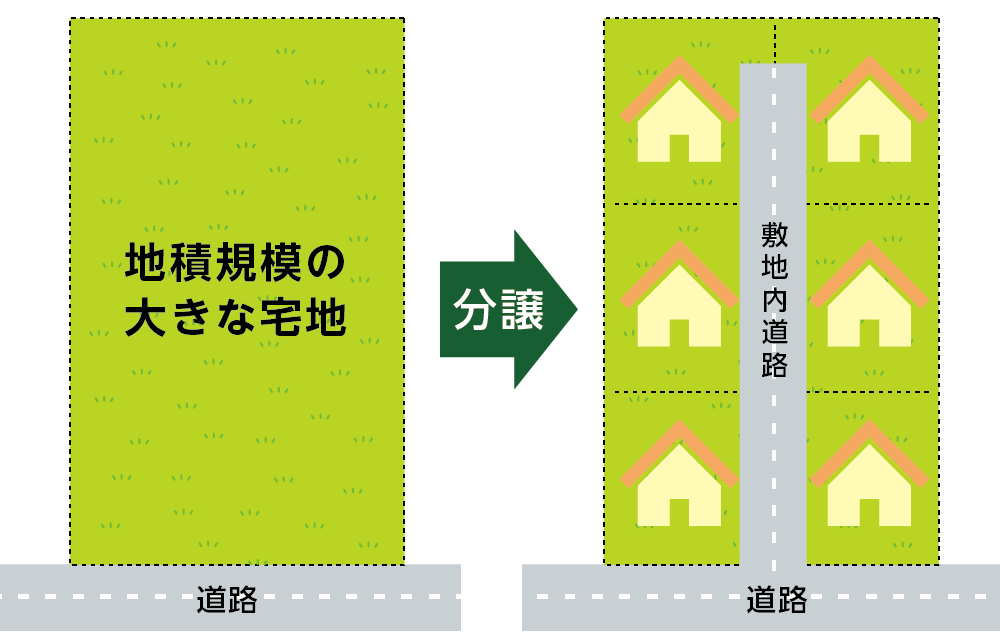

「地積規模の大きな宅地」とは、相続や遺贈等により引き継いだ宅地で一定の要件を満たすものは相続税を計算するときの評価額を減額できる評価方法です。面積の広い土地を開発し分譲住宅地にする際に、敷地内道路や公園等(潰れ地)を造ること等による価格の低下を考慮して相続税評価額を減額する補正をおこなうことを目的としています。

地積規模の大きな宅地の評価は、将来的に宅地に転用が見込める場合は雑種地や市街地農地等(市街地農地、市街地周辺農地、市街地山林、市街地原野)も適用の対象になります。

図1:地積規模の大きな宅地の評価は敷地内道路を造ることにより発生する減価を考慮

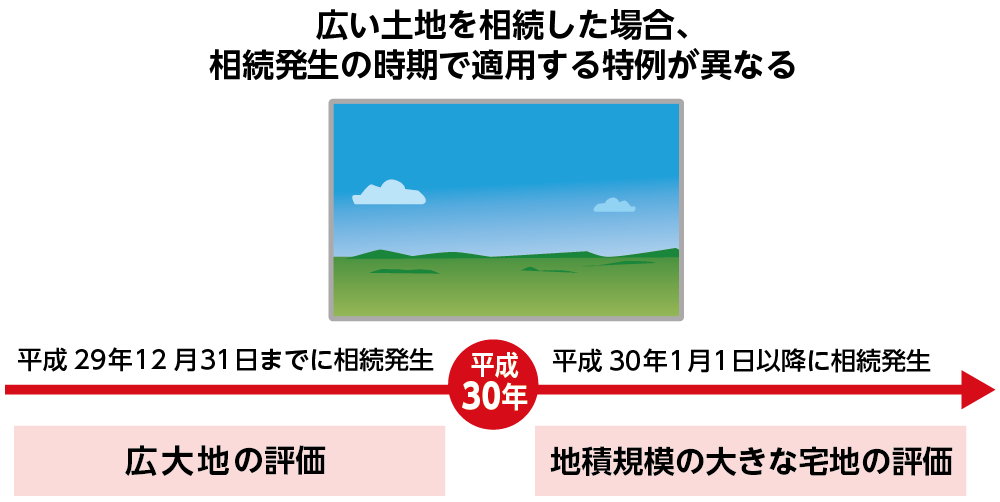

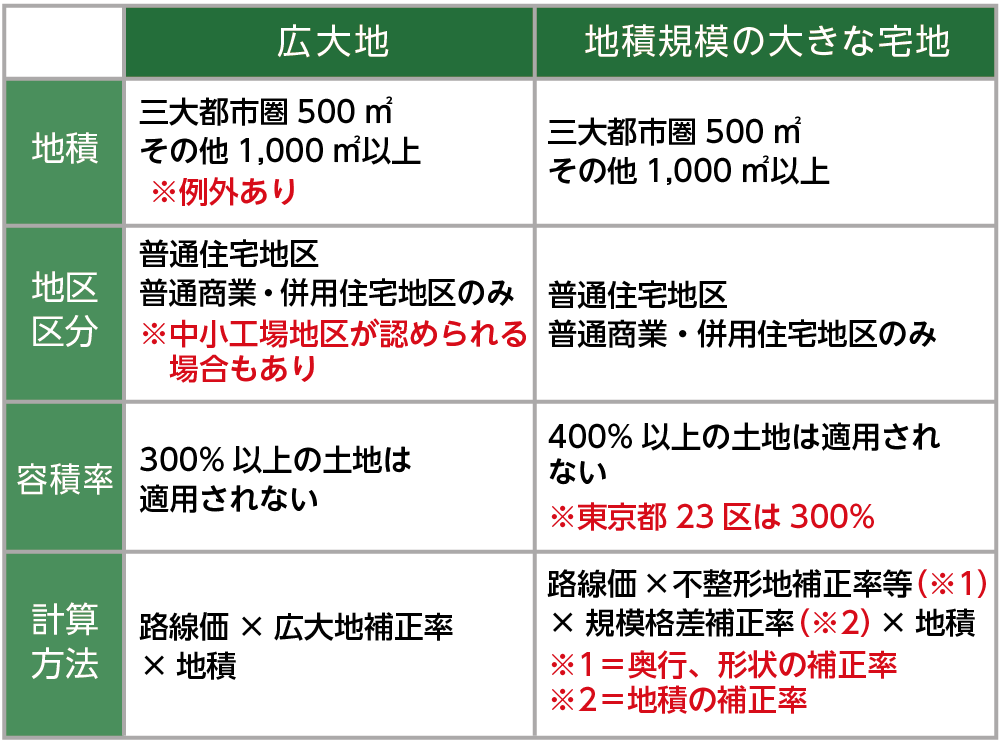

改正前の広大地評価は、土地の形状に関わらず面積に応じて比例的に減額する評価方法だったため、適用要件をめぐりトラブルになることがありました。「地積規模の大きな宅地」は広大地評価に代わり新設され、平成30年1月1日以降に発生した相続で適用されます。地積規模の大きな宅地の評価では都市計画法の区域区分や指定容積率を基準にし、土地の形状などに合わせた減額補正をおこなうなど適用要件が明確化されました。(広大地評価と地積規模の大きな宅地の評価の違いは表1参照)

図2:「広大地評価」が廃止され「地積規模の大きな宅地」の評価が新設された

表1:広大地と地積規模の大きな宅地の違い

※広大地の評価について詳しくはこちらをご覧ください。(当サイト内)

2.「地積規模の大きな宅地」を適用するための3つの要件

地積規模の大きな宅地は、不動産業者が一定以上の地積の宅地を細分化し建売の戸建てを分譲するということを前提としているため、工場やマンションを建てることができない宅地に適用できます。そのため都市計画法により定められた市街化調整区域(農地や森林を守るために市街化を抑制する地域)や工業専門地域に指定されている地域にある宅地と評価通達22-2に定める大規模工業用地は、原則として地積規模の大きな宅地の対象外になります。

図3:都市計画法により定められた市街化調整区域は「地積規模の大きな宅地」の対象外

2-1.【面積要件】地積が三大都市圏で500㎡(それ以外で1,000㎡)以上であること

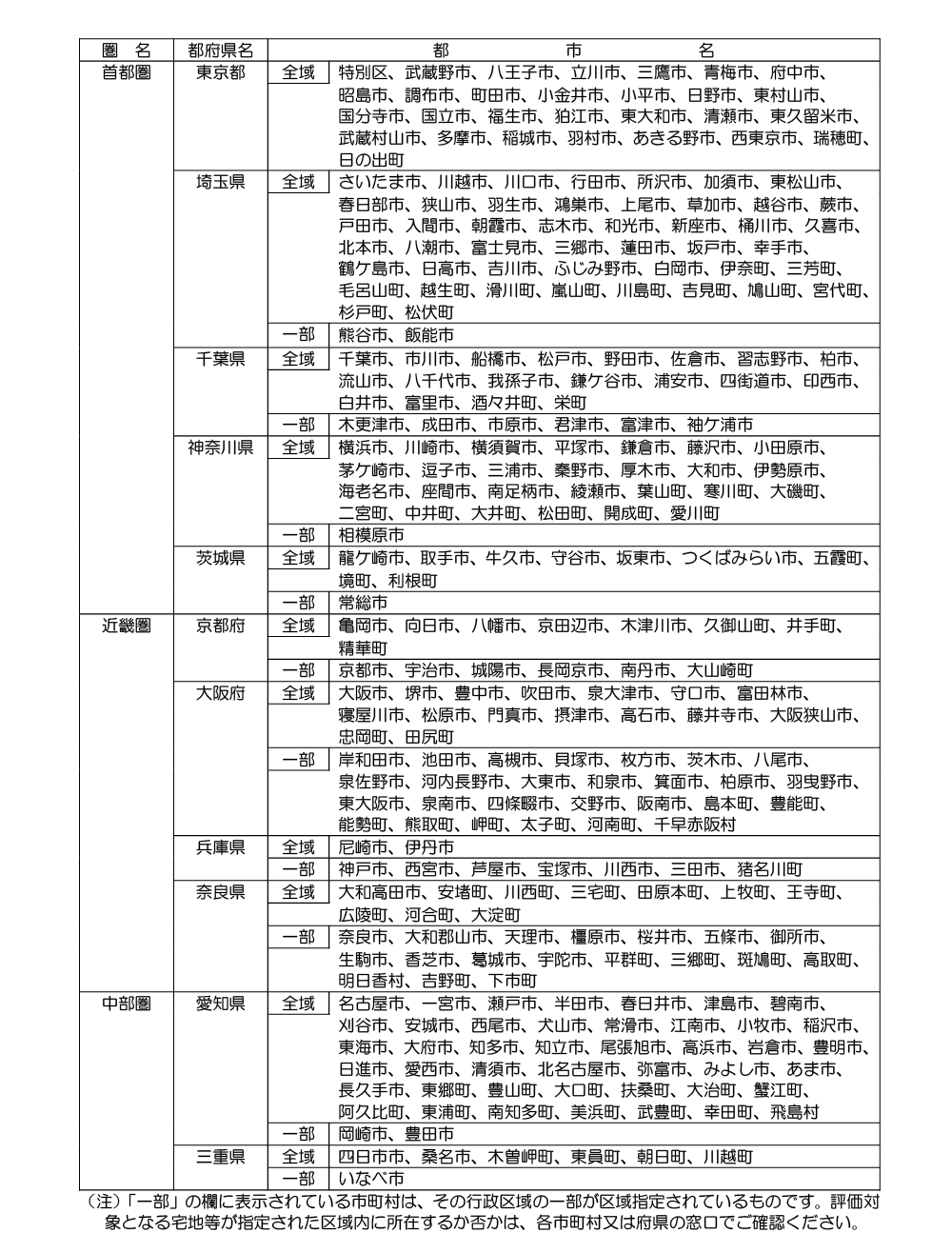

地積規模の大きな宅地とは、三大都市圏(表2参照)においては500㎡以上の地積の宅地、三大都市圏以外の地域においては1,000㎡以上の地積の宅地をいいます。

地積規模の大きな宅地の面積要件は、各相続人が相続した不動産の利用状況の地積で判断されるということに注意が必要です。土地を共有相続した場合は、地積規模は全体の面積で判断されますが、共有相続は権利関係が複雑になったり売却がスムーズに進まなくなるリスクがあるためオススメできません。

表2:三大都市圏に該当する都市(平成28年4月1日現在)

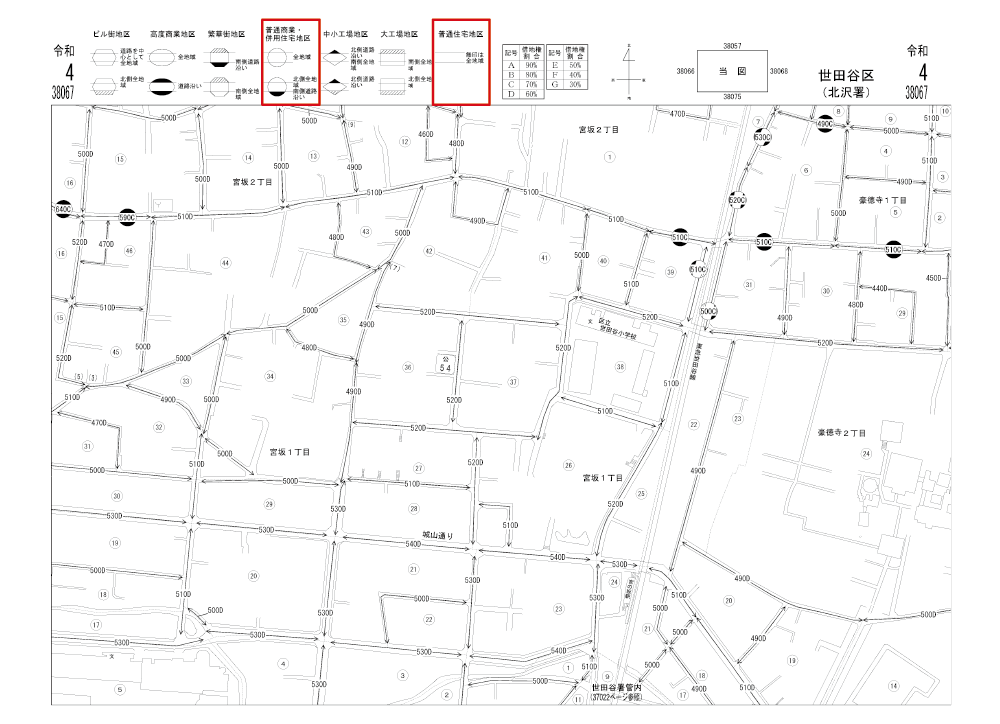

2-2.【地区区分要件】普通商業・併用住宅地区または普通住宅地区にあること

地積規模の大きな宅地は主に市街化区域にあります。市街化区域にある宅地の相続税を計算する際の評価額は路線価方式を使いますが(3章参照)、地積規模の大きな宅地の要件として、路線価方式の地区区分が普通商業・併用住宅地区または普通住宅地区にある宅地のみ適用されます。地区区分は国税庁の路線価図・評価倍率表で確認できます。

路線価図・評価倍率表はこちら→https://www.rosenka.nta.go.jp/index.htm

図4:地積規模の大きな宅地は普通商業・併用住宅地区または普通住宅地区に所在する必要がある

2-3.【指定容積率要件】指定容積率が400%(東京23区300%)以上の地域にないこと

指定容積率が400%(東京23区は300%)以上の地域にある宅地は地積規模の大きな宅地の対象外です。指定容積率とは都市計画で定められる容積率で、用途地域ごとに50%から1,300%までの範囲で制限されており、指定容積率が高いほど高い建物を建てることができます。

指定容積率が400%(東京23区は300%)以上の地域にある宅地はマンションなどの中高層の建物に利用されることが一般的なため、地積規模の大きな宅地に該当しません。

指定容積率は、各市町村の都市計画図で調べることができます。

3.「地積規模の大きな宅地」の評価方法

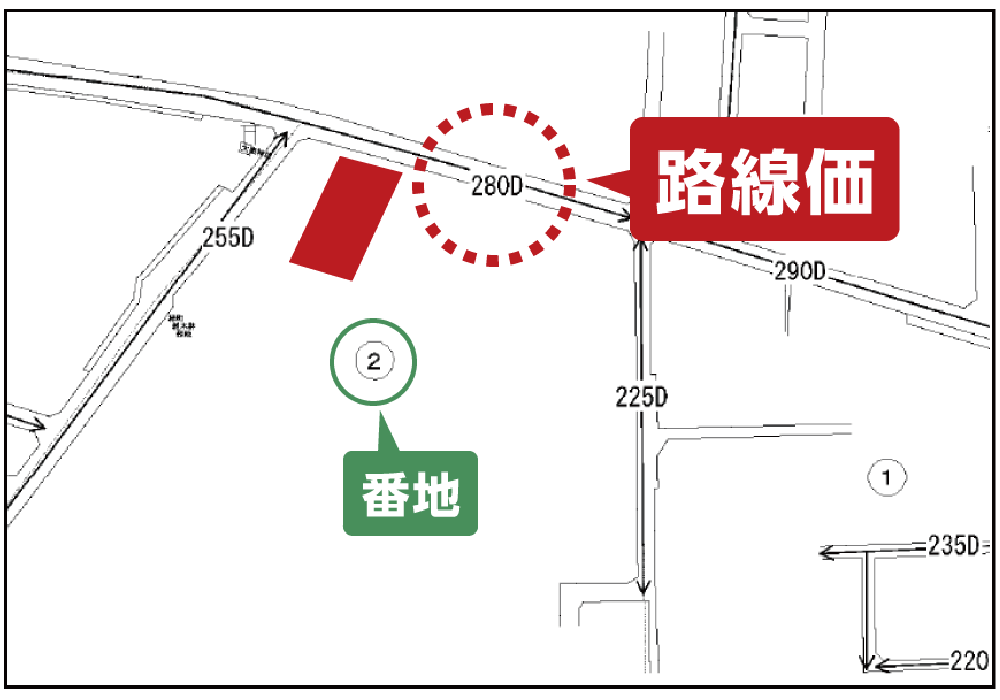

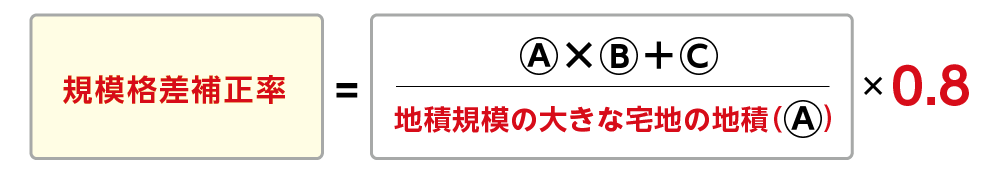

地積規模の大きな宅地の評価方法は、対象となる宅地が「路線価地域」と「倍率地域」のどちらに所在するのかにより異なります。路線価とは、道路に面している土地の1㎡当たりの評価額(千円単位)のことで、市街地に定められます。路線価が定められていない土地を倍率地域といいます。

図5:路線価地域と倍率地域

※路線価図について詳しくはこちらをご覧ください。(当サイト内)

3-1.路線価地域にある宅地の評価

路線価地域にある地積規模の大きな宅地の評価額は下記の計算式で求められます。路線価は宅地の一方のみが道路に接している標準的な形状の宅地を基にしていますが、実際の宅地の形状は様々ですので、画地補正率を乗じて調整します。宅地の奥行が長かったり短かったりするときは奥行距離に応じて奥行価格補正率を、不整形地の評価では不整形地補正率を乗じて評価額を減額する調整をします。

地積規模の大きな宅地に該当する場合は、さらに規模格差補正率を乗じて評価します。

図6:地積規模の大きな宅地の評価額の計算式

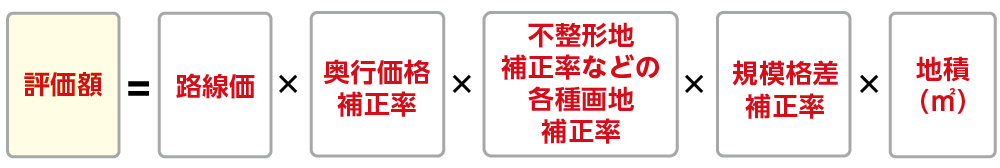

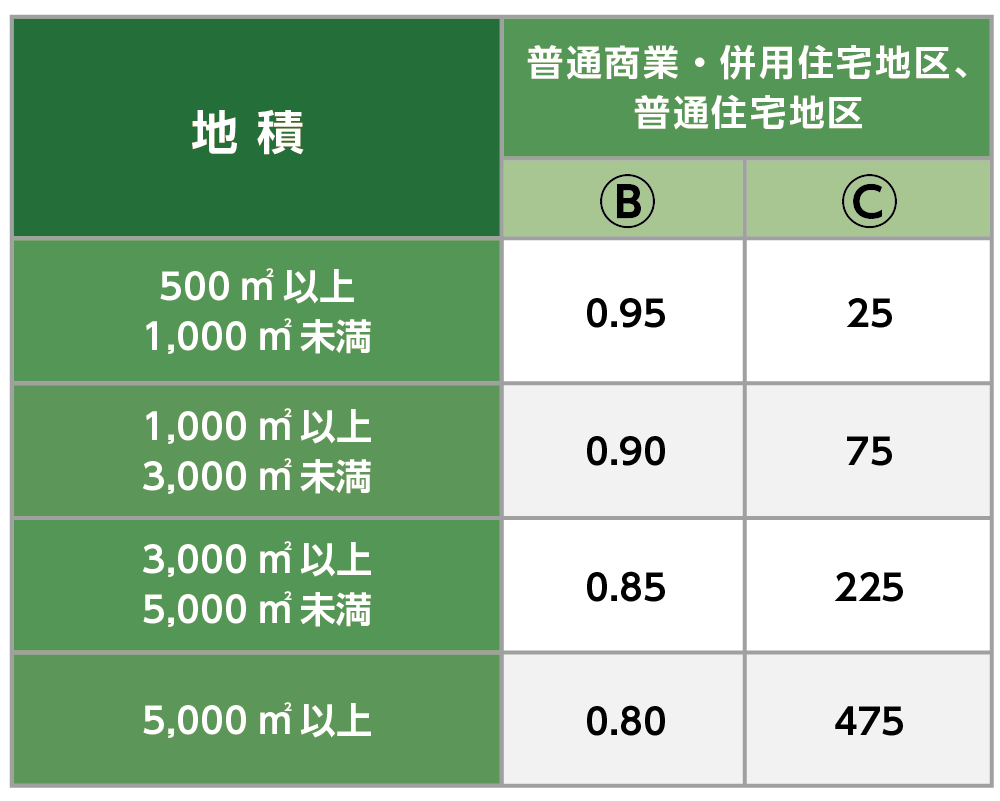

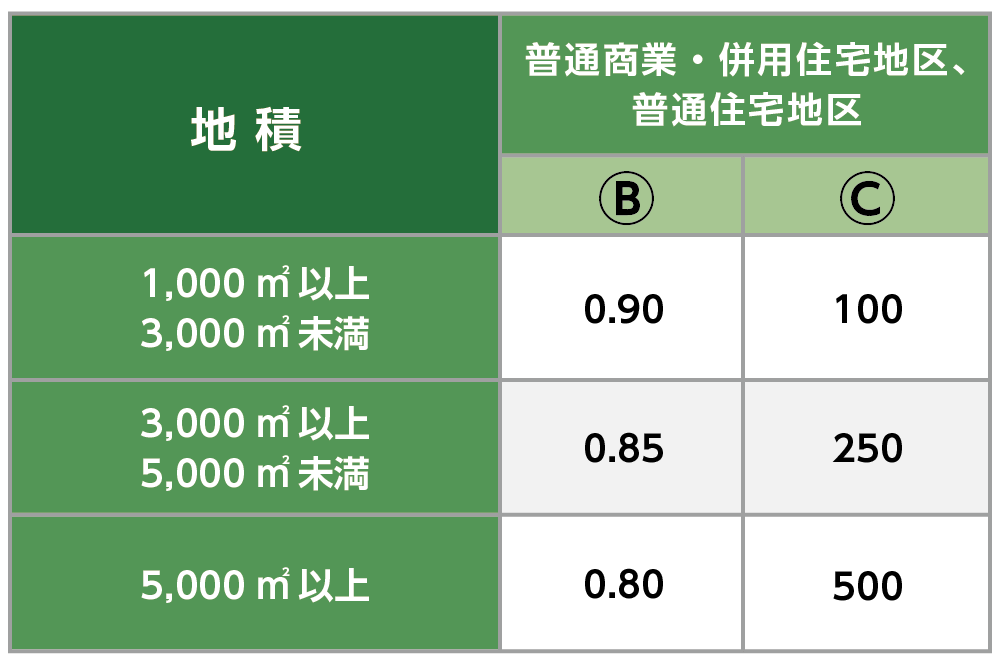

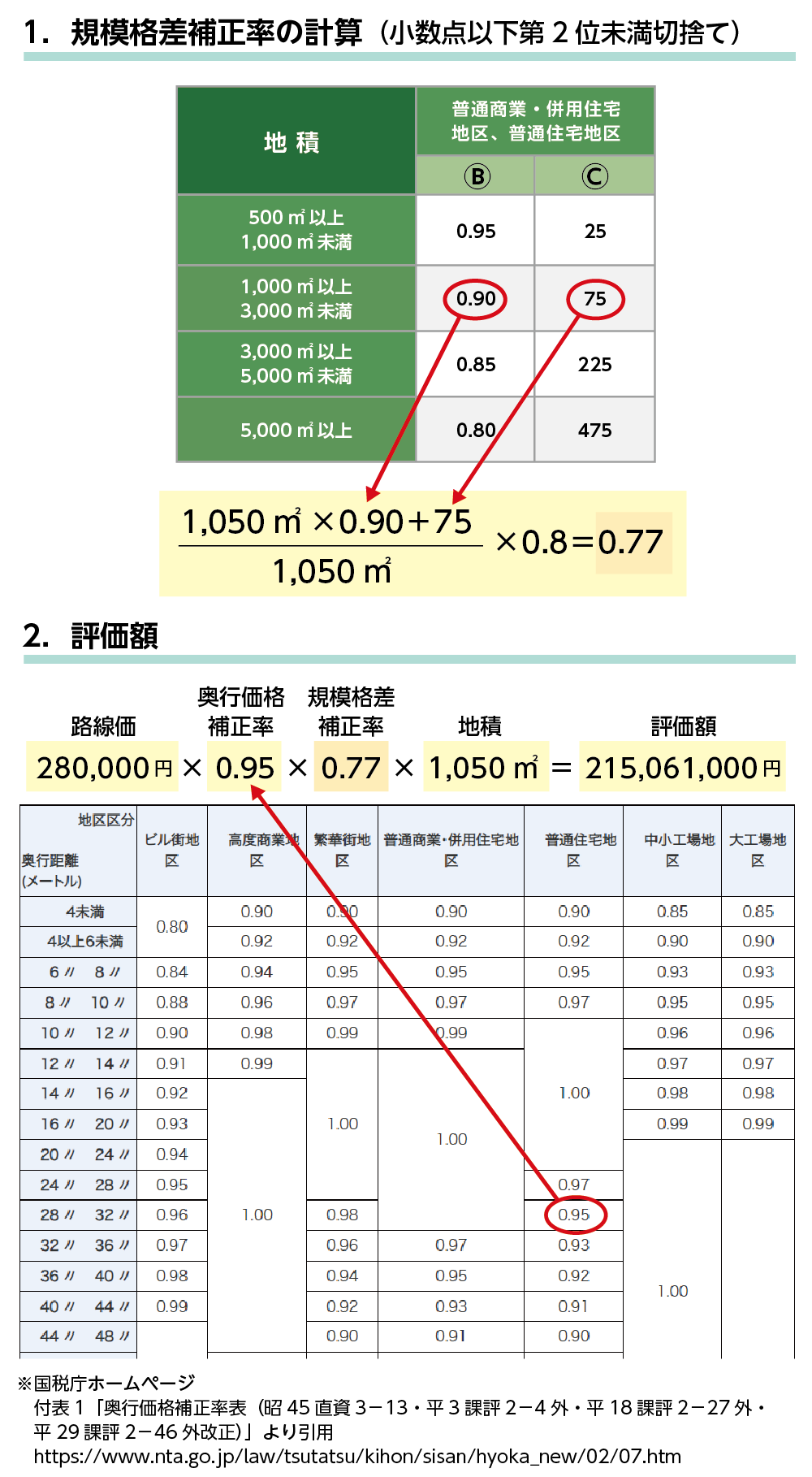

規模格差補正率は、次の計算式で求めます。(小数点以下第2位未満切り捨て)三大都市圏とそれ以外の地域で求め方が異なります。

図7:規模格差補正率の計算式

①三大都市圏にある宅地

②三大都市圏以外の地域にある宅地

3-2.倍率地域にある宅地の評価

倍率地域にある地積規模の大きな宅地の評価は、下記①と②のうちいずれか低い価額になります。

①:その宅地の固定資産税評価額×評価倍率

②:その宅地が標準的な間口・奥行を有する宅地であるとした場合の1㎡あたりの価額×普通住宅地区の奥行価格補正率×不整形地補正率等×規模格差補正率×地積(㎡)

4.「地積規模の大きな宅地」の適用判定から評価額計算までの具体例

具体例から、相続した宅地が地積規模の大きな宅地に該当するのかを判定し、相続税評価額を計算してみましょう。

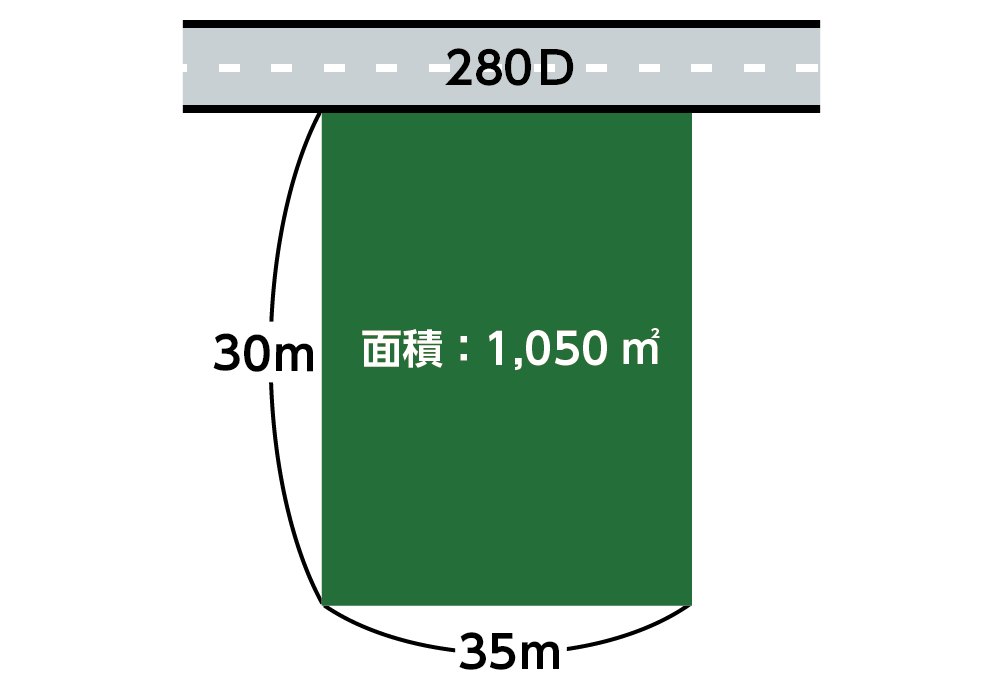

【例】三大都市圏にある宅地(整形地)

・(面積要件)地積は1,050㎡

・(地区区分要件)路線価地域の普通住宅地区

・(都市計画要件)都市計画法の市街化地域

・(指定容積率要件)指定容積率は200%

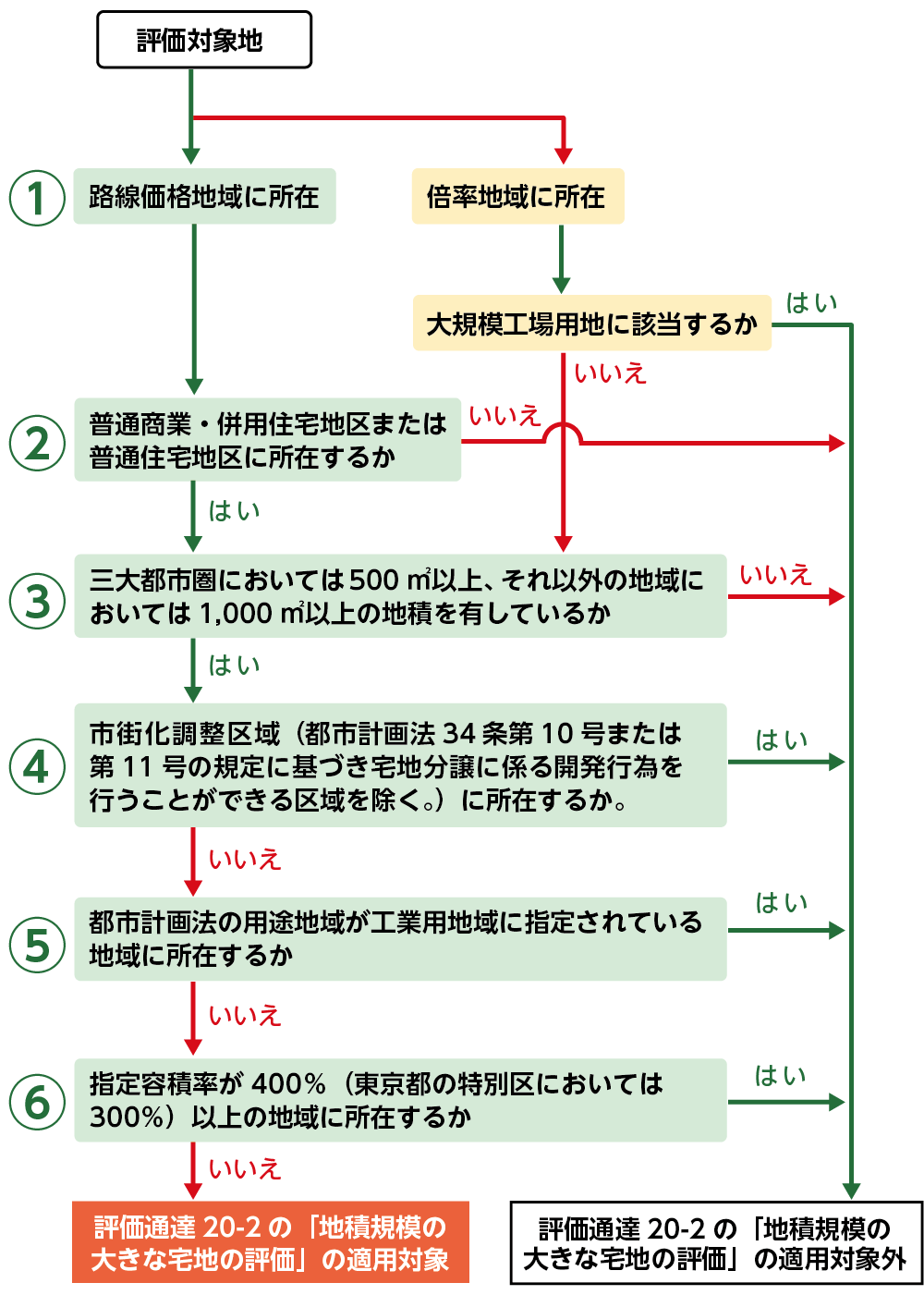

4-1.「地積規模の大きな宅地」の適用判定フローチャートを利用

①評価対象地は路線価地域に所在

②路線価地域の普通住宅地区に所在

③三大都市圏で地積が1,050㎡なので、三大都市圏において500㎡以上の要件を満たしている

④市街化地域に所在している(=市街化調整区域に所在していない)

⑤都市計画法の用途地域は工業専用地域でない(住居地域である)

⑥指定容積率は200%なので、指定容積率が400%(東京23区において300%)以上の地域に所在していない

フローチャートにより地積規模の大きな宅地の評価の適用対象であることが分かりました。

4-2.「地積規模の大きな宅地」の計算例

地積規模の大きな宅地の相続税評価額を計算しましょう。奥行価格補正率は奥行が30mなので0.95になります。

以上より、相続税評価額は2億1,506万1,000円になります。

奥行価格補正率表(国税庁ホームページ)はこちら→https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/02/07.htm

5.「地積規模の大きな宅地」の評価を最大限活用して節税を

地積規模の大きな宅地の評価はマンションの敷地でも要件を満たせば適用できるようになりました(広大地評価では不可)。路線価の高い地域のマンションを相続して高額な相続税がかかりそうとお悩みの方は、地積規模の大きな宅地の評価を適用することにより大きな節税が可能です。

また、相続税を減額できる小規模宅地等の特例と併用ができるのかについてもご説明いたします。

5-1.マンションの敷地でも「地積規模の大きな宅地」の適用OK

地積規模の大きな宅地は、マンションの1室を相続した場合でも適用可能です。マンションの敷地全体の地積で適用できるかを判定します。指定容積率が400%(東京23区は300%)の未満の地域に建てられた中低層マンションは適用が受けられる可能性がありますので、必ず確認しましょう。

地積規模の大きな宅地の評価を適用する際は、マンションの敷地全体の地積から規模格差補正率を計算します。相続したマンション1室の評価額は、マンションの敷地全体の評価額に敷地権割合を乗じて求めることができます。

※マンションの評価額について詳しくはこちらをご覧ください。(当サイト内)

5-2.小規模宅地等の特例と併用OK

地積規模の大きな宅地の評価と小規模宅地等の特例の併用は可能です。小規模宅地等の特例とは、一定の要件を満たせば、相続した土地の相続税評価額を最大80%減額できる制度です。たとえば、亡くなられた方が住んでいたご自宅の土地を配偶者が相続した場合は、上限面積330㎡まで相続税評価額を80%減額することができます。

※小規模宅地等の特例について詳しくはこちらをご覧ください。(当サイト内)

6.まとめ

「地積規模の大きな宅地の評価」は面積が広い土地を相続した場合に、適用することができます。従来の広大地評価に代わり適用要件が明確化されましたが、都市計画法の区域や指定容積率など判定する際に確認すべき点が多くなっています。また、相続税評価額は、土地の形状に応じて画地補正率を用いて減額調整するため不動産の分野に関しても専門的な知識が必要です。

相続した土地が地積規模の大きな宅地に該当する場合、相続税額に大きな影響があります。また、すでに納めた相続税の還付を受けられる可能性もありますので、相続に強い税理士に一度ご相談されることをおススメします。