親が離婚しても子供は相続人!疎遠な親の相続で不安を解消するQ&A

- 相続手続き

「あなたの実のお父さまが亡くなられたので遺産分割協議書に同意して署名と捺印をください」

ある日突然、このような連絡がご自身宛に届いたら、びっくりしてしまいますよね。

ご両親が離婚したことでもう何十年も疎遠だったにも関わらず、面識のない方から突然そのような連絡がきても、どのように対応して良いかわかりません。さらに、財産の全容や亡くなる前にどんな暮らしをしていたかも分からないのに、いきなり送られてきた書類に署名と捺印などできないですよね。

ご両親が離婚して疎遠になっても、お子さんはご両親のどちらの財産も相続する権利が無くなることはありません。

また、お父さまが新しいご家族を持たれた場合、亡くなられた際には現在のご家族は相続人であるあなたの同意が無いと相続手続きが進められません。

複雑な状況下において、正しい判断をするためにはどのように対処すればよいのでしょうか?

ご両親が離婚した後の相続の考え方と、不安を払しょくするための考え方をご説明します。

目次

1.子供には離婚した親の財産を相続する権利がある

ご両親が離婚しても、お子さんにはご両親の財産を引き継ぐ権利はあります。

離婚されたとしても戸籍上の実の親子関係は継続するため、お子さんは離婚後に一緒に暮らしても暮らさなくても、相続する権利に影響しません。これは、離婚後にお父さまが再婚されて新たに再婚相手との間にお子さまが生まれても変わりません。

(1)同居の親が再婚しても生みの親の相続権は消滅しない

(2)離婚した元配偶者には相続する権利がない

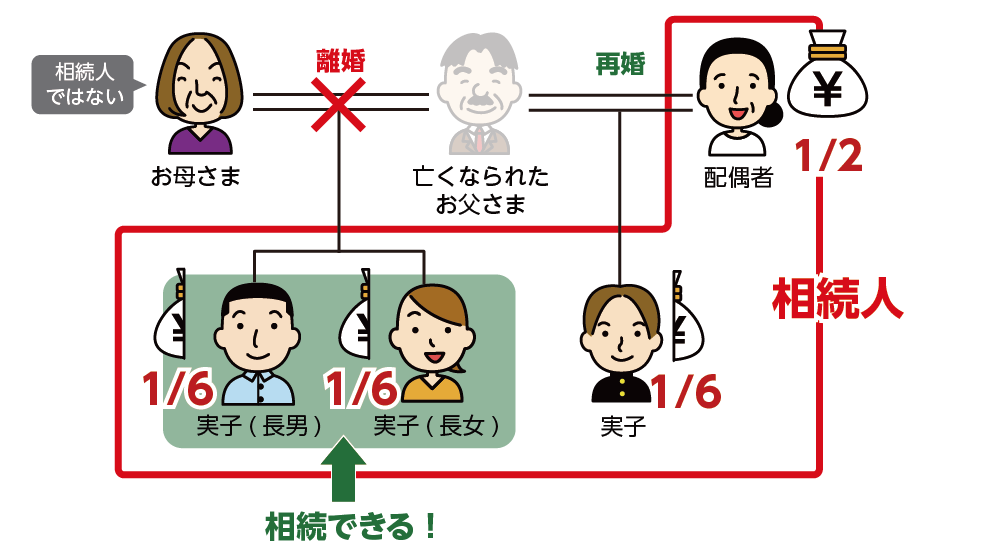

仮に相続人がご自身と妹、お父さまの再婚した奥さまとそのお子さんの4人であった場合には、お子さんであるご自身と妹と再婚した奥さまとのお子さんの3人の相続割合は同じになります。

つまり、新しい奥さまが1/2、ご自身と妹と再婚した奥さまとのお子さんの3人は1/6ずつとなります。同じ子供という立場の場合には、現在の家族関係にあるかどうかに関わらず権利は同じになります。

図1:お父さまの相続人と相続割合のイメージ

2.相続するか否かの決断は期限内に行う

疎遠だったお父さまの訃報と相続の連絡があった場合に、まず初めにおこなうことは「相続するのか、しないのか」の意思を明確に示すことです。

相続するのであれば、初めて顔を合わせることも多いと思いますが、他の相続人と協力して話し合いや手続きを進めていく必要があります。逆に、相続しないと決めた場合には相続放棄をするかどうかの判断をします。

いずれにしても意志を示さずに手続きの期限を越えてしまうと、ご自身も借金等を引き継ぐ事になったり、他の相続人も手続きを進められなくなるので、期限内に明確な意思を示しましょう。

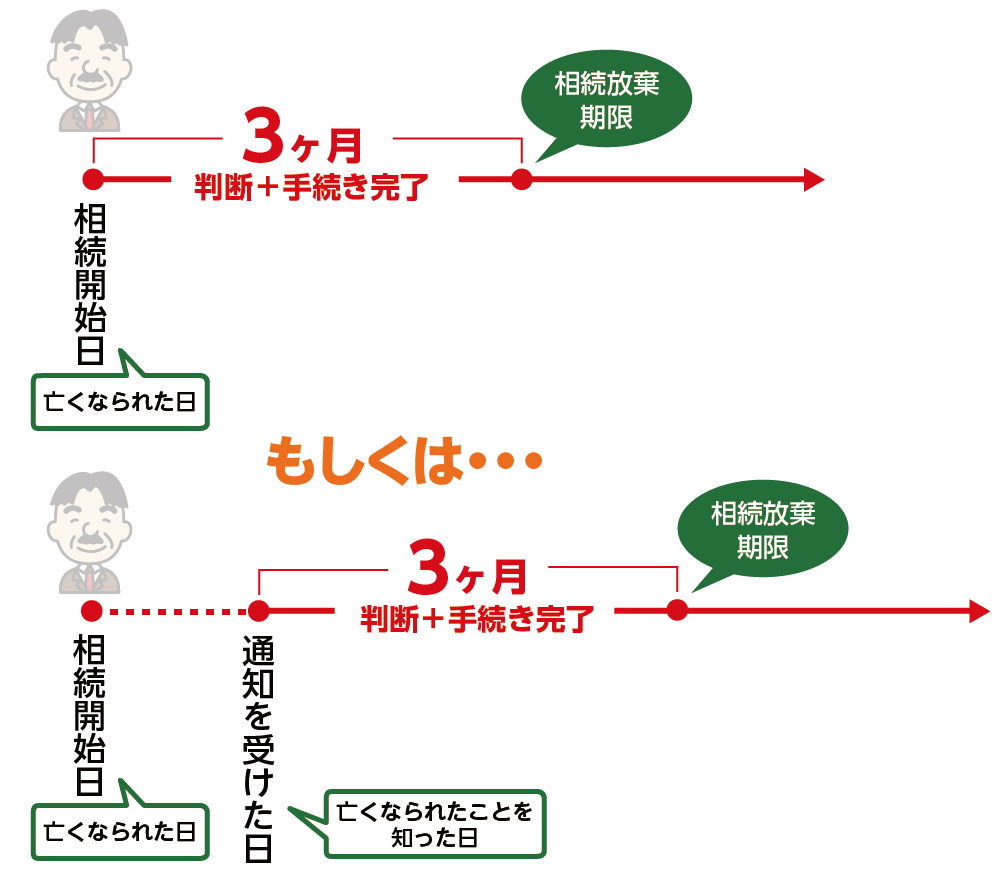

2-1.相続しない場合は3ヶ月が相続放棄の期限

相続しない場合には、連絡をしていただいた相続人へ意思表示するだけでなく、相続放棄の手続きをすることがお勧めです。

相続放棄をせずに遺産分割協議で引き継ぐ財産をゼロとして署名捺印することもできます。しかし、この場合亡くなられた方に借金などがあった場合に放棄することができなくなる場合があります。

相続放棄は「ご自身が相続人であることを知った日」から3ヶ月以内(亡くなられた日、もしくは亡くなられたことを知った日)に、相続放棄申述書という申請書類を家庭裁判所へ提出します。相続放棄により、相続人ではなくなるためプラスの財産だけではなく、借金などのマイナスの財産も引き継ぐ事が亡くなります。

※相続放棄の手続きについて詳しくは、こちらを参考にしてください。(当サイト内)

図2:相続放棄の期限である3ヶ月の考え方

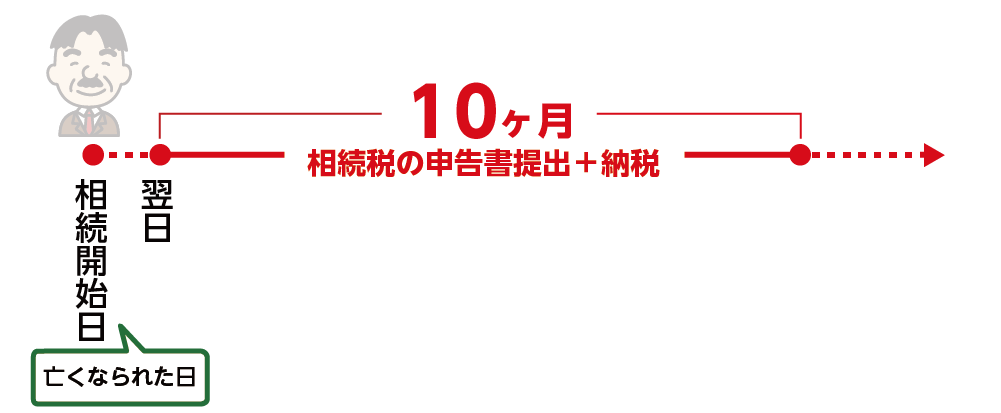

2-2.相続する場合は10ヶ月が相続税の申告期限

相続すると決めた場合、亡くなられたお父さまの財産総額によっては「相続税」の申告や納税の対象となる場合があります。その場合には、10ヶ月以内に相続財産の分割割合を決めて、遺産分割協議の作成とそれに全員の署名と捺印をします。その上で相続税の申告書を作成して税務署へ提出することになります。

相続税の申告期限内に申告をしないとペナルティが発生しますので、相続人全員で協力して前向きな話し合いをして、必ず期限内に申告ができるようにしましょう。

なお、相続税の課税対象では無い場合は特に期限はありませんが、権利関係など早めに整理しておくことが、相続人全員にとってトラブルを少なくしますので、課税対象ではない場合にも早めに進めましょう。

※相続税申告について詳しくは、こちらを参考にしてください。(当サイト内)

図3:相続税申告の提出と納税期限は10ヶ月以内

3. 離婚した親の相続における5つのQ&A

相続できる権利があるのであれば相続したい、とご自身が思ってもなかなか思うようにならないのが相続です。

まして面識があまりない方々との相続はハードルが高く、お互いの感情の違いから一方的な意見を主張されたり、明確にならないまま事が進んでしまったり、と様々な問題に直面する可能性があります。

よくある事例を5つ挙げて対処法をご説明します。

3-1.Q1:いきなり遺産分割協議書が送られてきた

亡くなられたことをお知らせする通知と同時に、遺産分割協議書が送られてくることがあります。

この場合、本来は話し合いで決めるべき相続の内容を、亡くなられたお父さまのご家族で勝手に決めて送ってきたことになります。これはあまりに一方的すぎる状況ですね。

まずは、亡くなられたお父さまの相続財産がすべて明確にされているか、法律で定められた法定相続分の割合を相続できる内容かどうか確認をします。遺産分割協議書の内容を確認せずに署名、押印をすることは止めましょう。

遺産分割協議書に財産の全容がかかれていなかった場合、後から事実を知って家庭裁判所へ訴えても同意したとみなされてしまいます。

遺言書がない場合は、すべての財産を知る権利がありますので、遺産分割協議書の内容に疑問を感じた場合や、同意できる内容ではないと判断した場合には、疑問点を説明してほしい旨をきちんと返答しましょう。

遺言書が作成されており、そのコピーが届いた場合には遺言書に沿った対応が必要となりますが、遺言書の内容に、ご自身の相続割合がゼロとされているなど、不利益が生じている場合には、遺留分を請求できます。

※遺産分割協議について詳しくは、こちらを参考にしてください。(当サイト内)

※遺留分ついて詳しくは、こちらを参考にしてください。(当サイト内)

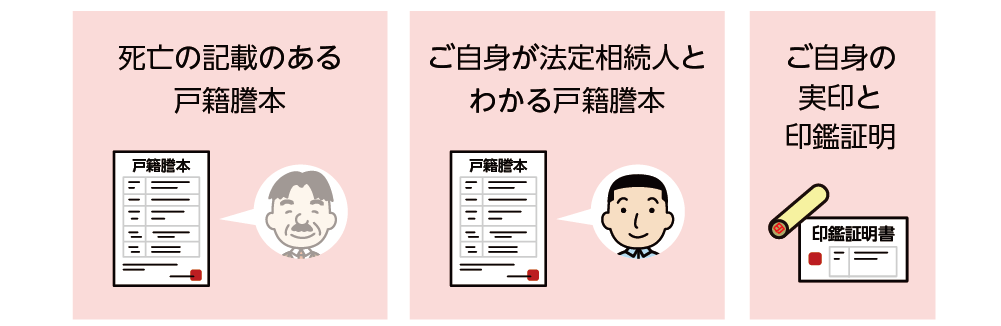

3-2.Q2:遺産内容がまったく開示されない

現在のお父さまのご家族からは相続の連絡もなく、ご自身から問い合わせをしても財産の内容を教えてもらえないこともよくあります。離婚してお母さまの連れ子となった場合、その子どもは相続する権利が消滅すると勝手な思い込みをしている方もいます。このような場合、戸籍謄本があればお父さまの相続人であることを相手へ証明することができます。

話し合い等に全く応じてくれない場合には、相続放棄等の期限もあることから開示請求したことを後に証明できるよう、特定記録郵便などを利用して連絡しましょう。万が一、亡くなれたことを知った日から3ヶ月以内に判断ができない場合には、相続放棄の期限を伸長してもらうことも可能ですが、伸長に関しても手続きは必要です。

亡くなられたお父さまのご家族の連絡先が分からない場合は、お父さまの戸籍の附票を取得すれば、直近の住所が記載されています。

図4:遺産内容がまったく開示されないと困ってしまう

3-2-1ご自身で遺産の内容を照会する方法

お父さまが亡くなられた事実と、ご自身との関係性が証明できる戸籍謄本を取得すると、ご自身でも遺産の内容を照会することができます。

しかし、金融機関等が分からないと各窓口に問い合わせたりと、地道に照会することになるので大変手間がかかります。

正確、かつ迅速に知りたい場合は弁護士などの専門家に、できるだけ早めに相談することをお勧めいたします。

図5:法定相続人であることが証明できればご自身でも調査は可能

3-3.Q3:相続放棄をしてほしいと言われた

亡くなられたお父さまの新しいご家族から「相続放棄をしてほしい」などと連絡が来る場合があります。

しかし、相続放棄は相続人本人がご自身の意思で判断して家庭裁判所に申請する手続きであり、人に強要されて行う手続きではありません。

不本意のまま、相続放棄の手続きをして認められると「初めから相続人ではなかったもの」と見なされて、すべての財産が相続できなくなります。

ご自身には相続する権利がありますので、ご自身が本当に相続放棄をしてもよいのか、よく検討しましょう。

3-4.Q4:亡くなれる前に遺留分の放棄を迫られた

遺留分とは相続人が最低限相続できる財産の割合であり、法律で守られています。

しかし、お父さまがご健在のうちに新しい家族のため、この遺留分を放棄してほしい、とお願いされる場合があります。

遺留分も相続放棄と同様に、相続人であるご本人の意思で判断し家庭裁判所へ手続きをする必要があります。

生前に遺留分の放棄に同意してしまうと、相続が発生した後は遺言書の内容どおりにすべての手続きを進めます。

遺留分放棄をするかどうかはご自身で状況を考慮しながら判断しましょう。

3-5.Q5:知らないうちに相続手続きが終わっていた

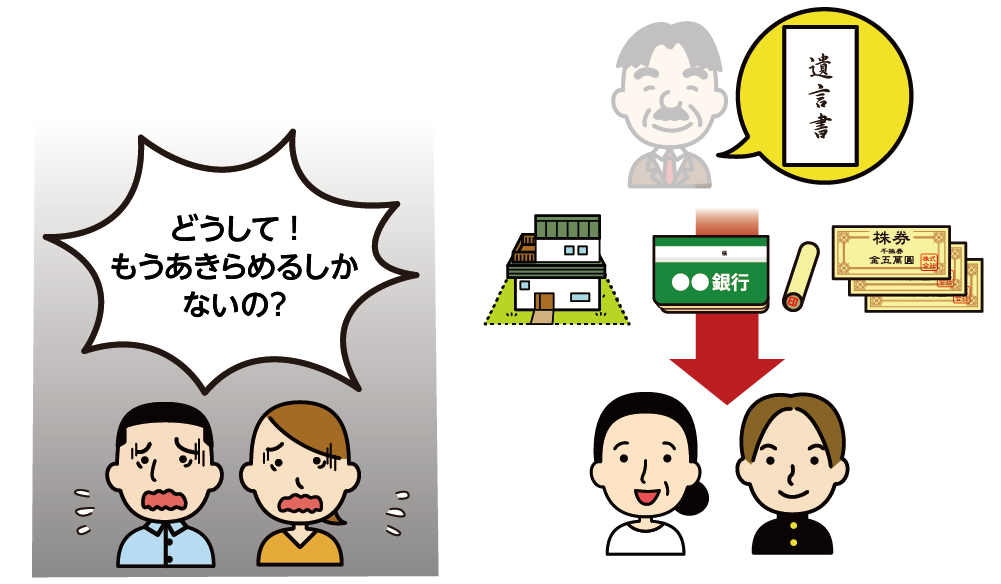

遺言書があり、分割の内容や方法がしっかりと記載されている場合には、相続人全員の同意は必要なく、すべての手続きを進められます。

つまり、ご自身には何の連絡がくることも無く、遺言書どおりに相続の手続きが完了していることもあります。

この場合、遺言書が遺留分を侵害している内容であっても、相続手続き上は問題ありません。

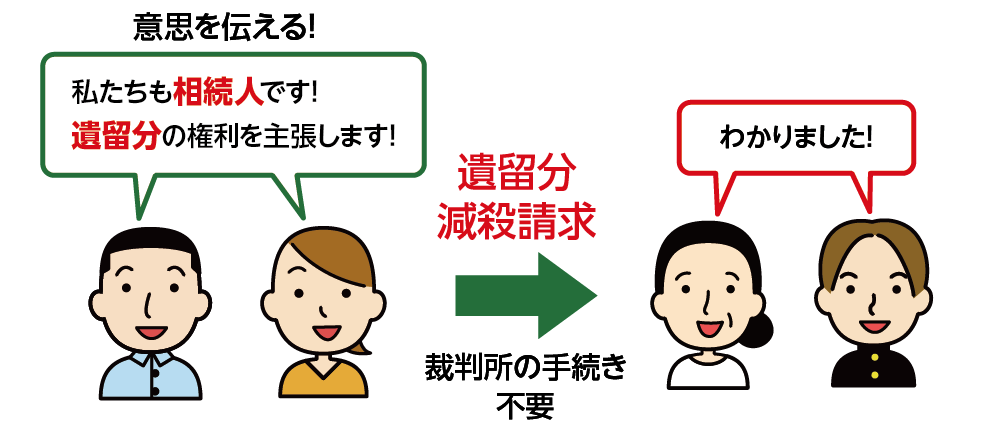

しかし、相続人には遺留分が認められています。この場合には遺留分減殺請求をすることができます。

遺言により財産を相続した方へ直接、口頭でも書面でも良いのでその意思を伝えます。家庭裁判所は関与しません。

遺留分には期限があり、亡くなられたことを知ってから1年、または亡くなられたことを知らずにいた場合には亡くなられた日から10年で時効になります。

図6:すでに相続手続きが終わっていて困った

図7:遺留分減殺請求するイメージ

4.まとめ

ご両親が離婚されていても、お子さんは両親の財産を相続する権利があります。これは、ご両親それぞれが再婚されてお子さんが新たに生まれていても影響しません。

まずは遺言書が残されているのか、遺留分が侵害されていないのかを確認します。そして、ご自身は財産を引き継ぐのか、相続放棄をするのかを判断します。

遺言書が無い場合、相続人全員の同意がなければ遺産分割協議は成立しません。書類が送付されてきたからと言って安易に署名捺印することは後のトラブルに発展する場合があります。

会ったこともなかったお父さまの新しいご家族といきなり相続の話をするなんて・・・

誰しも快いものではありませんがそのまま放っておいても何の解決策にもなりません。期限が決まった手続きもありますので、残されたご家族皆さんの今後の将来を考えて、できる限りお互いを配慮しあい円満に解決されることを願っております。