相続放棄をして後悔しない!3つのデメリットと確認すべき注意点

- 相続手続き

「亡くなった父に借金があるようだけど、相続放棄した方がいいかな…。」

「相続放棄するデメリットは何だろう。」

亡くなられたお父さまに債務が見つかり、相続放棄をした方が良いのか迷われているかもしれませんね。

借金から解放されるために、相続放棄をするのが最善の方法なのでしょうか。相続放棄するデメリットがあるのか知りたいとお考えでしょう。

本記事では相続放棄の3つのデメリットを詳しくご説明いたします。相続放棄をすると原則として撤回できません。相続放棄の手続きをする前に注意すべき点を確認して、相続放棄をするか判断して頂きたいと思います。

目次

1.相続放棄のメリット・デメリット

相続放棄とは、プラスの財産とマイナスの財産をすべて引き継がないことです。相続放棄をすると初めから相続人でなかったものとされます。

相続放棄のメリットは、亡くなられた方の債務を引き継がなくてよくなること、相続人同士の相続トラブルに関わらなくて済むということです。相続放棄は相続人ごとに単独で手続きができるので、他の相続人の同意は必要ありません。

相続放棄のデメリットは、債務だけでなくプラスの財産も相続できなくなること、ご自身が相続放棄をすると次順位の相続人に相続権が移ること、生命保険金や死亡退職金の非課税枠が使えなくなることです。次章で詳しくご説明いたします。

【相続放棄のメリット】

①亡くなられた方の借金を相続しなくてよくなる

②相続トラブルから解放される

【相続放棄のデメリット】

①プラスの財産も相続できない

②次順位の相続人に相続権が移る

③生命保険金や死亡退職金の非課税枠が使えない

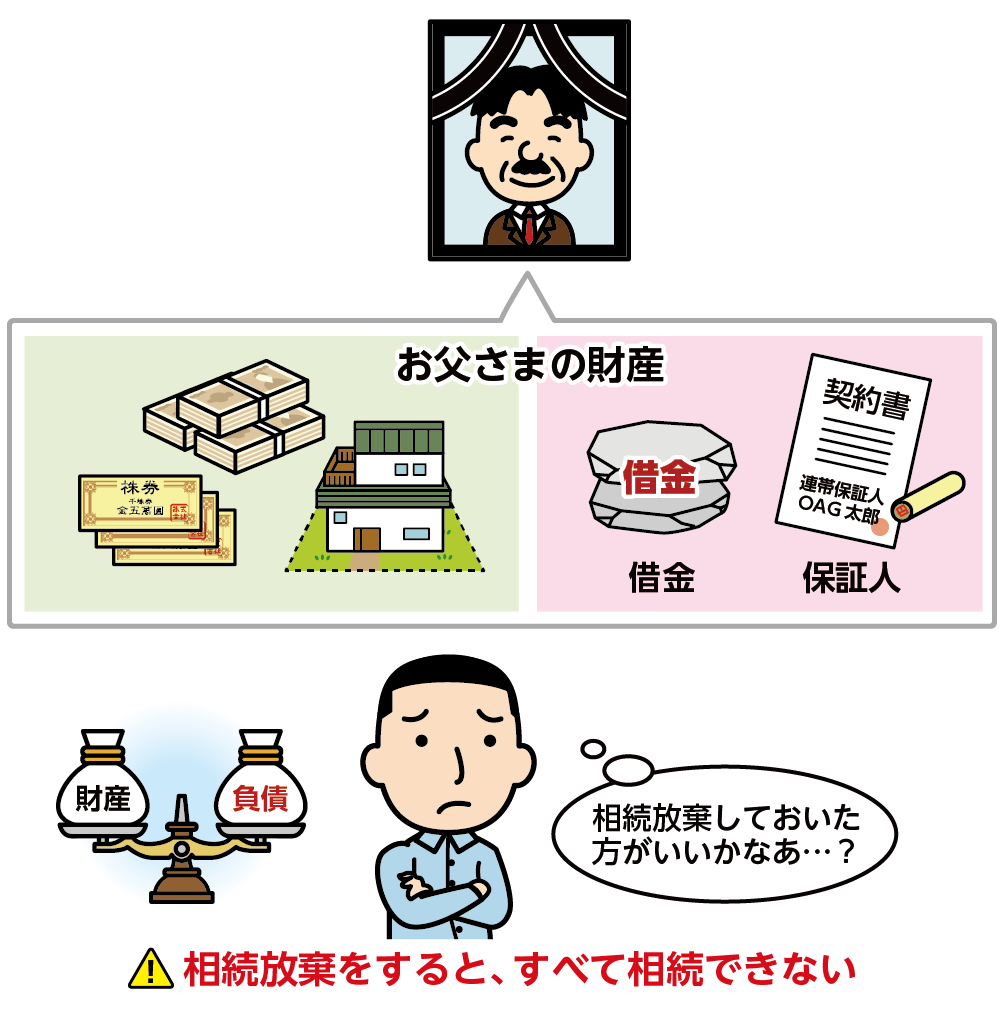

図1:相続放棄とは亡くなられた方のプラスとマイナスのすべての財産を相続しないこと

※相続放棄について詳しくはこちらをご覧ください。(当サイト内)

2.相続放棄の3つのデメリット

相続放棄の3つのデメリットについて確認しましょう。

2-1.プラスの財産も相続できない

相続放棄はすべての財産を引き継がないので、借金など債務を引き継がなくてよくなるメリットがありますが、預貯金や不動産等のプラスの財産も引き継ぐことができません。マイナスの財産とプラスの財産を正確に把握して判断する必要があります(3-1参照)。

図2:相続放棄するとプラスの財産も相続できない

※相続財産について詳しくはこちらをご覧ください。(当サイト内)

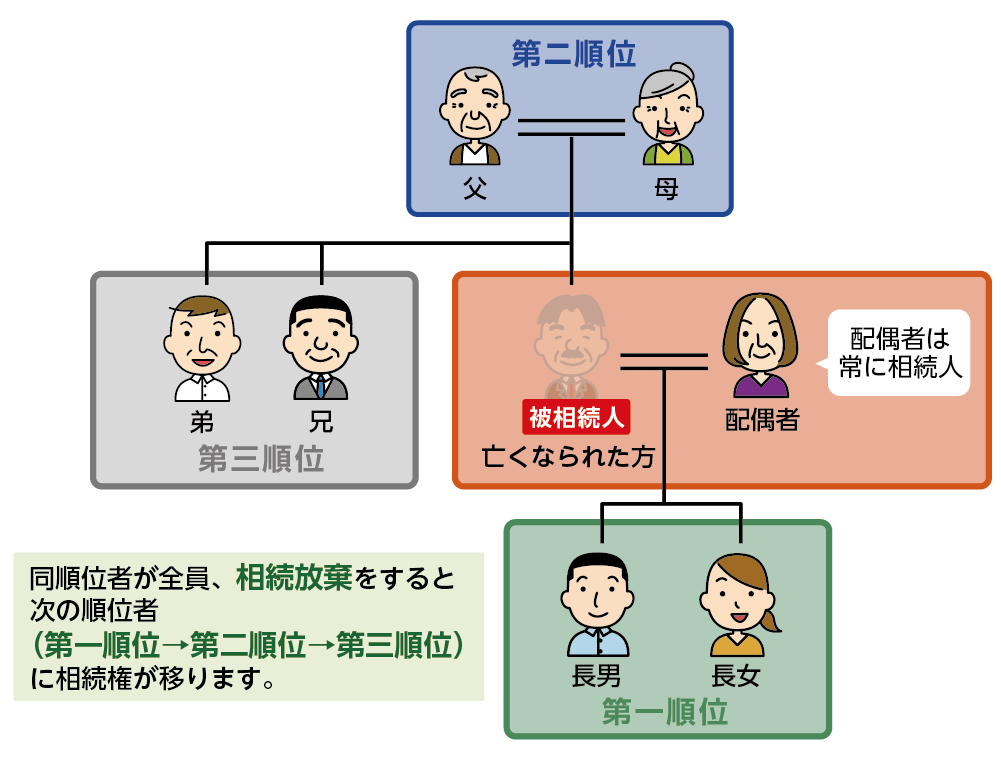

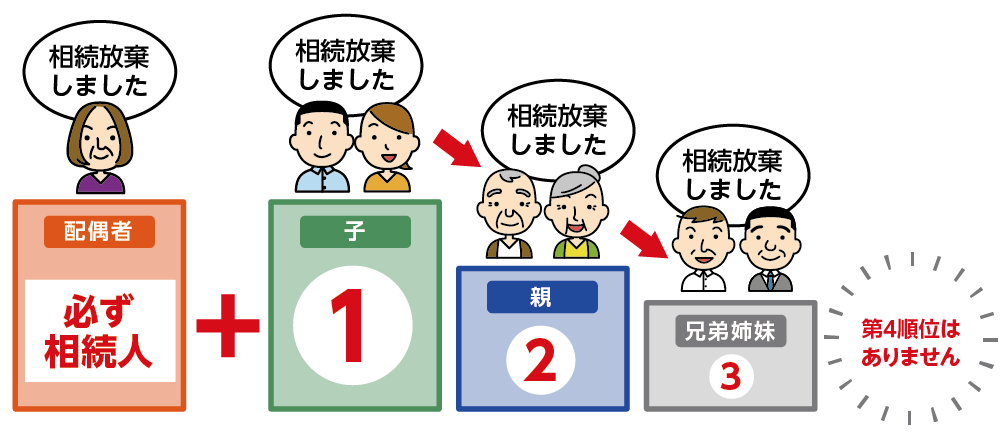

2-2.相続放棄すると次順位の相続人に相続権が移る

相続には順位が決められており、亡くなられた方の配偶者は必ず相続人になります。下記の図3の場合は配偶者とともに相続する第一順位はお子さん、第二順位はご両親、第三順位はご兄弟となります。お子さんが全員相続放棄すると、相続権はご両親に移ります。多額の債務がある場合等は、相続放棄をしたことを次順位の相続人に伝えることが大切です。

図3:相続放棄すると次順位の相続人に相続権が移る

図4:相続放棄したことを次順位の相続人に伝える

※遺産相続の順位について詳しくはこちらをご覧ください。(当サイト内)

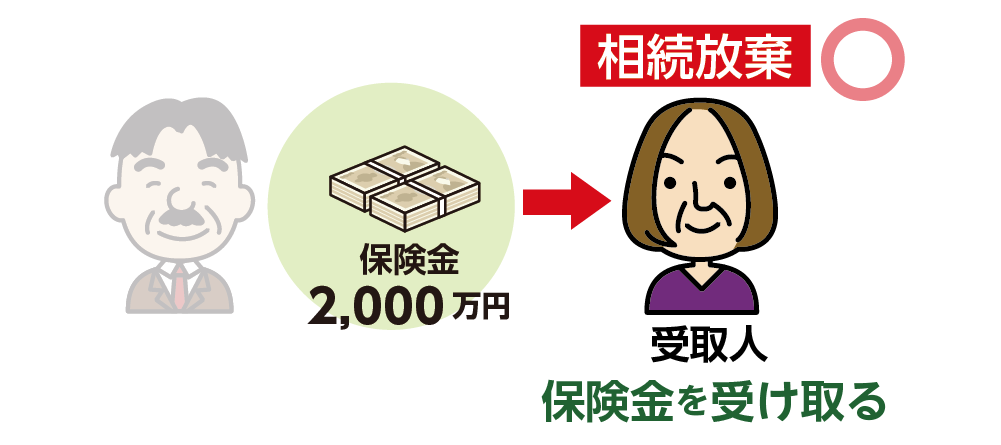

2-3.生命保険金や死亡退職金の非課税枠が使えない

生命保険金や死亡退職金は、亡くなられたことがきっかけで受け取る財産なので「みなし相続財産」といいます。受取人が指定されている生命保険金や死亡退職金は、遺産分割の対象となる相続財産ではなく、受取人固有の財産となりますので、相続放棄をしても受け取ることができます。

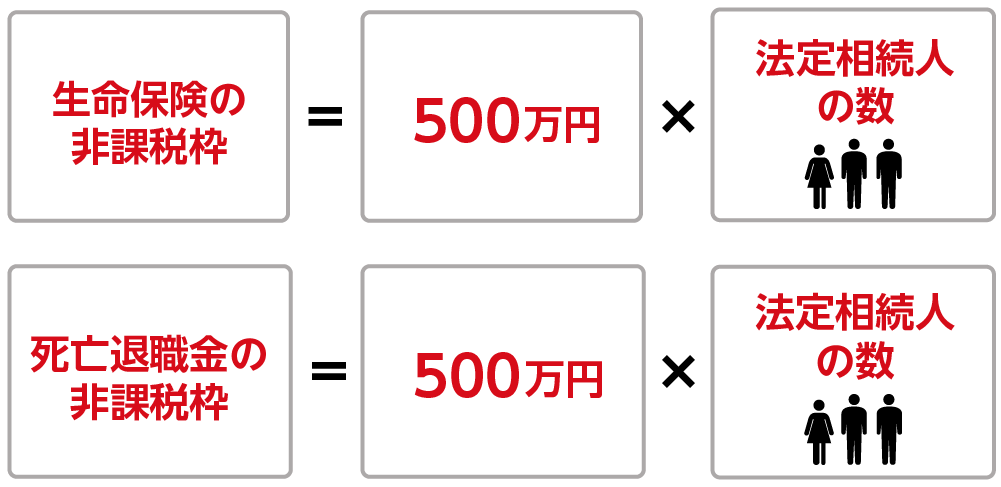

一方、みなし相続財産は相続税の計算に含めなければなりません。相続放棄をすると初めから相続人でなかったとみなされるため、亡くなられた方の財産に対して相続税の申告義務はありません。しかし、生命保険金や死亡退職金を受け取って相続税の申告が必要な場合には、非課税枠(500万円×法定相続人の数)が使えないということに注意が必要です。

図5:相続放棄をしても受取人に指定された保険金は受け取ることができる

図6:相続放棄をすると生命保険金や死亡退職金の非課税枠が使えない

※相続放棄と生命保険金について詳しくはこちらをご覧ください。(当サイト内)

3.相続放棄をする前に確認すべき注意点

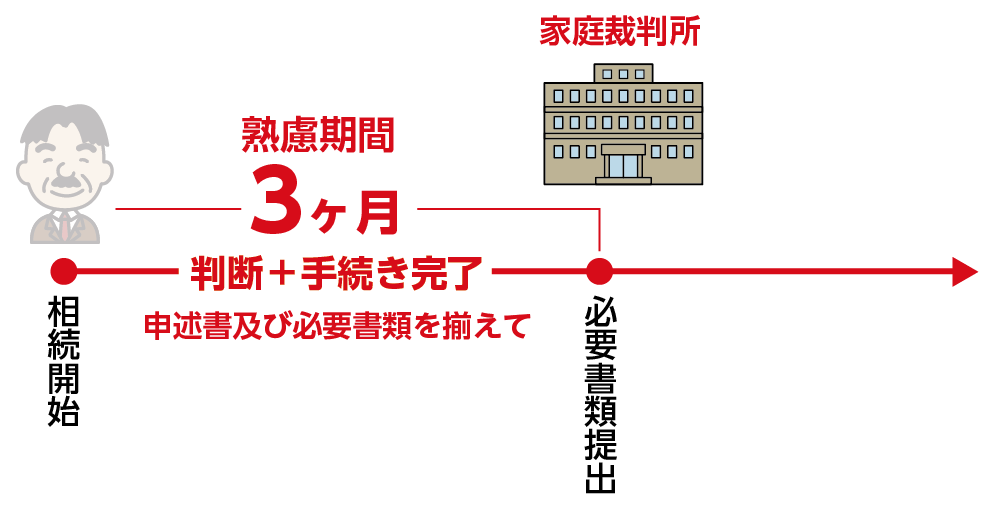

相続放棄は、自己のために相続の開始があったことを知った時から3ヶ月以内に、家庭裁判所に申し立てが必要です。自己のために相続の開始があったことを知った時は通常は亡くなられた時ですが、先順位の相続人が相続放棄をして相続人になった時あるいは多額の借金があることを知った時などから起算する場合があります。

相続放棄は必要書類を準備して裁判所へ提出し受理されると完了します。

本章では、相続放棄の判断をする前に、確認すべき注意点をご説明いたします。

図7:相続放棄の手続き5ステップ

※相続放棄の手続きについて詳しくはこちらをご覧ください。(当サイト内)

3-1.後から財産が見つかっても相続放棄は撤回できない

裁判所に相続放棄の申立てをして受理された場合は、熟慮期間内であっても原則として撤回できません。「3ヶ月の期限内に急いで手続きをしなくては…。」と焦って相続放棄すると、後からプラスの財産が見つかり「やっぱり相続放棄しなければよかった」と思っても認められません。

相続財産の調査をしっかり行うことが重要です。

3-2.相続財産を使うと相続放棄は無効になる

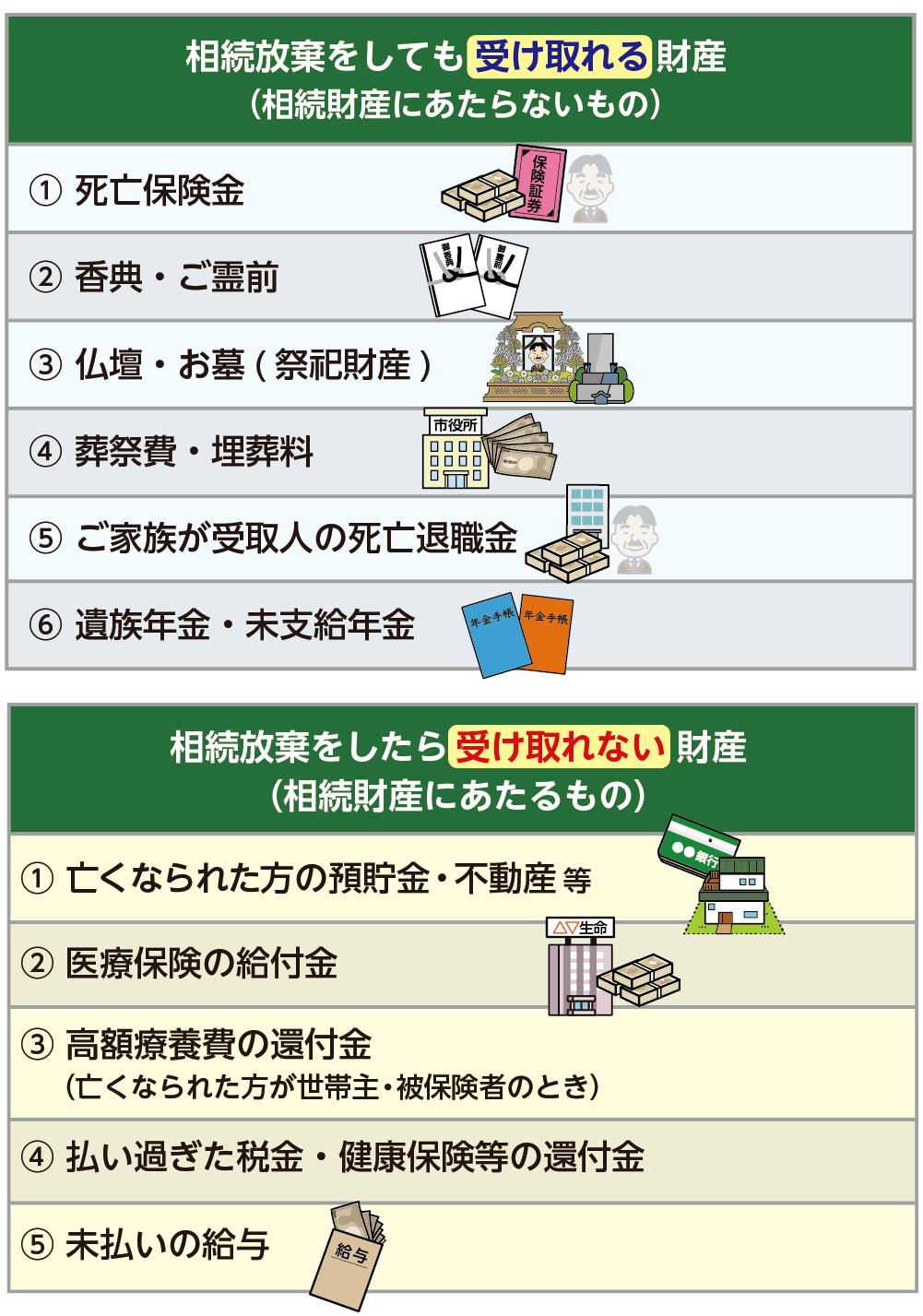

亡くなられた方の財産を使ってしまうと、相続を承認したことになり(単純承認)、相続放棄は無効になります。相続放棄を検討されている場合は、亡くなられた方の預貯金を引き出す等、相続財産にあたるものを受け取ってはいけません。

図8:相続財産を使ってしまうと相続放棄は無効になる

※相続放棄をしたら受け取れない財産について詳しくはこちらをご覧ください。(当サイト内)

3-3.相続放棄をしても財産の管理義務は残る

相続放棄をするとすべての財産を引き継がないので、管理する必要もないとお考えかもしれません。しかし、相続放棄をしても一切の管理責任を免れるわけではなく、ご自身が相続放棄をした後に、新たに相続人となった方が相続財産の管理を始めるまでは、管理責任が残ります。

3-4.ご自身が連帯保証人のとき保証債務は相続放棄できない

亡くなられたお父さまが連帯保証人の場合は、相続人であるお子さんは連帯保証人の地位も相続放棄することができますので、借金(連帯保証債務)を引き継ぎません。一方、ご自身がお父さまの連帯保証人である場合は、連帯保証債務を相続放棄することはできません。

図9:ご自身が連帯保証人のとき保証債務は相続放棄できない

※連帯保証人の相続放棄について詳しくはこちらをご覧ください。(当サイト内)

3-5.3ヶ月の期限を過ぎると相続放棄できなくなる

相続放棄の期限は、自己のために相続の開始があったことを知った時から3ヶ月以内です。期限までに、相続の方法(単純承認、相続放棄、限定承認)を決めなくてはなりません。何も手続きをしないと単純承認をしたとみなされ、相続放棄はできなくなります。

図10:相続放棄の期限は3ヶ月

※単純承認について詳しくは、こちらをご覧ください。(当サイト内)

※限定承認について詳しくは、こちらをご覧ください。(当サイト内)

4.まとめ

相続放棄をすると借金を引き継がなくて済みますが、デメリットもあります。

相続放棄をするとすべての財産を相続しないため、預貯金や不動産などのプラスの財産も相続できません。また、ご自身が相続放棄をすると次順位の方に相続権が移るため、丁寧に説明しないとトラブルに発展するリスクがあります。

相続放棄の期限は相続開始から3ヶ月と短くなっていますが、慎重に判断することが大切です。まずは、相続財産の調査を正確におこないましょう。相続財産に不動産がある場合には、管理責任が残る場合がありますので、相続放棄前に専門家にご相談されることをおススメ致します。