生命保険金がみなし相続財産になる契約パターンは?非課税枠の考え方

- 相続手続き

「生命保険金はみなし相続財産と書いてあるけど、どうやって扱えばいいの?」

「生命保険金も相続税の対象なのかなぁ」

相続が発生して生命保険金の取り扱いについて、お悩みではないでしょうか。

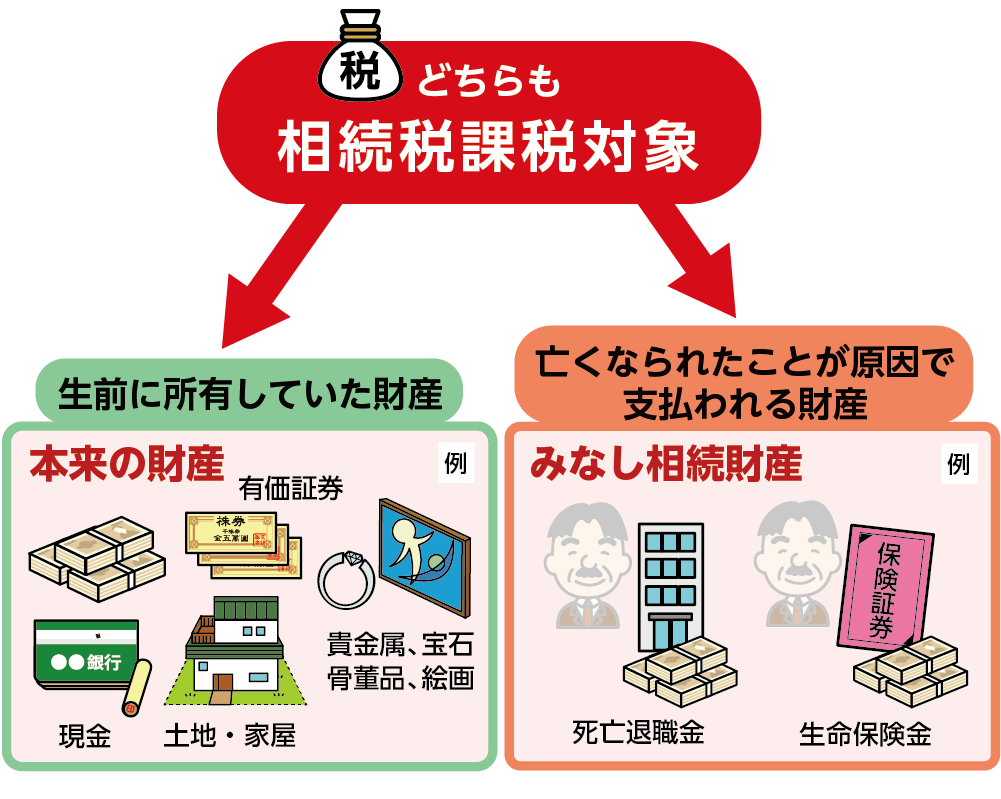

生命保険に加入していて支払われる死亡保険金や、勤めていた会社から支払われる死亡退職金のような亡くなられたことがきっかけとなり支払われるお金をみなし相続財産といい相続税の対象となる財産です。

一方で、「みなし相続財産」には相続税の基礎控除とは別に非課税枠があり、生命保険金が支払われたとしても一定の金額までは相続税がかからないような配慮もされています。

本記事では、みなし相続財産に含まれる生命保険の考え方・取り扱い方についてご説明します。

目次

1.生命保険金は契約内容により「みなし相続財産」になる

生命保険金が相続税の対象となるかは契約形態によります(詳細は第2章で説明)。

ここでは、相続税の対象となる契約を前提に考えます。お父さまが亡くなった時点で、生命保険金はお父さまの財産ではなく、請求後に相続人が受け取るものですが、「みなし相続財産」として相続税の課税対象になります。

図1:生命保険はみなし相続財産として相続財産に含まれる

2.みなし相続財産となる契約・ならない契約の違い

生命保険の契約すべてがみなし相続財産となるわけではありません。

契約者(保険料負担者)、被保険者、受取人の組み合わせによって、相続税・贈与税・所得税のいずれが課税されるかが決まります。なお、契約者と保険料負担者が異なる場合は、保険料を支払った人を基準に課税される税の種類が判断されます。

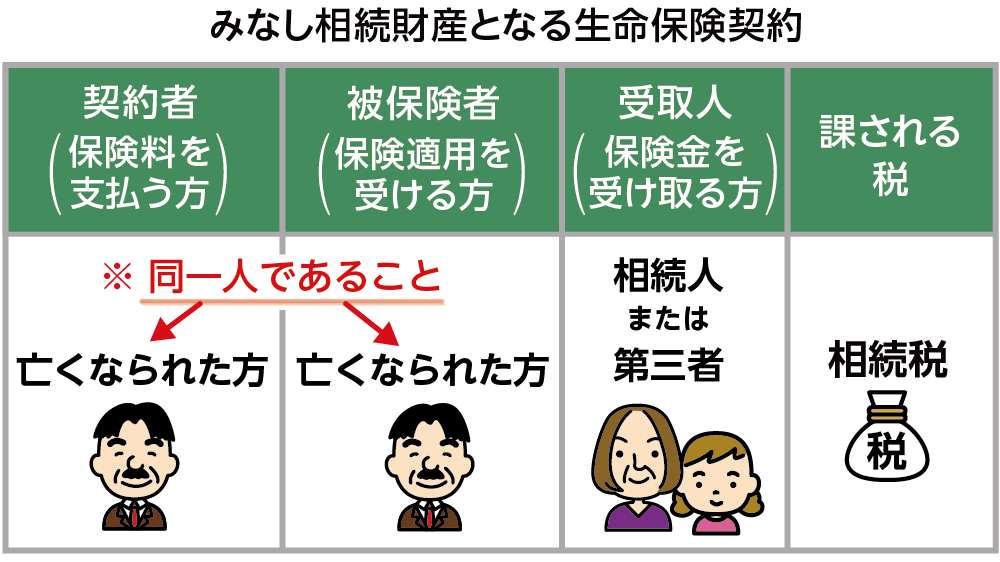

2-1.みなし相続財産になる生命保険契約

生命保険金がみなし相続財産になる場合の生命保険契約の内容は、以下の通りです。

亡くなられた方が契約者かつ被保険者で受取人が相続人、第三者いずれの場合でも、「みなし相続財産」となります

保険料を支払った契約者:亡くなられたお父さま

保険の適用を受ける被保険者:亡くなられたお父さま

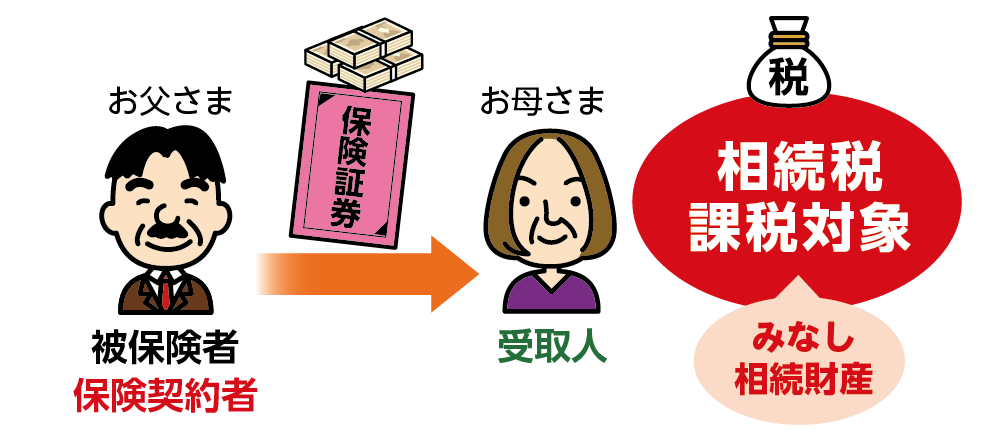

この契約の場合は受取人が誰であっても相続税の対象となり、「みなし相続財産」となります

お父さまがご自身の生命保険のために、保険金の原資となる保険料を支払っていた場合には、お父さまの財産として考えられるため「みなし相続財産」となります。

図2:亡くなられたお父さまが契約者、かつ被保険者で受取人がお母さまの場合

2-2.みなし相続財産とならない生命保険契約

一方、生命保険金が「みなし相続財産」とならない生命保険契約には、以下のケースがあります。

<みなし相続財産にならない生命保険契約>

① 亡くなられた方が被保険者であり、相続人が契約者かつ受取人の場合の例

② 契約者・被保険者・受取人がすべて異なる場合

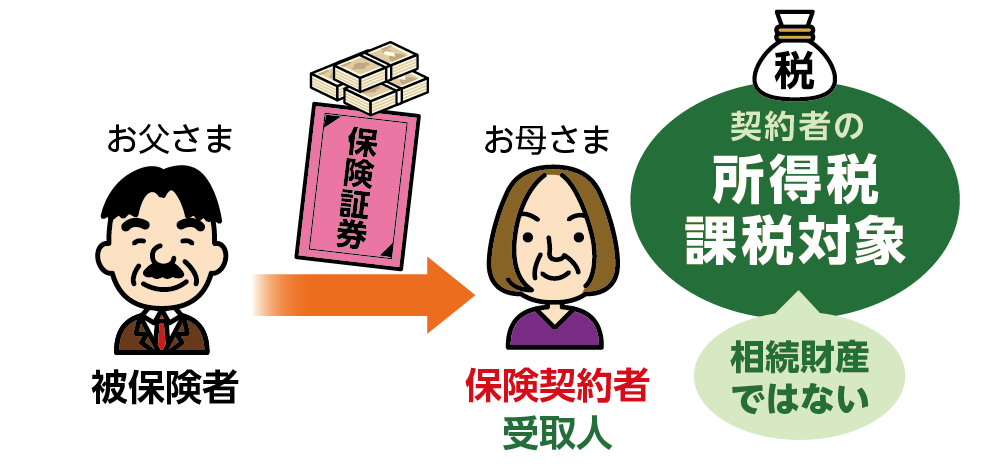

① 亡くなられた方が被保険者であり、相続人が契約者かつ受取人の場合の例

保険料を支払った契約者:お母さま

保険の適用を受ける被保険者:亡くなられたお父さま

受取人:お母さま

亡くなられたお父さまが被保険者で、契約者と受取人が同じ(例:お母さま)の場合、生命保険金は「みなし相続財産」ではなく、お母さまの一時所得となり所得税の対象となります。

図3:亡くなられたお父さまが被保険者、お母さまが契約者かつ受取人の場合

② 契約者・被保険者・受取人がすべて異なる場合例

保険料を支払った契約者:お母さま

保険の適用を受ける被保険者:亡くなられたお父さま

受取人:お子さま

亡くなられたお父さまが被保険者で、契約者がお母さま、受取人がお子さまの場合、このケースも「みなし相続財産」にはなりません。

この場合、生命保険金はお母さまからお子さまへの贈与とみなされ、金額によっては贈与税の対象となります。

3.みなし相続財産となる生命保険金の相続税非課税枠

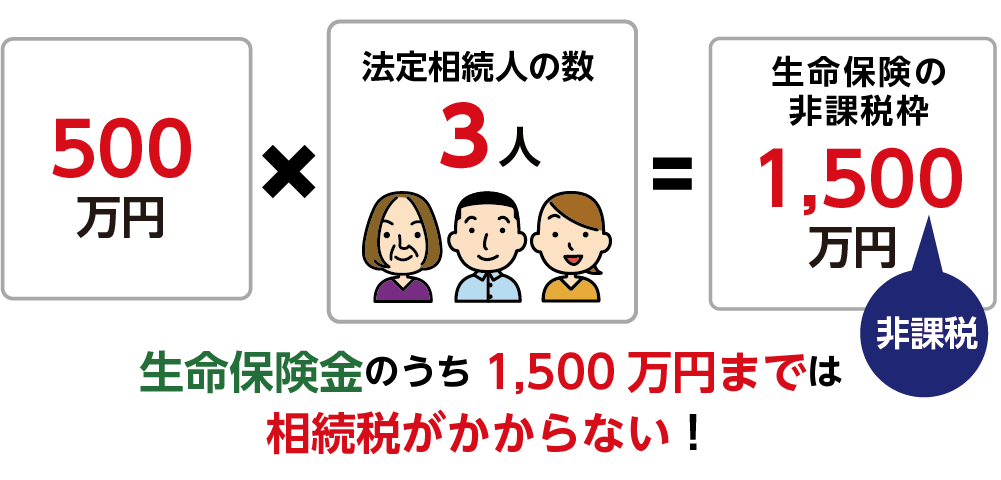

みなし相続財産となる生命保険金には、「500万円×法定相続人の人数」の非課税枠があります。たとえば、法定相続人が3人いれば、受取人がお母さま一人でも1,500万円まで非課税です。

また、相続放棄をした人は初めから相続人でなかったとみなされますが、非課税枠の計算では法定相続人の人数に影響しません。これは、相続放棄により非課税枠が減ることで他の相続人に不利益が生じないようにするためです。

図4:生命保険の非課税枠を計算する式

3-1.生命保険金が非課税枠内であれば相続税はかからない

支払われた生命保険金が非課税枠内であれば、相続税はかかりません。

例えば、亡くなられたお父さまの相続人がお母さまとお子さま2人の計3人の場合、非課税枠は500万円 × 3人 = 1,500万円。生命保険金が1,500万円以下であれば課税対象は0円ですが、超えた分は相続税の対象となります。

なお、非課税枠を超えた生命保険金は、他の相続財産と合算して相続税を計算します。

図5:相続人が3人の場合の生命保険の非課税枠

3-2.生命保険の非課税枠は受取額に応じて按分する

生命保険は複数契約がある場合や、受取人が複数に分かれることもあります。相続対策として生命保険を活用するケースもあります。

受取人が複数いる場合、非課税枠は一人500万円ではなく、受取額の割合に応じて按分されます。各人の非課税金額は「非課税枠×(受取額÷保険金総額)」で計算されます。

例えば、次のように保険金を受け取った場合を考えます。

お母さま:2,000万円

長男、長女が1,000万円ずつ

保険金総額:4,000万円

非課税金額:500万円 × 3人 = 1,500万円

お母さまに適用される非課税額は

1,500万円×(2,000万円÷4,000万円)=750万円

長男・長女に適用される非課税額は

1,500万円×(1,000万円÷4,000万円)=375万円ずつ

4.生命保険金がみなし相続財産になる場合に知っておくべき3つの事

生命保険金が「みなし相続財産」となる契約の場合に、生命保険金の取り扱い方として知っておくべき3つのことをご説明します。

これらの考え方を知っていないと損をする可能性がありますので、正しく理解しておくことはとても大切です。

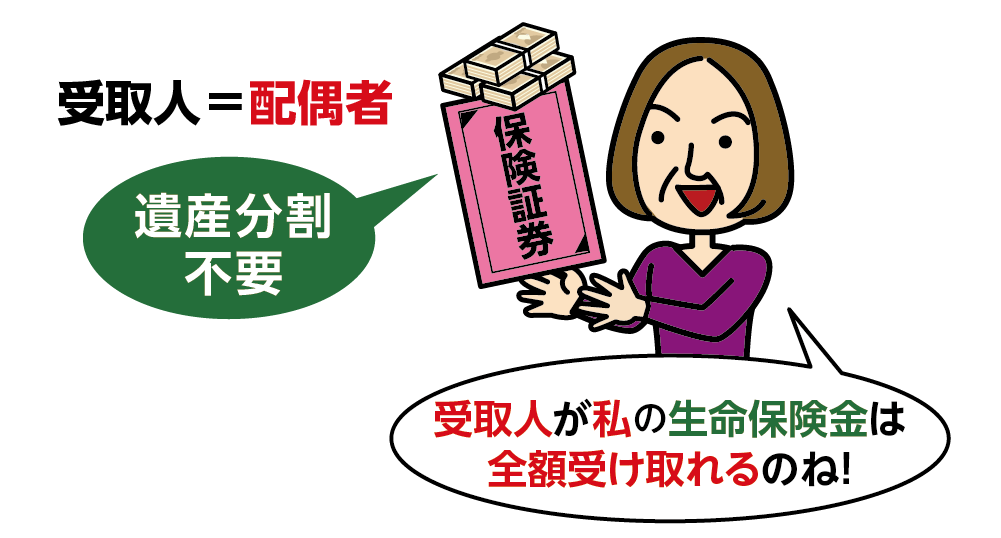

4-1.保険金は遺産分割の対象ではなく受取人固有の財産

生命保険金の受取人が指定されている場合、「みなし相続財産」であっても遺産分割の対象にはなりません。

例えば、受取人がお母さまなら、お母さまの固有の財産となり、他の相続人と分割せずに受け取れます。「みなし相続財産」として扱われるのは、相続税の計算上の必要性によるものです。

また、受取人は他の相続人の承諾なしに保険会社へ請求、受取ができ、口座凍結時の生活費確保にも役立ちます。

図6:生命保険金は受取人固有の財産であるイメージ

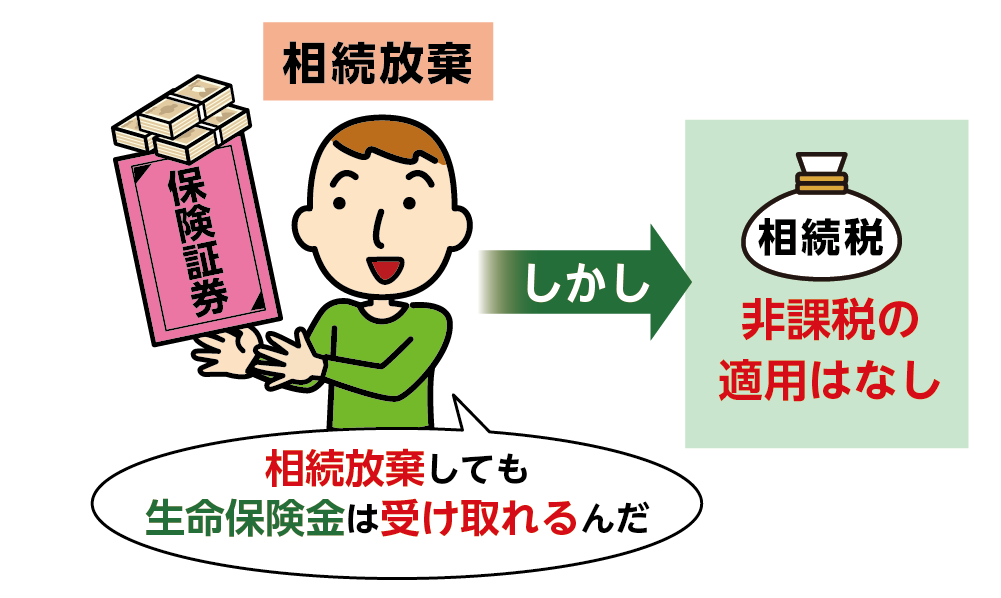

4-2.相続放棄しても保険金は受け取れるが非課税枠は使えない

受取人が指定された生命保険金は受取人の固有財産となるため相続放棄をしても受け取ることができます。

例えば、お父さまに借金があり相続放棄をしても、指定された受取人は生命保険金を受け取れます。

ただし、相続放棄をすると相続人ではなくなるため、生命保険金の非課税枠が適用されません。その結果、全額が相続税の課税対象となり、相続税が発生する可能性が高くなりますので注意しましょう。

図7:相続放棄をして保険金を受け取ると非課税枠は使えない

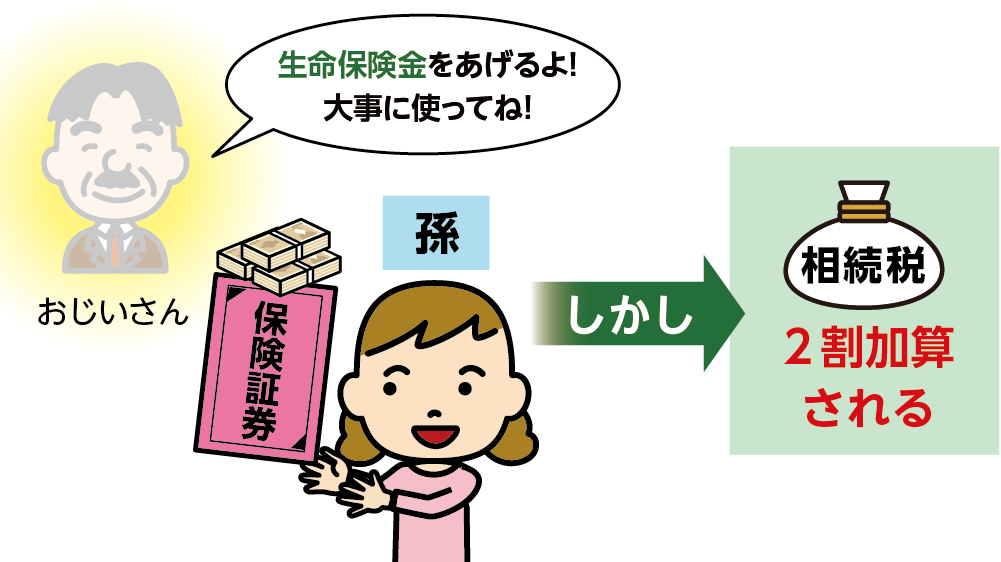

4-3.受取人によっては相続税が2割加算される

生命保険金の受取人は、相続人ではないお孫さん等にしても構いません。

注意点としては、生命保険金の非課税枠が適用できないことと、さらに相続税がかかる場合に相続税が2割加算されます。

代襲相続人ではないお孫さん、相続放棄をした代襲相続人、相続人ではない第三者の方が受取人に指定されている場合、生命保険金を受け取った方の相続税は2割加算の対象となります。

図8:代襲相続人ではないお孫さんが引き継ぐ場合に相続税は2割加算

※2割加算について詳しくは、こちらを参考にしてください。(当サイト内)

5.まとめ

「みなし相続財産」に含まれる生命保険の考え方・取り扱い方について、ご理解いただけましたでしょうか。

生命保険金は亡くなった方の相続財産ではなく、受取人の固有財産として扱われます。そのため、遺産分割の対象にはならず、速やかに請求できるため、生活の安定や相続対策にも役立ちます。

また、生命保険金は高額になることが多く相続税の非課税枠(500万円×法定相続人の人数)が設けられています。ただし、非課税枠を超えた生命保険金は、他の相続財産と合算して相続税を計算することとなります。

相続税の申告には専門的な知識が必要となるため、ご不明点があればOAG税理士法人までお気軽にご相談ください。