みなし贈与と判断されると贈与税がかかる!回避する制度とその注意点

- 贈与税

「持ち家のない長男に、生前のうちにこの家を安く譲って引き継いでもらおう…」

「息子夫婦が長年借金で苦しんでいるから、肩代わりして返済してあげよう…」

「可愛い一人娘が大学に受かり、春から1人暮らしを始めるので、車をプレゼントしてあげたい…」

元気なうちに出来るだけの支援を子供にしてあげたい!と思うのが”親心”というものですよね。また、長年連れ添った奥さまと早めに財産を分け合って、これからの互いの人生を有意義に楽しむ選択をされるご夫婦もいらっしゃるかもしれません。

このような金銭の受け渡しなどがある際に注意しなければならないことは、まさか贈与になるとは思いもしていないのに、実は贈与とみなされる「みなし贈与」に該当してしまうケースがあるということです。

贈与という認識や意識がまったくなくても税務署が「これは贈与です」と判断すると贈与税が課税されてしまう可能性があります。

本記事では、意外に知られていない「みなし贈与」について、どういった場合がみなし贈与と判断されてしまうのか、また、みなし贈与を回避して上手に財産を引き継ぐことができる制度についてご説明いたします。

「今さら贈与だと言われても困る!」ということがないよう、まずは「みなし贈与」とは何かをきちんとご理解いただければと思います。

目次

1.みなし贈与とは贈与の意図が無くても贈与とみなされること

みなし贈与は、通常の贈与と何が異なるのでしょうか?

贈与とは財産を渡す側と受け取る側が同意をした上で無償で財産を渡すことをいいます。

一方、みなし贈与とは当人同士は贈与をしたという意識も意図もない行為について、贈与と判断されることをいいます。

「みなし贈与」かどうかは税務署が判断するため、贈与という意識をしていなかった場合であっても「みなし贈与」と判断されてしまうケースがあります。

みなし贈与と判断された場合、贈与があったものとして贈与税が課税されるケースがあるので注意が必要です。

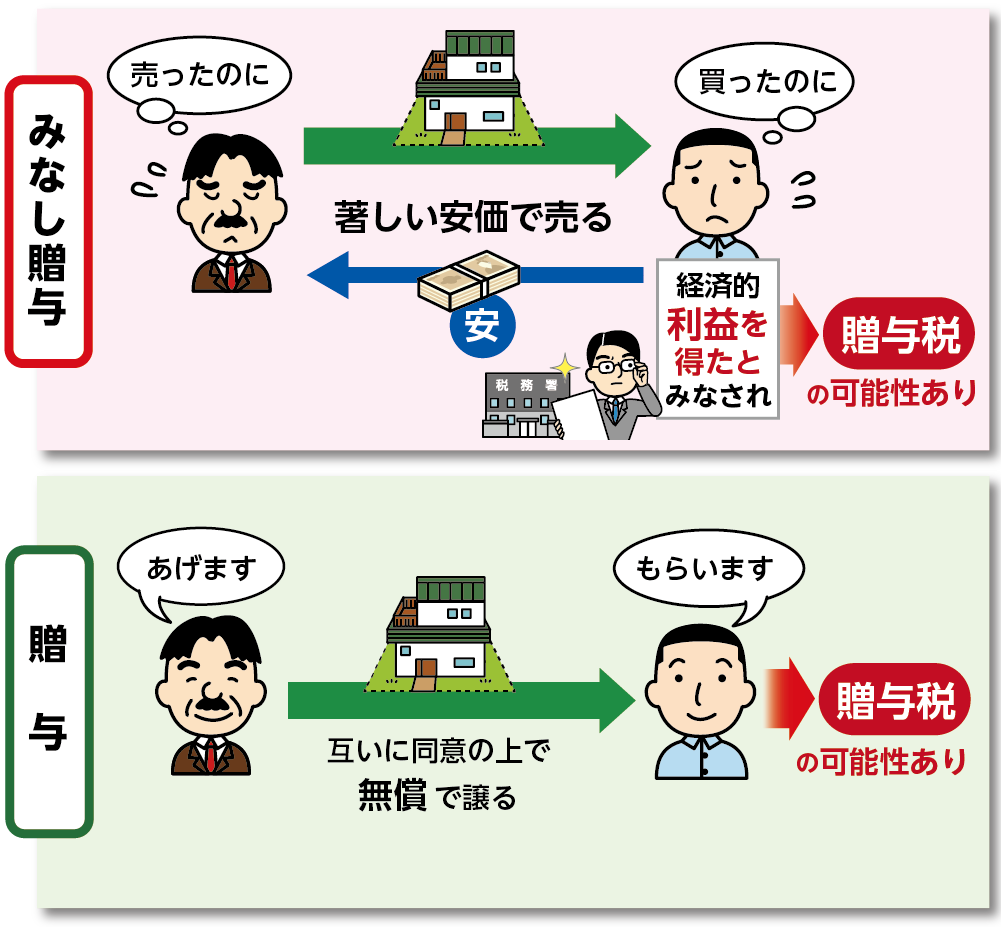

表1:みなし贈与と贈与の違い

| みなし贈与 | 贈与 |

| 著しく安価で財産を譲り渡す、または直接財産を渡さずとも相手が経済的な利益を得ている行為 | 互いの認識と同意の上で、無償で財産を譲り渡す行為 |

| 贈与の認識がないため、申告・納税をしていない | 贈与という認識があるため、該当すれば申告・納税をおこなう |

図1.みなし贈与と贈与の違い

2.みなし贈与と判断される主な5つのケース

税務署がおこなう「みなし贈与か否かの判断」に明確な基準はありませんが、判断される目安として「行為により財産を受け取る側に経済的利益が発生しているか」どうか、または過去の裁判の判決などがあります。みなし贈与と判断される可能性の高い5つのケースを以下でご説明いたします。

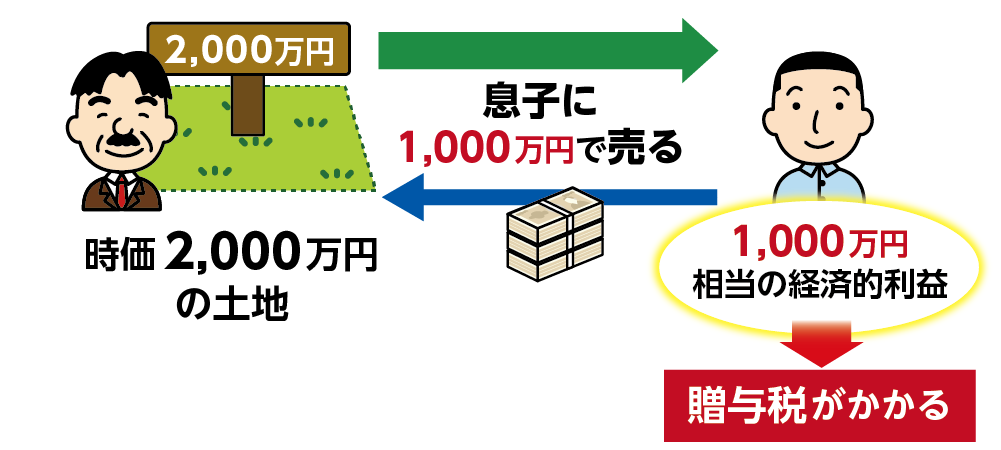

2-1.不動産や株式を時価の80%未満で譲渡した

不動産を著しく安い価格で譲渡した場合です。目安は時価のおよそ80%未満の価格とされています。

同様に、株式を証券取引所を介さずに、個人的に著しく安い価格で売却した場合も差額の利益を得たとして「みなし贈与」と判断されます。

例として、お父さまが所有されている本来の価値が2,000万円の土地を、息子さんに1,000万円で売却した場合、売却なので贈与ではないと思われるでしょうが、これは「みなし贈与」と判断される可能性が高いケースといえます。

図2:不動産を時価の80%未満で譲渡した

2-2.債務の肩代わりや返済の免除をした

親がお子さんの借金を代わりに支払うと「みなし贈与」と判断される場合があります。

この場合、直接お子さんにお金が支払われたわけではありませんが、肩代わりしたことで借金がなくなりお子さんが経済的利益を得たと判断されるからです。

また、親がお子さんに貸したお金の返済を免除した場合も後に「みなし贈与」とみなされる可能性があります。

図3:息子の債務を肩代わりするのはみなし贈与

2-3.生命保険の受取人を変更した

生命保険の場合、保険金を受け取る方が保険料を負担していたかどうかが判断基準となります。

保険料を負担していない方が保険金を満期で受け取る場合や、個人年金を生前に受け取る、また、途中から契約者を変更した場合などは、保険料を支払っていない期間分の保険金はみなし贈与だと判断されます。

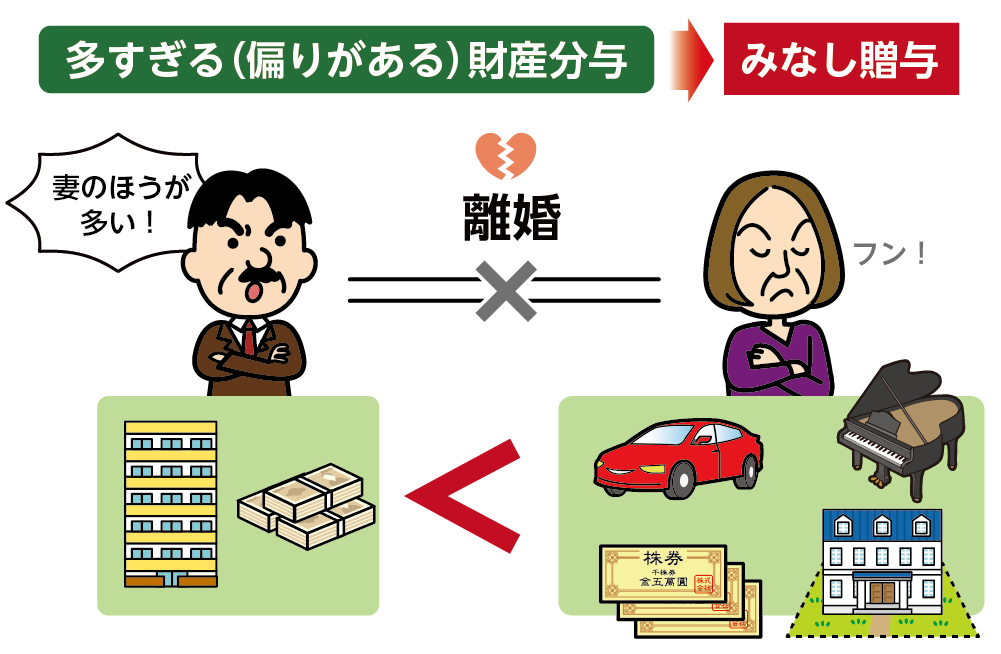

2-4.離婚による財産分与に大きな偏りがあった

離婚により財産を分ける場合、通常贈与税はかかりません。これは、結婚して夫婦の互いの協力のもとに築いた財産の清算や、離婚後の生活保障として財産分与をおこない得た財産(財産分与請求権とみなされる)と判断されるためです。

しかし、これらのことを考慮しても多すぎる財産を得た場合や、どちらか一方に偏り過ぎた分け方で、これは贈与税や相続税を逃れるために財産分与をしたとみなされた場合には「みなし贈与」となる可能性があります。多すぎる財産がどのくらいかという明確な基準はなく、個々のケースに応じて財産の内容から判断されます。

図4:離婚時の財産分与に大きな偏りがある場合はみなし贈与

2-5.納税義務を肩代わりした

贈与税に限らずご本人以外の方の納税を代わりに行った場合、その金額はみなし贈与と判断されます。借金だけではなく、本来ご本人が支払うべき税金や町内会費など公共的な目的の支払いも債務になります。

代わりに支払ってもらうことで債務を免除される利益を得たこととなり、みなし贈与と認められます。

3.みなし贈与は贈与税の対象となる

みなし贈与は贈与税の課税対象となります。

贈与税は1年間で贈与された金額が基礎控除額である110万円を超えた金額に対してかかります。その場合は、申告と納税が必要です。

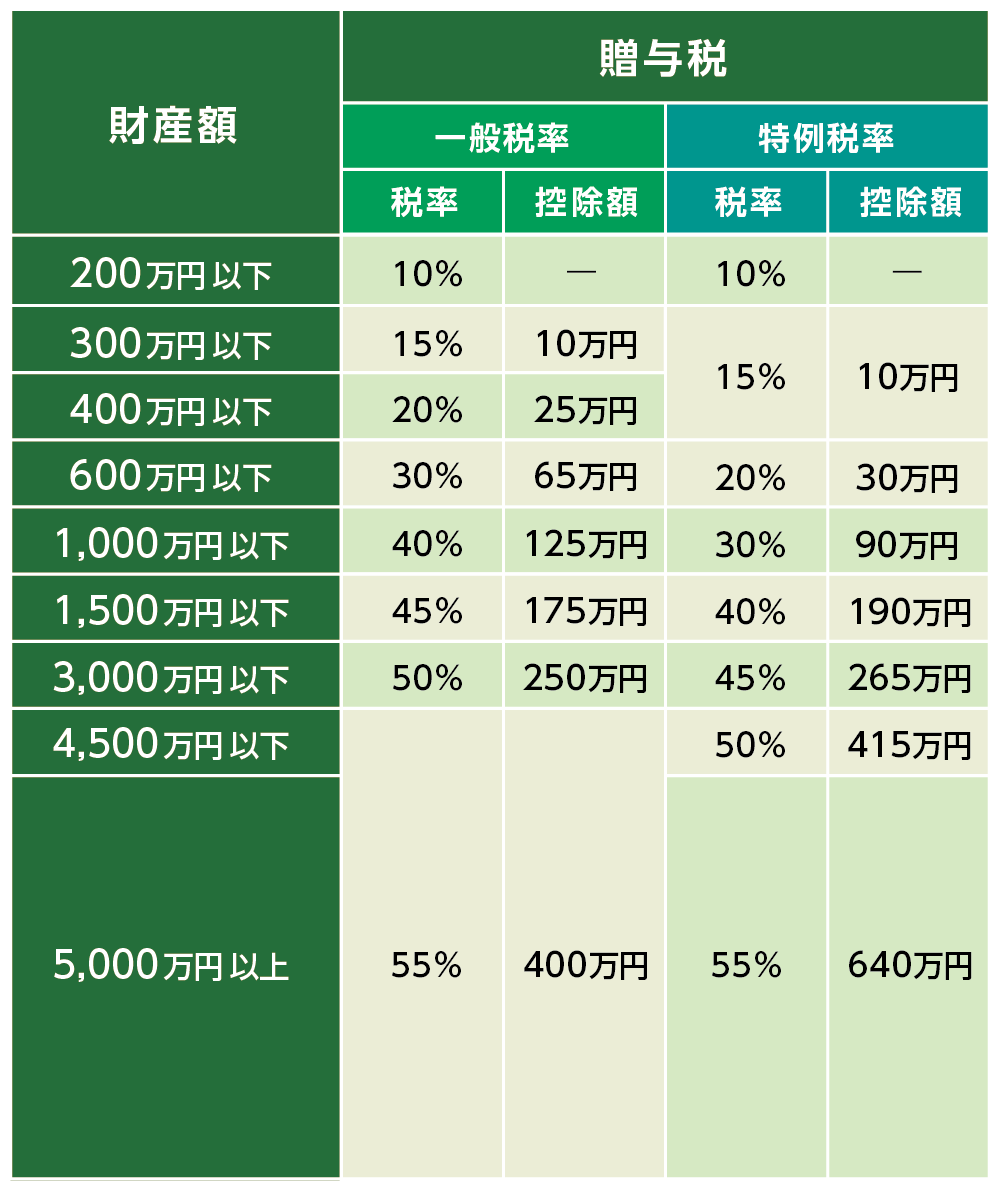

贈与税の税率は10%~55%と高く、また、みなし贈与の場合は気づかずに行われていることもある為、税務調査が入って発覚するケースが多いといえます。

申告期限が過ぎてしまった場合は贈与税に加え、延滞税や加算税などのペナルティーも発生するため、想定外の高い税金を支払うことになりますので注意が必要です。

<贈与税額の計算>

(贈与財産価格-贈与税基礎控除額(110万円))×贈与税率-税率控除額=贈与税額

表2:贈与税率

※一般税率とは兄弟間の贈与、夫婦間の贈与、親子間の贈与(子が未成年の場合)

※特例税率とは、祖父母や父母などの直系尊属から贈与を受ける人(子・孫)が18歳以上(令和4年3月31日以前の贈与については「20歳」)の時

※贈与税について詳しくはこちらをご覧ください。(当サイト内)

4.みなし贈与の贈与税を回避する方法

年間110万円までの贈与税基礎控除額を利用して贈与をすること以外に、贈与税を回避して財産を引き継ぐことができる制度があります。

4-1. 夫婦間での住居の贈与が2,000万円まで非課税となる「おしどり贈与」

ご自身と奥さまの婚姻期間が20年以上であれば、ご自宅などの居宅用不動産を贈与した際にかかる贈与税が2,000万円までは非課税となる制度です。

おしどり贈与を利用するためには以下の5つの要件があり、この要件をすべて満たす必要があります。

<おしどり贈与の5つの要件>

①結婚20年以上の夫婦間での贈与

②居住用の不動産、または不動産の購入資金の贈与

➂日本国内の不動産の贈与

④贈与を受けた年の翌年3月15日までに住み始めること

⑤同じ配偶者からの贈与は1度だけ

図5:おしどり贈与

※おしどり贈与について詳しくはこちらをご覧ください。(当サイト内)

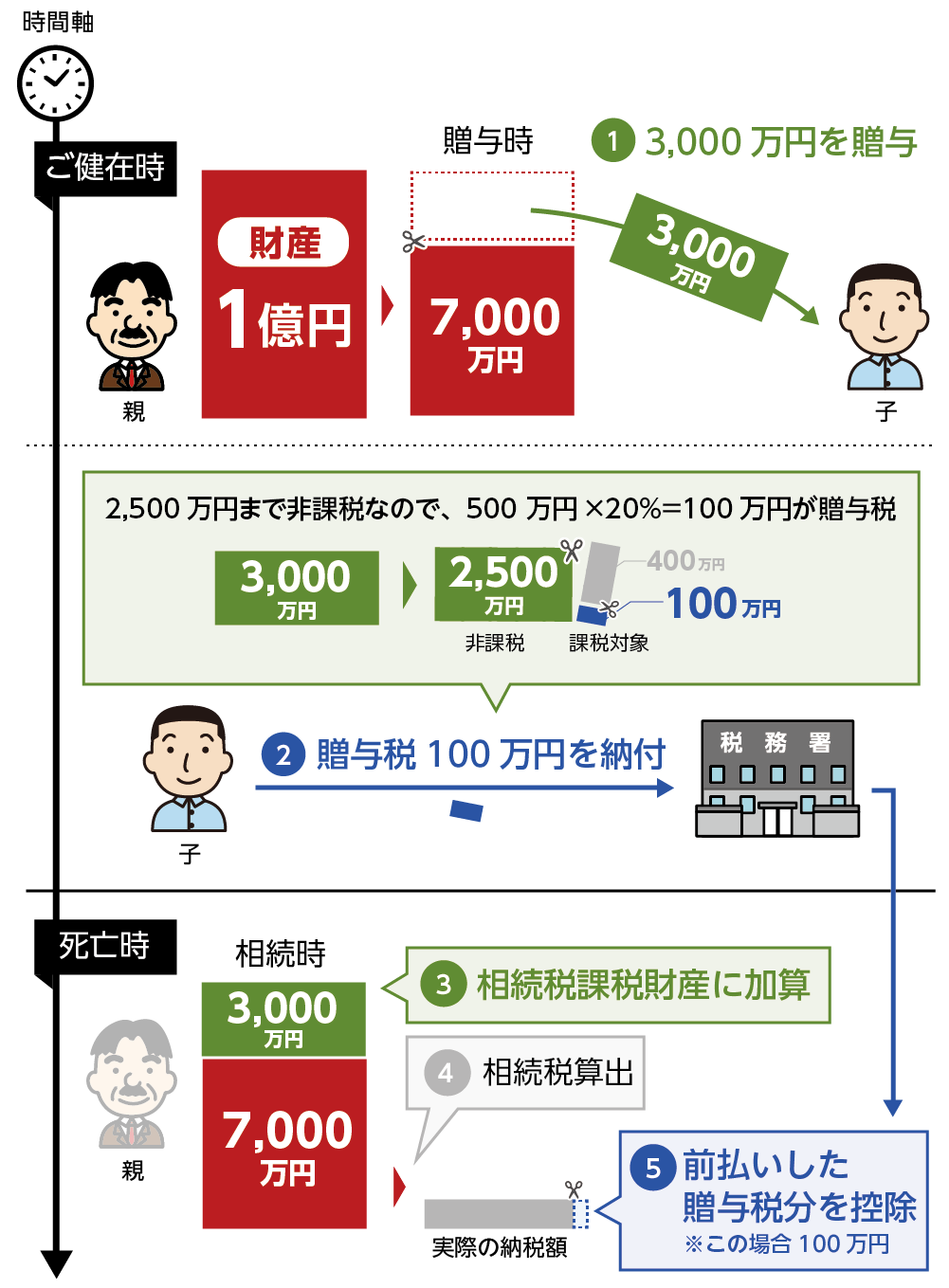

4-2.2,500万円までの生前贈与の贈与税が非課税となる「相続時精算課税制度」

一般的には毎年(1月1日~12月31日)110万円以上の贈与を受けると贈与税の納税が必要となりますが、相続時精算課税制度を利用すると2,500万円まで贈与税が発生しません。

ただし、生前贈与では贈与税がかからないのですが、相続の際に相続財産として、相続時精算課税制度を利用した贈与財産を含めて計算します。その際に、相続税の申告や納税が必要な財産額であれば、相続税の申告・納税を行うことになります。

実際のところ、多くの方はこの制度を利用しても相続税の対象とはならない可能性が高いと思われますが、メリット・デメリットを確認した上で効果が期待できれば活用しましょう。

図6:相続時精算課税制度

※相続時精算課税制度について詳しくはこちらをご覧ください。(当サイト内)

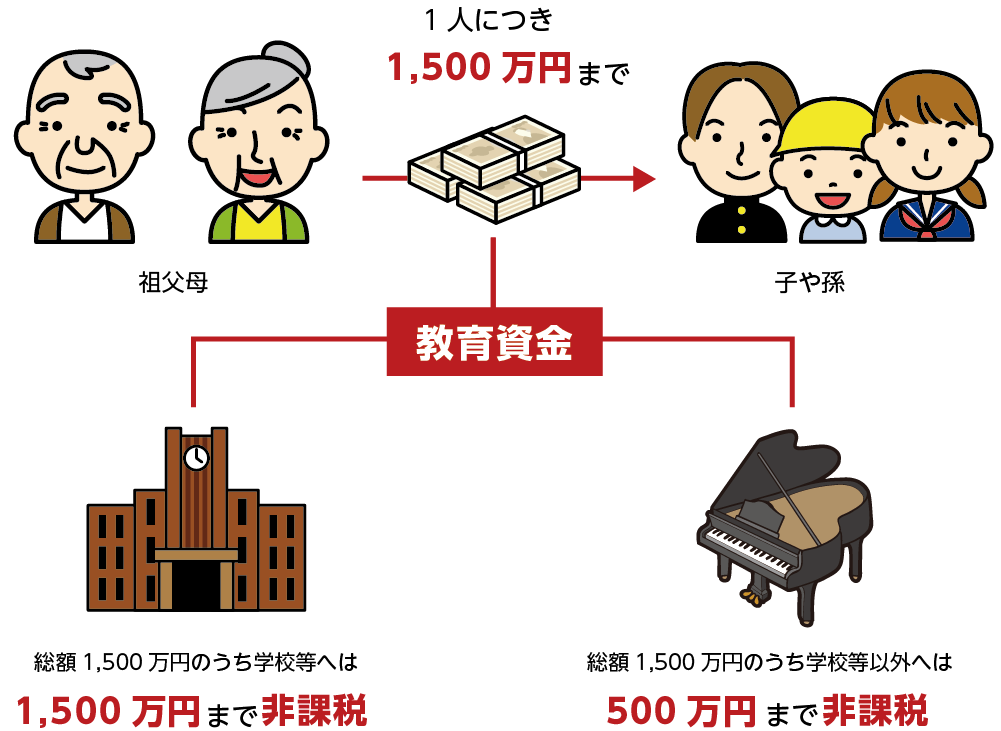

4-3.教育資金の一括贈与で1人最大1,500万円まで非課税となる

教育資金の一括贈与とは、直系の祖父母や両親から30歳未満のお子さんに教育資金を一括で贈与する場合、1人あたり1,500万円までの贈与が非課税となる制度です。

贈与税の非課税枠は総額1,500万円ですが、お子さん1人につき贈与をうける側の枠が1,500万円であることから、ご夫婦の両家から1,500万円ずつもらわないように注意しましょう。

図7:教育資金の一括贈与

※教育資金の一括贈与について詳しくはこちらをご覧ください。(当サイト内)

5.みなし贈与に該当しない生活費や学費

直系尊属(両親や祖父母)などからの生活費や教育資金、親の介護やその生活費はみなし贈与には該当しません。

生活費とは、通常の日常生活に必要な経費をいい、学費には教材費、習い事にかかる費用などが含まれます。社会通念上妥当とみなされる金額の範囲となります。

扶養する家族への生活費や学費をまとめて受け取った場合などには、贈与だと判断される可能性があるので、必要に応じて月々振り込むなどの対策をしておきましょう。

6.まとめ

みなし贈与とは、ご本人にはそのつもりがなくても贈与をしたとみなされる行為です。

ご自身の行為が「みなし贈与」に該当するかどうかは、税務署が判断します。明確な基準はないのですが、一つの目安として、行為により財産を受け取る側に利益が発生しているか、また過去の裁判の判決などをもとに判断するとご理解ください。

ご自身が贈与したつもりではないので、贈与税の申告や納税が必要だったと判断された場合、申告期限を過ぎていると、贈与税に加え延滞税や加算税などのペナルティーも発生し、想定外の高い税金を払うことになりますので注意しましょう。

みなし贈与と判断されるケースとして、財産を受け取った方に利益が生じた場合です。不動産や株式を時価の80%未満で譲渡した、債務の肩代わりや返済の免除をした、生命保険の受取人を変更した、離婚による財産分与に大きな偏りがあった、納税義務を肩代わりした、などがそれに該当します。

贈与税を回避して生前に財産を引き継ぐ制度もありますので、ご自身の行為が贈与に当たるのか不安に感じている方は一度、税理士などの専門家にご相談されることをお勧めいたします。