相続税の障がい者控除はいくら?適用条件と控除額の計算方法

- 相続税

「相続人に障がい者の息子がいるのだけど、障がい者控除はどれくらいかしら?」

ご家族に障がい者の方がいらっしゃる場合には、相続税の負担によって生活が困難になるのではないかとご心配のことでしょう。

「相続税の障がい者控除」とは、障がいのある方が財産を相続した場合に相続税が軽減される制度です。障がい者の年齢や障がいの程度により控除される額が異なります。

本記事では、障がい者控除を受けられる方の要件と障がい者控除額、障がい者控除を申請するときの相続税申告時の必要書類について、詳しくご説明いたします。

目次

1.「相続税の障がい者控除」で障がい者の相続人の相続税を減額できる

相続税の障がい者控除とは、満85歳未満の障がい者が相続人となる場合に、相続税額から一定の金額を差し引くことができるというものです。相続人の年齢が若いほど相続後の生活期間が長くなるということを考慮し、控除額が大きくなる仕組みです(3章参照)。

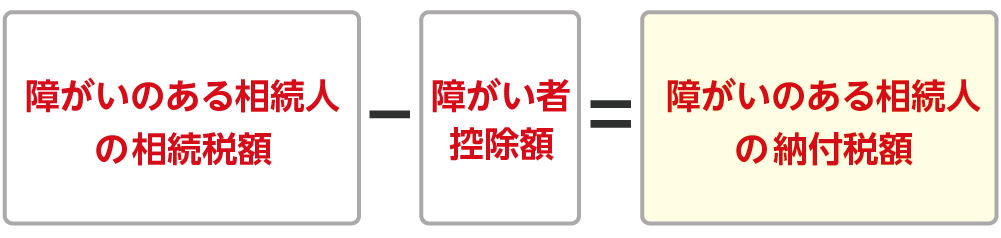

図1:障がい者控除は相続税額から税額控除できる

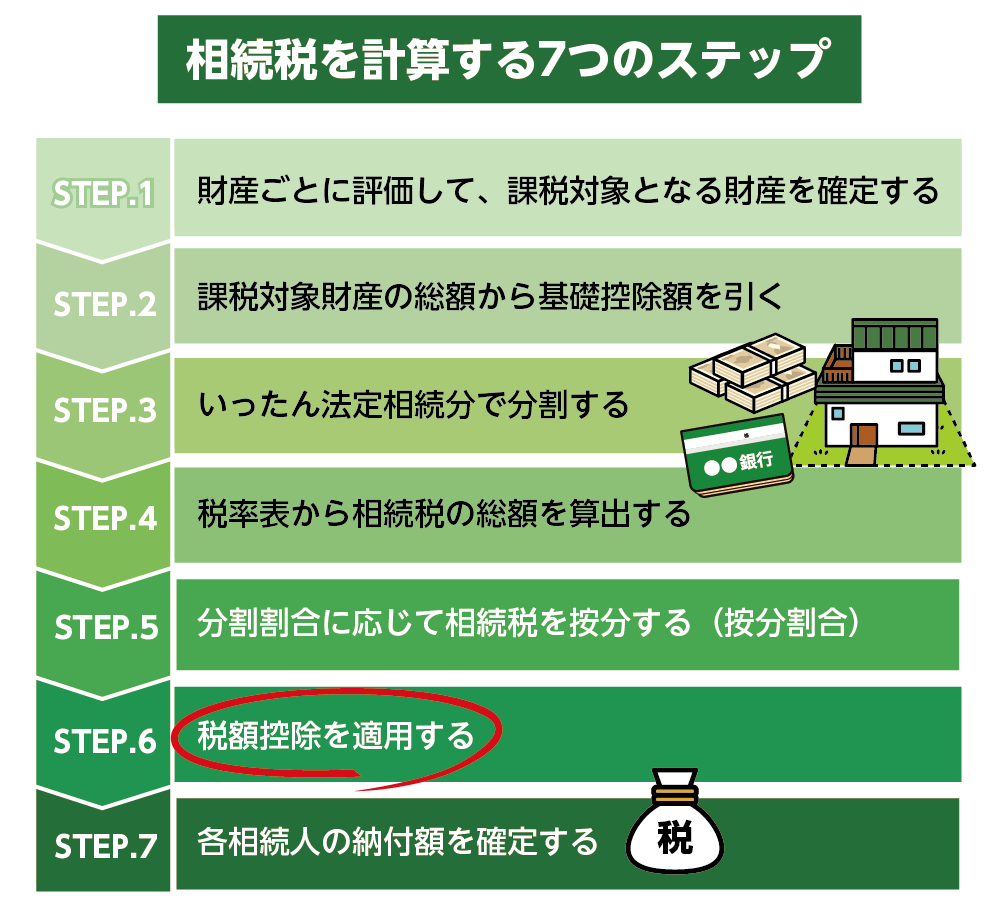

相続税の計算過程では、相続人ごとの相続税額を算出し、最後に障がい者控除額を差し引きます。

図2:相続税を計算するステップ⑥で障がい者控除を適用

※相続税の計算方法について詳しくは、こちらを参考にしてください。(当サイト内)

2.相続税の障がい者控除の対象者

相続税の障がい者控除は、次の3つの要件にすべて当てはまる方に適用できます。障がいのある方が相続や遺言による遺贈で財産を取得していることが前提となります。

障がいのある方が財産を一切取得していない場合は、障がい者控除を受けることができません。

ただし、障がいのある方が相続放棄をしても、遺贈や生命保険金の受け取りにより相続税の申告が必要であれば、障がい者控除を適用することができます。

2-1.相続時に日本国内に住所がある人

相続や遺贈で財産を取得した時に日本国内に住所がある方が対象となります。海外に住所がある場合には、対象外となるため注意をしましょう。

2-2.相続時に障がい者である人

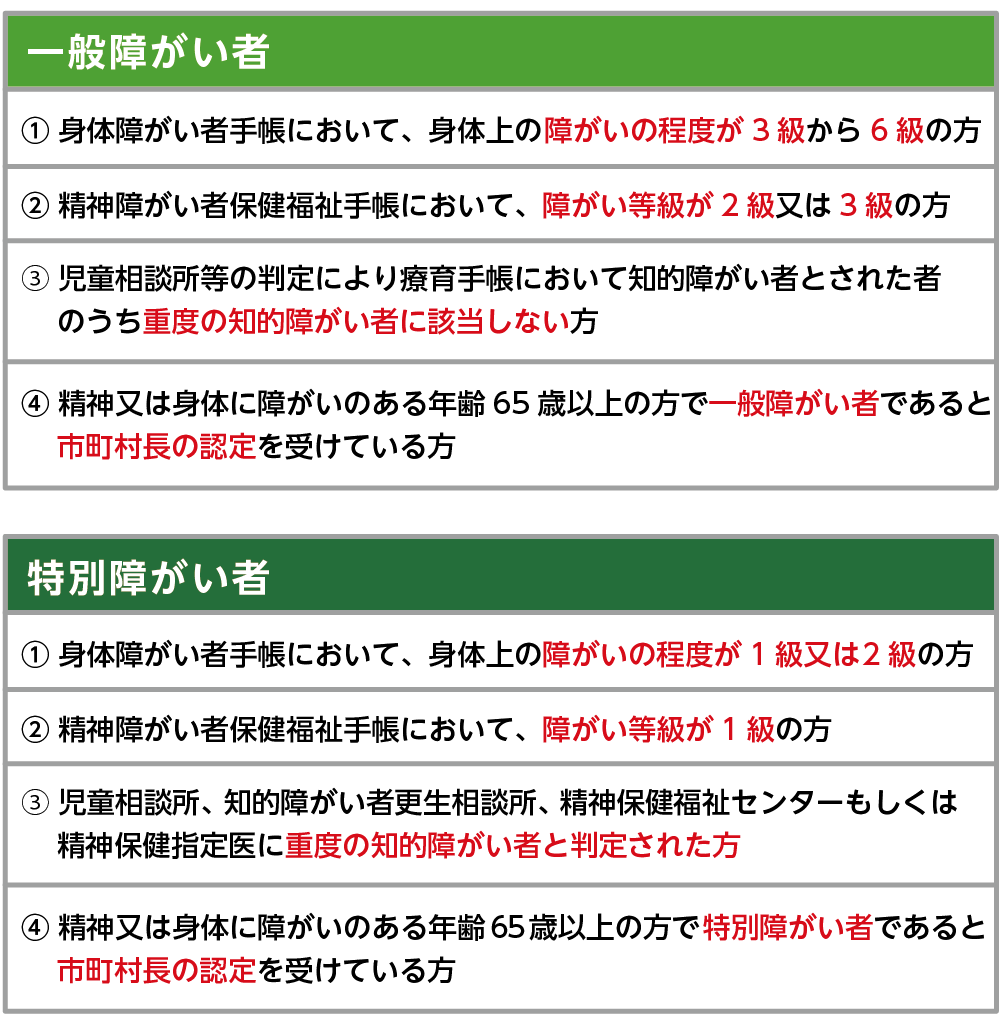

相続や遺贈で財産を取得した時に「障がい者」として認定されている方となります。障がい者に該当するかの判定時期は相続開始日(亡くなられた日)です。

障がい者手帳の交付を受けていなくても、申請中もしくは医師の診断書が相続開始時にあり、手帳に記載される程度の障がいがあった場合には障がい者控除が認められます。

表1:一般障がい者と特別障がい者の区分

2-3.法定相続人であること

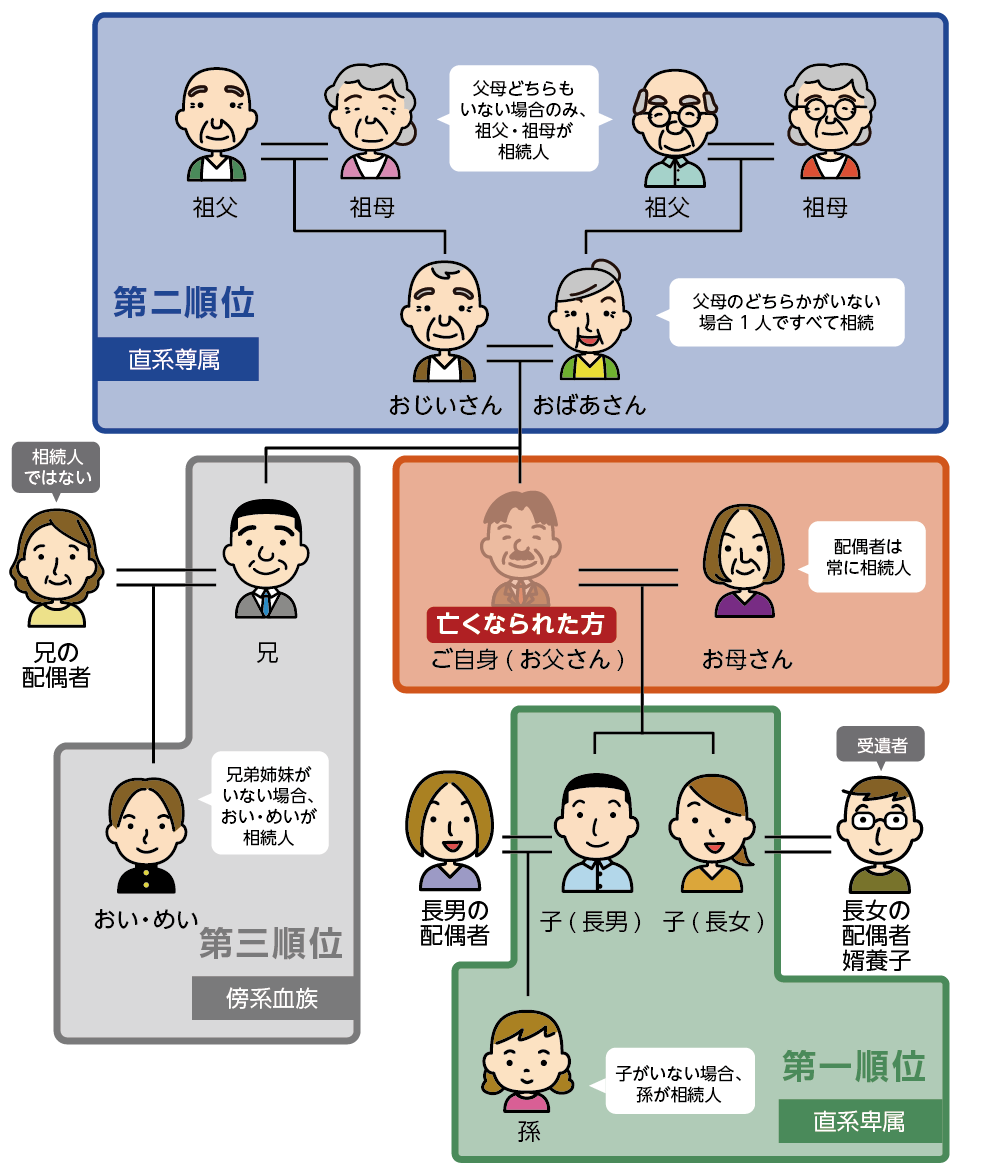

障がい者控除を受ける方が、「法定相続人」であることです。法定相続人とは民法で定められた財産を引き継ぐことのできる方のことであり、相続する順位が定められています。配偶者は常に相続人となり、第一順位はお子さん、第二順位はご両親、第三順位はご兄弟となります。

法定相続人でない障がい者の方が遺贈や生命保険金の受取人に指定されていたとしても、障がい者控除を受けることはできません。

図3:法定相続人の範囲

※法定相続人について詳しくは、こちらを参考にしてください。(当サイト内)

3.障がい者控除額の計算方法

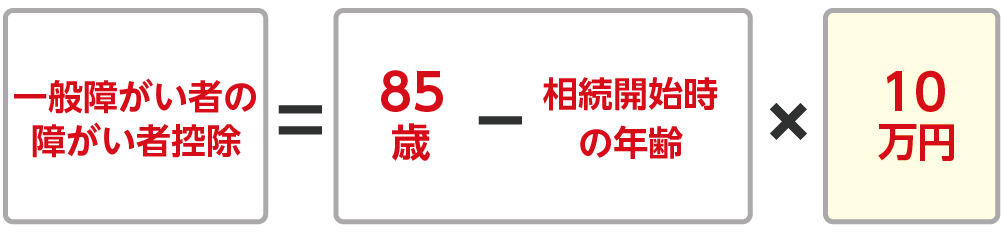

障がい者控除の控除額は、満85歳になるまでの年数1年につき一般障がい者は10万円、特別障がい者は20万円となります。年数の計算で1年未満の期間があるときは切り上げて1年として計算します。

3-1.一般障がい者の障がい者控除額

一般障がい者の障がい者控除額は次の計算式で算出します。

図4:一般障がい者の障がい者控除額の計算式

【事例①】

相続人:一般障がい者の長男ひとり(身体障がい者手帳5級)

相続開始時の年齢:45歳2か月

相続税額:500万円

満85歳になるまでの年数:85歳-45歳2か月=39歳10か月→40歳に切り上げ

障がい者控除の控除額:40歳×10万円=400万円

納税額:相続税額500万円-控除額400万円=100万円

納税額は100万円になります。

図5:一般障がい者に障がい者控除を適用する例

3-2.特別障がい者の障がい者控除額

特別障がい者の障がい者控除額は次の計算式で算出します。

図6:特別障がい者の障がい者控除額の計算式

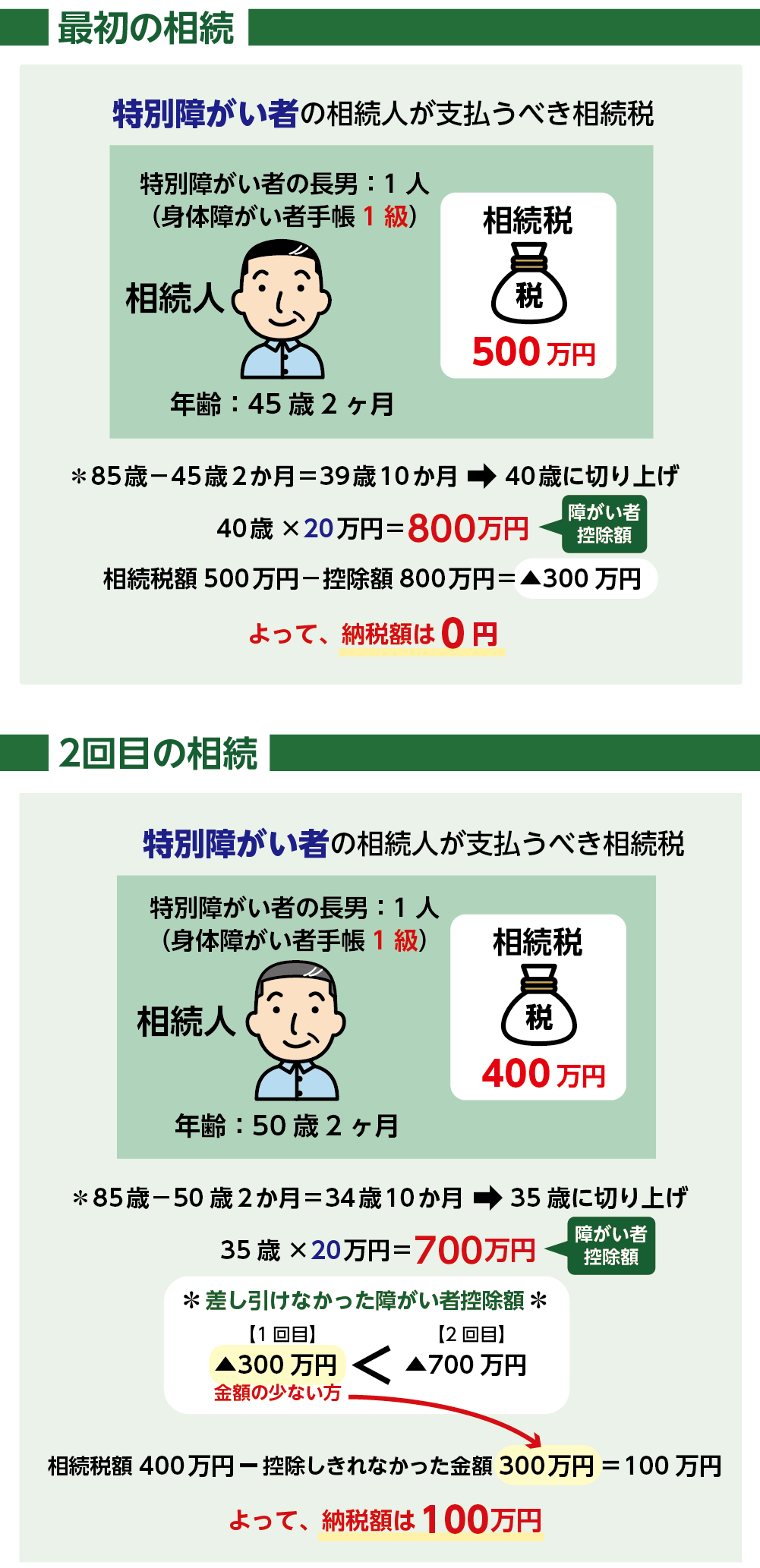

【事例②】

相続人:特別障がい者の長男ひとり(身体障がい者手帳1級)

相続開始時の年齢:45歳2か月

相続税額:500万円

満85歳になるまでの年数:85歳-45歳2か月=39歳10か月→40歳に切り上げ

障がい者控除の控除額:40歳×20万円=800万円

納税額:相続税額500万円-控除額800万円=▲300万円

控除しきれない300万円が残り、納税額はありません。

図7:特別障がい者に障がい者控除を適用する例

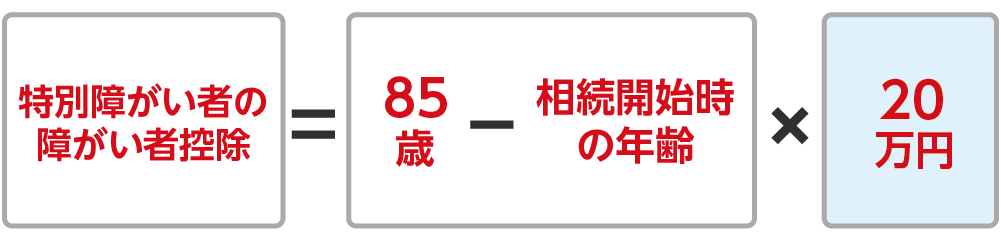

3-3.扶養義務者からも控除できる場合がある

障がい者本人の相続税額より控除額が大きくなり、控除額の全額を引ききれないケースがあります。引ききれない控除額は、障がい者の扶養義務者(配偶者・直系血族・兄弟姉妹・3親等内の親族)の相続税から差し引くことができます。

【事例③】

相続人:長男(特別障がい者)、長女(長男の扶養義務者)

特別障がい者の長男の障がい者控除:800万円(事例②より)

相続税額:長男長女各500万円

長男の納税額:相続税額500万円-障がい者控除額800万円=▲300万円(控除しきれない300万円が残る)

長男の納税額:0円(障がい者控除額が相続税額を超えているため)

扶養義務者である長女の相続税500万円から、控除しきれない300万円を差し引くことができます。

長女の納税額:相続税額500万円-控除しきれなかった額300万円=200万円

図8:控除しきれない額があるとき扶養義務者の相続税額から控除できる

4.障がい者控除を適用するときの3つの注意点

相続税の障がい者控除を適用するときの3つの注意点をお伝えします。

4-1.障がい者控除で相続税0円なら申告不要

障がい者控除を適用して相続税額が0円になる場合には、相続税申告は不要です。障がい者控除は、配偶者の税額軽減や小規模宅地等の特例のように、申告することが適用の要件ではありません。

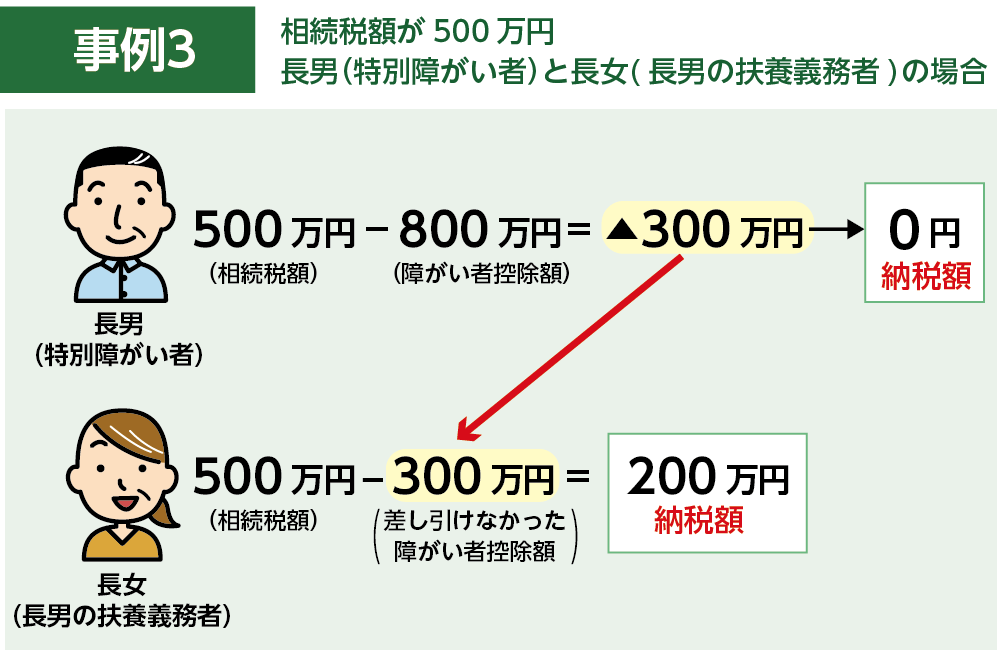

4-2.2回目以降の相続は控除額に制限がある

過去に障がい者控除を受けている場合には、2回目以降の相続において障がい者控除額に制限があります。

過去の相続において障がい者控除を適用して控除しきれなかった金額と、2回目の相続における障がい者控除の額を比べて少ない方の金額が今回の障がい者控除額となります。

【事例④】

相続人:特別障がい者の長男ひとり(身体障がい者手帳1級)

〈最初の相続〉(事例②より)

相続開始時の年齢:45歳2か月

相続税額:500万円

満85歳になるまでの年数:85歳-45歳2か月=39歳10か月→40歳に切り上げ

障がい者控除の控除額:40歳×20万円=800万円

納税額:相続税額500万円-控除額800万円=▲300万円(控除しきれない300万円が残る)

控除しきれない300万円が残り、納税額はありません。

〈2回目の相続〉

相続開始時の年齢:50歳2か月

相続税額:400万円

満85歳になるまでの年数:85歳-50歳2か月=34歳10か月→35歳に切り上げ

2回目の障がい者控除の控除額:35歳×20万円=700万円

最初の相続で控除しきれなかった金額300万円と2回目の相続における障がい者控除額700万円を比べて少ない方が適用されます。

納税額:相続税額400万円-控除しきれなかった金額300万円=100万円

図9:2回目以降の相続では障がい者控除額が少なくなる

4-3.「要介護」の方は障がい者控除の認定が受けられるか確認が必要

要介護認定を受けていても障がい者に該当しませんので障がい者控除の対象にはなりません。

ただし、65歳以上の方で要介護認定を受けている方は市町村から「障がい者控除対象者認定書」を発行してもらうことにより障がい者控除を受けることができます。自治体により基準が異なりますので、お住いの自治体に確認してから申請しましょう。

5.障がい者控除を申請するときの必要書類

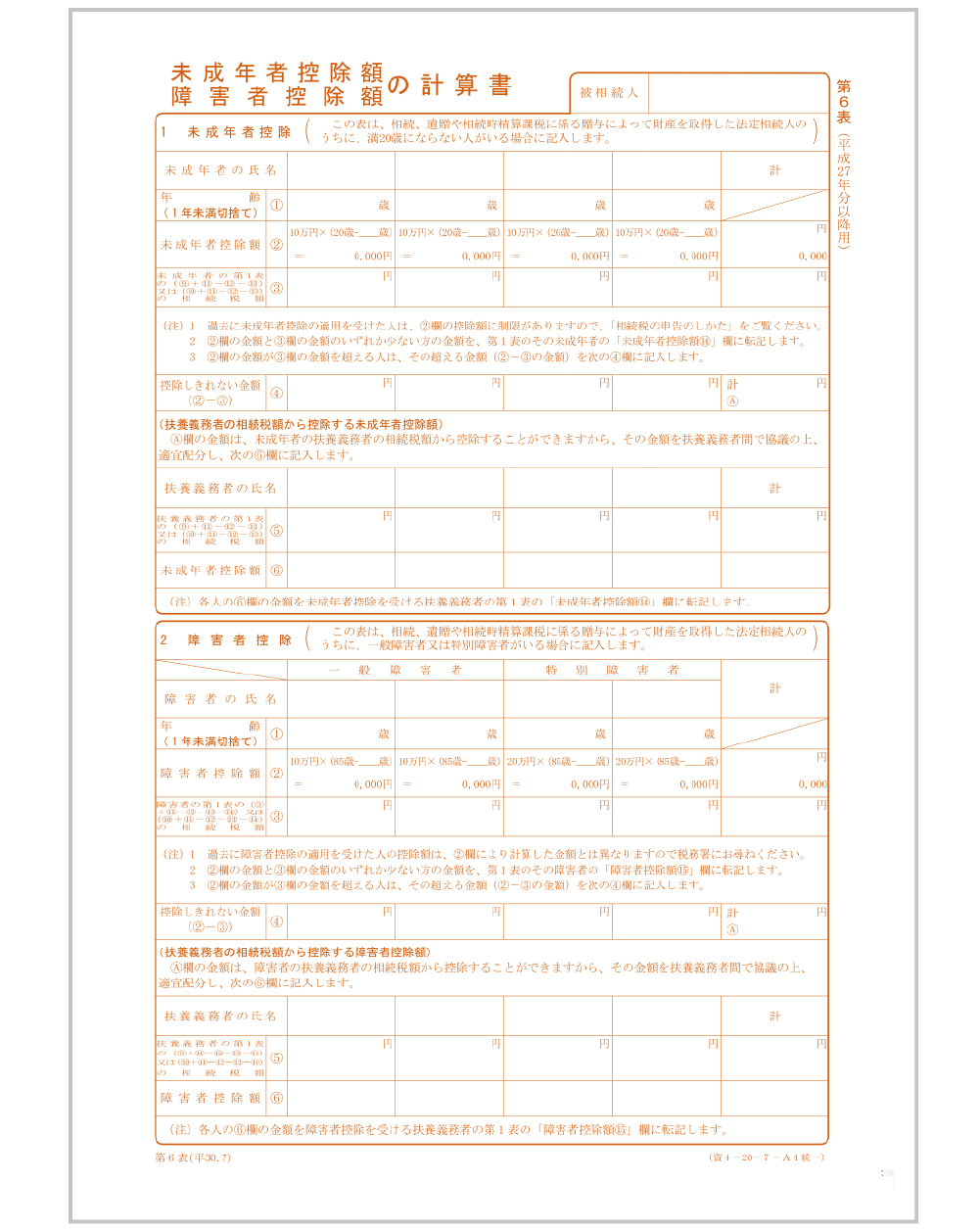

障がい者控除を適用して相続税がかからない場合は、申告は不要(4-1参照)ですので何も手続きは要りません。相続税の申告を行う場合には、相続税申告書の「第6表:障がい者控除額の計算書」を作成します。障がい者であることを証明する書類(身体障がい者手帳のコピーなど)の添付が必要です。

【相続税申告時の必要書類】

- 相続税申告書第6表「障がい者控除額の計算書」

- 障がい者であることを証明する書類(障がい者手帳のコピーなど)

相続税の障がい者控除を受けるには、通常の相続税の申告書に加えて、次の書類と添付書類を提出します。

図8:相続税申告書第6票「障がい者控除額の計算書」

6.まとめ

障がい者控除についてご理解いただけましたか?

相続人の中に障がい者の方がいらっしゃる場合には、将来の生活への負担を軽減するために相続税額から控除できます。障がい者控除は、障がい者本人だけでなく障がい者の方を扶養するご家族も適用できる場合があるということが特徴です。

障がい者控除には要件があり、すべて満たさなくてはなりません。また障がいの等級により控除額が異なります。

障がい者手帳を持っていなくても、障がい者手帳を申請中の方は証明できる書類を用意したり、要介護認定を受けている方は市町村に認定を受けることにより障がい者控除を適用できる場合がありますので、ご確認ください。

相続税の障がい者控除額の計算や相続税申告書の書き方など、手続きにご不安のある方は、相続に強い税理士にご相談されることをおススメいたします。