著作権は相続できる!引き継ぎ方と著作権の相続税評価を計算する方法

- 相続手続き

「亡くなった父には印税収入があった。写真好きが高じて、定年した後は各地を巡って写真を撮り、写真集を出版していた。本人が亡くなった後も印税は続くようだが、この印税収入を得る著作権とは、いったいどのように相続すればよいのだろうか?」

執筆した本、作詞作曲を手掛けた音楽、写真や絵画などの「著作物」には、創作された時点で「著作権」が発生しています。

創作した方は「著作権者」となり、出版社などから著作権使用料として印税を受け取っています。

著作権者が亡くなられてしまうと、この印税は誰が引き継げて、著作権はどのようになるのか、ご家族としてはとても気になりますよね。

本記事では、著作権に関する相続の考え方から、著作権の価値を評価する方法まで、分かりやすく説明していきます。

目次

1.著作権は相続できる

著作権は、「著作者人格権」と「財産権」の2つに大きく分けることができます。相続できる権利は「財産権」の方だけです。

著作者人格権とは、著作物を創作された方の人格や思想を保護するための権利です。著作者人格権は、相続することはできないので、亡くなられると同時に消滅します。

一方、財産権は著作物を通して著作権使用料である印税を受け取ることができ、著作権者が亡くなられると相続財産の1つとして、相続人の方が財産権を引き継ぐことができます。著作権の財産権には、表1のような様々な権利が含まれています。

図1:著作権は2つの権利に分けられる

表1:著作権の財産権には色々な権利が含まれる

| 名称 | 内容 |

|---|---|

| 複製権 | 著作物を印刷や複写などの方法で、別の形に再製する権利 |

| 上演権・演奏権 | 著作物を上演、演奏する権利 |

| 上映権 | 著作物を公に上映する権利 |

| 公衆送信権・伝達権 | 著作物を公衆からのアクセスに応じ、受信装置を使って自動的に放送・有線放送などをする権利 |

| 口述権 | 著作物を朗読の再生などの手段で、口頭で公に伝える権利 |

| 展示権 | 美術品などの著作物、未発表の写真著作物の現作品を公に展示する権利 |

| 頒布権 | 映画の著作物の副生物を販売、貸与する権利 |

| 貸与権 | 映画以外の著作物の副生物を貸与する権利 |

| 翻訳権・翻案権 | 著作物を翻訳、編曲、変形、翻案などをする権利 |

| 二次的著作物の利用権 | 自身の著作物を原作とした二次的著作物の利用において、二次的著作物の著作権者が持つものと同様の権利 |

2.著作権を相続する際の3つのポイント

著作権とは、著作物が他の人に無断で利用されない権利、利用してもよいと判断できる権利のことであり、著作物を創作した時点で自動的に付与されるとみなされます。

すでに発生している権利なので、あえて届出などをする義務はないのですが、文化庁に「創作者と発行日」を登録すると著作権者として公示され、事実関係を公に証明できるので、著作権を登録しているケースはあります。

2-1.著作権の相続に「特別な申請手続きは必要ない」

著作権は相続の対象となりますが、権利自体が自動的に付与されているものなので、相続する方が特別に申請をする必要はなく、誰が引き継ぐのか話し合いがまとまった時点で、著作権を自動的に引き継いでいることになります。

誰が引き継ぐか決まる前は、相続人全員が著作権を共有している状態となります。

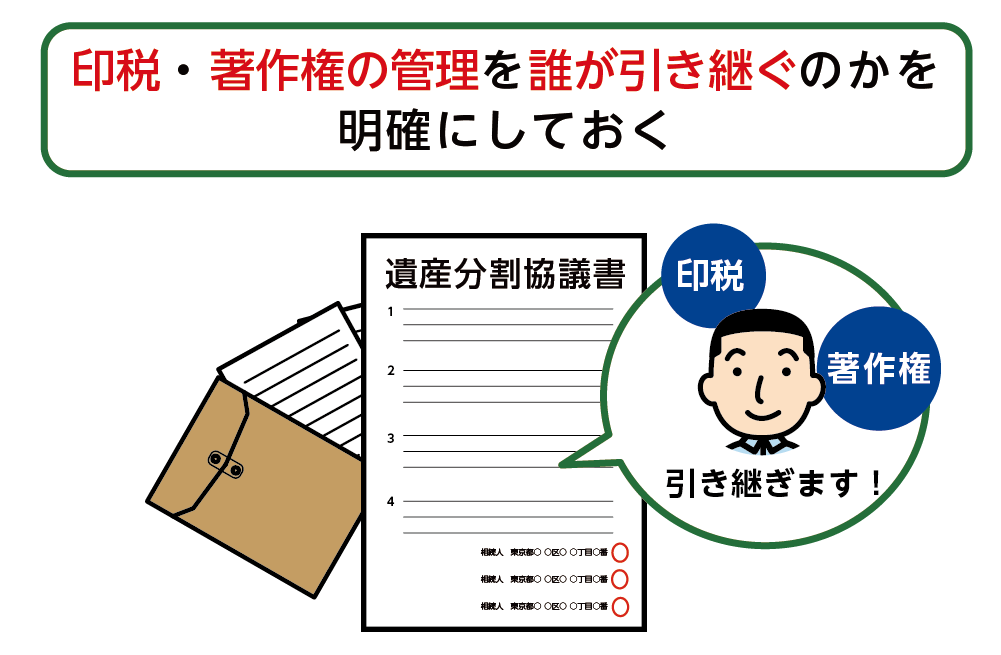

2-2.遺産分割協議書に「必ず著作権を誰が引き継ぐか記載する」

特別な申請は必要ないとお伝えしましたが、誰が著作権を引き継いだか、第三者に証明できるようにしておく必要はあります。

遺言書で引き継ぐ方が指定されていれば問題はありませんが、相続人全員で話し合いをして引き継ぐ方を決めた場合は、遺産分割協議書にきちんと明記しておいてください。

遺産分割協議書は、法律で決められた書式はありません。誰がどの財産を引き継ぐのか、特定できるように記載してください。

遺産分割協議書には、相続人全員の方の自署と実印の押印が必要です。お1人でも同意されない方がいた場合、その遺産分割協議書は無効となります。

遺産分割協議書を作成する期限も特にありませんが、印税を引き継ぐためにも早めに遺産分割協議を整える必要はありますね。

図2:遺産分割協議書には著作権を引き継ぐ内容も記載しておく

※遺産分割協議書の書き方について詳しくは、こちらを参考にしてください。(当サイト内)

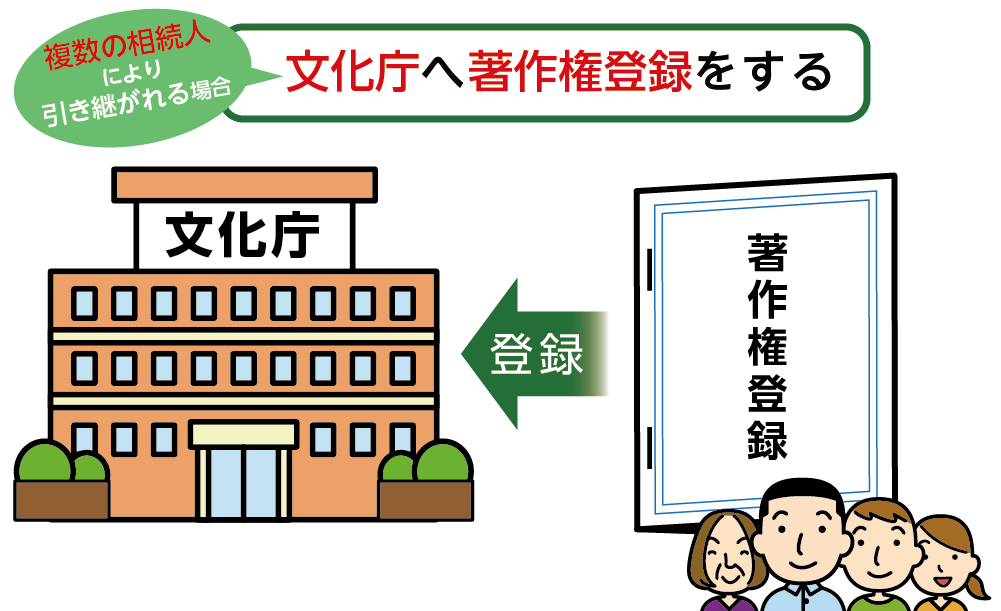

2-3.共有で引き継ぐ場合は「文化庁に申請する」

どうしても引き継ぐ方を1人に決めることができない場合、著作権は複数の相続人の方で相続することも可能です。

しかし、著作権の使用許可を判断する方が複数いるとなると、判断までに時間がかかり、トラブルも起こりやすくなると考えられます。

この場合は、公にも権利関係を明確にしておくために、権利が移転したことを「文化庁へ登録」しておくことをおススメします。

登録は、文化庁の「著作権登録制度」に従っておこないます。文化庁のホームページでは、登録の手引きなどが紹介されています。詳しい内容については、以下の文化庁ホームページをご確認ください。

図3:文化庁へ著作権登録をするイメージ

3.著作権の相続税評価を計算する方法

相続税は、亡くなられた方の財産の総額が法律で定められた基礎控除額を超えた場合に、財産を引き継ぐ方全員に課税されます。

相続税の心配はない場合、評価額を厳密に計算する必要はありませんが、財産を分ける際に著作権の価値は、誰しも気になる部分だと思います。

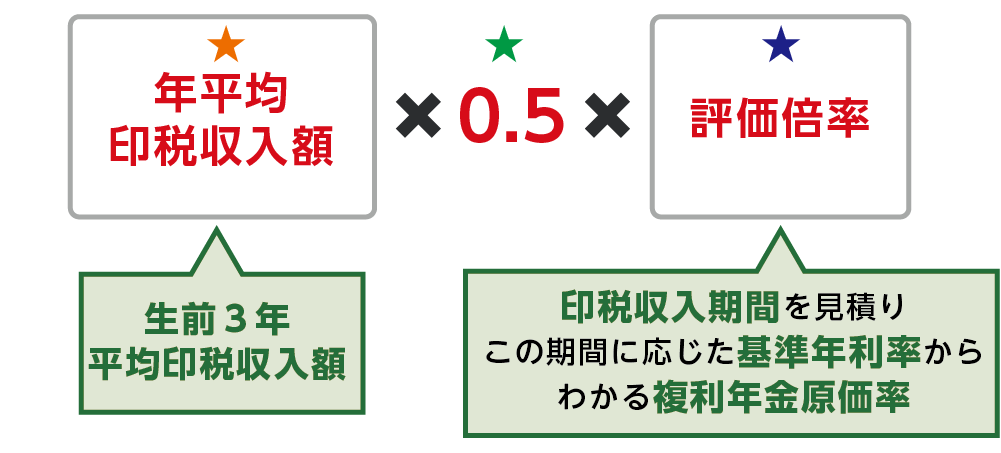

計算式は図4のとおりです。計算式内の項目に関する詳細は、以下でご説明いたします。

図4:著作権評価額の計算式

3-1.今後の印税収入期間を見積もることが必要

亡くなられた後、どれくらいの期間、印税収入が続くのか、予測する必要があります。

出版社などの著作物に関して精通している方の意見や、これまでの印税収入の変動を参考に期間を見積もります。

相続人の方では、なかなか判断が難しいと思いますので、印税の支払者の方にご相談されることが一番よいと思います。

3-2.亡くなる前3年間の印税収入額の平均を計算

著作権者が印税収入を得るようになってから、亡くなられる日までどのくらいの印税収入があったのか、その平均額を求めることは大変だと思いますので「亡くなられた日以前3年分の印税収入平均額」を用いることになっています。

金融機関へ振り込まれた履歴や、支払われたという証明書類(支払調書)から確認して、3年分の平均額を計算して求めます。

3-3.見積もった収入期間から評価倍率を確認

「評価倍率」とは、予測された今後の収入期間に応じる「基準年利率」より「複利年金原価率」を確認し、評価倍率とします。

この基準年利率や複利年金原価率は、国税庁ホームページより確認することができます。基準年利率は定められた都度、通達されることになります。

参考:「複利表(平成31年1月~3月、令和元年5月分)」も公表されています。

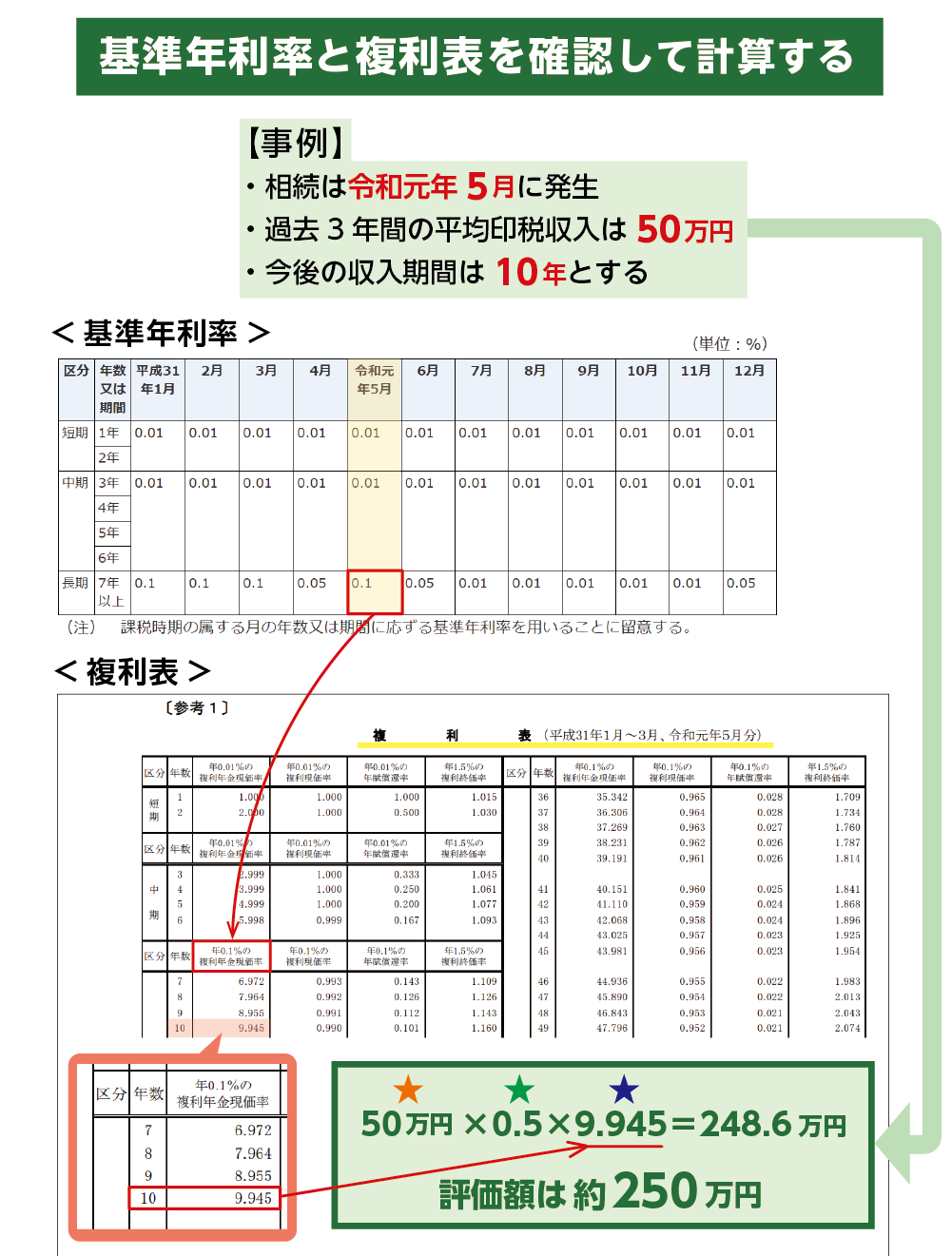

3-4.具体的な計算事例

具体的な事例で計算してみましょう。相続税の申告が必要な場合は、税理士に正確な評価をしてもらうことをおススメいたします。

【事例】

・相続は令和元年5月に発生

・過去3年間の平均印税収入は50万円

・印税収入支払者の意見により、今後の収入期間は10年とする

50万円×0.5×9.945=248.6万円 評価額は約250万円となります。

図5:相続発生年度の基準年利率と複利表を確認

4.著作物には保護期間がある

相続財産として相続できる著作権ですが、著作物には権利が保護される期間が定められています。「著作物等の保護期間」といって、以下の2つの考え方があります。

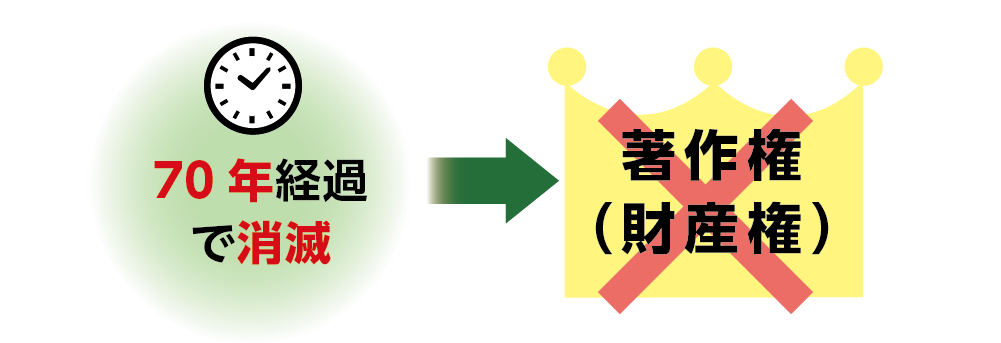

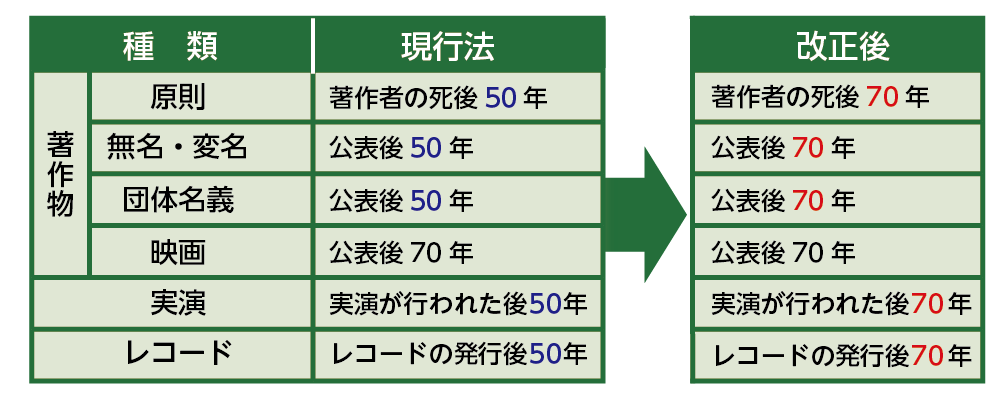

4-1.保護期間の70年を過ぎると権利は消滅する

著作権者が著作物を創作した時点より、または、著作権者が亡くなられた後70年間までが著作物等の保護期間となります。

2018年12月30日の著作権法の改正により、これまでの50年間から70年間へと期間が延長されました。

2018年12月30日前にすでに保護期間が経過し、権利が消滅していた著作物については、この改正は適用されません。創作後や亡くなられた後の期間の計算は、翌年の1月1日から起算されます。

図6:著作権は70年で消滅する

図7:著作物等の保護期間

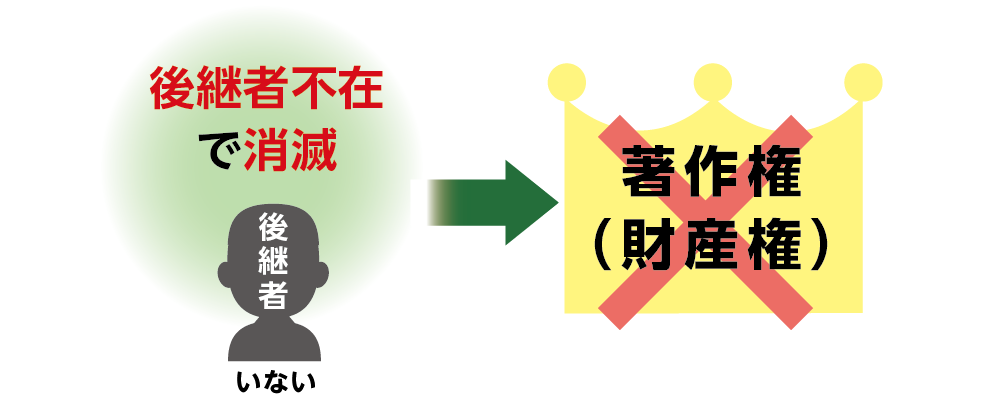

4-2.相続人不存在の場合はその時点で権利は消滅してしまう

著作権者が亡くなられた際に、著作権を引き継ぐ相続人の方が不存在だった場合、たとえ保護期間中であっても著作権は消滅してしまいます。

預貯金などの一般的な相続財産の場合、相続人の不存在が確定されると、最終的には相続財産は国家に帰属することになりますが、著作権の場合はそのような考え方はなく、消滅した時点で著作権も無くなります。

図8:著作権は引き継ぐ相続人が不存在の場合消滅する

5.まとめ

財産権的な価値に関する著作権は相続財産として引き継ぐことができます。

後のトラブルを回避するためには、引き継いだ著作権の内容を相続人全員が同意した遺産分割協議書に明記しておくことが大事です。

また、著作権は共有で相続することが可能ですが、この場合、権利関係が複雑になり、公の取引の安全性を確保するためにも、文化庁の著作権登録制度を利用して登録しておかれることをおススメいたします。

著作物等の保護期間は70年です。相続人が不存在であれば、著作権は消滅します。

著作権の評価は、決められた計算式にあてはめ、計算することができます。評価額が正しいかどうか不安、相続税が心配な場合は、相続税の専門家である税理士にご相談いただければと思います。