代償分割とは?代償金額の決め方や遺産分割協議書の書き方例まで簡単解説

- 相続

相続財産を複数人で引き継ぐ場合、遺言書や法定相続分、遺産分割協議にしたがって分割をして引き継ぐのが分割相続です。この分割方法は、下記の様に4つの方法があります。

①「現物分割」財産の形を変えずに引き継ぐ現物分割

②「換価分割」遺産の売却金を相続人で分ける換価分割

➂「共有分割」財産を共同で相続する共有分割

④「代償相続」財産をもらった方が他の相続人へ現金で支払う代償分割

今回は、相続人のうちの1人が法定相続分を超える価値の財産を引き継ぎ、他の相続人に対して相続分の差額を現金等で支払う方法の「代償分割」についてご説明します。

「代償分割を検討しているが、お金はどうすればいいのか」

「代償金の金額はどうやって決めればいいのだろうか」

今回は代償分割の方法や、メリット、注意点などを分かりやすくご紹介します。

目次

1.代償分割とは相続財産分割方法のひとつ

代償分割とは、相続人のうちの特定の方が現物の財産を取得し、他の相続人には代償金を支払う事で清算する遺産分割方法のひとつです。

分割の難しい財産である不動産が遺産のほとんどを占める場合でも、売却をせずに引き継ぐことができ、かつ相続人の間で公平に遺産分割することができます。

2.代償分割における代償金額の決め方

代償する財産を何にするか、代償金の支払方法は相続人の間で合意があれば、自由に決めることができます。代償金は相続人の方ご自身の財産から支払われるため、代償金を支払うだけの視力が必要になります。代償金はどのように決めて、どのように支払うのかをご紹介します。

2-1.代償金の額の決め方は主に2つ

代償金の額は代償分割の対象となった財産の価額により決まります。

主に下記の2つの価額から選択することができます。対象財産の価額にどちらを選択するかにより、相続税額が変わりますので相続人で話し合って合意を得る必要があります。

方法1:相続税評価額(相続税を計算するための財産の評価額)で決める

➡代償金を支払う相続人に有利

方法2:代償分割時点での取引価額(時価)で決める

➡代償金を受け取る相続人に有利

2-2.代償金は分割払いも出来る

代償金は現物財産で引き継いだ相続人の方の財産から支払う事になることになるため、代償金の額が大きく一度に支払う事が出来ない場合は、他の相続人との話し合いで分割で支払う事も出来ます。

その場合は遺産分割協議書に、「分割で月々○○万円支払う」もしくは「支払いを猶予して1年後に支払う」などと記載します。遺産分割協議書への記載方法について詳しくは5-2章をご参照ください。

3.代償分割のメリットとデメリット

代償分割を選択した際のメリット、デメリットをご説明します。

3-1. 共有名義を避け必要な人に不動産が残せる

代償分割の最大のメリットは不動産などの分割しにくい財産を、希望する相続人が引き継げる事です。

特に不動産の場合、分割せずに共有名義で所有することは、一見平等な分け方に感じますが、売却時の名義人全員の同意が必要であり、相続のたびに名義人が増えるなど、後々問題を抱えます。代償分割により、共有名義を避け不動産を引き継ぎたい相続人も、そうでない相続人も不公平感を抑えて財産を引き継ぐ事ができます。

3-2 特例の適用により相続税評価額を減額できる

不動産を相続した相続人は、要件があえば「小規模宅地等の特例」が適用できます。

「小規模宅地等の特例」とは、亡くなられた方のご自宅の土地、お店など事業をしていた土地、貸家などの土地を、要件に合致した相続人が相続した場合に、その土地の評価額を最大80%減額する特例です。

換価分割によって土地を申告期限内に売却した場合には適用されませんが、代償分割なら現物財産を相続した相続人が小規模宅地の特例の要件を満たしていれば、相続税の評価額を減少させることができます。

※小規模宅地の特例について詳しくはこちらをご覧ください。

3-3.デメリットは代償金の設定が難しい

不動産の価格は、時価や相続税評価と評価方法によって価格が異なります。時価が一番高く、相続税評価額は評価額が下がります。

評価方法によって代償金が変わりますので、代償金の設定について、相続人間で意見があわず遺産分割協議がまとまらないことがあります。

4.代償分割における相続税の課税価格の計算方法

代償分割をを行う場合、相続税の課税価格は代償金を支払った相続人と、代償金を受け取った相続人で異なります。

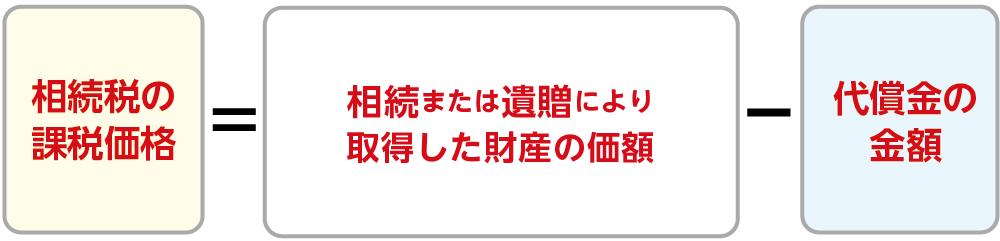

<代償金を支払った相続人>

図1:代償金を支払った相続人の課税価格計算式

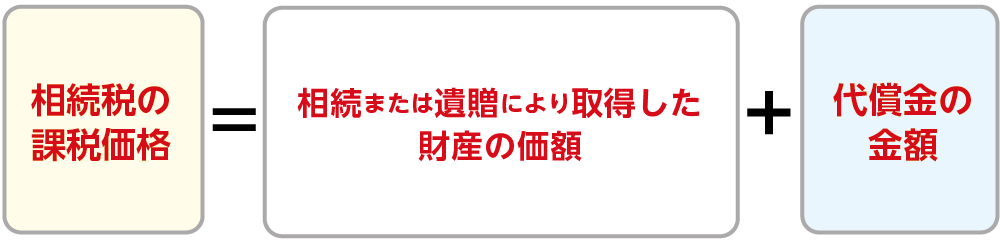

<代償金を受け取った相続人>

図2:代償金を受け取った相続人の課税価格計算式

※代償分割における相続税について詳しくはこちらをご覧ください。

5.代償分割における2つの注意点

代償分割を行う場合の注意点をご紹介します。

5-1.譲渡所得税、不動産取得税などに注意

代償する財産は現金だけでなく不動産での支払いも可能です。その場合、不動産の譲渡があったとして譲渡取得税がかかる場合があります。特に不動産が値上がりしている場合は注意が必要です。

例えば、相続人が長男と次男の2人で、長男が不動産を相続し、その代償として長男所有の土地を次男に支払った場合です。長男の譲渡した土地が購入時より価格が上昇していた場合、長男に対して譲渡所得税がかかります。価格が下がっていた場合はかかりません。代償財産が不動産で価格が上昇している場合は、譲渡所得税に注意しましょう。

また、現金以外の現物(不動産など)を代償財産する場合、代償財産を受け取った方に不動産取得税や登録免許税がかかる場合がありますので注意が必要です。

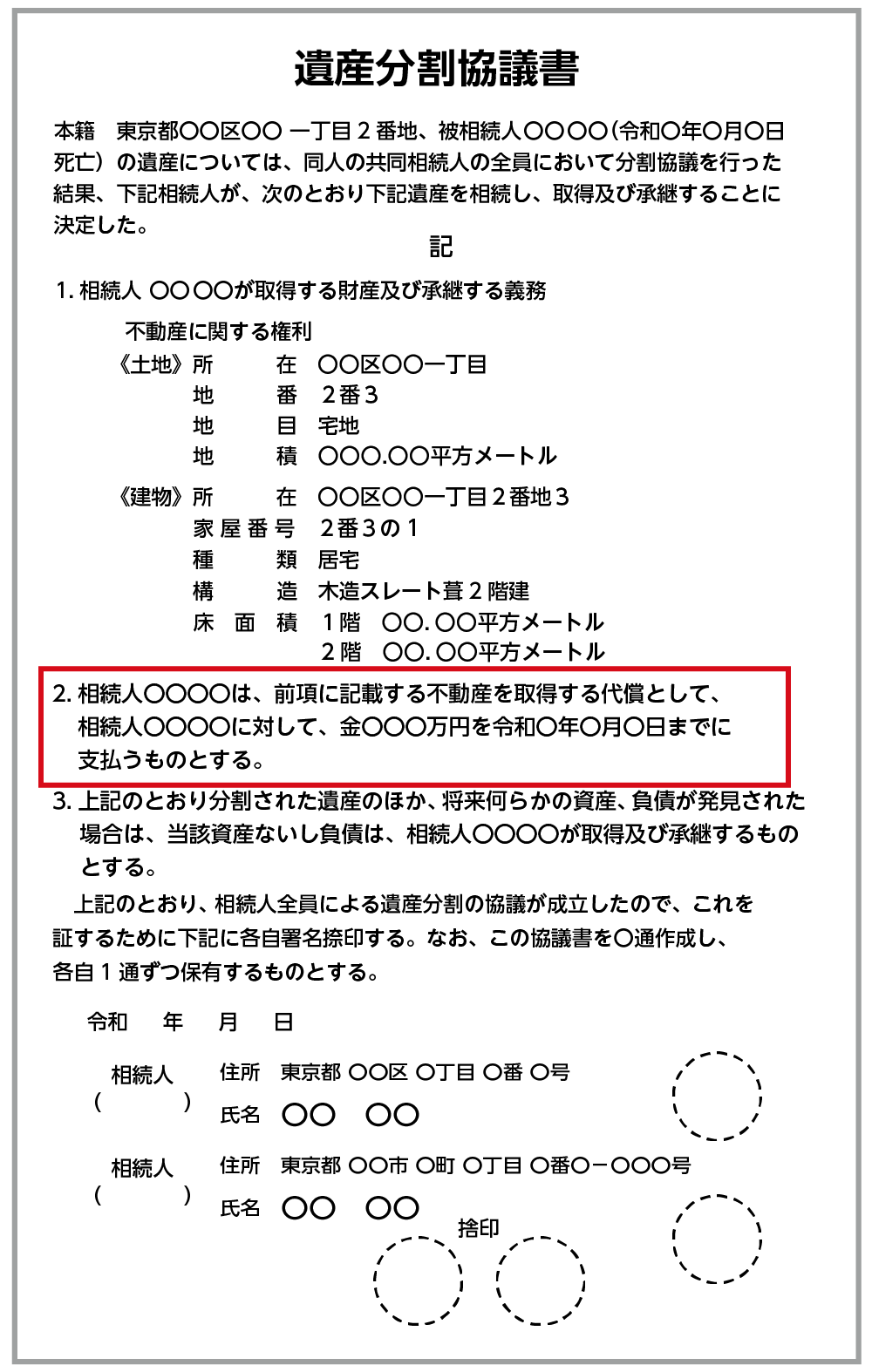

5-2.代償分割の場合の遺産分割協議書の作成方法

代償分割をする際は、遺産分割協議書に代償分割の旨を明記することで、相続後のトラブルを回避できます。遺産分割協議書に代償分割の記載がなければ、代償金の支払いが贈与であるとみなされ、贈与税が課される場合がありますので注意が必要です。遺産分割協議書には「代償金額」と「支払い期日」を必ず記載します。

図3:代償分割における遺産分割協議書の書き方例

※遺産分割協議書の書き方について詳しくは、こちらを参考にしてください。

6.まとめ

代償分割とは、相続人のうちの特定の方が現物の財産を取得し、他の相続人には代償金を支払う事で清算する遺産分割方法のひとつです。分割の難しい財産である不動産が遺産のほとんどを占める場合でも、売却をせずに引き継ぐことができ、かつ相続人の間で公平に遺産分割することができます。

代償金の額は代償分割の対象となった財産の価額により決まり、相続税評価額で決めるか代償分割時点での取引価額で決めることになります。しかし、代償金は現物財産を引き継いだ相続人の財産から支払うことになるため、代償金の額の大きく一度に支払うことができない場合などは、他の相続人との話合いで分割にすることもできます。

メリットは、共有名義を避け必要な人に不動産が残せる、特例が適用でき相続税が軽減するという点です。デメリットは代償金の設定が難しいことです。

相続財産の分け方にはいくつか方法があります。ご自身のケースにおいてどの分割方法が適切かなどご不明な点がございましたらお近くの税理士に是非ご相談ください。