相続財産にタンス預金も含む!必ずバレる申告漏れはペナルティ大

- 相続手続き

お母さまが亡くなられて、ご自宅の片づけをしていたら「タンスからまとまったお金が見つかった」など、金融機関に預けていないお金、いわゆる「タンス預金」がご自宅で見つかることはよくあります。

金融機関に預けていないお金だから、こっそりと受け取ってしまっても税務署にバレないだろう、とお考えかもしれませんが、相続税の申告対象の方であればかなり高い確率でバレると考えておいた方がいいでしょう。

少しでも税金を抑えたい、バレないだろうとお考えのお気持ちは分かりますが、ペナルティが大きいためおススメできません。

本記事では、タンス預金があった場合の考え方や税務署にバレる理由、実際にどうすべきかについてご説明していきます。気持ちを抑えて正しいご判断をされることをおススメいたします。

目次

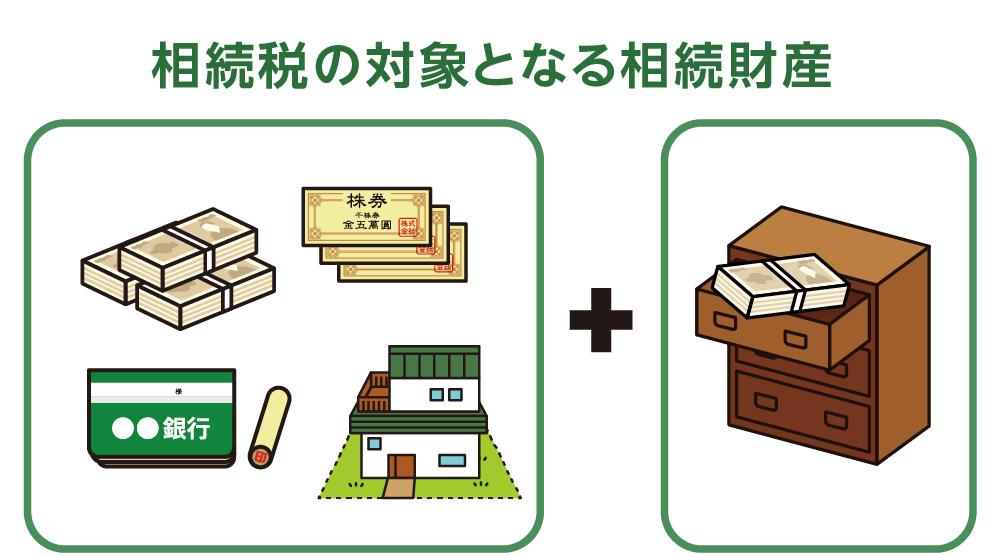

1.タンス預金も相続財産になる

亡くなられた方がタンスにしまっていた現金。ご自宅にまとまったお金があれば、必要な時に使えて安心感もあったのでしょう。金融機関に預けているわけでもないので、このまま相続人の財産として受け取っておいても問題ないだろう、と考える方もいらっしゃるでしょう。しかし、この「タンス預金」は相続財産です。

遺産分割前であれば、相続財産に含める必要があり、遺産分割後であれば相続人でタンス預金を分割する必要があります。

また、相続税申告後であれば、修正申告が必要になります。

【参考】タンス預金の定義

金融機関に預けず、ご自宅で保管されている財産のこと

保管場所はタンスに限らず、整理棚、仏壇の中、貸金庫に権利証などを保管している場合も含む

タンス預金が問題となるのは相続税の申告時に隠ぺいしていた場合です。相続税の申告が必要ない方は相続財産がどこにあったとしても、相続人の皆さんと正しく分割できていてトラブルに発展しなければ問題ありません。

図1:タンス預金も相続財産

2.相続でタンス預金がばれると課せられるペナルティ

亡くなられた方のタンス預金は、相続が発生後にその存在をだれにも伝えなかったとしても、税務署に発見される可能性が高いです。

税務署は亡くなられた方の不動産をチェックしたり、生前の収入を税金から割り出して財産額の検討をつけます。もし、税務署に申告の漏れがあると判断され税務調査になった場合には、金融機関に保管されている過去10年分の取引履歴をはじめとした財産の分かる資料等をすべてチェックされます。

また、タンス預金が相続税の申告や納税ができていない場合には、重いペナルティが課せられます。まずは納税が遅れた場合の利子税として延滞税が加算されます。

さらに悪意を持って意図的に隠したとみなされる場合には重加算税という重いペナルティが加算され、最高で相続税額の40%の税金が上乗せされてしまいます。

※加算税について詳しくは、こちらを参考にしてください。(当サイト内)

3.実際にタンス預金がバレた5つのケース

税務署はタンス預金等をしていて財産を隠している場合には、税務調査をおこないます。税務調査の対象となった場合の8割が追徴課税になっていますので、確実にバレると考えておきましょう。また、税務調査でバレた場合の追徴課税の税率が非常に高くなります。

では実際にタンス預金としてバレた5つのケースを確認していきます。

3-1.金融機関から生活費以上のお金を引き出し保管していた

金融機関の口座からある日を境に、生活費とは考えにくい金額の現金が定期的に引き出されていた場合、「生活費+タンス預金」を引き出して一部こっそりと保管していると考えられます。

生活レベル以上の金額が引き出されていると、金融機関の取引履歴からバレてしまいます。

図2:こっそりとタンス預金しているイメージ

3-2.退職金や満期になった保険金などを保管していた

退職金や満期の保険金等が支払われたあと、近年は金融機関の預金利率が低いことから、金融機関に預けずにいつでも自由に使えるようにということで、自宅に保管される方も増えています。

これらのお金はもちろん金融機関の取引履歴を確認すればすぐに自宅で保管している想定ができますが、それ以外にも支払調書が発行されており退職金や満期の保険金が入った事実を税務署は把握していることになります。

矛盾があった場合、タンス預金などの存在が疑われてバレてしまいます。

3-3.へそくりをコツコツ貯めていた

お父さまの収入の一部をお母さまがコツコツと貯めて、へそくりを作られることがあります。しかし、お父さまの収入で貯めたへそくりはお父さまの財産です。

へそくりはタンス預金と同様に考えることになりますので、相続する財産が想定より少ない場合にはこういったへそくりについてもバレます。

図3:お父さまの収入の一部をコツコツへそくりしているイメージ

3-4.株で儲けたお金を保管していた

株で儲けたお金を少しずつ引き出す、もしくは配当金として直接金融機関で受け取るなどの方法で、ご自宅で保管していた場合でも支払調書は発行されていますので税務署に情報は伝わっています。

株の取引も証券会社で履歴が管理されていますので、投資で儲けたお金が証券口座または金融機関の口座に入っていない場合には、ご自宅等でタンス預金となっていないか確認されてバレてしまいます。

3-5.賃貸収入を保管していた

賃貸収入がある場合、賃借人から直接賃料を現金で受け取り、そのまま自宅に保管されてしまうケースもあります。昔からの何十年も続いている賃貸収入の場合は特に契約の取り交わしなども曖昧で、確定申告の事実がない場合もあります。

相続をきっかけに今までの経緯や実態を細かく調査されることがあり、それによりバレてしまいます。

図4:手渡しで受け取った家賃をそのままタンスに保管しているイメージ

4.相続税の申告後にタンス預金が見つかった場合の対処法

相続税の申告後にタンスや仏壇からタンス預金が見つかった場合には、すぐに修正申告をしましょう。

まずは、相続人全員で新たに見つかった財産の分割方法について話し合い確定しますが、その際にもう一度初めから協議をやり直す必要はありません。タンス預金で見つかった分に関する分割協議だけを行います。分割方法が決まれば相続税の修正申告を作成して、提出をすることができます。

タンス預金の場合、銀行などに金額を証明してもらうことができないので金額の証明は不要です。相続人の方が確認できたタンス預金のすべてを集計した額を申告します。

ただし、見つかってすぐに修正申告をしたとしても、申告期限から納税をするまでの間の利子税として延滞税の納税があわせて必要となります。

5.タンス預金で相続税対策はできない

タンス預金を試みても現在の社会では、いつ・どこから・誰に支払われたのかという情報が明確に分かります。

金額の多い少ないではなくタンス預金にあたるものは、すべて相続財産に含めて考えなければいけないということを認識いただければと思います。

タンス預金で相続税の対策を試みて税務調査に発展してしまったら、本末転倒です。成功法の相続税対策はたくさんありますので、ぜひ正しい方法で相続税対策をしましょう。

※相続税対策について詳しくは、こちらを参考にしてください。(当サイト内)

6.まとめ

タンス預金も亡くなられた方の相続財産ですが、タンス預金が問題となるのは相続税の申告時に隠ぺいしていた場合です。

相続発生後に、自宅に保管されていたタンス預金を発見したら、隠したりせずに相続手続きを行いましょう。

タンス預金が相続税の申告や納税ができていない場合には、重いペナルティが課せられます。

相続税の申告をする場合や、相続税対策として作ってしまったタンス預金の是正をしたい場合などは、生前贈与等も無料相談に応じてくれる税理士へ相談することをおススメします。