自動車の名義変更をして相続を終えるための5つのステップ【保存版】

- 相続手続き

日ごろからよくお気に入りの自動車を運転していたお父さまが亡くなられた後、お母さまから「私は運転しないから車はもういらない。誰かがもらうか、不要なら売ってしまいたい」と言われた場合、どうしたらよいのでしょうか。

ご自身がお父さまの自動車をもらいたい、と考えた場合「自動車を相続する」ということになります。

「名義変更が必要なことはなんとなくわかる」

「持ち主だった父が亡くなった場合、どうやって手続きをしたらよいのか」

「相続税は関係あるのか」

「どんな書類や手続きが必要なのか」

実際にご自身が所有するための手順や必要事項を考えたときに疑問がわきます。

自動車は家や預金などの財産と違って、つい財産として考えることを見落としがちですが、大切な財産のひとつであり相続する財産として考える必要があります。

どのような手順で進めれば無事に自動車の名義変更をして、ご自身が相続できるのか、自動車の名義変更を終わらせて相続が完了するまでの手順をご紹介します。

目次

1.相続した自動車の名義変更をする3つの方法

相続が起因して自動車の名義変更をおこなう場合にも、一般的な自動車の名義変更手続きと同様に、主にご自身で対応する、自動車のディーラー・代行業者に依頼する、司法書士等の専門家に依頼するの3つのパターンがあります。

1-1.方法1:ご自身で手続きを行う

自動車の名義変更に必要な各種書類に加えて、相続時に必要な遺産分割協議書等書類を用意します。それらが揃ったらお近くの陸運局に届け出ます。もし軽自動車の場合、届け先は軽自動車検査協会になります。受付時間はいずれも平日8時45分~16時(11時45~13時の時間帯を除く)で、陸運局での所要時間はおおよそ半日程度です。陸運局で事情を話すと手続きを丁寧に教えていただけるケースが多いです。

| メリット: | 代行費用がかからない |

| デメリット: | 平日の限られた時間内に陸運局へ行かなくては行けない 書類に不備があればまた出直す必要がある |

1-2.方法2:司法書士などの専門家に依頼する

司法書士にお願いした場合には、各種書類の取り寄せから手続き完了まで、ご自身で集めるべき書類の準備から資料の作成代行等をすべて対応してくれます。司法書士の代金もおおよそ1万円~3万円程度の名義変更費用に加えて、書類の取り寄せ費用が発生します。相続全般の手続きをまとめてお願いするケースも多いため、車の名義変更だけをお願いせず、土地の名義変更や戸籍謄本の取り寄せなど相続手続きをまとめてお願いした方が効果的です。

| メリット: | すべての手続きを依頼できる |

| デメリット: | 代行費用が高額になる可能性がある 自動車の名義変更だけを受け付けてくれない場合がある |

1-3.方法3:自動車ディーラーなどに依頼する

1-1.のご自身で手続きをする場合との違いは、陸運局での最後の手続きを代行してもらうことです。平日の限られた時間に陸運局で手続きをしなければいけないので、費用はかかりますが、なかなか時間が取れない、陸運局での手続きが煩雑そうと思う場合には便利です。依頼する場合にかかる費用の相場は1万円~3万円程度です。

| メリット: | 書類さえ用意すれば手続きに行く時間や手間をとられなくてよい |

| デメリット: | 代行費用がかかる |

2.相続した自動車の名義変更を完了させる5つのステップ

まずはじめに知っておきたい全体の流れをご紹介します。

ステップ① 誰の名義になっていますか?自動車の所有状況を確認しましょう

ステップ② 法定相続人で話し合い自動車を相続する新所有者を決めましょう

ステップ③ 遺産分割協議書を作成しましょう

ステップ④ その他必要な書類などを用意しましょう

ステップ⑤ 陸運局へ手続きにいきましょう

2-1.ステップ1:自動車の所有者を確認しよう

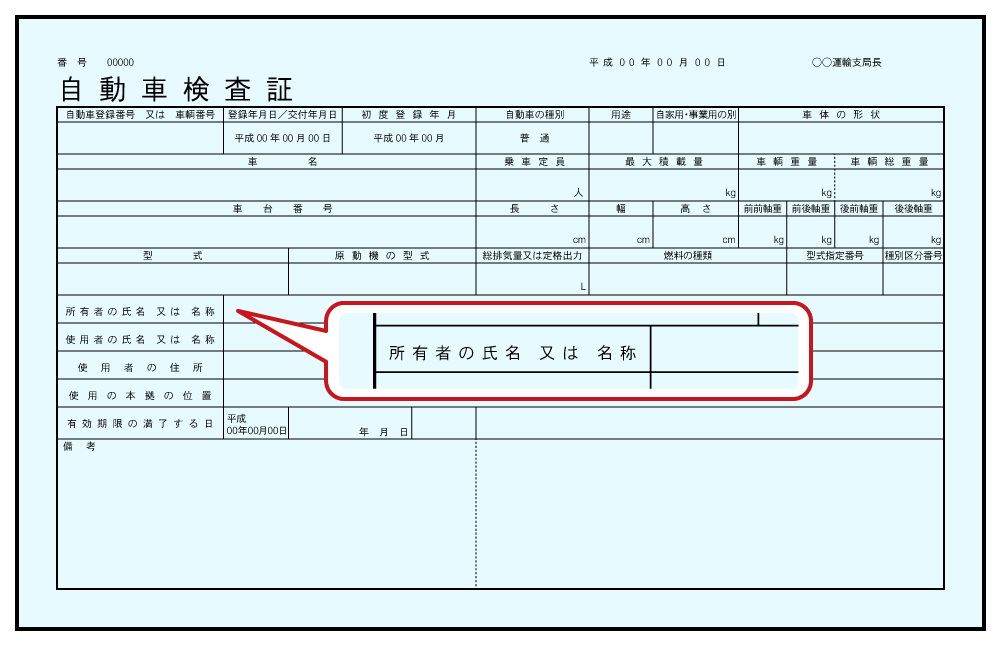

自動車の所有者(名義人)は、車検証の内容を確認すればわかります。車検証の「使用者の氏名又は名称」の欄に書かれている方がその自動車の名義人となります。もし仮にお父さまが乗っていた自動車であってもリース契約で所有者がリース会社だったり、自動車ローンが残っていて所有者がファイナンス系の会社の場合には相続の名義変更手続きではなく、それぞれの会社との契約更新になります

図1:車検証のイメージ

2-2.ステップ2:誰が相続するのか”新所有者”を決めよう

自動車の所有者(名義人)が亡くなられた方だとわかったのち、すぐにご自身への名義変更手続きをしようと思ってもそれはすぐにはできません。所有者が亡くなられた後は、相続の対象となる方が複数人いる場合一旦は皆さんの共有財産となります。

共有財産からご自身の所有に変更するためには、相続の際におこなう遺産分割協議の話し合いの中でご自身が新所有者になることを決定する必要があります。また、その内容をステップ3の遺産分割協議書の中に記載します。

遺産分割協議については → 遺産分割協議とは?「困った」を解決し円満に進めるhow toポイント

図2:新所有者を決める

2-3.ステップ3:遺産分割協議書を作成しよう

遺産分割協議が終わると、亡くなられた方の財産をどのように分割するかについて協議した内容をまとめた遺産分割協議書を作成します。この遺産分割協議書は全員が合意した内容であることを証明するために、相続をする方全員の署名と捺印をします。相続手続きをする上では作成が必要なものであり、特別なものではありません。ただし、相続人がお一人の場合や、軽自動車の場合には遺産分割協議書は必要ありません。

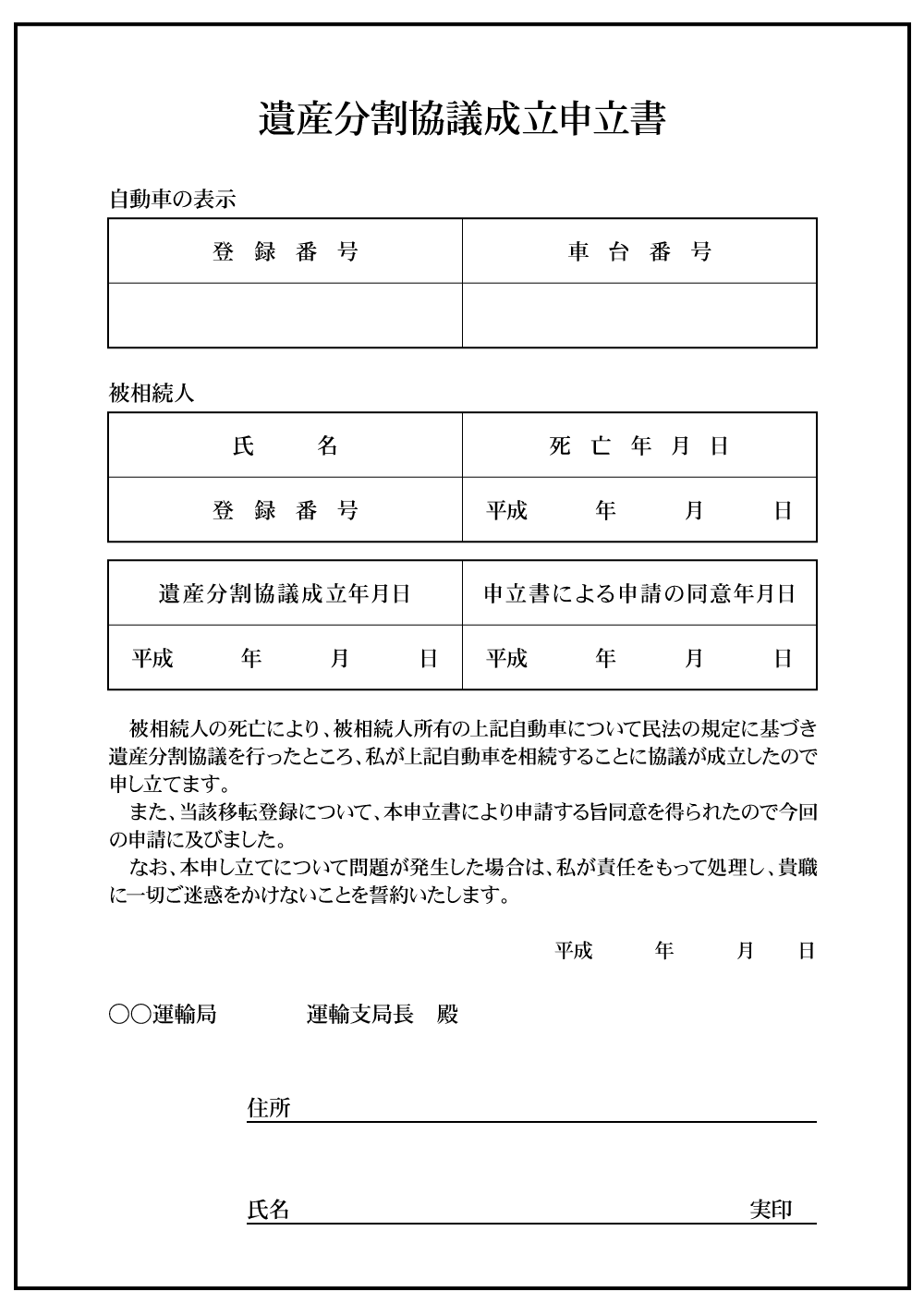

もう1点、査定金額が100万円以下の場合、遺産分割協議成立申立書(2-4-2)の作成でも可能となります。

【遺産分割協議書に自動車の相続を記載する場合】

次の4つの内容を記載しましょう。

① 車名…車の名前

② 登録番号…ナンバープレートの番号

③ 型式…車の型式

④ 車台番号…車の番号

遺産分割協議書については → 入門編!遺産分割協議書とは?の疑問が解決する文例と6つのポイント

2-4.ステップ4:自動車を相続するための必要書類を集めよう

代表相続人が決まり、遺産分割協議書の作成が終わると実際の手続きに入ります。手続きに必要な書類は大きく分けて①普通自動車を特定の一人が相続する場合(査定金額100万円超)、②普通自動車を特定の一人が相続する場合(査定金額100万円以下)、③軽自動車の場合の3パターンがあります。自動車はのちに売却したり処分したりする必要があることから、複数人で共同相続することはオススメしません。

2-4-1.普通自動車を特定の一人が相続する場合(査定金額100万円超)

普通自動車を特定の一人が相続する場合に必要な書類について、入手方法と費用についてまとめました。実際の費用についてはお住まいの地域によっても異なりますので、お近くの陸運局で確認しましょう。

表1:普通自動車を特定の一人が相続する場合(査定金額100万円超)の必要書類

| 必要書類など | 取得先 | 備考 |

|---|---|---|

| 亡くなられた方の自動車検査証 | – | 有効期限があるもの |

| 亡くなられた方の死亡が確認できる戸籍謄本または除籍謄本など | 役所 | 500円程度 ※遺産分割協議の際に取得してる場合が多い |

| 相続する方全員の記載がある戸籍謄本 | 役所 | |

| 新しく所有する相続人の印鑑証明書 | 役所 | 300円程度 |

| 新しい所有する相続人の車庫証明書 ※1 | 管轄の警察署 | 発行後40日以内 2,600円程度 |

| ナンバープレート ※2 | 陸運局 | 管轄が変わる場合のみ1,500円程度 |

| 委任状 ※3 | – | 名義変更手続きを第三者に委任するもの 所有する相続人の実印を押印 |

| 遺産分割協議書 | – | 全員の署名と捺印のあるもの |

※1車庫証明:新しい所有者の車庫証明の取得が必要。同居家族の方が相続する場合で、

車の保管場所に変更がなければ不要となる場合がある。

※2ナンバープレート:管轄する陸運局が変更になる場合には、新しい陸運局で取得し、

手続きの際に現在の陸運局まで持参する

※3委任状:名義変更手続きをご自身ではなくご家族や専門家等に依頼する場合に必要(書式は自由)

2-4-2.普通自動車を特定の一人が相続する場合(査定金額100万円以下)

普通自動車で査定額が100万円以下の場合、準備する書類は多くなります。しかし、相続する方全員の署名と捺印が必要な遺産分割協議書が不要になる点が手間を少なくでき楽になる点です。

表2:普通自動車を特定の一人が相続する場合(査定金額100万円以下)の必要書類

| 必要書類など | 取得先 | 備考 |

|---|---|---|

| 亡くなられた方の自動車検査証 | – | 有効期限があるもの |

| 亡くなられた方の死亡が確認できる戸籍謄本または除籍謄本など | 役所 | 500円程度 ※遺産分割協議の際に取得してる場合が多い |

| 相続する方が相続人であることを証明できる戸籍謄本 | 役所 | |

| 新しく所有する相続人の印鑑証明書 | 役所 | 300円程度 |

| 新しい所有する相続人の車庫証明書 ※1 | 管轄の警察署 | 発行後40日以内 2,600円程度 |

| ナンバープレート ※2 | 陸運局 | 管轄が変わる場合のみ1,500円程度 |

| 委任状 ※3 | – | 名義変更手続きを第三者に委任するもの 所有する相続人の実印を押印 |

| 遺産分割協成立申立書 ※4 | 陸運局HP | 相続する方の実印があるもの |

| 査定額が100万円以下であることを証明する書類 | 業者 | 業者に作成してもらった査定書等 |

※1:車庫証明:新しい所有者の車庫証明の取得が必要。場所が変わらない場合は不要。

※2:ナンバープレート:管轄する陸運局が変更になる場合には、新しい陸運局で取得し、

手続きの際に現在の陸運局まで持参する

※3 委任状:名義変更手続きをご自身ではなくご家族や専門家等に依頼する場合に必要(書式は自由)

※4 遺産分割協成立申立書:陸運局からダウンロードして記載する

図3:遺産分割協成立申立書のイメージ

2-4-3.軽自動車の場合

軽自動車の手続きの場合、必要な書類が普通自動車の場合と少し異なります。軽自動車の場合、普通自動車と異なり遺産分割協議書や印鑑証明書などは必要ありません。

表3:軽自動車の場合の必要書類

| 必要書類など | 取得先 | 備考 |

|---|---|---|

| 自動車検査証 | – | 検査有効期限があるもの |

| 申請依頼書 | 軽自動車検査協会HP | 名義変更手続きを第三者に委任するもの |

| 新しく所有する相続人の住民票 | 役所 | 発行後3ヵ月以内のもの 500円程度 マイナンバーの表記不要 |

| ナンバープレート | – | 軽自動車協会の管轄が変わる場合のみ必要 1,500円程度 |

| 軽自動車税申告書 | 軽自動車協会 | ホームページまたは協会窓口で入手可能 |

| 自動車検査証記入申請書 | 軽自動車協会 |

2-5.ステップ5:陸運局(運輸局)へ手続きにいこう

普通自動車の場合は、書類が集まったあとは、陸運局に手続きにいきます。陸運局では、手続きの手順を教えてくれますので、順次手順に沿って手続きをしていきます。事前に準備した書類に加えて、当日必要となる書類・持ち物は次のとおりです。実印を忘れないようにしましょう。

表4:陸運局で当日必要な書類など

| 必要書類など | 取得先 | 備考 |

|---|---|---|

| 移転登録申請書(OCRシート1号) | 陸運局 | 当日陸運局の窓口にて販売 40円程度 |

| 手数料納付書 | 陸運局 | 手数料印紙代500円程度 |

| 自動車税申告書 ※1 | 税事務所 | 200円程度 |

| 自動車を新しく所有する相続人の実印 | – | – |

※1自動車税申告書:陸運局支局に隣接した税事務所にて入手が可能(手続き当日で良い)

なお、軽自動車の場合は、普通自動車と異なりお近くの軽自動車検査協会になります。手続きの際には実印ではなく認印でも可となります。

3.自動車を相続しない場合の手続き

亡くなられた方の自動車の名義変更を相続する方のいずれかがおこなうのではなく、第三者へ譲渡・売却したり、廃車にすることもあります。相続する対象に該当しないお孫さんに渡す場合は、譲渡になります。

このような場合の手続き方法を説明します。

3-1.自動車を第三者に譲渡する場合

第三者に自動車を譲渡する場合、まずは2章でご説明したステップ①~③をおこないます。

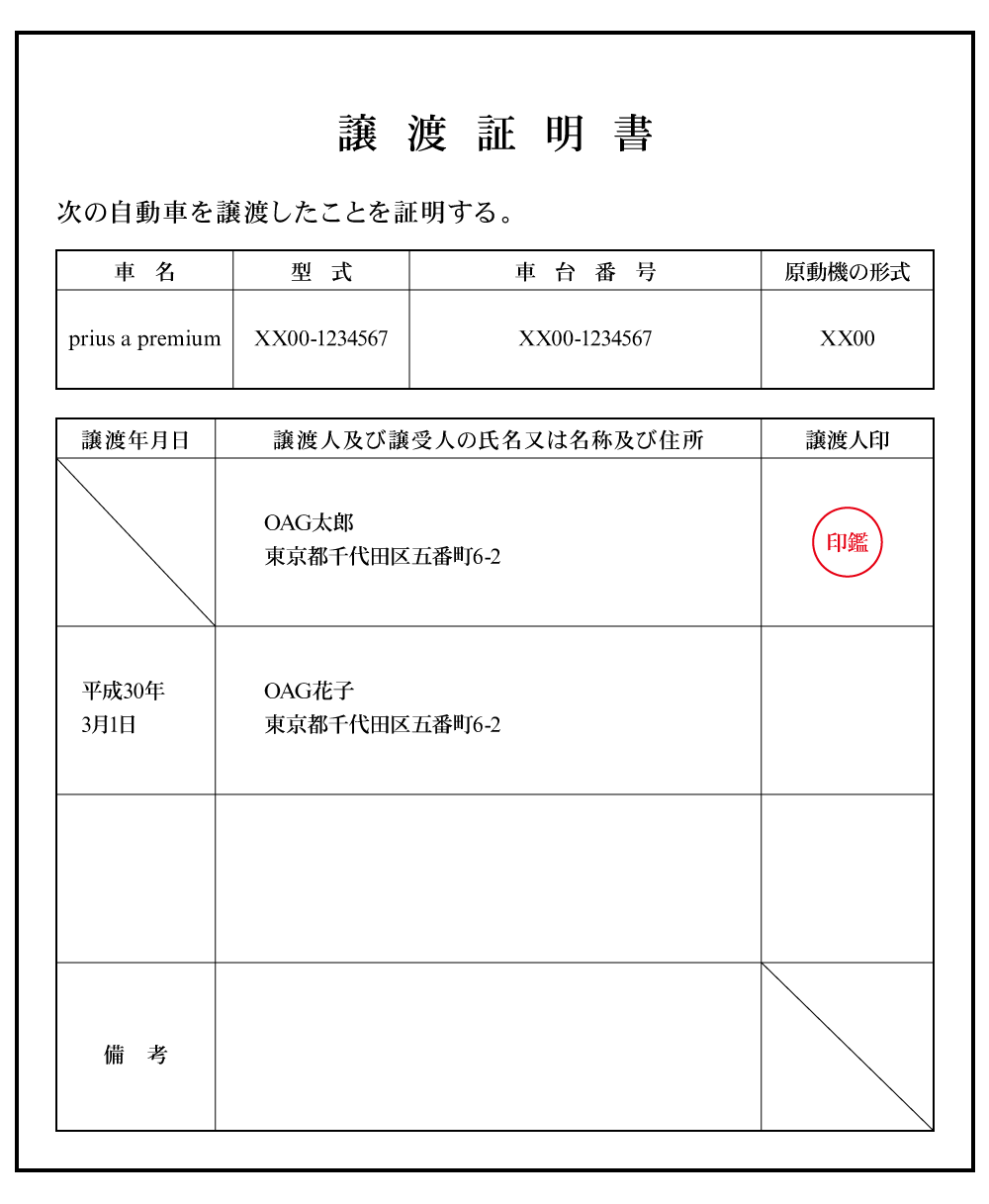

そして、第三者へ譲渡する旨などを記載した遺産分割協議書および代表相続人の記名、実印の押印のある譲渡証明書も準備します。また、代表相続人・新しく小勇者になる方ともに準備する書類があり、それぞれ準備が整ったら新しい所有者のお近くの陸運局に届け出ます。

表5:代表相続人が準備する書類

| 必要な書類 | 取得先 | 備考 |

|---|---|---|

| 自動車検査証 | – | 検査有効期限のあるもの |

| 亡くなった方の戸籍謄本または戸籍の全部事項証明書 | 役所 | 500円程度 ※遺産分割協議の際に取得してる場合が多い |

| 相続する方全員の記載がある戸籍謄本 | 役所 | |

| 遺産分割協議書 | – | 相続人全員の実印を押印したもの |

| 譲渡証明書 | 陸運局 | 代表相続人の実印を押印したもの |

| 代表相続人の印鑑証明書 | 役所 | 発行後3ヵ月以内のもの 300円程度 |

| 委任状 | – | 名義変更手続きを第三者に委任するもの 代表相続者の実印を押印 |

図4:譲渡証明書の例

表6:新しく所有者になる人(第三者)の必要な書類

| 必要な書類など | 取得先 | 備考 |

|---|---|---|

| 印鑑証明書 | 役所 | 発行後3ヵ月以内のもの 300円程度 |

| 実印 | – | 本人が手続きに来られる場合 |

| 委任状 | – | 本人が来られない場合 実印を押印 |

| 車庫証明書 ※1 | 管轄の警察署 | 発行後40日以内 2,600円程度 |

※1 車庫証明書は所有者と使用者が異なる場合、使用者のものを用意する。

表7:第三者である使用者と所有者が異なる場合に使用者が用意する書類

| 必要な書類など | 取得先 | 備考 |

|---|---|---|

| 使用者の住民票 | 役所 | 発行後3ヶ月以内のもの 500円程度 |

| 使用者の委任状 | – | 使用する本人が来られない場合 |

3-2.自動車を第三者に売却する場合

売却する場合も、まずは2章でご説明したステップ①~③をおこないます。

遺産分使協議書で売却することを記載しますが、一度代表相続人へ名義変更の手続きをおこなわなければ、売却の手続きができませんので、すべての手続きを行ったのちに売却の手続きを取ります。

4.さいごに

亡くなられた方の自動車の名義変更の手続きについてご理解をいただけましたでしょうか。

相続における名義変更だからこそ必要な書類も多くあります。

亡くなられた方の自動車を相続によって名義変更する場合には、まず相続の対象となる方全員で話し合いをして自動車を相続する代表相続人を決めるところから始まります。これは、譲渡でも売却の場合でも同じです。(軽自動車を除く)

誰に相続するか、または譲渡・売却するかが決まれば、ご自身で手続きをすることも、専門家に依頼することも可能です。それほど難しい手続きではありませんが、時間がかかりますので、専門家の選定は時間の有無から判断すると良いかと思います。