親の土地に家を建てるときの贈与税・相続税と住宅ローンを徹底解説!

- 相続税

- 贈与税

両親に「自分たちの家の隣の敷地に家を建てたら?」と言われて、金銭面で助かるから嬉しい!と思ってはみたものの、いざ実行するとなると

「親の土地を無償で借りて家を建てたら、贈与税を払うことになるのかな・・・」

「親の土地に家を建てるときに、子である自分が、住宅ローンを組むことはできるのだろうか・・・」

「親の土地に家を建てて、他の兄弟から不公平だ!と言われないためにはどうしたらよいだろう・・・」

と様々な疑問や不安なことが頭にうかんでいらっしゃるのではないでしょうか。

この記事では、親御さんの土地に家を建てるときの、土地の権利に対し、贈与税、相続税、固定資産税が、どのように課税されるのかをご説明していきます。また、親御さんの土地に家を建てるときに、住宅ローンが組めるのか、さらに相続の際に兄弟トラブルにならないための対策などをご説明いたします。

親御さんの土地に家を建てようとご検討中の方に、ぜひ参考にしていただきたいと思います。

目次

1.親の土地に家を建てる時にかかる税金の一覧

少子化が進んでいる昨今では、親御さんの土地にお子さんが家を建てるケースが増えています。お子さんにとっては、土地を購入するコストが削減できるという金銭的な理由や、近くに住むことで子育ての支援が得られること、また、親御さんにとっては、将来、介護が必要になってしまった場合の安心感を得られるなどのメリットがあります。

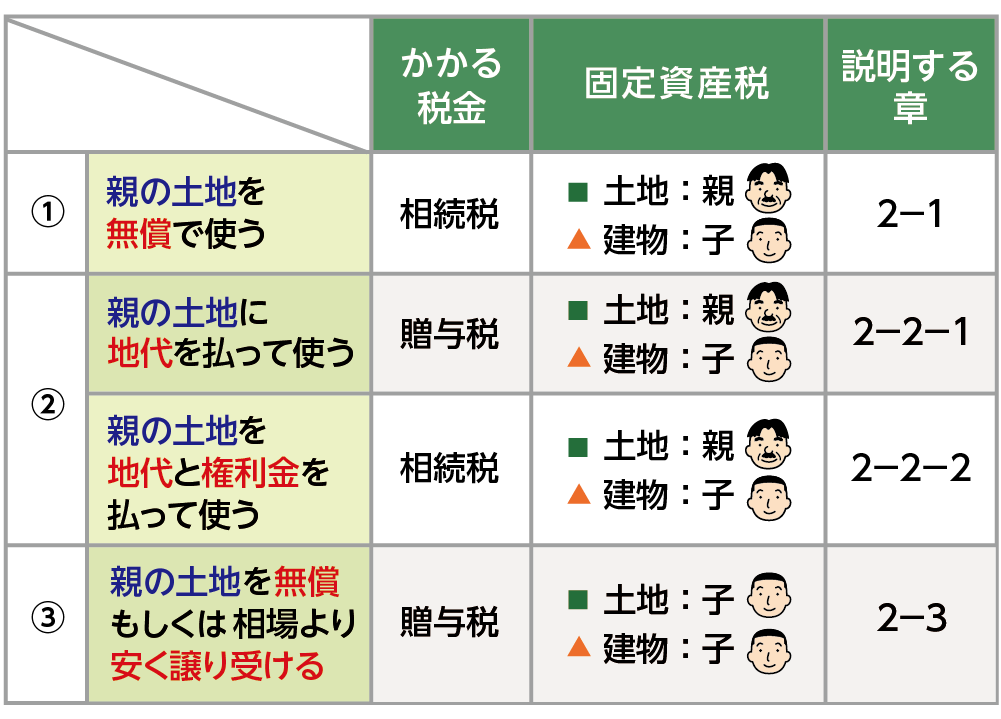

親御さんの土地に家を建てるケースとして、「土地を無償で使用する場合」、「地代を支払って使用する場合」、「土地を無償、もしくは相場より安い価格で譲り受ける場合」の3つが想定され、それぞれにかかる税金が異なります。次章より詳しく説明していきます。

表1:親の土地に家を建てるときにかかる税金の一覧

2.親の土地に家を建てる3つのケース

親御さんの土地に家を建てる場合、土地を借りるのか、あるいは譲り受けてしまうのかなど、その土地の権利に対し、どのような約束をした上で使用させてもらうのかが、課税される税金が決まるポイントになります。不動産に課税される固定資産税については、原則、所有者の方(名義人)に請求が届くしくみです。

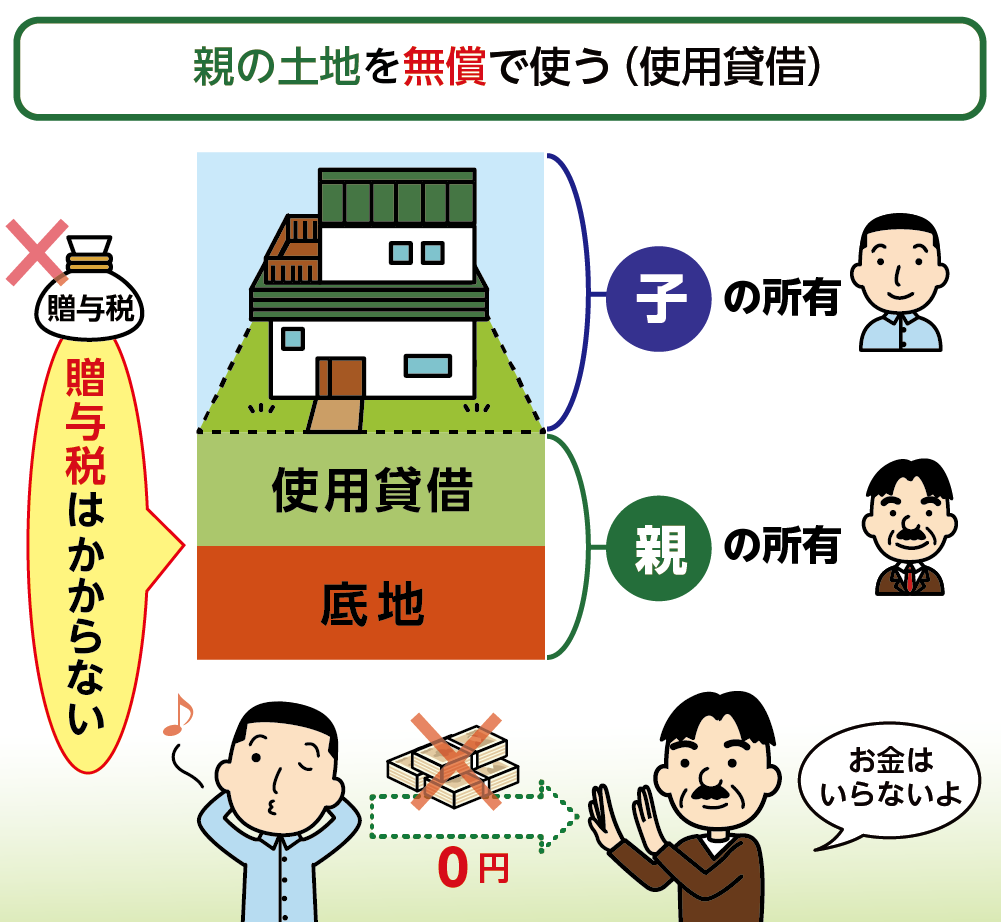

2-1.親の土地を無償で使う(使用貸借)

親御さんの土地に家を建てるときは、土地を利用するための「地代」を支払わずに、無償で使用させてもらう場合が多いのではないでしょうか。土地を第三者の方から借りて、家を建てる場合には「借地権」が発生しますが、親御さんの土地を無償で使用する場合は借地権ではなく、「使用貸借」といいます。贈与税がかかると思いがちですが、使用貸借とする場合は、借りている土地なので、贈与税が課税されることはありません。

しかし、所有者である親御さんが亡くなられて、お子さんが土地を相続するときには、相続税がかかります。土地の相続税評価額は、通常、人に貸している場合は、土地の利用が制限されることになるため、評価額が下がりますが、使用貸借の場合は、親御さんの自用地(他人が使用する権利のない土地)としての評価となりますので、借地権とは異なり、相続税評価額が低くなることはありません。

図1:親の土地を無償で使うとき贈与税はかからない

固定資産税については、土地は所有者である親御さん、建物については所有者となるお子さんが支払いの対象となります。

※借地権について詳しくは、こちらを参考にしてください。(当サイト内)

2-2.親の土地に地代を払って使う(賃貸借)

通常、第三者から土地を借りて家を建てる場合、借地人は地主に対し、地代と権利金を支払います。権利金とは、土地の借地権を設定する対価として、地代以外に支払われる金銭です。親御さんの土地に、お子さんが家を建てるときに地代や権利金を支払うケースは、一般的ではありませんが、まれにあることです。

親御さんの土地に、「地代だけを支払う場合」と、「地代と権利金の両方を支払う場合」で、贈与と相続に関する扱い方が異なります。

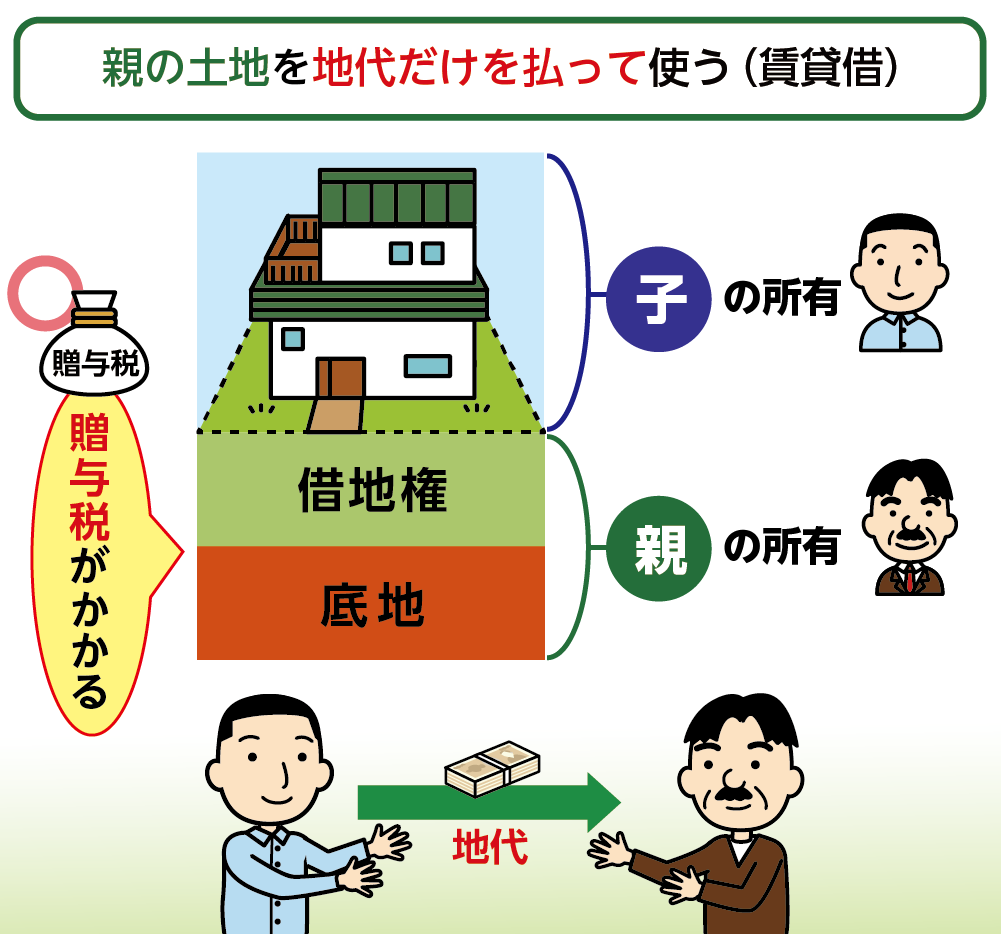

2-2-1.地代だけを払うとき

親御さんの土地を、地代だけ支払って使用するときは、権利金相当額について、お子さんが贈与を受けたとみなされ、贈与税がかかる可能性があります。

地代が近隣の賃料相場よりも低く、固定資産税程度の場合は、使用貸借とみなされ(2-1参照)、贈与税はかかりません。

図2:親の土地を地代だけ払って使うとき贈与税がかかる

固定資産税については、土地は所有者である親御さん、建物については所有者となるお子さんが支払いの対象となります。

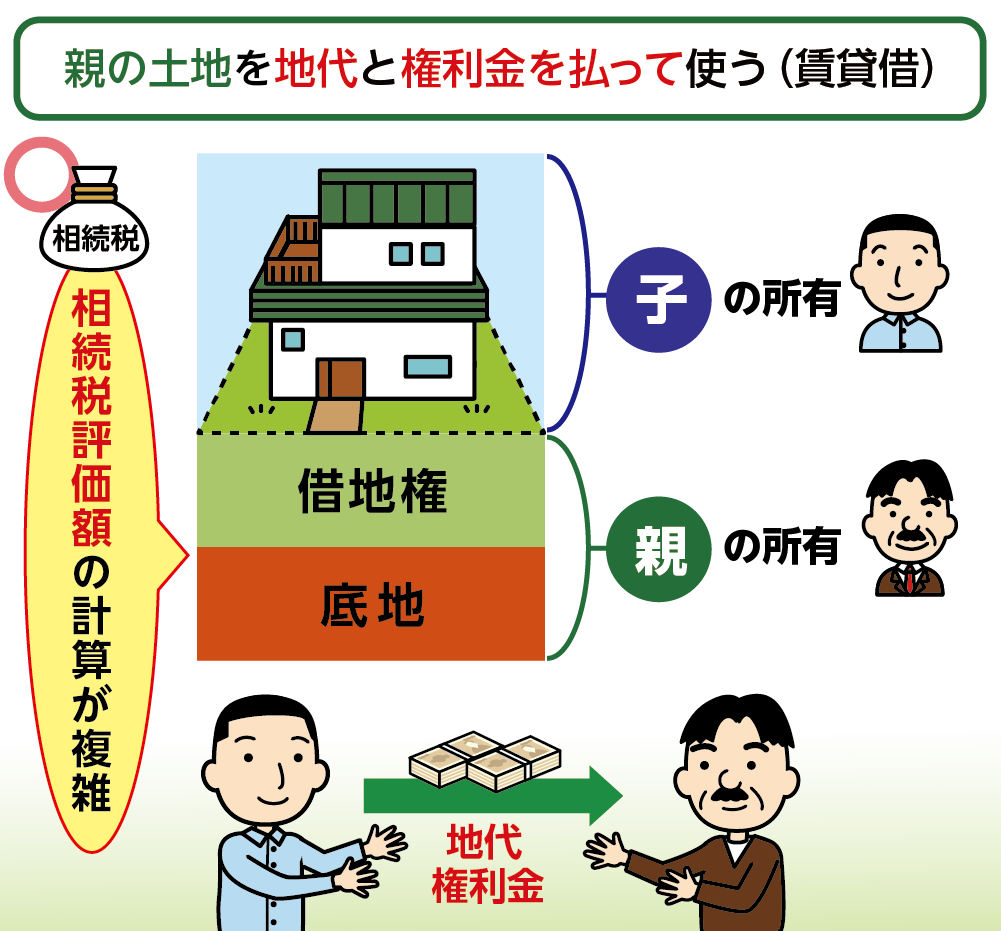

2-2-2.地代と権利金を払うとき

親御さんの土地を、地代と権利金を支払って使用すると、贈与税はかかりません。この場合は、相続の際に課税対象となる場合、地代や権利金などの支払った額によって、相続税評価額が変わってきます。

また、親御さんにとって、地代や権利金が所得とみなされ、所得税や住民税が課税される場合があるので注意が必要です。

図3:親の土地に地代と権利金を払って使うとき贈与税はかからない

固定資産税については、土地は所有者である親御さん、建物については所有者となるお子さんが支払い対象となります。

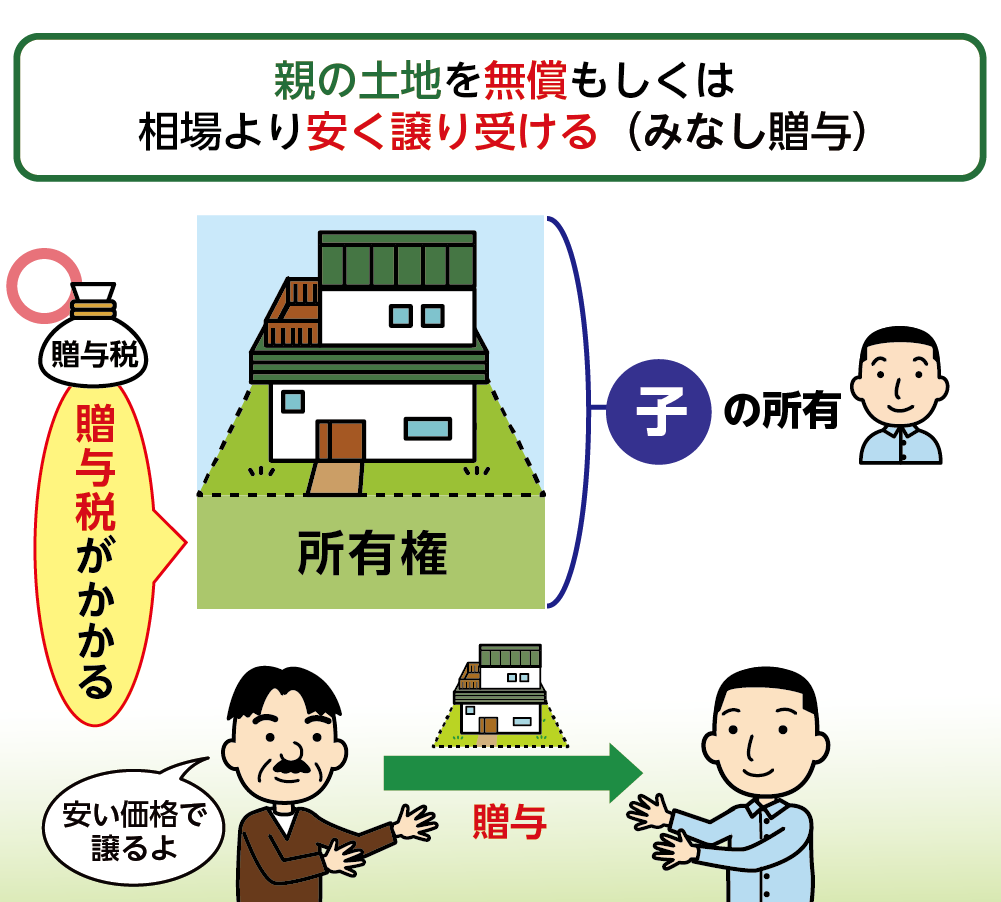

2-3.親の土地を無償もしくは相場より安く譲り受ける

親御さんの土地を無償で譲り受ける場合は、土地の相場価格(時価)を贈与したものとみなされ、贈与税がかかります。

親御さんからお子さんに土地を売却するときには、相場より低い金額で譲り受ける場合が多いと思いますが、この場合は、時価との差額について贈与されたとみなされ、贈与税がかかりますので注意が必要です。この考え方を「みなし贈与」といいます。

図4:親の土地を無償または相場より安く譲り受けると贈与税がかかる

固定資産税については、土地、建物ともに新たな所有者となったお子さんが支払いの対象となります。

3.親の土地に家を建てる時も住宅ローンは組める

家を建てるときに住宅ローンの利用を検討されているかもしれませんね。

住宅ローンでお金を借りるときは、土地と建物両方を担保に入れなくてはなりません。親御さんの土地にお子さんが家を建てるとき、住宅ローンを組むことはできますが、上物である家(建物)を建てるための住宅ローンであっても、親御さん所有の土地を担保に入れなければなりません。お子さんのローン返済が、万が一滞った際には、親御さんが土地の権利を失ってしまう可能性があります。

3-1.親の土地に担保設定が必要

住宅ローンを組む際には、親御さんの土地に担保設定が必要です。まずは、親御さんの土地の抵当権の確認をしましょう。

抵当権とは住宅ローンを支払えなくなったとき、土地を無条件で提供させることができる権利のことです。すでに、親御さんの土地が他のローン(借り入れ)のために担保設定されている場合は、新たな住宅ローンの借り入れが難しくなる場合があります。

3-2.親が子の住宅ローンの連帯保証人になることが条件の場合がある

親御さんがお子さんの住宅ローン契約の連帯保証人になることを、金融機関から求められる場合があります。お子さんがローンを支払えなくなった場合に、親御さんが土地の担保提供者の場合は、土地を提供するのみですが、連帯保証人になると土地を提供し、さらにお子さんに代わって債務まで返済する義務を負います。

4.親の土地に家を建てて相続時に兄弟トラブルにならないための対策

親御さんの土地に家を建てる場合、相続が発生したときにトラブルになる可能性があります。

特に親御さんから引き継ぐことができる財産が土地以外にない場合、その土地に兄弟の1人が家を建てていたら、ほかの兄弟は、たとえ土地の権利の一部を相続したとしても、自由に利用できる価値はありませんよね。

土地を売却して現金で分けるか、もしくは家を建てているお子さんに対し、代償金を支払うように相続の権利を主張される可能性があります。兄弟間で、相続トラブルになるリスクを回避しておくことが大切です。

4-1.親に遺言書を書いてもらう

親御さんに生前のうちに、兄弟間で出来るだけ不平等感がないように、遺言書を書いてもらいましょう。たとえば、長男が親御さんの土地に家を建てている場合は「長男に土地を、長女には預貯金をすべて相続させる」というような内容にします。

遺言書を作成するときには、最低限相続できる権利である「遺留分」に配慮してもらうことが大切です。遺留分は、遺言書より優先されると法律で決まっているからです。

また、遺言書には、遺言者の方の思いを自由に書き記す「付言」を残すことができます。この付言に、どういう思いから、このような財産の分け方、残し方をすることになったのかを明確に書いておいてもらえると、トラブルへの発展を回避することができるかもしれません。

図5:遺言書を書くときは遺留分に配慮する

※遺留分について詳しくは、こちらを参考にしてください。(当サイト内)

4-2.土地の名義変更をする

親御さんからお子さんに、土地の名義変更をするという方法があります。生前のうちにお子さんに土地を譲ることにより(2-3)、相続の際に土地をめぐるトラブルは回避できますが、お子さんへの名義変更は「贈与」になります。贈与税だけでなく、不動産取得税や登録免許税などの税金に加え、登記費用もかかることになります。

税率で考えると、贈与税の方が相続税よりも高いので、相続の際に土地を引き継ぐ方が、税金面では有利になる場合があります。相続を想定した判断が必要といえます。

※相続税と贈与税について詳しくは、こちらを参考にしてください。(当サイト内)

4-3.相続時精算課税制度を活用する

65歳以上の親御さんから、20歳以上のお子さんに土地を贈与するときは、相続時精算課税制度を活用することもできます。

相続時精算課税制度とは、生前贈与を受けたときに2,500万円までは贈与税がかからないというものです。ただし、親御さんが亡くなられたときには、すでに贈与した財産を、贈与時の価値で相続財産に計上する必要があります。相続財産の総額が、基礎控除額を超えて、相続税が課税される場合には、贈与を受けた分の土地に対する相続税を納めなければなりません。

※相続時精算課税制度について詳しくは、こちらを参考にしてください。(当サイト内)

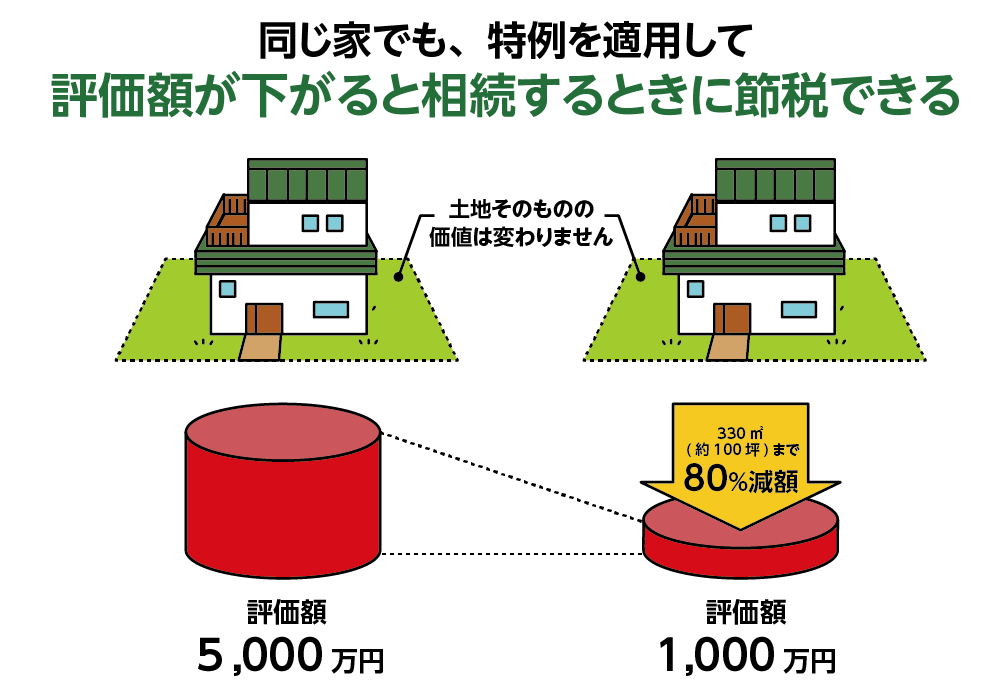

5.相続時に小規模宅地等の特例を適用して評価額を下げたいとき親と同居が必要

お子さんが親御さんの土地を無償で借りて家を建て、親御さんと同居している場合、同居のお子さんがその土地を相続すれば、小規模宅地等の特例を適用することができます。これは330㎡までの広さの土地の相続税評価額を、最大80%まで減額することができるという特例です。

この特例が使えると、万が一相続税が課税された場合でも、実際の納税額がゼロ円になる場合もあります。

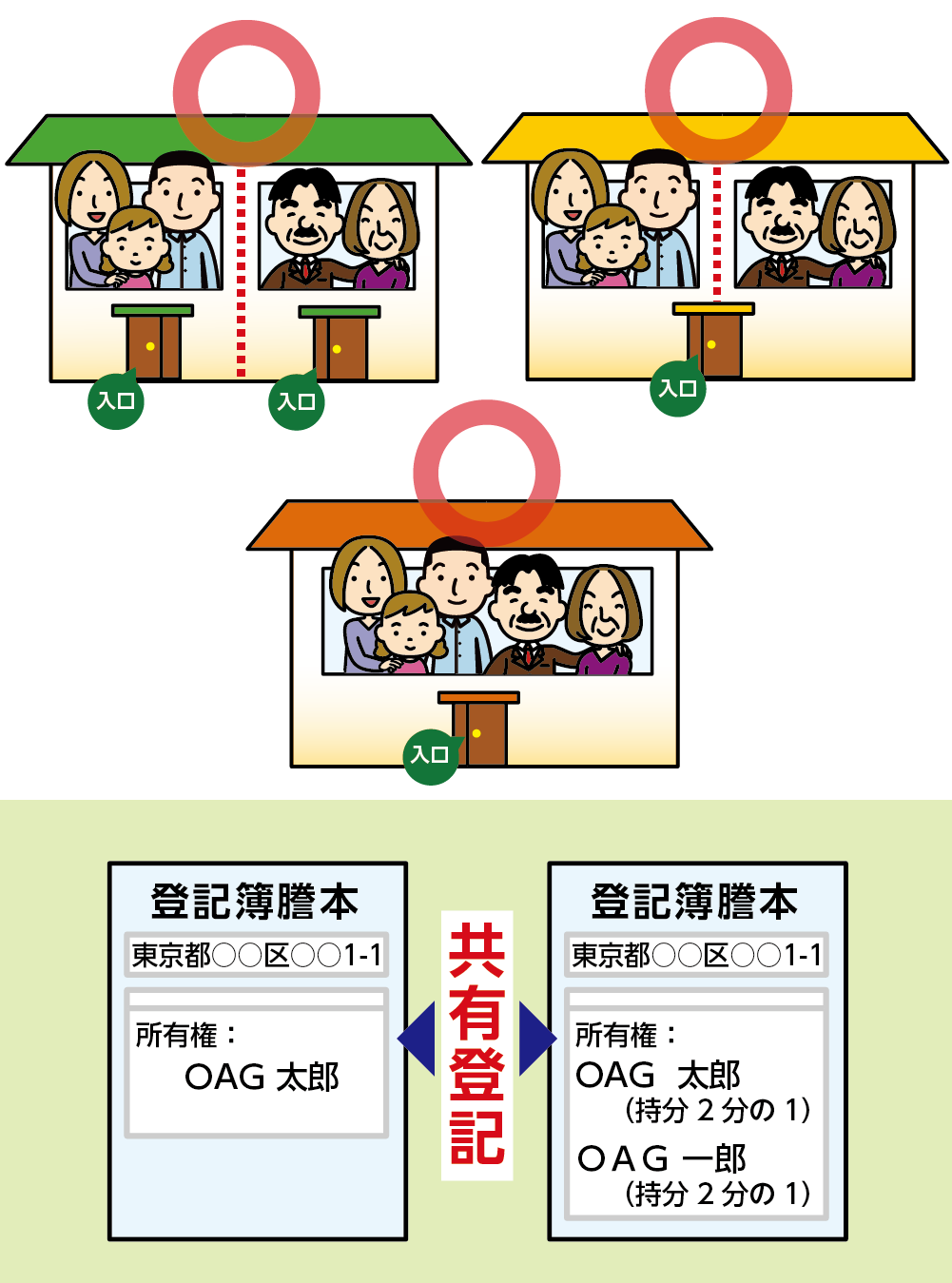

同居する家は、二世帯住宅でも構いませんが、建物を「区分所有登記」にしてしまうと、土地全体に対して特例が適用できなくなる可能性がありますので注意が必要です。

図6:小規模宅地等の特例を適用すると相続税評価額が80%減額できる

図7:二世帯住宅で小規模宅地等の特例を適用するとき建物の構造は完全分離でもよいが共有登記にする

※小規模宅地等の特例について詳しくは、こちらを参考にしてください。(当サイト内)

※二世帯住宅で小規模宅地等の特例を適用について詳しくは、こちらを参考にしてください。(当サイト内)

6.まとめ

親御さんの土地に家を建てる場合は、土地を無償で借りて使用する、地代を支払って使用する、土地を譲り受けて使用するという3つのケースがあり、課税される税金が変わるということをご理解いただけましたか。

親御さんの土地を借りて家を建てる際、地代のみ支払って使用するのは、贈与税の対象になってしまいます。相続税がかかる可能性がある場合には、地代を払っておき、借地権として相続税評価を下げることはメリットになる場合もありますが、相続税よりも高い税率である贈与税を支払えば、かえって損になる可能性もあります。土地の権利に対する考え方は、税金のシミュレーションをおこなった上で、ご判断いただく方がよいと思います。

土地を譲り受け、親御さんの生前のうちに、名義変更することで、相続の際のトラブル回避と、住宅ローンを利用する際に、親御さんに迷惑をかける心配がなくなります。ただし、贈与税がしっかりかかりますので、相続時精算課税制度の利用などを含め、将来の相続を想定した、総合的な判断をしていく必要があります。

ご家族、ご両親、ご兄弟を含め、事前によく話し合い、税金などの専門的な知識は税理士にご相談されることをお勧めいたします。