マンションを相続すると相続税はかかる?計算方法と節税対策を解説

- 相続税

- 不動産

親や親族からマンションを相続することになった場合、「相続税がどのくらいかかるのか」ということは気になる点のひとつではないでしょうか?相続税は、相続する財産の総額によって課税の有無が決まるため、マンションの価値を正しく把握することが重要です。

本記事では、マンションの相続税がどのように計算されるのかをわかりやすく解説し、土地と建物の評価方法や、2024年改正の「マンション評価の補正」、相続税を軽減できる特例についても詳しくご紹介します。

さらに、マンションを相続するメリット・デメリットや、相続手続きの流れについても解説しますので、相続の準備を進めるうえでの参考としてください。

目次

1.マンションに相続税がかかるかどうかは「資産総額」で決まる

相続税は、マンションや預貯金を含むすべての相続財産に課されます。具体的には、亡くなられた方が所有していた財産(マンション、預貯金、株式など)の合計額から基礎控除額を差し引いた部分に対して課税されます。

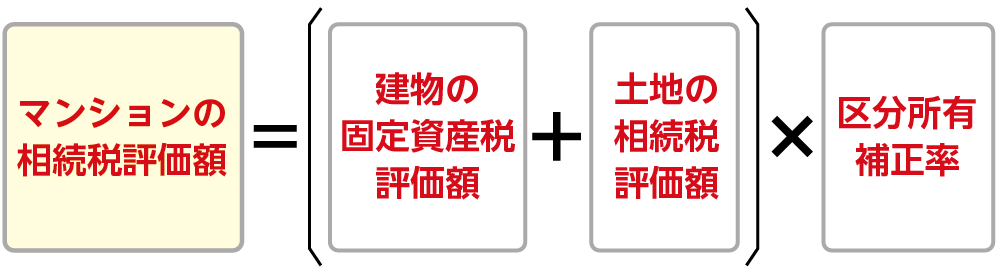

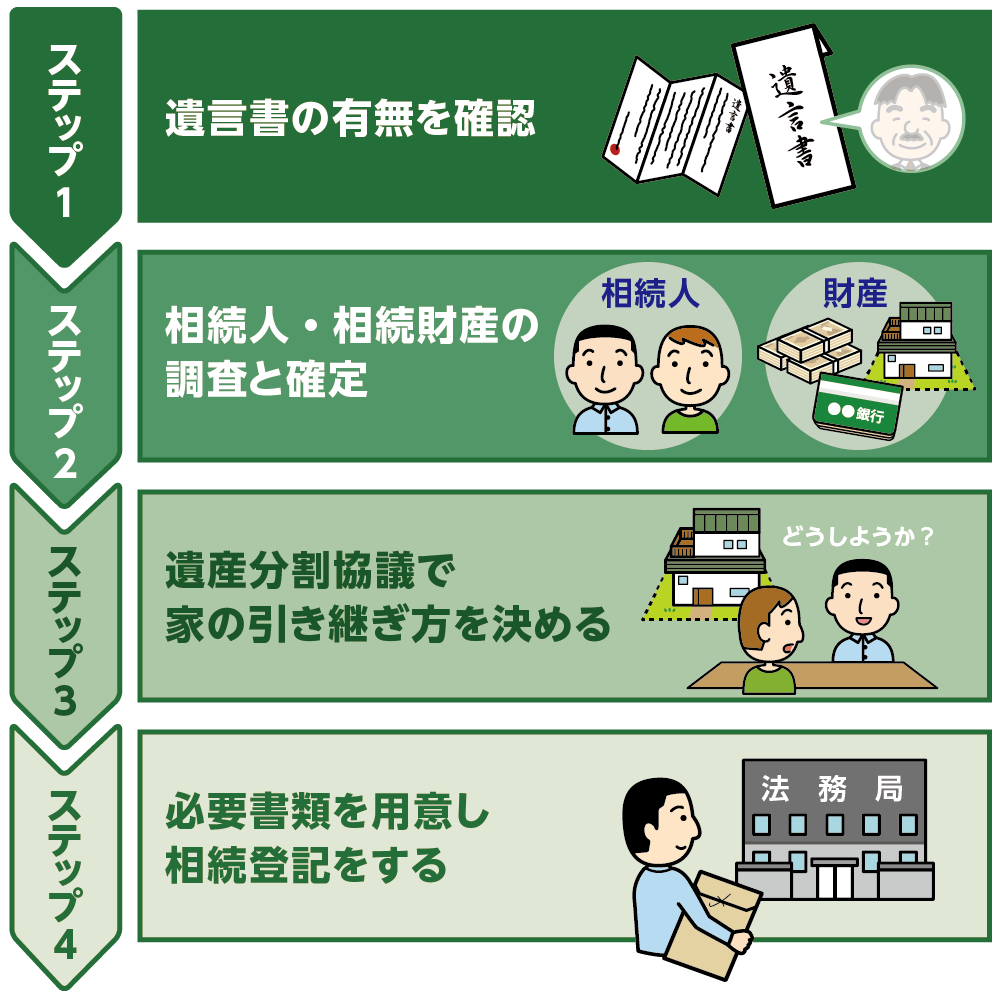

<相続税の基礎控除額の計算>

基礎控除額は、次の計算式で求められます。

・基礎控除額=3,000万円+(600万円×法定相続人の数)

この基礎控除額を超える場合、相続税の申告が必要になります。たとえば、法定相続人が2人の場合、基礎控除額は4,200万円(3,000万円+1,200万円)となります。

図1:相続財産の総額が基礎控除額を超えた場合の相続税の仕組み

図2:相続税の課税対象額の計算式

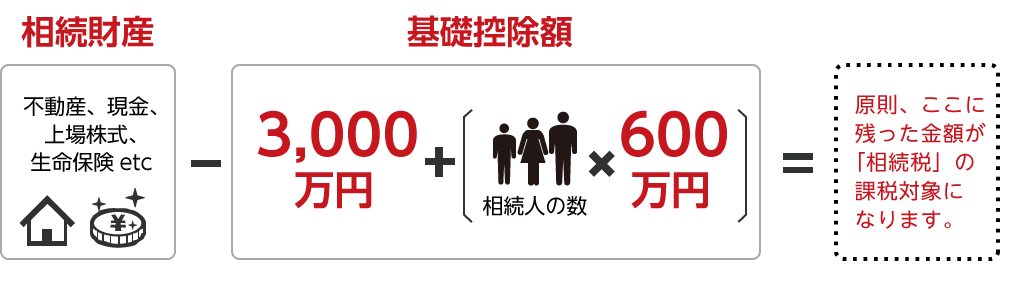

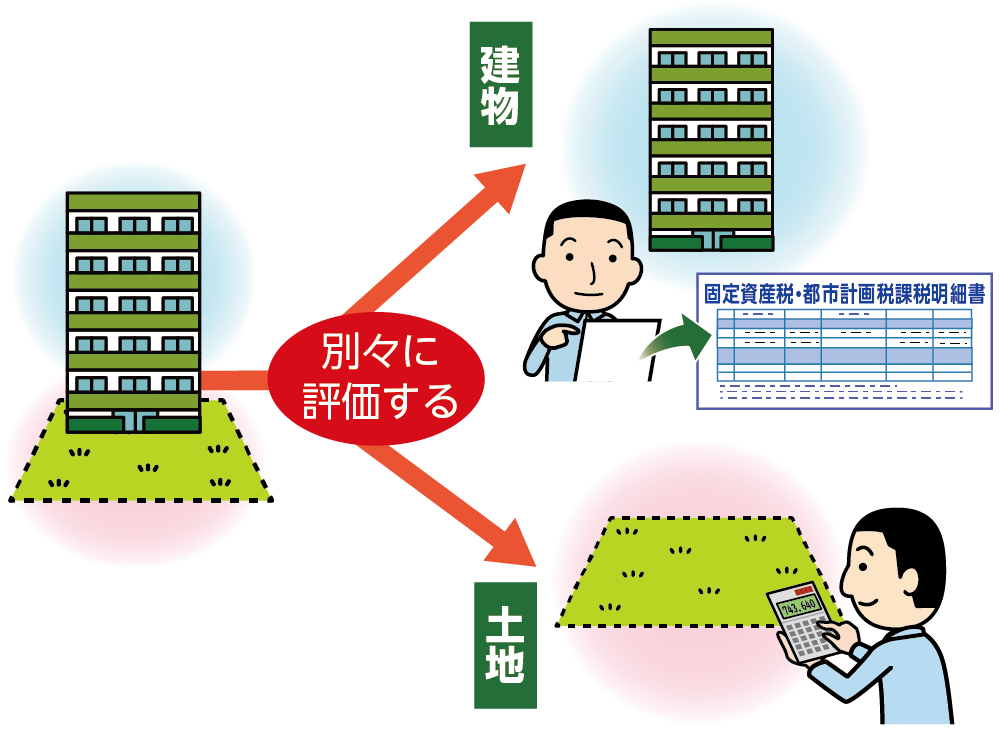

2.マンションの相続税評価額は土地と建物に分けて計算する

マンションの相続税評価額は、土地部分と建物部分をそれぞれ算出し、その合計額で決まります。

マンションの相続税評価額=土地の相続税評価額+建物の相続税評価額

【土地部分の相続税評価額】

マンション全体の敷地の相続税評価額を、各住戸の敷地権割合(持分)に応じて計算した金額が、各住戸の土地部分の相続税評価額となります。

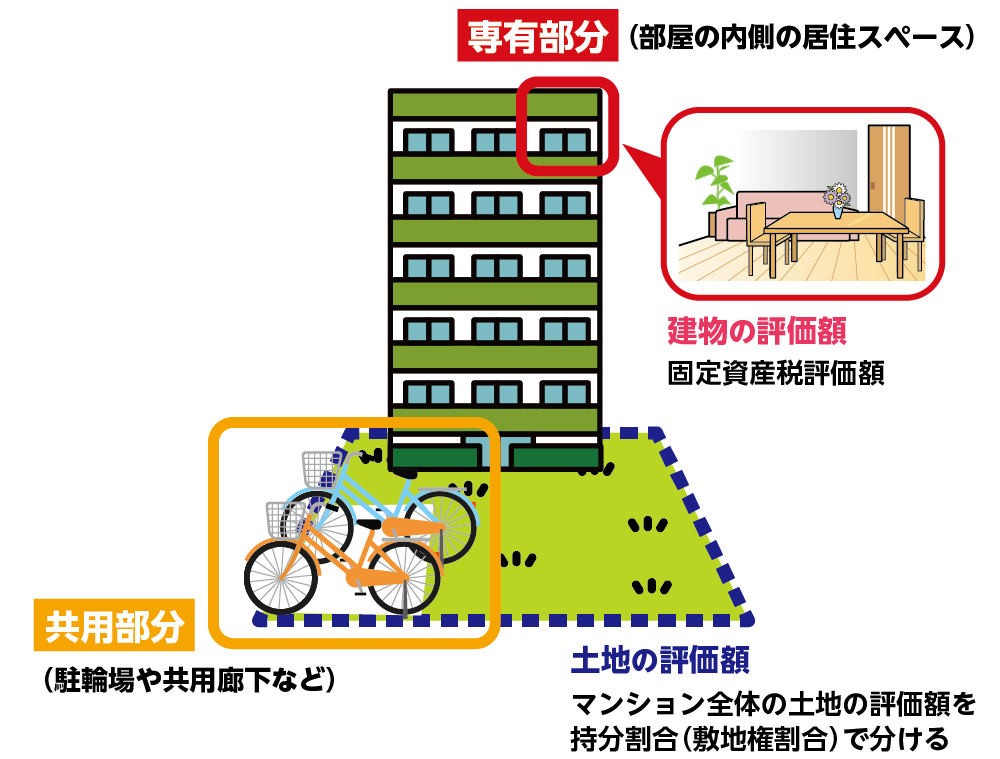

【建物部分の相続税評価額】

建物部分の評価では、専有部分に加えて共用部分の持分も考慮されます。

・専有部分:住戸の居住スペース(各住戸の区分所有者が所有している部分)

・共用部分:エントランス、エレベーター、共用廊下、駐輪場など

図3:マンションは土地と建物に分けて評価する

図4:マンションの相続税評価額の考え方

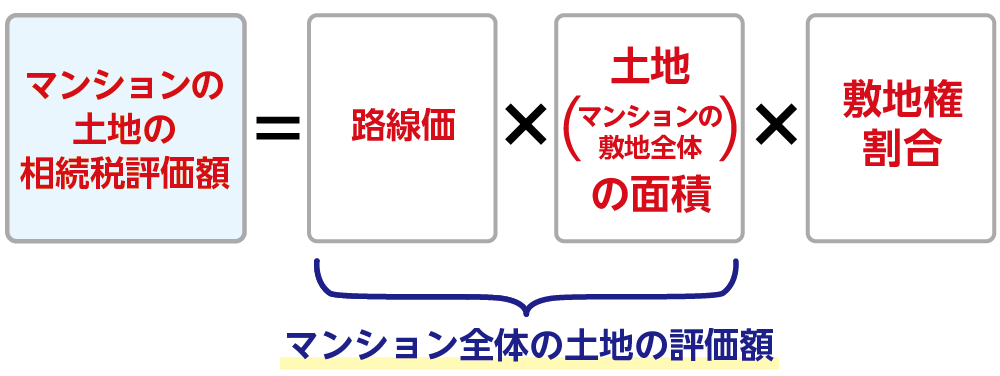

2-1.土地部分の評価方法

マンションにおける土地の相続税評価には、「路線価方式」と「倍率方式」の2種類があります。路線価が定められている地域では路線価方式、それ以外の地域では倍率方式を適用します。

路線価とは、1㎡あたりの土地の評価額で、道路ごとに決められており、主に市街地に設定されています。一方で路線価が定められていない郊外や農村地域等では倍率方式が使われます。

▶路線価の確認はこちら:「国税庁:路線価図・評価倍率表」

マンションの土地の相続税評価額は、全体の土地評価額を各住戸の敷地権割合に応じて配分して算出します。

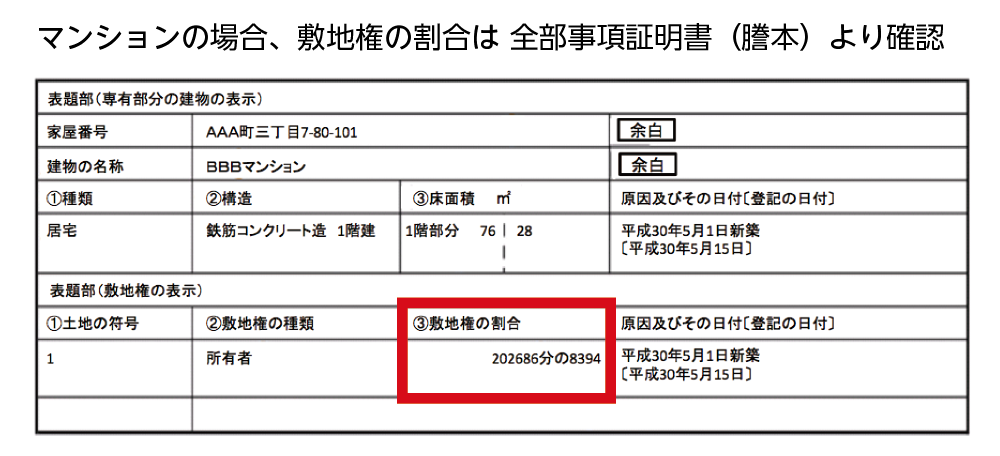

この敷地権割合は、登記事項証明書(登記簿謄本)や売買契約書で確認できます。

図5:マンションにおける土地の相続税評価額計算式

【事例】

マンション全体の敷地面積:1,500㎡

路線価/㎡:32万円(補正がない場合)

敷地権割合:100,000分の7,000

(マンションの土地の評価額)

(路線価)32万円×(面積)1,500(㎡)×(敷地権割合)100,000分の7,000=3,360万円

図6:敷地権割合は登記事項証明書で確認する

2-2.建物部分の評価方法

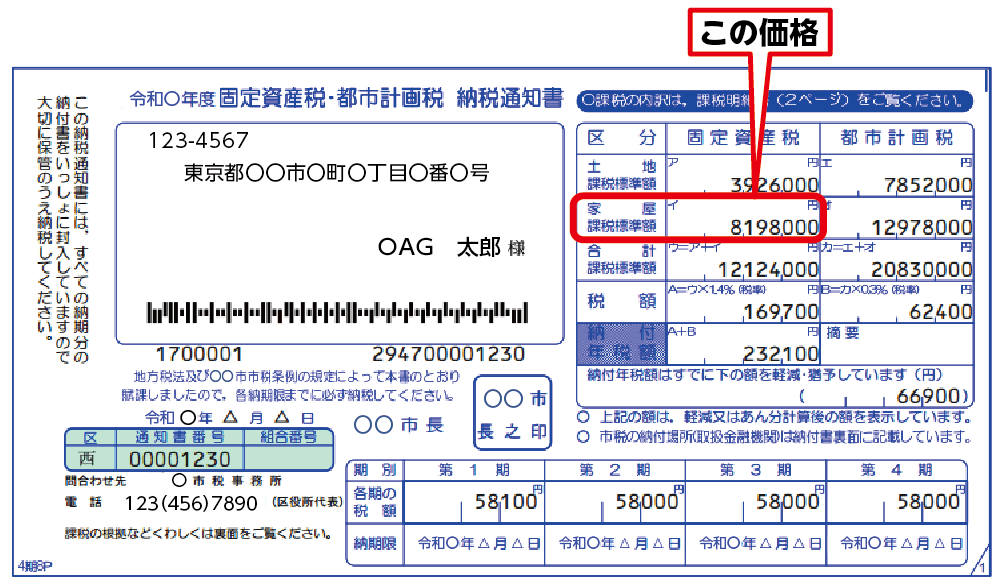

マンションの建物部分の相続税評価額は、固定資産税評価額がそのまま適用されます。固定資産税評価額は、以下の方法で確認できます。

・毎年春に送付される「固定資産税納税通知書(課税明細書)」

・市町村役場で発行される「固定資産税評価証明書」

図7:マンションの建物の評価額は固定資産税評価額(課税標準額)と同じ

2-3.【2024年改正】マンション評価の補正とは?

これまで、タワーマンションにおける相続税評価額と実際の市場価格との間に大きな乖離があることが問題視されてきました。たとえば、相続税評価額が市場価格の30~40%程度にとどまるケースもあり、特に高層階の住戸では著しい差が見られました。

実際に、国税庁の資料によれば、マンション全体の約65%が、相続税評価額(財産評価額)が市場価格の50%以下となっているという指標も示されており、評価の過小が広く見受けられていたことがうかがえます。

※国税庁「居住用区分所有財産の評価の見直しについて(令和5年6月30日)

その背景として、マンションの土地の相続税評価額は、区分所有者の数に応じて持ち分が細分化されるため、一戸あたりの評価額が低くなりやすいという点が挙げられます。さらに、建物の評価額(固定資産税評価額)は、同じ専有面積であれば高層階と低層階で差がないため、市場価格が高い高層階の住戸でも、相続税評価額は低く抑えられるという実態がありました。

こうした過度な節税を目的としたタワーマンション購入を抑制するため、2024年に相続税評価方法が見直され、評価額に一定の補正率を乗じることで市場価格との差を縮める措置が導入されました。この改正により、相続税評価額は最低でも市場価格の60%となるよう補正が行われています。

|

項目 |

改正前(〜2023年) |

改正後(2024年〜) |

|

相続税評価額の水準 |

市場価格の30〜40%程度 |

市場価格の60%以上に補正 |

|

評価額の算出方法 |

・土地は持ち分で分割評価 |

左記に加え、 |

|

高層階と低層階の評価の差 |

ほぼ同じ(面積基準) |

市場価格を反映しやすくなる傾向 |

|

節税効果 |

大きい(高額物件でも評価額が低い) |

制限される(適正な評価へ) |

|

改正の目的 |

― |

節税目的の過度な利用の抑制 |

1.評価乖離率の計算

評価乖離率は、以下の4つの要素を基に計算されます。

①築年数

築年数は、建物が建設されてからの年数を指します。1年未満の場合は1年として計算します。

計算式:築年数×▲0.033

②総階数

総階数は、地階を除いた建物の階数です。この値を33で割り、その結果に0.239を掛けます。

計算式:総階数÷33×0.239

(小数点以下第4位を切り捨て)

③所在階

所在階は、対象となるマンションの階数です。この値に0.018を掛けます。

計算式:所在階×0.018

④敷地持分狭小度

敷地持分狭小度は、敷地利用権の面積を専有部分の面積で割った値です。この値に▲1.195を掛けます。

計算式:敷地持分狭小度×▲1.195

敷地持分狭小度の計算式:

敷地持分狭小度=敷地利用権の面積(小数点以下第3位切り上げ)÷専有部分の面積

評価乖離率の最終計算

最終的な評価乖離率は、上記の4つの要素を合算し、3.220を加えます。

計算式:評価乖離率=①+②+③+④+3.220

2.評価水準の計算

評価水準は、評価乖離率の逆数として計算されます。

計算式:

評価水準=1÷評価乖離率

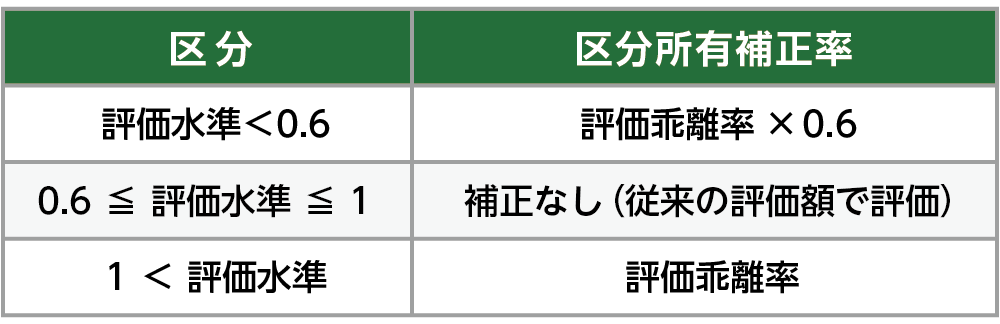

3.区分所有補正率の計算

区分所有補正率は、評価乖離率と評価水準を用いて計算されます。具体的には、評価乖離率に基づいて補正を行います。

これらの計算を通じて、マンションの相続税評価額をより正確に算出することが可能になります。特に、築年数や所在階、敷地持分狭小度が評価に大きな影響を与えるため、これらの要素を正確に把握することが重要です。

表1:区分所有補正率

3.マンションの相続税を軽減できる特例

相続税には基礎控除のほかに、税額を軽減できる特例が適用できるケースがあります。「小規模宅地等の特例」や「配偶者の税額軽減」などを活用することで、相続税の負担を大幅に減らせる可能性があります。

ただし、これらの特例を適用するためには、それぞれの適用要件を満たしているか確認することが重要です。また、特例の多くは相続税の申告が前提となっているため、原則として相続開始から10か月以内の申告期限に注意が必要です(特例の種類によっては、期限後でも適用可能な場合があります)。

3-1.小規模宅地等の特例で評価額を大幅減額

マンションの土地も、小規模宅地等の特例の対象となります。小規模宅地等の特例とは、亡くなった方と相続人が同居していた場合など、一定の要件を満たせば、居住用の宅地については最大330㎡までの評価額を80%減額できる制度です。

【事例】

2-1章の事例より、マンションの土地の評価額は3,360万円です。

ただし、令和5年以降、国税庁が定めた「マンション敷地補正率」が適用される場合があり、市場価格との乖離を是正するための新たな評価手法が導入されています。

この補正率は、マンションの階数や敷地面積、専有部分の割合、地域性などの要素をもとに税務署が個別に定めます。

補正率が1を超える場合、評価額が上がることになり、実務上は評価額が増加するケースも多く見られます。

たとえば、補正率が1.2とされた場合、

3,360万円 × 1.2 = 4,032万円 が補正後の土地評価額になります。

さらに、小規模宅地等の特例(貸付事業用宅地・80%減額)を適用すると、

4,032万円 × 20%(80%減額)= 806万4,000円 になります。

※補正率はマンションごとに個別に設定されるため、詳細は税務署または税理士等の専門家に確認する必要があります。このように、補正率によって評価額が上がるケースでも、特例を活用すれば最終的な課税評価額を大きく引き下げることができる場合があります。

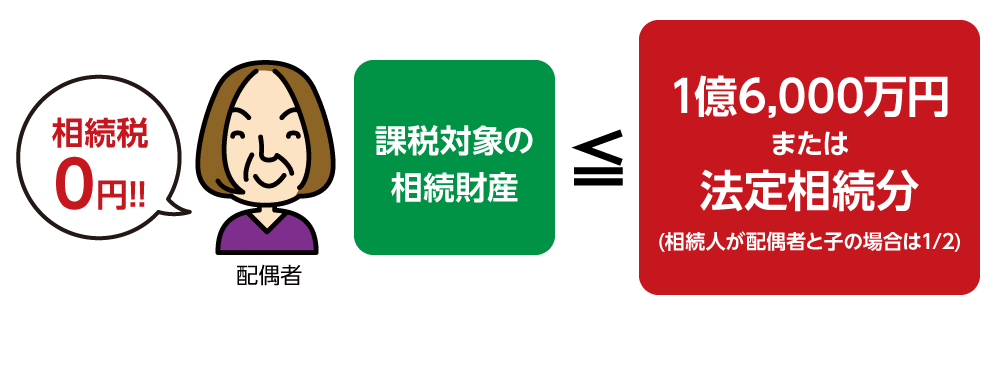

3-2.配偶者の税額軽減で相続税をゼロにできるケースも

「配偶者の税額軽減」は、配偶者が引き継いだ相続財産が1億6,000万円まで、または法定相続分までであれば、相続税が免除される制度です。そのため、基礎控除を超える財産があっても、配偶者には相続税がかからないケースが多いといえます。

ただし、この特例を適用する場合は、二次相続での相続税負担を考慮する必要があります。たとえば、両親と子という家庭で考えた場合、仮にお父さまが亡くなり(一次相続)、いったんすべての財産をお母さまが相続したとすると、お母さまが亡くなった際の相続(二次相続)では、相続人の数が減り基礎控除額が少なくなるため、お子さまの相続税負担が増える結果となる可能性があります。

図9:配偶者の税額軽減

4.マンションの相続税の具体的な計算例

マンション相続時の相続税を計算してみましょう。

【事例】

相続人と相続分:お母さま(配偶者)1/2、長男1/4、長女1/4

マンションの土地の評価額:672万円(小規模宅地等の特例適用後:3-1参照)

マンションの建物の評価額:819万8千円(図7より)

マンション以外の相続財産(預貯金、有価証券):2,000万円

相続税の基礎控除額

3,000万円+(600万円×3人)=4,800万円

マンションの相続税評価額

(土地)672万円+(建物)819万8千円=1,491万8千円

相続財産の総額

1,491万8千円+2,000万円=3,491万8千円(≦4,800万円)

相続財産の総額が基礎控除額を超えないため、相続税は発生しません。ただし、「小規模宅地等の特例」と「配偶者の税額軽減」の適用によって相続税が0円となる場合でも、相続税の申告は必要です。申告漏れとならないよう注意しましょう。

また、基礎控除額を超えても、配偶者には「配偶者の税額軽減」が適用されるため、相続税は0円になります。

5.マンションで相続税対策をするメリット・デメリット

2024年1月1日以降、相続や贈与で取得したマンションの相続税評価方法が改正されました。改正後もマンションを利用した相続税対策は依然として効果的なのでしょうか。

本章では、マンションを利用した相続税対策のメリットとデメリットについてご説明します。

5-1.【メリット】現金に比べマンションは相続税評価額が低くなる

現金はそのままの金額が相続税評価額となりますが、不動産の場合、評価額は以下のように設定されています。

・路線価:時価の約80%程度

・固定資産税評価額:時価の約70%程度

同じ金額を現金で保有するよりも、不動産に換えることで評価額が下がり、結果として相続税の負担を軽減できる可能性があります。

さらに、マンションを賃貸に出している場合、「貸家」として評価されるため、借家権割合が適用され、建物の固定資産税評価額が減額されます。加えて、その敷地である土地についても「貸家建付地」として評価されることになり、一定の割合で減額されます。

賃貸マンションは、通常の評価額よりも低く計算されることが一般的です。

2024年1月1日以降の改正により、マンションの相続税評価額は最低でも時価の60%となりました。しかし、それでも預貯金より不動産の方が相続税対策として有利であるケースが多いのです。特に賃貸用マンションは効果的な節税策となり、評価額の減少によって税負担を抑えられます。

このように、不動産を活用した相続税対策は、現金をそのまま保有するよりも有利になることが多いといえるでしょう。

5-2【デメリット】売却リスクや管理負担も考慮が必要

不動産の価値は市場の変動により下がる可能性があり、そのリスクを考慮する必要があります。特に、経済状況や地域の不動産市場の変動によって、購入時よりも価値が減少することがあります。また、毎年の固定資産税に加え、管理費や修繕積立金といった維持費が発生し、継続的なコストがかかってくることも考慮しなければなりません。

<賃貸用としてマンションを保有する場合>

賃貸用マンションであっても、前述した税金や維持費といった継続的なコストは居住用と同様に発生します。また、賃貸用マンションで気を付けたいのは「空室リスク」です。借主が見つからず空室となった場合、予定していた家賃収入が得られず、資産の減少につながるリスクがあるからです。賃貸用マンションの節税効果は魅力的ですが、このようなデメリットがあることも知っておきましょう。

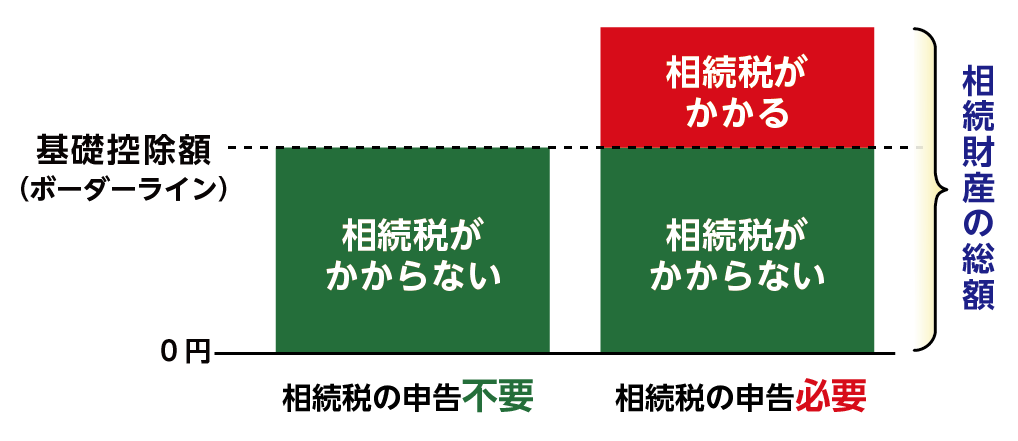

6.マンションの相続手続きの流れ

相続手続きは、亡くなった方の財産や相続人を確定することから始まります。相続人の調査、遺産の分割、相続登記、相続税の申告など、多くの手続きが必要となり、それぞれに期限や義務があります。特に、2024年4月から相続登記が義務化されるなど、法律の改正にも注意が必要です。

スムーズに進めるためには、早めの準備と計画的な対応が不可欠です。相続手続きの流れとポイントについて、確認しましょう。

図10:相続手続きの流れ

6-1.相続人・相続財産の確定

亡くなった方の相続人を確定します。相続人の調査では、配偶者、子(第一順位)、両親(第二順位)、兄弟姉妹(第三順位)などの関係を明らかにするため、出生から死亡までのすべての戸籍(除籍)謄本を取り寄せる必要があります。取得には手間と時間がかかるため、早めに手続きを進めましょう。

・相続人の調査・確定、戸籍謄本の取得(本籍地の市区町村役場で取得/郵送可)

続いて、亡くなった方の財産を調査します。預金や有価証券などのプラスの財産だけでなく、借金などのマイナスの財産も確認し、相続放棄の必要があるか判断しましょう。財産の調査は、亡くなった方宛の郵便物の確認から始めます。金融機関からの通知で預金や借入金、毎年届く固定資産税納税通知書で不動産の所有状況を把握できます。

6-2.遺産分割協議

遺言書がある場合は、その内容に沿って財産を分けます。遺言書がない場合は、相続人全員で遺産分割協議を行い、相続財産の分け方を決める必要があります。

遺産分割協議は相続人全員の合意によって成立します。しかし、相続人の数や財産の内容によっては話し合いが難航することもあります。できるだけ早めに進めるため、四十九日を過ぎたころを目安に協議を始めましょう。

6-3.相続登記

2024年4月1日から、相続によって取得した不動産についての相続登記が義務化されました。

この制度のポイントは、「不動産を相続したことを知った日から3年以内に、相続登記を申請することが義務」となった点です。正当な理由なくこの期限を過ぎた場合、10万円以下の過料が科される可能性があります。

手続き方法としては、必要書類をそろえて法務局に登記申請を行います。郵送での申請も可能ですが、書類に不備があった場合は、法務局に出向く必要があるため、注意が必要です。

また、相続登記には登録免許税(不動産の固定資産評価額の0.4%)がかかります。

さらに重要なのは、今回の義務化は将来の相続だけでなく、過去に発生した相続(すでに不動産を相続しているケース)も対象になる点です。この場合、経過措置として3年間の猶予期間が設けられており、2027年3月31日までに登記を行う必要があります。

不動産を相続したまま登記をしていない方は、早めの対応が求められます。放置すると罰則の対象となるだけでなく、次の相続時に手続きがさらに複雑になるおそれがあります。

<相続登記の必要書類>

・被相続人の戸籍謄本

・相続人の戸籍謄本

・住民票(相続人のもの)

・固定資産評価証明書

・遺産分割協議書

・登記申請書(法務局で入手または作成)

6-4.相続税の申告・納付

相続税の申告期限は、亡くなったことを知った日の翌日から10ヶ月以内です。

申告の際は、相続税申告書を作成し、被相続人の住所地を所轄する税務署へ提出します。その際、戸籍謄本、遺産分割協議書の写し、相続人の印鑑証明書、相続財産の総額がわかる書類が必要になります。

管轄の税務署は国税庁のホームページの「税務署検索」で、住所や郵便番号を入力して確認できます。

なお、「小規模宅地等の特例」と「配偶者の税額軽減」の適用によって相続税が0円となる場合でも、相続税の申告は必要です。申告漏れとならないよう注意しましょう。

また、必要書類を整えるのはとても時間がかかります。申告期限を過ぎると延滞税、無申告加算税、重加算税などのペナルティが発生し、相続税を減額できる特例も適用できなくなる場合もあるため、早めに手続きを進めましょう。

7.まとめ

マンションの相続税は、相続財産の総額が基礎控除額を超えるかどうかによって決まります。評価額の算出は、土地部分と建物部分を分けて計算し、2024年の改正による補正も考慮が必要です。

相続税を軽減する方法として、小規模宅地等の特例や配偶者の税額軽減などの制度があり、適用できれば税額を大幅に抑えることが可能です。具体的な計算例を参考に、自身のケースに当てはめて確認しましょう。

また、マンションを活用した相続税対策には評価額が現金より低くなるメリットがある一方で、売却リスクや管理負担といったデメリットもあります。事前にしっかりと検討することが大切です。

マンションの相続手続をスムーズに進めるためにも、ご不明な点、ご相談されたいことがございましたら、お気軽OAG税理士法人へお問い合わせください。

- 監修者情報

- OAG税理士法人 相続チーム 部長奥田 周年

専門分野:相続税、事業承継

(東京税理士会:登録番号83897) 1994年OAG税理士法人に入所。承継相続分野における第一人者として、相続を中心とした税務アドバイスを行うほか、事業承継や相続関連で多数の著書を執筆、監修するなど、幅広く活躍している。