親のお金を預かるときの注意点!預かり方で変わってしまう税金のこと

- 相続税

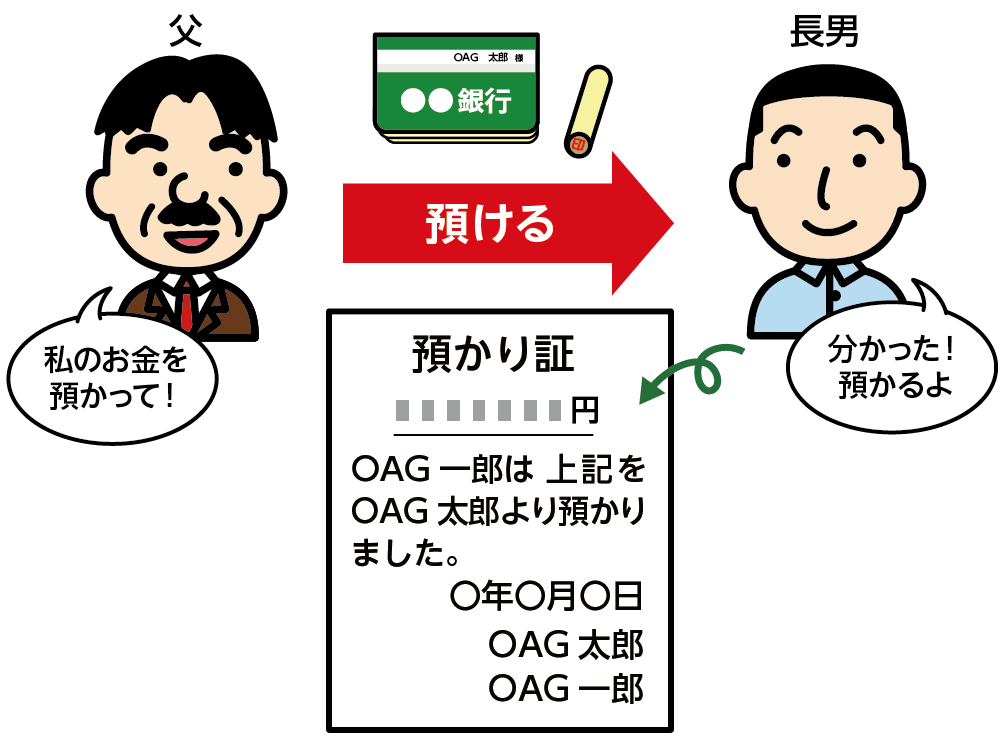

「父に呼ばれて実家に行ったら、『最近忘れっぽく、体力にも自信がない。介護が必要になってからでは遅いから、お金を預かってほしい。管理方法は任せるから・・・』といって、通帳を渡された。

親のお金を一度に預かってしまったら、贈与税を払わないといけないのではないか?しかし、理由があって預かるのだから、何も問題はないのだろうか・・・」

お父さまがご高齢となり、心配になってくることの一つに介護費用などのお金の問題があります。急に病状が進んで介護が必要な状態となり、お父さまのお金で費用を負担したいと思っても、お金が自由に使えずに慌ててしまう方も多くいらっしゃると思います。

前もってお父さまのお金を預かり、管理しておく方が安心といえますが、いざ預かるとなると税金のことや、将来の相続で他の相続人とトラブルになったりしないか、様々な不安が頭をよぎります。

お金を預かった場合は、どのように管理しておくべきなのでしょうか?

この記事では、お父さまのお金を預かる上で「心得ておくべきこと」「税金や相続のこと」について、詳しくご説明していきます。

お金を預かってしまった後でも対応できることがありますので、ぜひ参考にして頂ければと思います。

目次

1.親のお金を預かる主な3つの方法

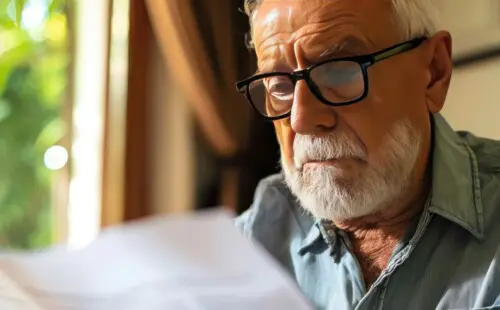

お父さまがご高齢になり、認知症などに対する不安からお子さんがお父さまのお金を預かる場合があると思います。「ただ預かっているだけの状況」であれば「贈与」とはみなされません。預かっているだけのお金は、お子さんが所持することを、お父さまが承諾し、お父さまの意思のもとに使うべきお金なので、贈与にはなりません。 お父さまのお金を預かるには、主に3つの方法があります。

【3つの方法】

①預かり金:現金、もしくはお父さま名義の通帳(口座)を預かる

②名義預金:お子さん名義の口座を開設し、お父さまの預金を預ける

③成年後見制度を利用する:すでに認知症などと診断されている場合は、選任された後見人が預かる

図1:お金を単に預かるだけなら「贈与」にはならない

2.一番おススメな預かり方は「預かり金」として管理すること

一番簡単な預かり方は、お父さまのお金を「預かり金」として、お子さんが管理することです。しかし、適切な管理をしなければ、預かり金は贈与と誤解されやすく、いざ相続となった場合に他の相続人とトラブルになりやすいので、「預かり方」には注意が必要です。

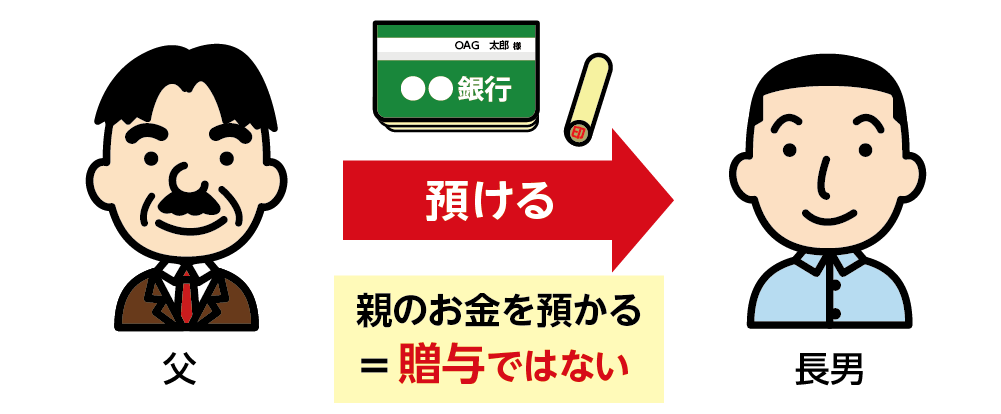

以下でご説明するポイントを押さえ、適切な方法で管理してください。また、預かり金のうち相続となった時点での残高は、相続財産として分割対象財産に含めます。残高を相続でそのまま引き継ぐことになっている場合は、遺言書などできちんとその意向を明記しておいてもらう方がよいでしょう。

図2:預かり金の残高は相続財産に含める

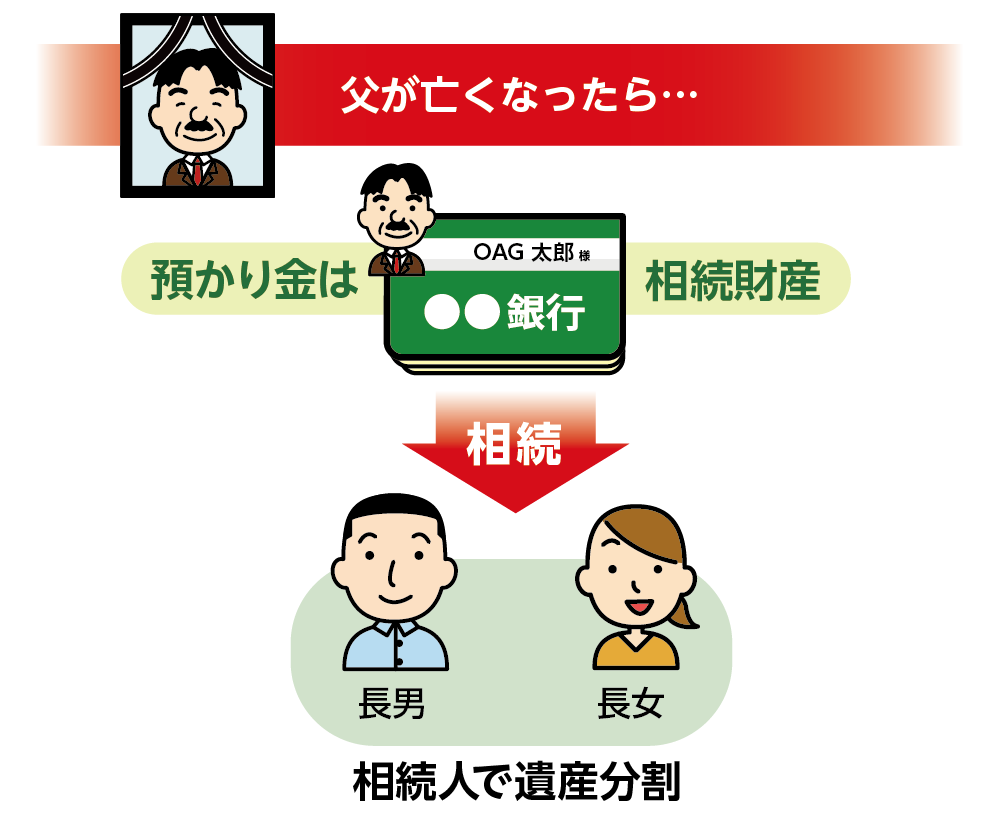

2-1.預かり証を作成する

お父さまのお金を預かることになった場合、「お父さまの承諾があってお金を預かっているという証明」をきちんと残しておくことが大切です。預かっていることを証明するための「預かり証」を作成しておきましょう。

預かり証の書き方に法的な決まりはありませんが、日付と金額、そしてお父さまが承諾している事実が分かるようにしてください。

図3:お金を預かる場合は「預かり証」を作成する

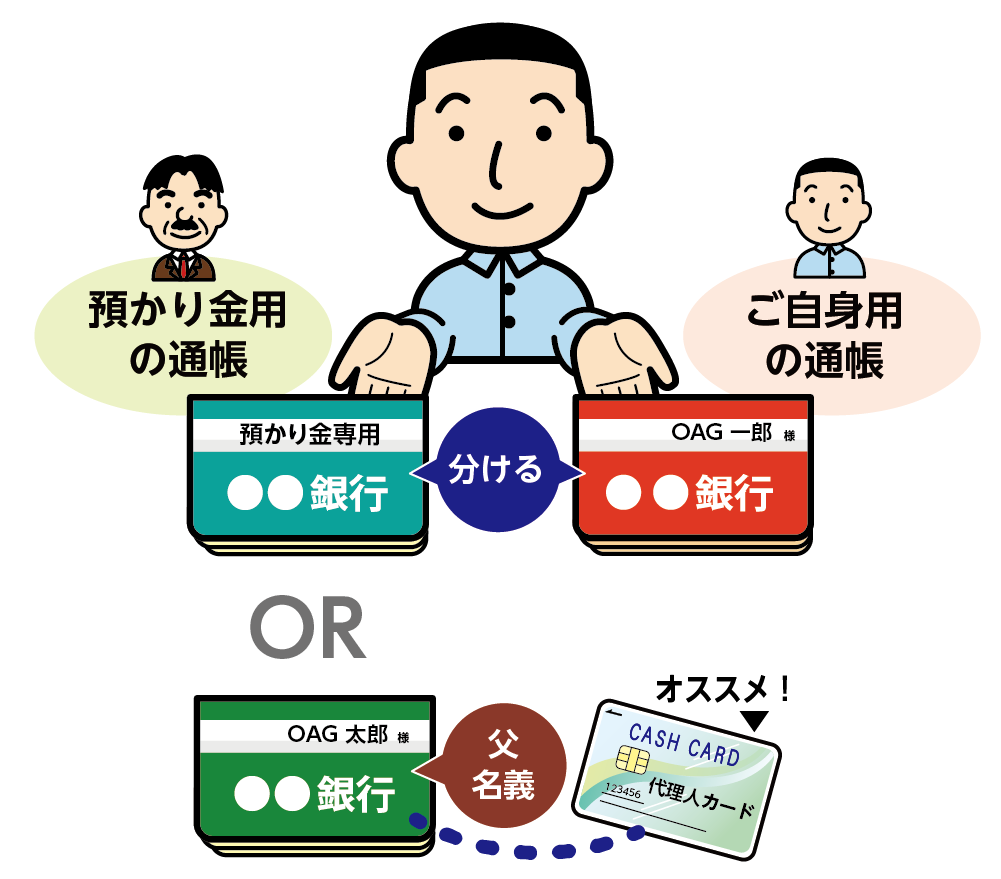

2-2.自分のお金と預かり金を区別しておく

現金を預かる場合には、ご自身の口座とは別にして、預かり金専用の口座を新たに開設して管理することをおススメ致します。ご自身の口座内で預かる場合は、ご自身のお金と預かったお金の区別を明確にしておくことが大切です。入出金時には、通帳にメモを残すなど、後々分かるようにしておくとよいでしょう。

お父さまの通帳を預かる場合には、入出金がスムーズに行える「代理人カード」を別途作成することもおススメ致します。代理人カードの発行は、金融機関によって条件が異なりますので、該当の金融機関に事前にお問合せの上、お手続きを進めてください。

図4:自分のお金と預かり金のお金を区別しておく

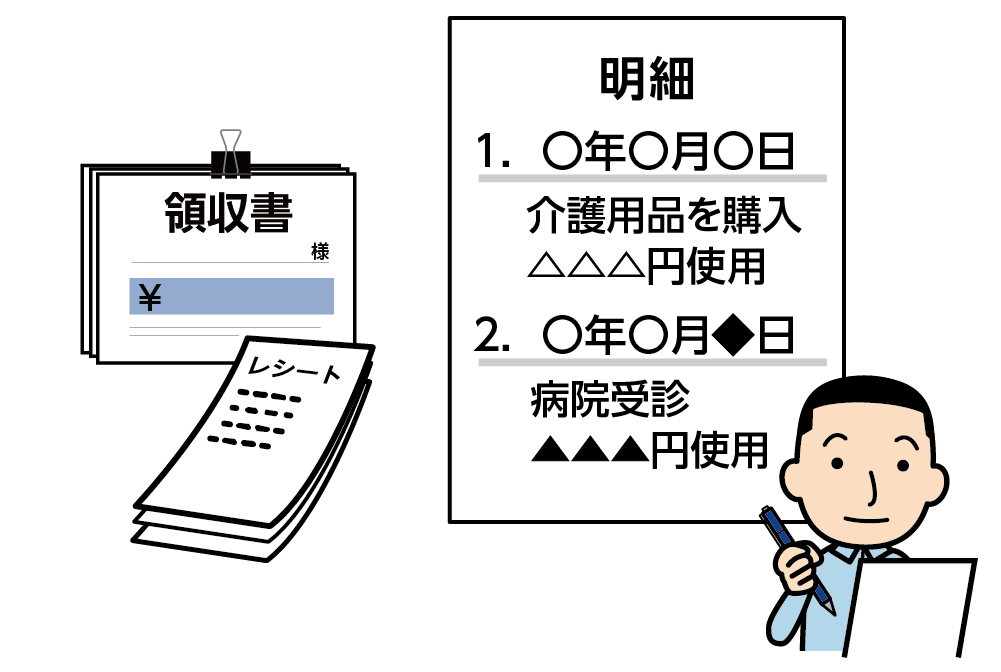

2-3.預かり金の使途を明確にしておく

お金を預かった場合、預かったお金をどのように使ったのかということを明確にしておく必要もあります。

使用年月日、理由、金額などを細かく記録し、領収書やレシートは必ず保管しておくようにしましょう。 使途不明金は、のちに税金や相続人間でのトラブル要因になり兼ねないので、管理は徹底しておくように心掛けてください。

図5:使った証拠を残しておく

3.「名義預金」で預かる場合の注意点

相続税対策を理由に、お父さまがお子さん名義の口座を準備して、お父さまの預金をその口座に移して管理しているケースがあります。これは相続において「名義預金」となります。相続税対策における名義預金の注意点をご紹介します。

3-1.相続税対策にはならない

口座名義は違っていても、お父さまのお金を原資としてお父さまが管理している預金は、相続の際に「名義預金」とみなされます。相続税の課税対象財産に含めることになり、相続税対策の効果はありません。名義預金を含め、相続税が発生する場合には、必ず申告が必要です。

万が一、無申告、もしくは名義預金の申告漏れをしていた場合は、ペナルティとして本税以外の罰金が課せられます。 相続税で、税務調査となるケースでは、預金が問題になることが多く、亡くなられた方(被相続人)の通帳はもちろんのこと、相続人の預金内容まで細かく調べられるため、名義預金を預かっていた場合には、お金を使った目的を明確に示せるように記録を残しておきましょう。

3-2.名義預金を受け取ったときに遡り贈与税がかかる可能性あり

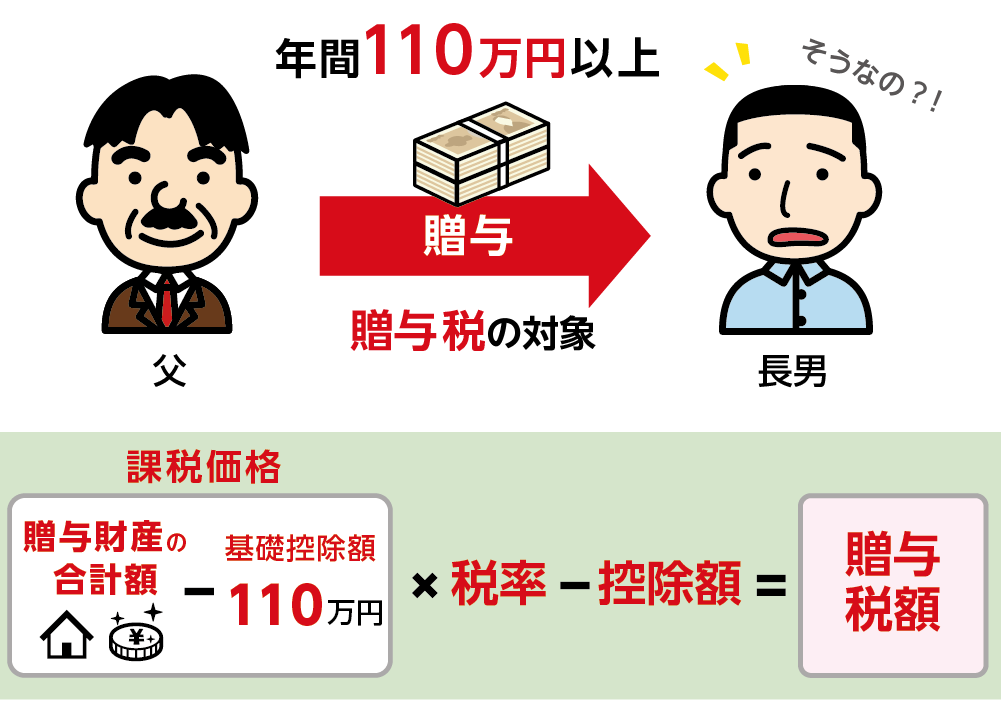

お父さまのお金を預かって、贈与とみなされるケースについてもご説明致します。

お父さまから預かったお金を「自由に使っていいよ」と言われ、お子さんが実際に自由に使っているような場合は、「預かっているだけ」の状態とは言えません。このような場合、お父さまのお金をもらってしまっていることになるので「贈与」とみなされます。金額によっては贈与税が課税される場合があります。

図6:贈与税の申告対象となるケース

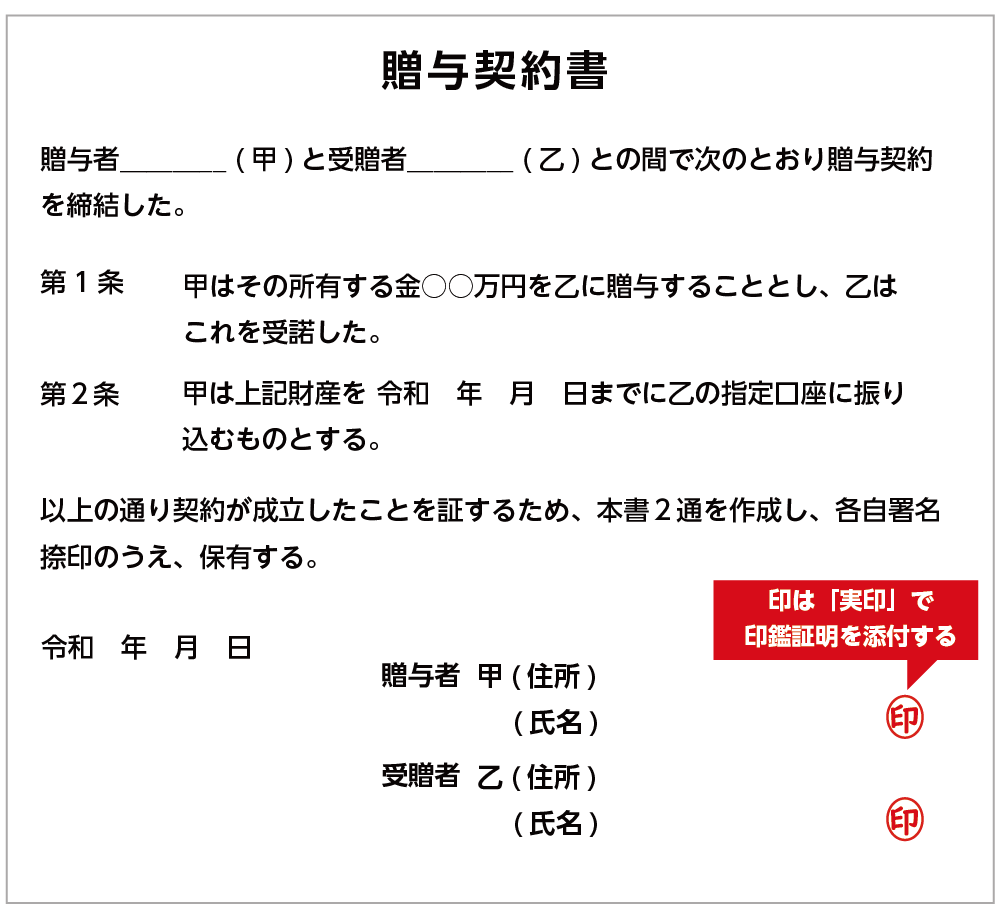

贈与してもらう場合には、お父さまとお子さんの間で、きちんと贈与契約を結んでおくことが大切です。口約束ではなく、贈与契約書を作成して「すでにもらったお金」という証拠を残しておくことで、未然にトラブルを防ぐことができます。

図7:贈与契約書のイメージ

3-3.相続税では3年以上前の贈与税額控除はできない

相続税には「3年内加算(生前贈与加算)」という制度があり、亡くなられる3年前までの贈与において贈与税をすでに納めていても、相続財産としてもう一度加算しなければならないというルールがあります。 加算したことで万が一相続税が課税されたとしても、すでに納めた贈与税の分は今回の相続税から控除することができます。

しかし、3年よりも前の贈与を相続税の税務調査の際に指摘され、遡って贈与税を納めることになった場合、相続税から控除することは認められません。引き継いだお金の額によっては、きちんと贈与税の申告をしなければならず、無申告を指摘された場合は相応のペナルティ税が加算されるため、注意が必要です。

4.親が認知症の場合は原則「成年後見制度」を利用する

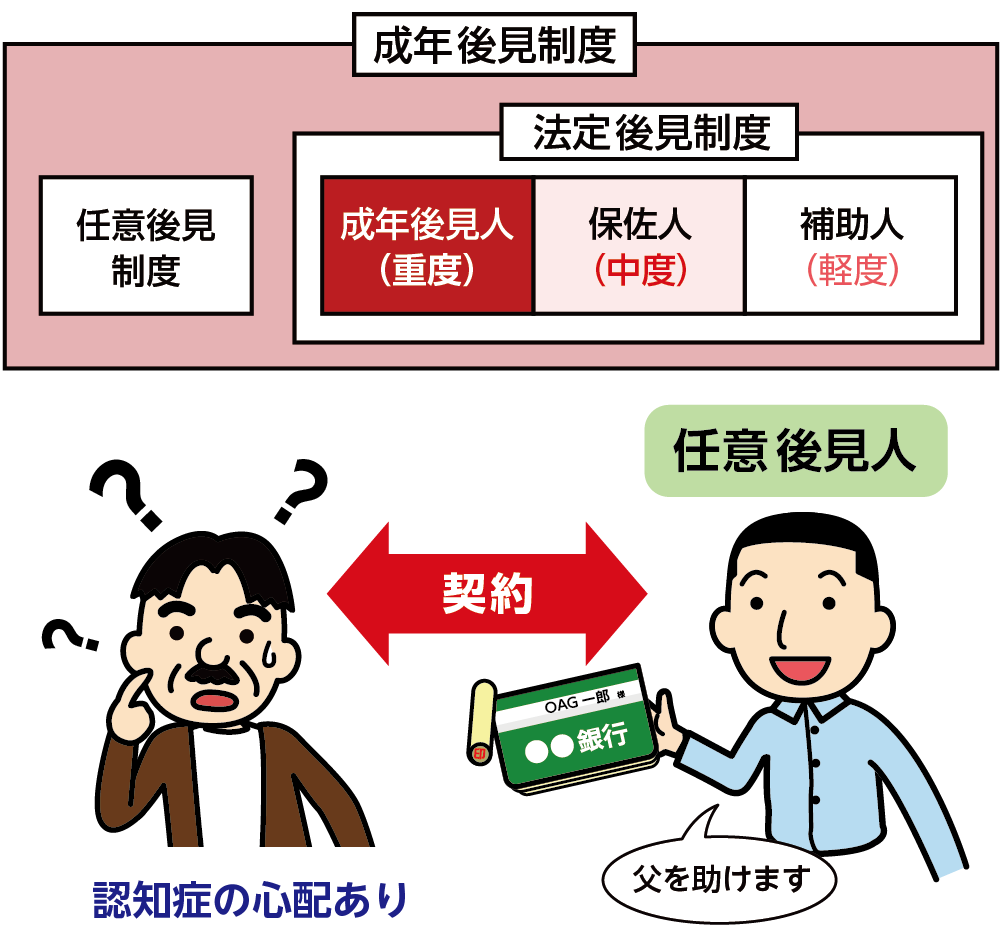

お父さまがすでに認知症という診断を受けているような場合は、原則、成年後見制度を利用することになります。

認知症の方のお金の管理は、後見人でなければ、たとえ親族であっても勝手に管理してはいけません。

成年後見制度には、法定後見と任意後見があり、症状がまだ軽い段階であれば、お父さまの意思で後見人となる方を決めることができます。 成年後見人は、被後見人の預金管理や支払いなどの代行ができることと、日常生活に関する行為以外の行為については、取り消すことができます。(日用品の購入、その他日常生活に関する行為については取り消すことができません。)

判断能力がなくなってしまったお父さまが、悪徳な営業で勝手な契約をされたり、詐欺行為の被害にあうなど、不利益の生じる契約が成立したことが分かった時点で、成年後見人は取り消しをすることができます。

なお、任意後見人には取消権がありませんので注意してください。

最近は、スムーズな資産承継のために家族信託を利用する方法もあります。家族信託や、後見制度は専門的な知識も必要になりますので、専門家に早めにご相談されることをおススメいたします。

図8:成年後見制度とは

※成年後見制度について、詳しくはこちらをご覧ください。(当サイト内)

5.まとめ

お父さまのお金を預かる方法について、理解を深めていただけましたでしょうか。 お父さまのために、預かったお金を適切に使っていることが、明確に分かるよう、しっかり記録を残しておくことが重要なポイントです。預かったお金をご自身のために自由に使ってしまうことは、贈与となります。金額によっては、贈与税が課税される可能性があることに注意してください。 いづれの方法にしても、相続の前にお父さまのお金を預かるのは後々トラブルの原因になり兼ねません。親族間でのお金の争いごとは、できるだけ避けたいものですよね。そのためには、お父さまのお金の管理方法について、事前にじっくり話し合って家族間で理解しておくことが大切です。 将来の相続についても、考えるよいきっかけになるのではないでしょうか。