無料面談はこちら

about

「税理士と国税OB」の視点での

卓越した相続サポートで

最良な選択へ導きます

国税OBは、税法や税務審査のプロセスを深く理解しているので、

確実な法令遵守の上で最良の相続税申告を実施できます。

相続税申告は、不動産の評価や事業承継、海外資産の扱いなど、

難易度が高い課題も多いです。そのような課題も国税OBであれば、

国税庁での経験と豊富な知識を活かし、適切に対応することが可能です。複雑な相続であっても必ずお客様をベストな選択へ導き、

最良の相続税申告を行います。

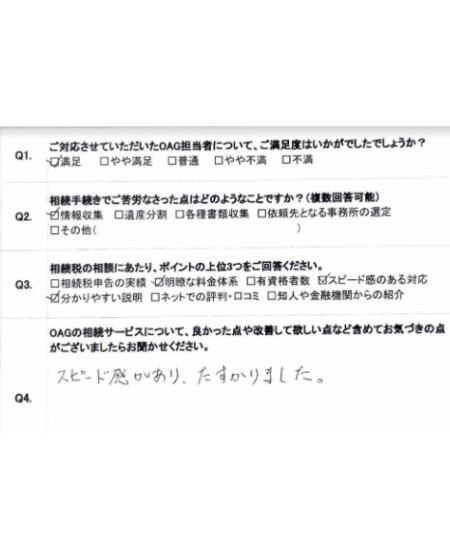

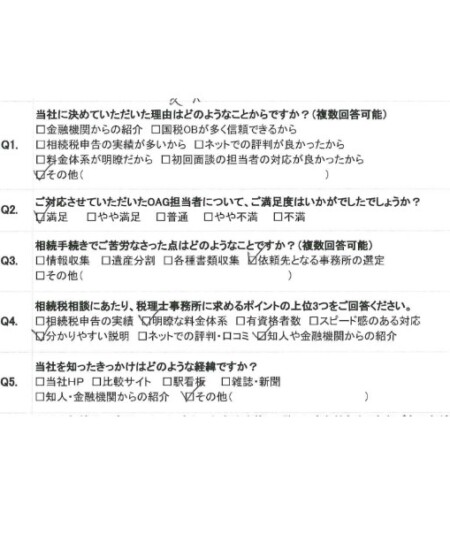

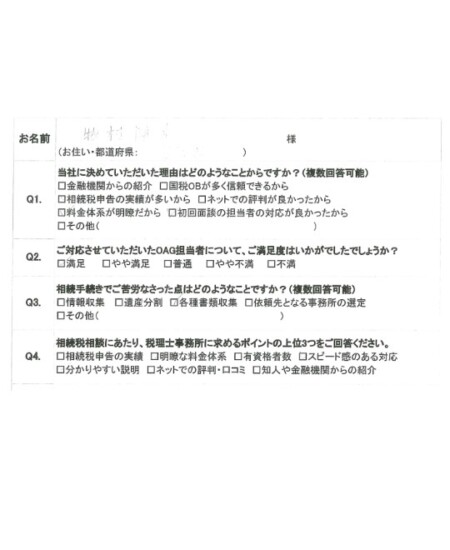

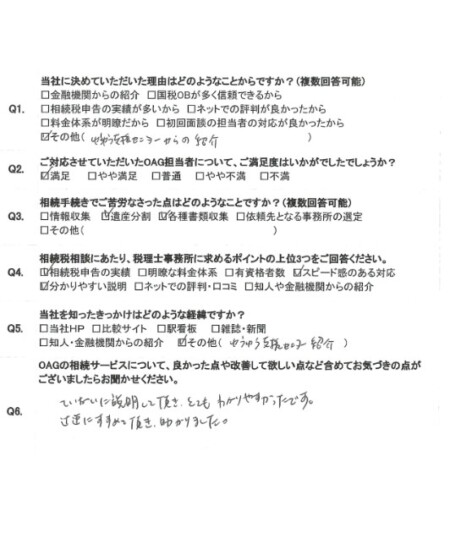

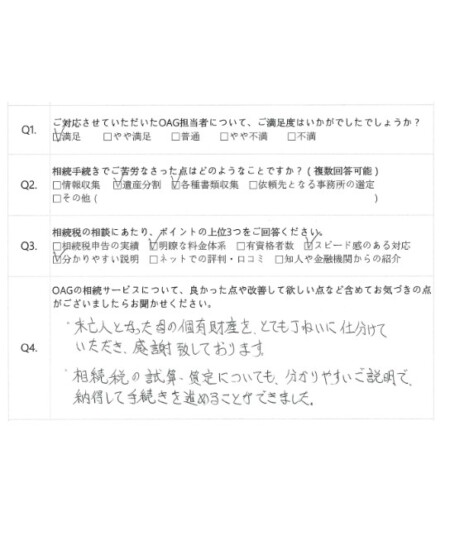

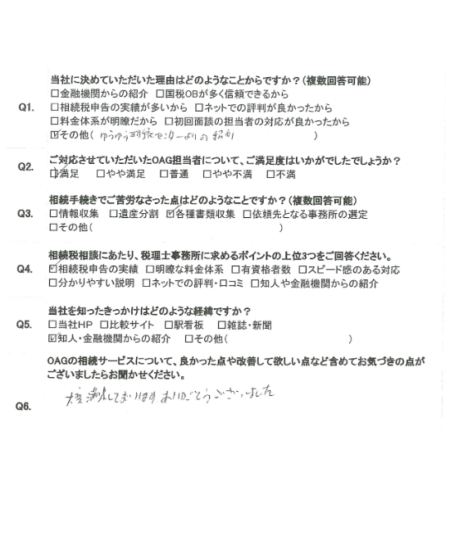

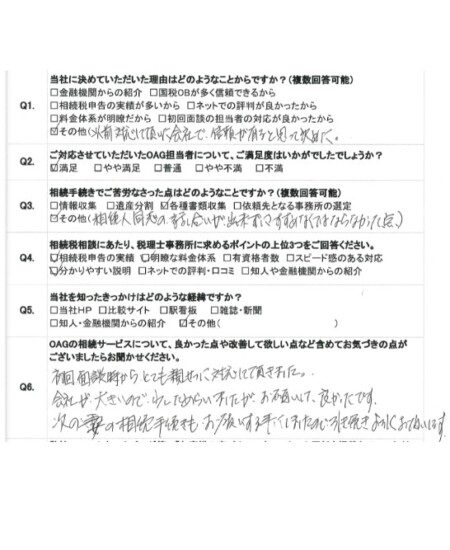

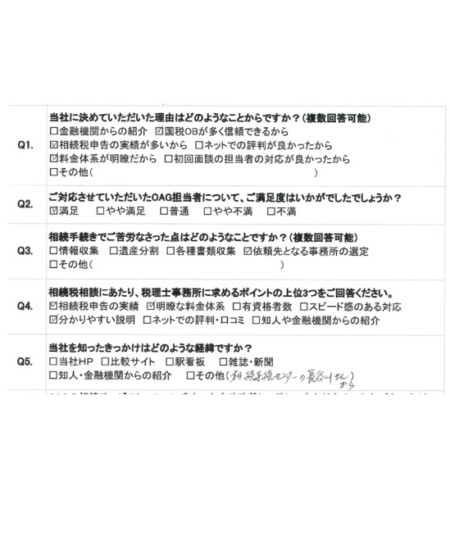

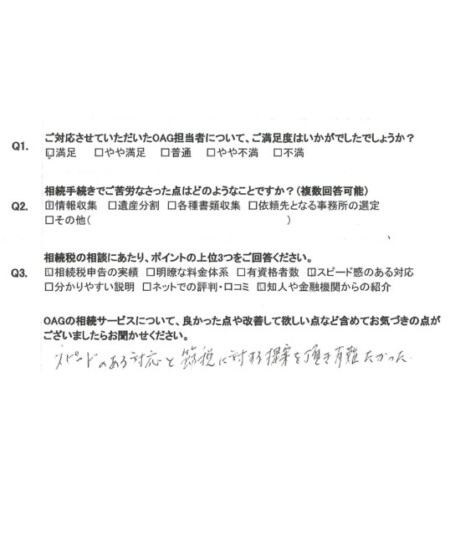

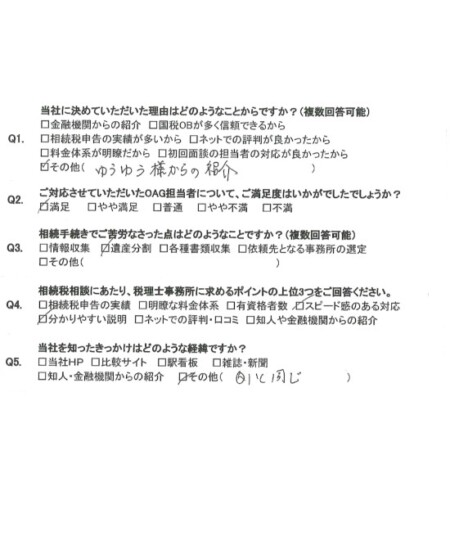

voice

お客様の声

OAG税理士法人

選ばれる8つの理由

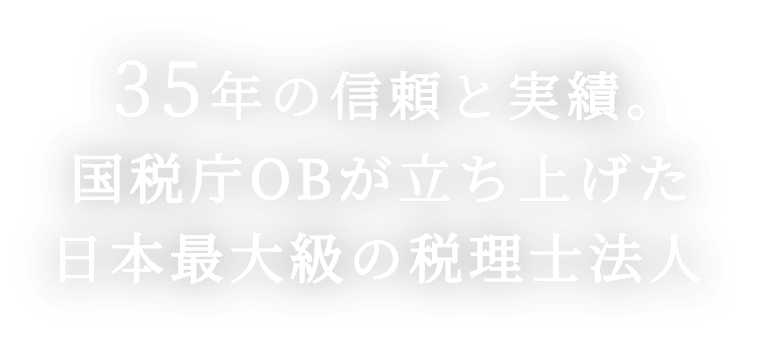

国税OB立ち上げ税理士法人で

設立35年の歴史があること

設立35年の歴史があり、さらに国税局OBのベテランが数多く常駐しているので安心してお任せいただけます。

国税OBに依頼するメリット

国税OBとは、国税局や税務署といった税務に関する行政機関など課税側に勤務経験を持つ税理士です。国税OBだからこそできる税務調査のアドバイスを受けられます。

元国税庁長官 可部哲生氏を社外取締役として招聘し、

より双方の視点でお客様に寄り添います。

プロフィール

詳しく見る

1985年に東京大学卒業後、財務省(旧大蔵省)に入省し、米国留学(ハーバード・ロー・スクール修了、サリバン・クロムウェル法律事務所勤務)、証券局、税務署長、総理大臣秘書官室、銀行局、国税局、主計局、国際局等を経て、2002年には外務省在アメリカ合衆国日本国大使館参事官、以後、総務省行政管理局管理官、主計局主計官、大臣官房審議官、主計局次長、大臣官房総括審議官、理財局長等を歴任されました。また、2020年には国税庁長官に就任し、退職後は財務省顧問となり、現在は弁護士、ニューヨーク州弁護士および米国公認会計士として、東京大学大学院ビジネスロー・比較法政研究センター客員教授等を務めています。

相続専門の税理士が対応いたします

申告実績300件以上の

スペシャリストも在籍

これまで300件以上の相続税申告に携わった相続のスペシャリストや、士業系の有資格者も150名以上在籍しております。

guide & Flow

相続税申告手続きガイド

・依頼の流れ

相続が発生すると各期限までに行う手続きが多数発生します。

相続が起きたときの手続きを丁寧に解説します。

相続申告依頼の流れ

-

01

初回無料面談ご予約

-

02

初回無料面談

-

03

お見積り

-

04

ご契約

-

05

資料収集のお願い

-

06

相続税試算のご報告

及び分割協議 -

07

相続税申告書の作成

及び押印 -

08

相続税の申告及び納税

-

09

各提携先のご紹介

q&a

よくあるご質問

-

- Q.《生前対策としての孫への贈与と注意すべき点》

- A.Q.なぜ孫への贈与に相続税が課されるのでしょうか? 私は、生前対策として、孫に贈与税の基礎控除内の贈与をしていますが、死亡保険金の受取人を孫にすると、孫への贈与財産に相続税が課税されると聞きました。 なぜ、贈与財産に相続税が課税されるのでしょうか。また、今後贈与する際に、どのような点に注意すれば良いでしょうか。 A.持ち戻し対象に該当する贈与財産は相続税課税対象になります 一般的に、相続時には次の代の「子」が「親」から財産を相続することが多いので、相続人ではない「孫」に基礎控除内の贈与をすれば、渡した財産には贈与税も相続税も課税されず、相続直前でも実行できる有効な生前対策となります。 しかし、被相続人から生前(亡くなる前3年以内※)に贈与を受けた人が、その被相続人の相続財産を受け取ると、生前の贈与がたとえ基礎控除内の額であったとしても、相続した財産と合算して相続税を計算する必要があります。 たとえば、死亡保険金の受取人を孫にすると、孫が受け取った保険金は遺贈として取得した相続財産とみなされます(みなし遺贈)。 この場合、持ち戻し対象に該当する贈与財産は、死亡保険金額に上乗せされ、相続税の課税対象となり、孫は贈与財産に対しても相続税を納税することになります。 孫へ無税で財産を渡したいときは、相続時に財産を取得しないように注意する必要があります。 ※持ち戻し期間については、令和9年以降段階的に延長され、令和13年以降は「7年以内」となります。 ■ご不明な点がございましたら、OAG税理士法人までお問い合わせください。

- Q.

-

- Q.《超過累進税率とは》

- A.Q.超過累進税率とは?どのように計算されるのでしょうか? 所得税をはじめ、相続税、贈与税といった個人に係る税金は、超過累進税率により税額が 計算されると聞きました。どのように計算されるのでしょうか? A.超過累進税率とは所得の増加に応じて高い税率を課していく方式です。 超過累進税率とは、所得の増加に応じて順次、高い税率を課していく方式です。 郵便料金や鉄道の運賃のように、ある所得金額から1円でも所得が増えると、急激に税金が増えるわけではありません。 表1:所得税の早見表 課税される所得金額 税率 控除額 195万円以下 5% 0円 195万円超 330万円以下 10% 97,500円 330万円超 695万円以下 20% 427,500円 695万円超 900万円以下 23% 636,000円 900万円超 1,800万円以下 33% 1,536,000円 1,800万円超 4,000万円以下 40% 2,796,000円 4,000万円超 45% 4,796,000円 所得税を例にご説明します。 例えば所得金額が500万円だった場合、500万円全体に対して20%の税金がかかるのではなく、195万円までは5%、195万円から330万円までは10%、330万円から500万円までは20%の税金がかかるのです。 これを式で表すと次のようになります。 195万円×5%+(330万円-195万円)×10%+(500万円-330万円)×20% =97,500円+135,000円+340,000円=572,500円 これでは計算が複雑になってしまうため、速算表では控除額があらかじめ計算されています。 速算表にあてはめて税額を計算すると次のようになります。 500万円×20%-427,500円=572,500円 ■ご不明な点がございましたら、OAG税理士法人までお問い合わせください。

- Q.

-

- Q.《自家用車の名義変更について》

- A.Q.亡くなった父の車の名義変更は必要ですか? 昨年末に父が亡くなりました。 遺産の分割も決まり、父名義の不動産の名義変更や金融機関の解約手続きも無事終わりましたが、自家用車として利用していた普通乗用車の車検証の名義が亡くなった父のままになっていました。 この自家用車を私が相続することになりましたが、名義変更などの手続きは必要でしょうか? A.車両を相続したら不測の事態に備えて早めに名義変更しましょう 車両を相続した場合は、名義変更の手続きをする必要があります。 特に期限や罰則などがあるわけではないのですが、名義が亡くなった方のままの自動車は売却や 廃車の手続きができないため、不測の事態に備えて早めに名義変更することをおすすめします。 なお、名義変更の手続きは陸運局で行うことになり、その際には遺産分割協議書が必要となります。 ただし、査定価格が100万円以下の自動車である場合には「遺産分割協議成立申立書」という、より簡略化されたものでも手続きができます。 ■ご不明な点がございましたら、OAG税理士法人までお問い合わせください。

- Q.

column

相続コラム

相続に関する役立つ知識を

解説しています。