不動産を共有名義で相続するとトラブルに!最善の遺産分割方法とは

- 不動産

相続財産は「不動産」しかないので、平等に分けるためには、相続人全員の共有名義として相続しておけばいいのでは・・・と皆さんで話し合われているところかもしれませんね。

共有名義にしておいて、名義変更などでかかる登記費用なども折半にすれば、揉めることはないし、もし売却することになっても、均等に分けてしまえば何も問題はないだろう・・・と考えていらっしゃるのではないでしょうか。

不動産を共有名義で相続し、所有者が複数人いる状態にしておくことは、あまりお勧めできません。

万が一、共有者の方に突然相続が発生し、さらに共有者が増えてしまったり、売却や管理方法における考え方がだんだん合わなくなってきてしまい、揉め事が生じる可能性が高い、とても危険な状態といえるからです。

本記事では、不動産を共有名義で相続することのリスクと、共有名義に代わる遺産分割方法についてご説明いたします。話し合いの参考にしていただければと思います。

目次

1.不動産の共有名義とは、1つの不動産を複数人で所有している状態

共有名義で相続するとは、亡くなられた方の不動産を複数の相続人で所有することです。不動産は、預貯金のように均等に分けることが難しいのですが、平等にするために、不動産全体に対する持分(所有権)を均等にして分けることを考えます。

相続の場合は、法定相続分をそのまま不動産の共有持分(所有権)とされるケースが多いようです。相続人同士が、公平な割合で取得すれば、権利が平等となるメリットはありますが、その分権利関係が複雑になることを意味します。

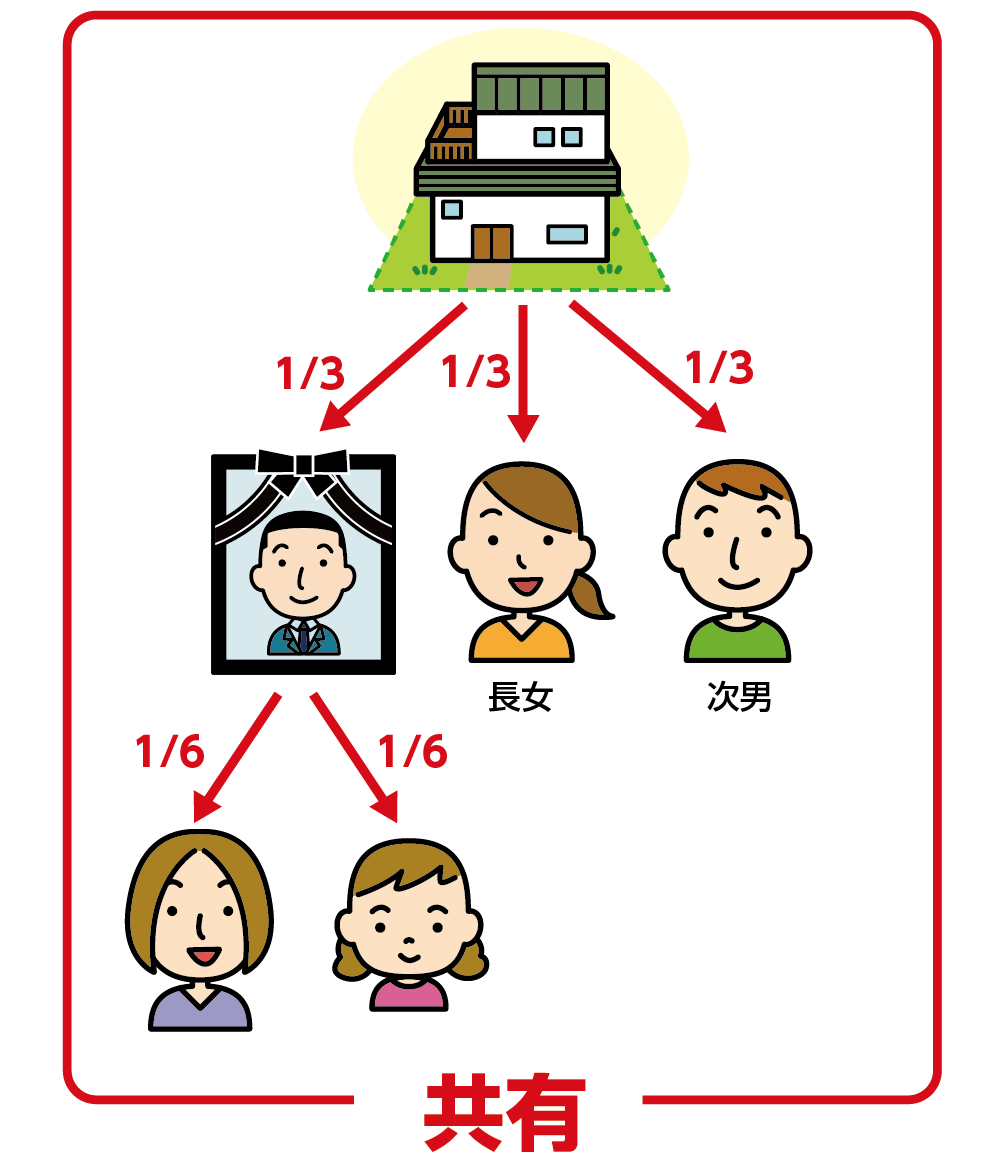

図1:不動産の共有名義は権利関係が複雑化するので注意!

2.共有名義の不動産は共有者全員の同意がなければ売却できない

不動産を共有名義にすることで生じるいくつかの制限があります。一番のデメリットは、売却、もしくは賃貸にする際、共有者1人だけの判断では、勝手にできないことです。

また、不動産の共有名義とは、均等である必要はなく、持分割合が異なっていても、共有名義の状態であることに変わりなく、たとえば、共有者の1人が、その不動産に居住する場合、持分割合に関係なく、不動産全体を使用することが認められます。

2-1.家のメンテナンスや共有者以外の不法占拠者への明け渡し請求は単独でも可能

壁紙の張替えや水道管の修理など、不動産の現状を維持するための修繕、もしくは第三者が無断で土地を使用している場合などの明け渡し請求については、共有者全員の同意は必要なく、単独でおこなうことができます。

2-2.売却するときは「共有者全員の同意が必要」

不動産を売却したい、もしくは大規模なリフォームや建て替えをしたい、現在の地目を農地から宅地に変えたいなどの場合は、共有者全員の同意が必要です。共有者の人数が多ければ、それだけ意見を一致させるのは難しくなります。

2-3.第三者に貸すときは過半数の同意が必要

不動産を第三者に貸し、賃料を受け取る際の賃貸借契約の締結や解除、賃料変更などの手続きについては、共有者それぞれの持分の過半数の同意があれば、手続きが可能です。たとえば、ご兄弟で1/3ずつの持分だった場合、1人の方が反対しても、ほかの2人の方が同意していれば、賃貸契約をすることは可能ではありますが、トラブルに発展していく可能性は高まりますね。

また、賃貸するに際し、物件の価値を上げるためにリフォームする場合も、共有者それぞれの持分の過半数の同意があれば、リフォームすることができます。

3.相続で不動産を共有名義にするリスク

遺産分割協議を早くまとめたいという理由から、共有名義にしてしまうことは避けた方がよいでしょう。

分けられない不動産を複数人で所有してしまえば、将来的に売却したいときなどに、意見がまったく一致しない可能性があります。共有者の1人が亡くなり、世代が交代して新たな共有者が増えていくと話し合いはより困難になるでしょう。

3-1.共有者の合意をとるのは難しい!

不動産の改築や賃貸契約の変更をするたびに、共有者全員の合意を得なければならないのは、とても大変なことです。不動産を売却する際に、売却価格の決定や値下げするタイミングなど、共有者のうち一人でも反対する方がいると話がまったく前に進まなくなります。

共有名義にしたときは、関係性がよくても、互いの環境の変化で考え方が変わってしまえば、意見を合わせることはどんどん難しくなっていきます。

3-2.相続ごとに権利関係が複雑になる

共有者が亡くなり、次の世代の相続人が複数人いた場合は、さらに共有者が増えることになります。共有名義の権利関係が複雑化していくと、関係性は希薄になっていき、話し合いをスムーズに進め、全員の同意を得ることなどは、不可能に近い話となってしまいます。

【事例1】

相続財産がお父さま名義の不動産だけで、長男、次男、長女の3人で法定相続分通りの1/3ずつ共有名義にした場合、もし共有者の1人である長男が亡くなってしまうと、長男の持分を長男の配偶者とお子さんがそれぞれ半分ずつ(全体における持分は1/6=1/3(長男の持分)×1/2(法定相続分))相続することになります。新たに共有者となる配偶者とお子さんとの意思疎通を図らなければ、不動産の売却などはできなくなってしまいます。

図2:お子さん同士で相続した場合

3-3.共有名義の不動産の維持管理の負担

不動産を所有していると、維持管理費用や固定資産税がかかりますよね。

原則、共有者の持分割合に応じて、管理費などは負担することになります。共有者のうち1人の方がその不動産に住んでいる場合は、ほかの相続人は納得がいかない話ですよね。

また、実際には共有者の代表の方が立て替え、後でほかの共有者の方と清算することが多いと思いますが、その都度清算することは手間がかかり、支払いが滞る共有者とはトラブルになっていきます。

4.不動産を共有名義にしない5つの対処法

不動産を共有名義にしないためには、どのように分割したらよいのでしょうか。

図3:不動産は極力単独で相続する

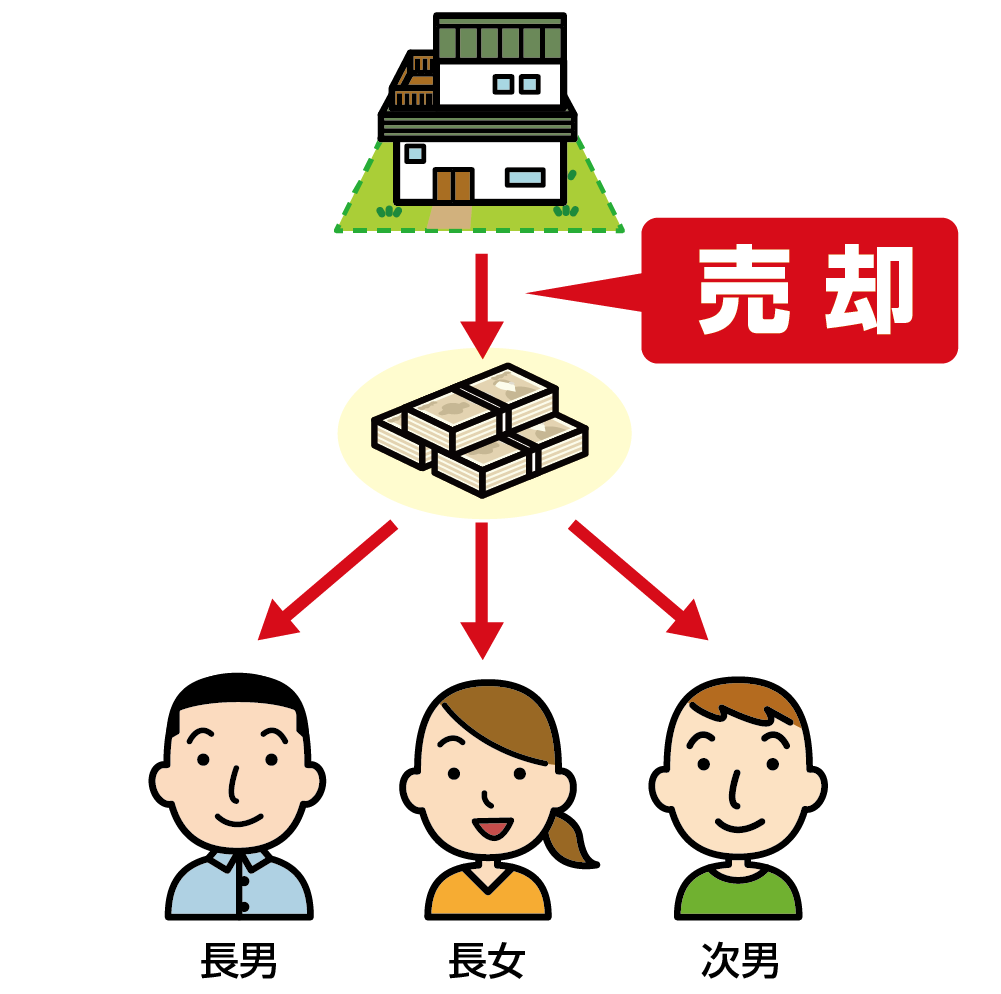

4-1.不動産を売却し現金で分割(換価分割)

不動産を売却し、現金に換えて分割します。思い出のあるご自宅を手放すことになりますが、売却して現金にすれば、法定相続分で平等に分けることもできますね。

売却の手続きを効率よく進めるために、いったん相続人代表者の方の単独名義にして売却をおこない、現金化してから分割する方法もありますが、この場合は、後で贈与と間違われないように、遺産分割協議書に代表者が売却後に換価分割する旨をきちんと明記しておきましょう。

図4:不動産を売却し現金で分割する(換価分割)

※相続した不動産の売却について詳しくは、こちらを参考にしてください。(当サイト内)

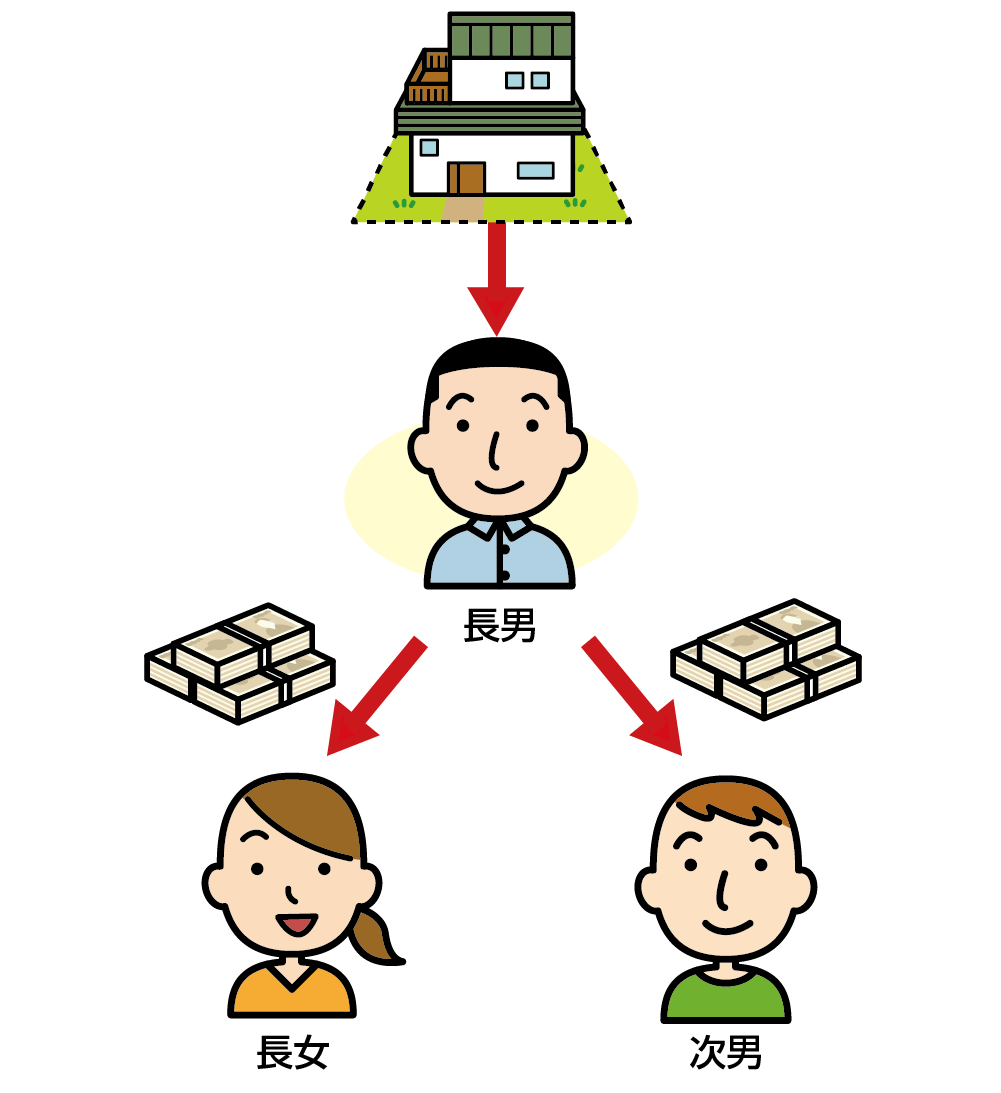

4-2.不動産を1人の相続人が引継ぎ代償金を支払う(代償分割)

1人の相続人の方が不動産を相続した場合、ほかの相続人の方には代償金を支払うという分割方法(代償分割)があります。亡くなられた方と同居されていた相続人が、そのまま不動産を引き継ぐ場合などに用いられる分割方法です。不動産を取得される相続人は、代償金を支払わなければならないため、経済的な負担が重くなってしまう可能性があります。

図5:不動産を相続人した方が他の相続人には代償金を支払う(代償分割)

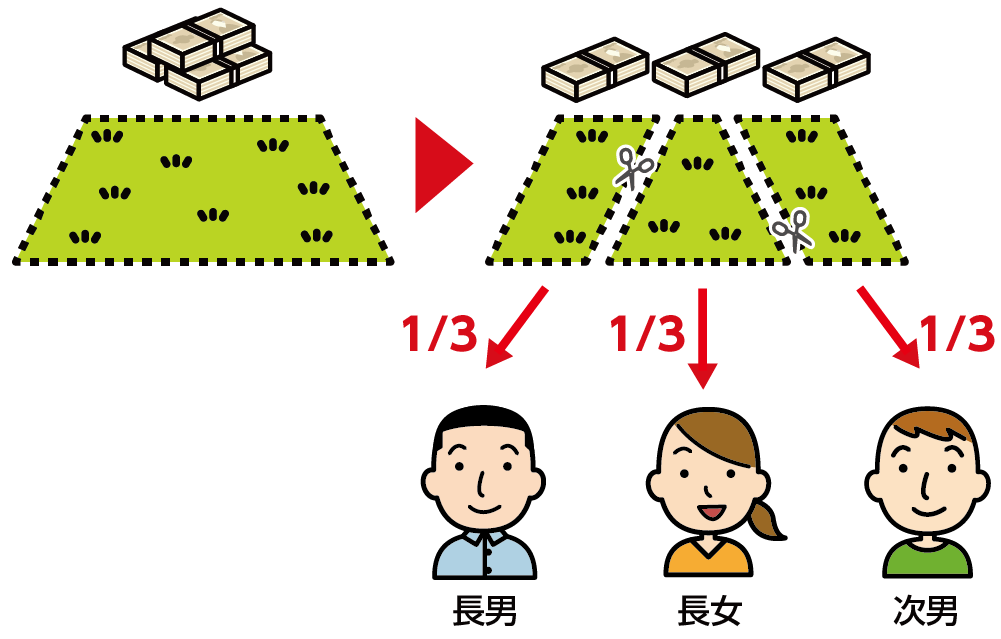

4-3.土地を相続人分に切り分けて所有する

遺産分割協議により1つの不動産(土地)を複数に分割して相続します(分筆)。相続人が分筆によって分けた土地に、それぞれ登記をして、区分けした土地を単独所有します。

この方法であれば、公平に土地を相続し、各所有者が自身の土地を自由に売却することもできます。しかし、ある程度広い土地でなければ、1人当たりが所有する土地の面積が小さくなり、売却しづらくなる可能性があります。

図6:土地を相続人分に切り分けて単独所有する(分筆)

※土地が相続財産に含まれるときの遺産分割について詳しくは、こちらを参考にしてください。(当サイト内)

4-4.自分の共有持分のみ売却する

共有名義の場合、不動産のすべてを売却するには共有者全員の同意が必要ですが、ご自身の共有持分の権利だけは、ほかの共有者の同意なく単独で売却することは可能です。しかし、持分の権利のみの売却は買い手がつきにくく、価格も相場よりかなり安くなってしまうため、あまりお勧めの方法とはいえません。

4-5.共有持分を放棄もしくは譲渡や買い取ってもらう

不動産の共有名義を避けたい場合、ご自身の持分の権利を放棄することができます。持分の権利のみの放棄であれば、遺産分割協議書に明記すればよく、相続放棄の手続きをする必要はありません。持分を放棄すると、ほかの共有者全員が持分割合に応じて取得します。また、共有者間で贈与、もしくは買い取ってもらえる可能性もあるでしょう。

ご自身の共有持分を放棄したり、無償で譲る場合は、極端に相場より安い価格で譲ってしまうと、いずれも譲り受けた方に贈与税がかかる可能性がありますので注意が必要です。

5.共有名義を避けるために相続放棄するとすべての財産を引き継げない

相続人間でトラブルが予想されるから財産はいらない、遺産分割協議にも参加したくないというのであれば、相続放棄をするという選択肢もあります。相続放棄とは、亡くなられた方の財産をすべて受け継がないことです。相続放棄をすると、不動産以外の財産もすべて相続することができなくなりますので慎重に判断しましょう。

※相続放棄について詳しくは、こちらを参考にしてください。(当サイト内)

6.まとめ

不動産を共有名義で相続することは、相続人間で平等に分けることができるメリットはありますが、共有者が増えるほど意見を一致させることが難しくなり、不動産の売却や管理が難しくなっていきます。

亡くなられた時点では相続人の仲がよく、共有名義にすることに問題がなくても、共有者のどなたかが亡くなられた場合、次に共有者となった方と引き続き、円満な関係を築けるとは限りません。一度共有名義の相続を選んでしまうと、変更したくても、なかなか共有名義を終わらせることができないループにはまってしまう可能性があります。

共有名義で不動産を相続することは、将来のトラブルの種を残すことになりかねないため、お勧めできません。不動産を売却して現金で分ける方法(換価分割)や、不動産を相続人の1人が相続し、ほかの相続人に代償金を支払う方法(代償分割)などを検討されるとよいでしょう。

遺産分割のときには、先の相続のことまで見越して分割方法を考えることが大切ですね。